фск россети

Новости компаний — обзоры прессы перед открытием рынка

- 18 октября 2019, 09:10

- |

«Трансконтейнер» отцепляет Казахстан. Он готов продать «Кедентранссервис» не дешевле $73 млн

«Трансконтейнер» готов продать 50% «Кедентранссервиса» (КДТС) железным дорогам Казахстана (КТЖ) — но не дешевле $73–80 млн и с обязательными договоренностями, позволяющими российской компании самой работать на рынке страны. К продаже российскую сторону подталкивает обесценение КДТС: КТЖ развивает собственный контейнерный бизнес в нарушение акционерного соглашения по КДТС. По мнению аналитиков, согласовать условия продажи до приватизационного аукциона по самому «Трансконтейнеру» в конце ноября вряд ли удастся.

https://www.kommersant.ru/doc/4127782

«Мечел» обратился за помощью к Козаку

«Мечел» Игоря Зюзина обратился к вице-премьеру Дмитрию Козаку с письмом, в котором компания просит оказать ей помощь в возврате 50% средств, инвестированных компанией в Донецкий электрометаллургический завод (ДЭМЗ), апеллируя к тому, что актив был потерян из-за начала вооруженного конфликта на востоке Украины. Кроме того, компания просит о реструктуризации

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Роснефть увеличивая энергоснабжение Ванкорского кластера, отказалась от покупки электроэнергии у ФСК ЕЭС

- 11 октября 2019, 21:57

- |

«Мы давали заявку на 50 МВт присоединенной мощности, получили технические условия „Системного оператора“. Федеральная сетевая компания нам тоже сказала как надо это быть, речь идет о Ванкоре. Параллельно с этим мы провели такие торги по поводу того, кто к нам может прийти и по какой (цене — ред.) электроэнергии поставлять генерацию.Мы сейчас имеем предложение минус 10% от цены опта через ФСК. И это при том, что мы будем этим потребителям, этим поставщикам распределенной генерации продавать газ по цене „Газпрома“<GAZP>. Мы отозвали заявку у Федеральной сетевой компании, сейчас будем выстраивать отношения на эту мощность с коллегами, которые пришли и предложили нам эти условия», — рассказал Никонов.

( Читать дальше )

ФСК ЕЭС - инвестпрограмма на 2020-2024 гг составит 609 млрд рублей

- 04 октября 2019, 15:52

- |

«Пока все так же, ничего не изменилось. Корректировка продолжается до 1 ноября. Пока 609 (миллиардов рублей — ред) на 5 лет»

источник

ФСК ЕЭС - финансирование ремонтной кампании в 2019 году увеличено до 14,2 млрд рублей

- 03 октября 2019, 09:33

- |

«На сегодня мы практически завершили все ремонтные работы. Кстати говоря, в этом году мы потратили на них на 1 млрд больше предыдущего года — порядка 14,2 млрд рублей»

В 2018 году на финансирование ремонтной кампании было выделено порядка 13 млрд рублей, что на 1,6 млрд рублей больше, чем в 2017 году.

источник

Новости компаний — обзоры прессы перед открытием рынка

- 02 октября 2019, 08:47

- |

Экспорт по осени считают. Поставки «Газпрома» в Европу выросли в сентябре

«Газпром» за счет удвоенной закачки газа в европейские хранилища и сделок репо с Газпромбанком в сентябре нарастил экспорт в дальнее зарубежье почти на 9%. Увеличился в прошлом месяце спрос и на внутреннем рынке — на 13,7%. При этом за январь—сентябрь поставки в Европу были на 3,1% ниже, чем в рекордном 2018 году, а продажи в России были стабильными на уровне, что позволило за девять месяцев «Газпрому» нарастить добычу на 1%.

https://www.kommersant.ru/doc/4111049

«Ростех» рисует авиалинии. Госкорпорация ищет пути развития авиапрома

“Ъ” выяснил, какие варианты развития Объединенной авиастроительной корпорации (

( Читать дальше )

Ленивый инвестор - пополнение и докупка акций AGRO-гдр, Магнит ао, Мечел ап, Мечел ао, РусГидро, ФСК ЕЭС ао

- 24 сентября 2019, 14:43

- |

Добрый день!

С прошлого поста от 1 августа 2019 произошло следующее:

Были пополнения:

08.08.2019: 30 000 руб.

09.09.2019: 30 000 руб.

Итого: 60 000 руб.

Добавлены дивиденды:

Система ао: 594 руб.

Мечел ап: 7287,6 руб.

Газпром ао: 10549,3 руб.

Итого: 18430,9 руб.

Сегодня распределяем накопленную наличность по акциям!

Статистика портфеля в реальном времени:

intelinvest.ru/public-portfolio/9143/?ref=17237

Докупка AGRO-гдр (AGRO), 680,6 руб,

+2% до 4% от портфеля

Докупка Магнит ао (MGNT), 3619,5 руб,

+2,5% до 5% от портфеля

( Читать дальше )

Лучшие эмитенты России. Результатам анализа МСФО за последние 12 лет. (Часть 2)

- 22 сентября 2019, 13:39

- |

smart-lab.ru/blog/542189.php

Для начала подведу промежуточные итоги портфелей созданных в мае 2019г. С тех пор прошло 118 дней, почти 1/3 года. Так как дивиденды портфели на смартлабе не учитывают пришлось это делать самому — ручками. Учитывал следующим способом: реинвестировал в ту же акцию по цене закрытия дня через месяц после отсечки.

Сначала бенчмарки:

SBMX - 10.09%

FXRL - 10.21% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9595/

Теперь модельные портфели

Топ 5 - 17,26% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9610/

Топ 10 - 13,09% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9621/

Топ 15 - 8,97% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9622/

Худшие 5 - 12,89% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9611/

Как видно, худшие оказались совсем не худшими ))) Фактически лучше индекса только топ 5 и худшие 5, при этом худшими 3-мя акциями, получившими убыток, оказались:

Алроса (13 место в ранжировании) - минус 13,5%

( Читать дальше )

ФСК ЕЭС - энергия дивидендов и национальная сеть

- 17 сентября 2019, 13:40

- |

Не забывайте подписываться на мой Telegram или Вконтакте

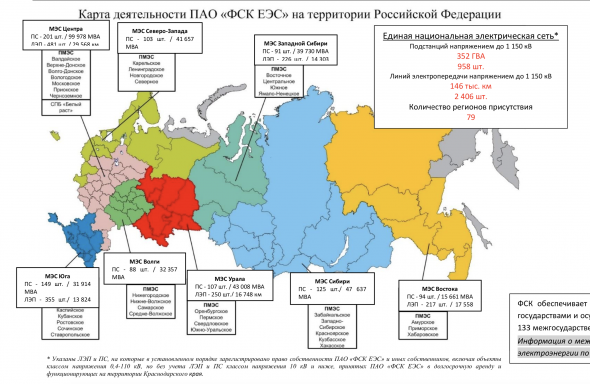

ФСК ЕЭС — это компания, основным направлением работы которой является управление национальной электрической сетью России. ФСК представлена в 79 субъектах и занимается в основном передачей электроэнергии. В общем объеме выручки это направление занимает 84%.

дивидендов и национальная сеть" title="ФСК ЕЭС - энергия дивидендов и национальная сеть" />

дивидендов и национальная сеть" title="ФСК ЕЭС - энергия дивидендов и национальная сеть" />Сама выручка в последние годы находится в диапазоне 240-260 млрд рублей без значимой динамики, как и за 1-е пол. 19 г. А вот прибыль больше радует инвесторов, увеличиваясь год к году. За 1-е пол. 19 г. +24,6% до 50,7 млрд рублей. Следует отметить, что выросла она по отношению к 18-му году за счет бумажной переоценки и прибыли в 10 млрд руб. от выбытия актива ДВЭУК.

( Читать дальше )

ФСК ЕЭС. Долгосрочное видение. Часть 3: цифровизация и оплата за резерв

- 14 сентября 2019, 18:53

- |

ФСК ЕЭС. Долгосрочное видение. Часть 1.ФСК ЕЭС. Долгосрочное видение. Часть 2.

В последние годы обсуждается много разных инициатив в сфере энергетики, которые вбросил глава Россетей Ливинский, плюс набирает обороты тема цифровизации в Россетях, автор он же.

Начну с более простого.

Седьмой драйвер роста бизнеса ФСК. Цифровизация.

Самая хайповая тема цифровизации – это цифровые счётчики. МРСК смогут после установки современных счётчиков поправить финансовое положение за счёт более точных показаний и точечной борьбы с ворами киловаттов. Существенный финансовый эффект: каждая МРСК (м. б. за исключением Кавказа) сможет со временем экономить миллиарды в год, и это реально повод переставить котировки. Об этом будет отдельный пост, если руки дойдут до МРСК.

К сожалению, ФСК эта история обходит полностью. Во-первых, подстанции ФСК и так уже полностью охвачены системой учёта электроэнергии. Во-вторых, воров в ЕНЭС нет: подключиться к сетям от 220 кВ дело технически очень непростое, а незаметно это сделать и воровать думаю вообще невозможно.

( Читать дальше )

Рубрика "Обзор финансовых рынков" - Стимулирование экономики от ЕЦБ и ожидания заседания от ФРС.

- 14 сентября 2019, 18:43

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал