фондовый рынок

Инарктика новый выпуск облигаций с доходностью до 18,0% и ежемесячным купоном

- 08 ноября 2025, 11:43

- |

Подъехал интересный выпуск облигаций! На долговой рынок выходит крупнейший производитель аквакультурных лосося и форели в России! Компания имеет кредитный рейтинг на уровне А+, что делает этот выпуск надежным и доходным. Выпуск с постоянным купоном, на сроком 3 года без оферты и амортизации и будет доступен как квалифицированным, так и неквалифицированным инвесторам. Давайте разбираться!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

Смотрите также:

Новотранс новые выпуски облигаций с доходностью до 19,25% и ежемесячным купоном.

АФК Система новые выпуски облигаций с доходностью до 20,5% и ежемесячным купоном.

Газпром нефть новый выпуск облигаций с доходностью до 18,6% и ежемесячным купоном.

Инарктика — крупнейшая российская компания по выращиванию и товарной реализации лосося и форели с долей на российском рынке 20%.Компания охватывает полный цикл производства: от закупки икры до продажи переработанной рыбы через поставщиков либо напрямую ритейлерам. В активах компании 34 действующих участка для выращивания лосося и форели, а также 13 ферм в Баренцевом море и Карелии.

( Читать дальше )

- комментировать

- 529

- Комментарии ( 0 )

Финансовый директор OpenAI ищет поддержку правительства США, разочарованная отсутствием «энтузиазма» в сфере ИИ на рынке

- 07 ноября 2025, 13:56

- |

Возможно, пока всё не так плохо, но в недавнем подкасте, который вели Брэд Герстнер и Сатья Наделла, Сэм Альтман из OpenAI, отвечая на вопрос Герстнера, инвестора OpenAI (вся эта «некоммерческая» тема давно устарела и похоронена для тех, кто не следил за развитием событий), как компания с выручкой в 13 миллиардов долларов может позволить себе 1,4 триллиона долларов в качестве обязательств, ответил Альтман: «Если вы хотите продать свои акции, я найду вам покупателя». Правильный перевод: ответа нет. И хотя Сэм пока не обвинял рынок или шортистов, он начинает обвинять лонгов в недостатке веры.

Возможно, пока всё не так плохо, но в недавнем подкасте, который вели Брэд Герстнер и Сатья Наделла, Сэм Альтман из OpenAI, отвечая на вопрос Герстнера, инвестора OpenAI (вся эта «некоммерческая» тема давно устарела и похоронена для тех, кто не следил за развитием событий), как компания с выручкой в 13 миллиардов долларов может позволить себе 1,4 триллиона долларов в качестве обязательств, ответил Альтман: «Если вы хотите продать свои акции, я найду вам покупателя». Правильный перевод: ответа нет. И хотя Сэм пока не обвинял рынок или шортистов, он начинает обвинять лонгов в недостатке веры.( Читать дальше )

Уровень поддержки Фибоначчи подтолкнет акции Ferrari к новому рекорду (анализ волн Эллиотта)

- 07 ноября 2025, 11:23

- |

На недельном графике Ferrari показан практически полный пятиволновой импульсный паттерн. Мы обозначили его I-II-III-IV-V, где пять подволн волны I обозначены как (1)-(2)-(3)-(4)-(5), а внутри волны III видны три более низких уровня тренда. Волна IV выглядит как простая коррекция abc-зигзаг, направленная вниз к уровню поддержки 38,2% по Фибоначчи, где обычно заканчивается четвёртая волна.

На недельном графике Ferrari показан практически полный пятиволновой импульсный паттерн. Мы обозначили его I-II-III-IV-V, где пять подволн волны I обозначены как (1)-(2)-(3)-(4)-(5), а внутри волны III видны три более низких уровня тренда. Волна IV выглядит как простая коррекция abc-зигзаг, направленная вниз к уровню поддержки 38,2% по Фибоначчи, где обычно заканчивается четвёртая волна.( Читать дальше )

Банковский сектор. Часть 2. Сбер отчет за 3 кв. 2025 года. Самый надежный банк в России!

- 07 ноября 2025, 11:17

- |

Продолжаю разбирать банковский сектор (в прошлый раз был ВТБ), теперь дошла очередь до Сбера, правда ли, что это самый надежный и привлекательный банк России? (Говорят, что когда лили Лукойл, инвесторы перекладывались в Сбер) Разберем последний отчет, увидим фин показатели, посчитаем примерный дивиденд и решим переоценен ли Сбер и в сектор в целом или нет.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Смотрите также:

Банковский сектор. Часть 1. ВТБ отчет за 3 кв. 2025 года. Самый дешевый банк с самыми большими дивидендами в секторе?

Новабев Групп отчет за I полугодие 2025 по МСФО. Байбэк и дивиденды.

Почему акции ИКС 5 падают сильнее рынка? Разбор нового прогноза компании.

СберБанк — крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов.

( Читать дальше )

Фонд коммерческой недвижимости: я определился

- 07 ноября 2025, 10:01

- |

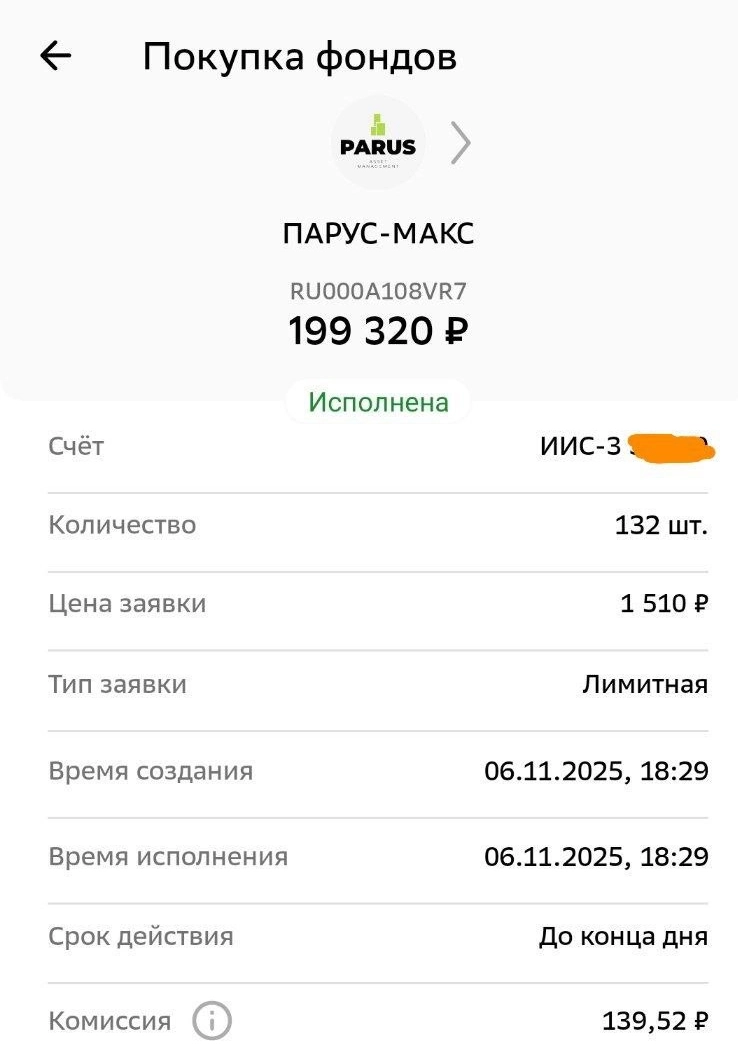

🤔 Ну что ж, друзья мои, спустя неделю моих раздумий по поводу фондов коммерческой недвижимости, я решил не изобретать велосипед и остановил свой выбор на фондах «ЗПИФ ПАРУС». Конкретно — на ЗПИФ «Парус Макс» (доступен только для квалов).

Причём, что любопытно, ещё в августе, во время подробного разбора ЗПИФ «Парус Макс» (RU000A108VR7), я поймал себя на мысли, что мне нравится этот комбинированный подход, когда не терзаешь себя выбором и покупаешь один фонд, который объединяет преимущества целого ряда рентных монофондов и устраняет их ключевые недостатки. Видимо, для воплощения этой идеи в жизнь мне нужно было время на подумать, и сейчас это время пришло!

📊 По состоянию на 31.10.2025, ЗПИФ «Парус Макс» на 57% состоитиз складской недвижимости, на 10% из офисной, ещё 20% — это торговые центры, и оставшиеся 13% — это денежные средства. В разрезе монофондов картина получается следующей:

▪️ПАРУС-ТРМ (RU000A108BZ2): 20%

▪️ПАРУС-КРАС (RU000A108UH0): 19%

▪️ПАРУС-ДВН (RU000A1068X9): 10%

( Читать дальше )

Добыча хомяка 🐹

- 07 ноября 2025, 08:46

- |

Помню как отец рассказывал о своих детских воспоминаниях про ловлю и заготовку хомяка.

Ловили они их, заливая норы водой и вытравливая пушистых зверьков наружу. Затем, очевидно, грызунов умерщвляли, снимали с них шкурку и выделывали её.

Не знаю, занимался ли этим сам отец, но он вспоминал, как приезжал в деревню к братьям и там всегда сушились на солнце, набитые на щите шкурки хомяков.

Шкурки затем сдавали государству, получая денежное вознаграждение. Такая вот небольшая возможность хоть какой-то предпринимательской деятельности, а заодно и заработка, в стране советов.

Этих маленьких пушистых зверьков в СССР заготавливали практически на всем протяжении его существования. Шкурки шли как для внутреннего потребления, так и на экспорт. Данный вид деятельности всерьез использовался как резерв индустриализации, а в годы войны помогал оплачивать поставки по ленд-лизу.

Выходит, что ошкуривание хомяков, являлось одним из серьезных направлений экономического развития социалистического государства ☝️🏿😅

( Читать дальше )

Яндекс: стабильный рост в условиях жёсткой ДКП

- 06 ноября 2025, 09:26

- |

🧮 Яндекс первым из российских IT-компаний на прошлой неделе представил свои финансовые результаты за 9 мес. 2025 года по МСФО. Давайте детально разберём, что скрывается за этими цифрами.

📈 Выручка компании с января по сентябрь увеличилась на +33,2% (г/г)до 1 трлн руб. Это полностью соответствует первоначальному прогнозу менеджмента, который в начале года обещал рынку рост более чем на +30%. В условиях, когда многие компании пересматривают свои прогнозы, Яндекс остался верен слову, и это не может не радовать.

😡 Зато дико бесит, когда в пресс-релизе ты читаешь про очередную ресегментацию у Яндекса, а значит нет никакой возможности нарисовать сравнительные диаграммы в каждом из сегментов, и все твои многолетние старания в Excel идут коту под хвост:

«В 3 кв. 2025 года компания провела ресегментацию и представила новые сегменты и блоки отчётности. Это повысит прозрачность и детализацию, позволив инвесторам лучше оценить результаты и потенциал развития бизнеса».

Но чтобы пожалеть вашу психику, мы потратили время и постарались сделать анализ по сегментам в привычном для вас виде, к которому мы уже успели изрядно привыкнуть за последнее время, поэтому не благодарите:

( Читать дальше )

Дивидендная копилка

- 06 ноября 2025, 08:56

- |

Дивидендная копилка

Ну что же, пришла пора вновь пересчитать дивиденды:

09.01.2025 Северсталь +6914,72

22.01.2025 Татнефть-п +8094,65

26.01.2025 Роснефть +18272,25

02.02.2025 Астра +98,72

01.05.2025 Яндекс +2088

12.05.2025 БСПБ +5430,2

23.05.2025 Новатэк +6209,45

28.05.2025 Т-Техно +668

18.06.2025 Лукойл 27777

22.06.2025 ФосАгро +1665

26.06.2025 Татнефть-п +20440,95

15.07.2025 Россети ЦП +11359,9

18.07.2025 Россети ЛЭ-п +12417,77

23.07.2025 Газпром нефть +10889,6

23.07.2025 Россети Волга +4120

23.07.2025 МТС +20027

25.07.2025 ВТБ +10801,4

28.07.2025 Т-Технологии +718

29.07.2025 МосБиржа +11585,1

29.07.2025 Башнефть-п +12816

31.07.2025 Аэрофлот +3483,5

01.08.2025 Сургутнефтегаз-п +32545

01.08.2025 Транснефть-п +19052,5

04.08.2025 Сбербанк +29420,80

05.08.2025 Роснефть +7665

05.08.2025 Сбербанк-п +29724,20

28.08.2025 Ростелекоп-п +8560,50

03.10.2025 Хэдханер +608

( Читать дальше )

Стратегия для выживания!!!

- 05 ноября 2025, 23:14

- |

1. 🧠 ФИЛОСОФИЯ И ПСИХОЛОГИЯ — ОСНОВА ОСНОВ

Прежде чем вы начнёте торговать, запомните главное: управление капиталом и психология определяют 90% успеха.

Мои железные правила:

Рискуйте не более 1-2% от депозита в одной сделке

Соотношение прибыли к убытку должно быть минимум 3:1

Торгуйте по системе, а не по эмоциям

Ведите торговый журнал — это ваш главный учебник

«Рынок может оставаться иррациональным дольше, чем вы можете оставаться solvent.» — Это не просто цитата, это закон выживания.

2. 📚 ИНТЕЛЛЕКТУАЛЬНЫЙ БАГАЖ: КНИГИ, КОТОРЫЕ ИЗМЕНЯТ ВАШЕ МЫШЛЕНИЕ

Обязательный список для изучения в строгом порядке:

Фундамент:

«Воспоминания биржевого спекулянта» — Эдвин Лефевр

Не о технике, а о психологии рынка. Перечитывайте каждые 5 лет.

( Читать дальше )

Mag7 (Великолепная семёрка): первый сигнал на продажу за год

- 05 ноября 2025, 17:16

- |

На этом графике показан Mag-7 в сравнении с S&P500. Суть в том, что превосходство было просто невероятным, и просадки действительно случаются. Мы не ждём события в стиле 22, но почему бы не сделать его как в середине 24 или начале 25?

Хедж-фонды очень оптимистично относятся к акциям Mag7

Хедж-фонды очень оптимистично относятся к акциям Mag7( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал