управление активами

Раздаю грааль. Пока бесплатно

- 15 июля 2022, 12:43

- |

Привет!

Совсем скоро буду запускать автоследование в Тинькофф. Рассказываю о своем предложении и стратегии здесь и здесь.

Пока мы дописываем код по API брокера, предлагаю любому пользователю Smart-Lab бесплатно потестировать мою стратегию. Для этого не обязательно быть клиентом Тинькофф брокера. Более того, вы можете даже сделки не делать, а просто следить за сделками алгоритма, смотреть как работают стопы чтобы понять для себя подходит вам такая стратегия или нет.

В начале следующей недели мы сделаем специальный чат, в который будут транслироваться сигналы алгоритма. Раз в час в этот чат будет приходить информация о текущей позиции алгоритма и необходимых действиях. Таймфрейм часовой, так что любой желающий может хоть с телефона успевать делать необходимые сделки. Чтобы узнать ссылку на будущий чат подпишитесь на канал, где будет опубликована ссылка или напишите мне

( Читать дальше )

- комментировать

- 805 | ★2

- Комментарии ( 32 )

Как сейчас работать на американском рынке

- 31 мая 2022, 16:11

- |

Это пост для уверенных в себе трейдеров.

Думаю, что многие слышали про prop-trading и даже пробовали найти вакансии в своём городе. Раньше в Москве и Питере были офисы компании OSTC, которые давали возможность узнать как работает нормальный prop-trading. К сожалению, сейчас ребята вынуждены покинуть страну.

Итого, в России prop-trading выглядит как «принеси нам деньги за обучение или стартовый капитал и можешь поторговать в нашем офисе в подвале без коммуникаций».

К счастью, несмотря на стремительно падающий железный занавес, мы все ещё находимся в глобальном мире и есть иностранные варианты. Хочу на своём опыте показать, что у российского трейдера есть возможность получить иностранный капитал в управление.

Я трейдер, управляю активами своих клиентов через собственную алгоритмизированную стратегию, которая была написана под API брокера EXANTE. В связи с санкциями, иностранные брокеры подняли ГО для резидентов России в 3 раза, а также запретили открытие новых счетов. Как вы понимаете, такой манёвр сильно затруднил мне работу, а также привлечение капитала. На данный момент мне приходится искать клиентов среди нерезидентов и пытаться сотрудничать с sales менеджерами EXANTE холодными сообщениями в LinkedIn. Процесс длительный, поэтому пришлось искать альтернативу.

( Читать дальше )

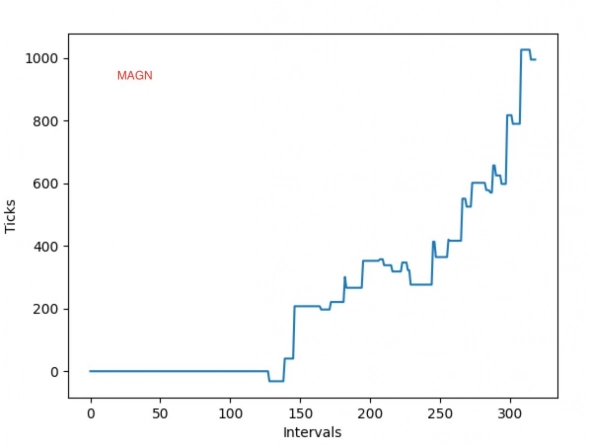

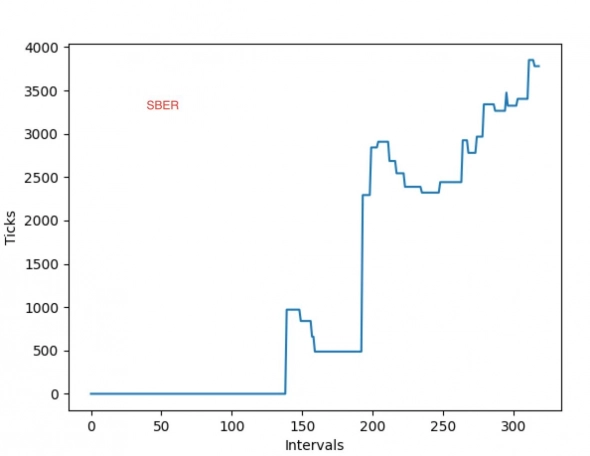

Зарабатываем краткосрочными сделками на российском рынке акций

- 26 мая 2022, 11:06

- |

Привет!

Познакомиться с моей стратегий и работой можно здесь.

Прямо сейчас я ищу клиентов из числа нерезидентов РФ, что оказалось весьма затруднительно. Поэтому в процессе нетворкинга с новыми знакомыми из LinkedIn я решил из любопытства потестировать свою стратегию на российском рынке акций.

( Читать дальше )

Инвестиции в рынок деривативов и форекс

- 21 мая 2022, 18:53

- |

Если Вы хотите инвестировать в МАМ счет, напишите на Email: auerbach888@protonmail.com, Skype чат будет предоставлен, после Вашего обращения на ел. почту.

Клиент будет иметь 24/7 доступ к своему брокерскому счету, управляющий активами не будет иметь доступ к счету клиента. Управление счетом инвестора, может быть остановлено по желанию инвестора, в любое время. Если Вы хотите получить максимальную выгоду от доверительного управления, желательно соблюдать инвестиционный период 1 год.

После того как инвестор напишет на ел. почту, инвестору будет предоставлена ссылка для регистрации брокерского счета и присоединения его к МАМ счету.

Пишите вопросы на ел почту, пожалуйста.

( Читать дальше )

Остались тут трейдеры ещё? Или только аналитики и любители поболтать?

- 21 мая 2022, 14:03

- |

Может хватит про политику и рубль? Давайте поторгуем!

Предлагаю доступ к прибыльной стратегии.

Активность на выходных всегда меньше поэтому сразу предупреждаю, что продублирую информацию из этого поста также и в понедельник.

У меня есть несколько статей на SL, из которых можно проследить мой путь создания стратегии и рабочего торгового алгоритма. Если коротко, можно посмотреть здесь. Если хочется больше, то можете полистать блог и ещё почитать статьи на VC, там тоже есть несколько полноценных статей.

Давайте расскажу кратко для тех кому лень. Несколько лет я работал над алгоритмом для торговли на фьючерсном рынке, изначально делал все под Brent. Сделал торгового бота под QUIK, набрал небольшой пул людей с SL, начало тестировать на живых деньгах. После этого я написал первую статью на VC и мне удалось привлечь несколько крупных инвесторов.

Крупные инвесторы предложили уйти на американский рынок. Я согласился, мы переписали алгоритм под API EXANTE и полностью перешли на американский рынок и активно занялись фьючерсами.

( Читать дальше )

Торгуем американские акции по трендовому алгоритму

- 25 апреля 2022, 15:32

- |

Привет!

У меня на SL много статей, где я рассказывал про свой алгоритм, чтобы быстро понять о чем речь, можно перейти в этот пост.

Сейчас постараюсь кратко.

Несколько лет я работал над трендовым алгоритмом для работы с фьючерсами. Алгоритм получился довольно универсальный — можно работать с различными инструментами, основными из которых были: ZL.CBOT/G.ICE/HE.CME. У меня в портфеле были несколько небольших клиентов, с счетами до 50к евро.

Я работаю через брокера EXANTE, который под давлением регуляторов вынужден вводить санкции против клиентов РФ и РБ. Маржинальные требования для работы с фьючерсами теперь выросли в 3 раза, а минимальная сумма на счету должна составлять 50к евро. Все это вынудило меня сдвигаться от работы с фьючерсами и небольшими клиентами в пользу работы с акциями и поиска крупных инвесторов.

С сегодняшнего дня с моим потенциально крупным инвестором мы начинаем живой тест работы акции+опционы. В портфеле 14 тикеров: AMZN.NASDAQ/TSLA.NASDAQ/FB.NASDAQ/CHWY.NYSE/PM.NYSE/GM.NYSE/DD.NYSE/DXC.NYSE/PPG.NYSE/MMM.NYSE/MCD.NYSE/SQ.NYSE/SE.NYSE/CL.NYSE.

( Читать дальше )

Активы под управлением BlackRock снизились до $9,57 трлн вслед за коррекцией на рынке

- 18 апреля 2022, 10:09

- |

Крупнейшая в мире компания по управлению активами BlackRock Inc. (BLK) отчиталась за 1 кв. 2022 г. (1Q22) 13 апреля до открытия рынков. Выручка выросла на 6,8% до $4,7 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Adjusted EPS) $9,52 в сравнении с $8,04 за 1Q21. Консенсус-прогноз аналитиков, согласно Refinitiv: выручка $4,73 млрд и EPS $8,75. Активы под управлением (AUM) выросли на 6,2% до $9,57 трлн, но по сравнению с 4Q21 AUM снизились на 4,4% с отметки $10 трлн.

За квартал чистый приток долгосрочных денег в управление составил $114 млрд, что на 14% ниже чем в 1Q21. Чистый приток в ETF составил $56 млрд в сравнении с $68 млрд годом ранее. В разрезе инструментов финансового рынка. Чистый приток в продукты, ориентированные на инвестиции в акции, вырос на 52% до $76 млрд. Чистый приток в фонды, инвестирующие в облигации и другие инструменты с фиксированной доходностью (fixed income), составил $7,5 млрд в сравнении с $61 млрд в 1Q21.

Вознаграждение за консультационные услуги и комиссии за управление выросли на 6,6% до $3,7 млрд. Доходы от продажи инвесторам акций сторонних взаимных фондов (distribution fees) составили $381 млн, что на 12% выше, чем годом ранее. Выручка от управления фондами акций выросла на 7,7% до $2 млрд. Доходы от управления фондами fixed income прибавили 1% и составили $941 млн. Чистая прибыль подскочила на 20% до $1,44 млрд.

( Читать дальше )

Про "маленький свечной заводик"

- 03 апреля 2022, 18:34

- |

Так или иначе, здесь много ребят, работающих/работавших в индустрии, в инвест и управляющих компаниях/банках. На позиции сейлзов/управляющих активами/менеджеров. У многих осталась клиентская база, а кто-то уже раньше попробовал замутить темку ДУ-шки/«маленького свечного заводика», где вечный рай для клиентов, и рай для управляющих= 2% менеджмент и 20% саксэс.

Многие кто пробовал взайти на эту гору=прогорели, сгорели, а кому-то не повезло. Даже со смартлаба вспомню пуру фамилий, у кого не пошло. Это всеми уважаемые господа Писчиков Вадим, Алекс Бутманов, и много кто еще. За всеми ними бегает некоторое количество инвесторов с утюгом. Но мысль поста не об этом.

Но мысль о другом. Что предлагать клиенту РФ? Как замутить эту темку? Под какой инфраструктурой счетов?

Буду рад комментам по делу, кто осмысливал этот вопрос.

Алгоритмический портфель на криптовалютах

- 15 марта 2022, 20:45

- |

Запустил портфель торговых роботов из 7-ми стратегий на криптовалютах (BTCUSD, ETHUSD). В портфеле преимущественно импульсные и трендовые стратегии, которые работают в лонг и в шорт. Работа ведется на бирже Binance через Tslab.

Средняя доходность за 4 года — 147% в год без плечей.

Максимальная историческая просадка — 6%.

Понимаю, выглядит как грааль. Сам в шоке!)))

Минимальный порог входа для подключения к стратегии — 50 тыс. дол.

Ожидаемая доходность 50-100% годовых в зависимости от выбранного риска.

Спасти российского ритейл инвестора

- 12 марта 2022, 17:58

- |

Два года назад я посчитал, что российский инвестор сильно ограничен в средствах и не ориентировался на ритейл сегмент как на потенциальных клиентов. Однако, смотря на текущее обсуждение убытков инвесторов на тематических форумах сейчас, я понимаю, что ошибся. На данном этапе развития, я не нуждаюсь в активном привлечении средств ритейл клиентов. Тем не менее, возможно моя статья и мое предложение окажется полезным тем, у кого еще остались средства для работы на финансовом рынке и они заинтересованы в пассивном доходе.

Российский фондовый рынок

Российский фондовый рынок начал падать с октября 2021 года. Месяц назад многие долгосрочные инвесторы могли рассматривать такое движение с определенной долей оптимизма, ведь такое падение дает возможность купить бумаги по более выгодным ценам. Однако, действительность такова, что большинство людей, которые пришли на финансовый рынок в последние годы, являются скорее спекулянтами. Для многих из них прошедшие месяцы стали фатальны. Хуже того, те немногие, кто считает себя инвесторами, на данный момент находятся в полной неопределенности в связи с тем, что фондовый рынок закрыт. Даже у центрального регулятора нет понимания по каким ценам откроются основные биржевые активы отечественного рынка и что с этим делать. Многие полны оптимизма, но на деле никто не знает будет ли на российском рынке боковик на года пока не начнут возвращаться нерезиденты или нас ждет иранский сценарий развития событий, где фондовый рынок вырос в результате отсутствия альтернатив для вложений населения. Механизм байбека на средства ФНБ и его реальный эффект на рынок также сейчас оценить достаточно трудно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал