тмк

Металлургические компании: Лучшие дивидендные истории

- 30 марта 2018, 21:01

- |

В преддверии сезона выплаты дивидендов мы пересматриваем наши прогнозы и прогнозы рынка по доходности акций компаний металлургического сектора – как краткосрочные, так и долгосрочные (2018-20). Стальные компании в целом предлагают самые высокие доходности – 8-10% годовых, т.к. как низкая долговая нагрузка и невысокая себестоимость защищают их от циклического спада, как продемонстрировала Северсталь в 2015, когда цены на сталь были на многолетних минимумах. Наш анализ динамики акций в дату отсечки показывает, что в среднем цены акций падают примерно на 1 пп меньше, чем доходность, которую они предлагали накануне. После даты отсечки акциям в среднем требуется 10-11 дней, чтобы вернуться к уровням, наблюдавшимся до этой даты, как в абсолютных, так и в относительных (по сравнению с РТС) значениях, в зависимости от тенденций рынка.Лучшие краткосрочные дивидендные истории: АЛРОСА и Норникель

По нашим оценкам, наиболее привлекательные дивидендные истории в краткосрочной перспективе – АЛРОСА, предлагающая доходность 5.7% за 2017 (5.2 руб. на акцию, отсечка в июле), и Норникель с финальной дивидендной доходностью 5.2% (560 руб. на акцию, отсечка в июне). Среди других металлургических компаний с высокой доходностью можно назвать Северсталь – ее дивиденды за 4К17 обеспечивают доходность 3.2%, и золотодобывающие компании, с доходностью около 3.0% за 2П17 (Рис. 4).

Какую динамику демонстрируют компании металлургического сектора на дату отсечки?

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 1 )

Акции ТМК

- 22 марта 2018, 12:16

- |

Работает в ТМК, на одном из заводов мой знакомый.

Умнейший человек, но без амбиций.Поэтому работает просто в бригаде.Так он нашёл способ сэкономить заводу миллионы рублей в месяц.

Нашёл неэффективность в каком то механизме.Рассказал начальнику, родственичку одного единоросца, который его тупого туда и пристроил.

Тот заставил бригаду за копейки внедрять инновацию.Вся бригада на моего друга волком смотрит.

Премию получил начальник цеха.

Так и во всей стране, кто лизнул тот и на коне.

Ценят не за ум, а за пресмыкательство.И всю эту систему создал один голый король.

Друг говорит может делать 150 % плана, но тогда учётчики понизят расценки за выполнение.

И за лучшую работу будем получать те же деньги.Знаю говорит ещё одну инновацию, но лучше уволюсь, чем помогу этим гандонам.

Вот так и живёт вся Россия.

Госдеп США допускает возможность введения санкций против работающих с «Северным потоком-2» компаний

- 21 марта 2018, 09:55

- |

Вашингтон может ввести санкции против организаций, сотрудничающих с Россией по прокладке «Северного потока-2». Об этом в ходе пресс-конференции рассказала официальный представитель американского внешнеполитического ведомства Хизер Ноэрт. Санкционные ограничения могут быть введены в соответствии с законом CAATSA («О противодействии противникам Америки по средствам санкций»), действующим на территории США. Данный комментарий Ноэрт дала на вопрос о планах Вашингтона по принятию санкций против газопровода «Северный поток».

По ее словам, дипломатическое ведомство США потратило достаточно много времени на объяснение своим партнерам и союзникам за океаном возможных последствий принятия закона CAATSA. Под действия санкций могут попасть как отдельные лица так и компании, нарушающие вышеупомянутый закон, добавила Ноэрт. Кроме того, офпред Госдепа подчеркнула, что в обычных случаях американская сторона не дает каких-либо комментариев по санкционным действиям. Однако в данном конкретном случае Вашингтон дал понять, что фирмы, которые работают в связанной с российскими трубопроводами сфере, «могут навлечь на себя беду».

( Читать дальше )

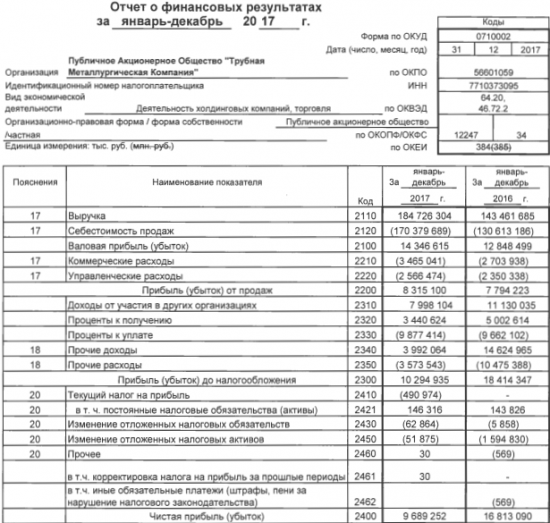

ТМК - чистая прибыль по РСБУ за 2017 год сократилась в 1,7 раза

- 16 марта 2018, 15:45

- |

Чистая прибыль ТМК по РСБУ по итогам 2017 года сократилась в 1,7 раза и составила 9,689 млрд рублей.

Выручка компании за отчетный период выросла в 1,3 раза – до 184,726 млрд рублей.

Валовая прибыль увеличилась до 14,346 млрд рублей, доналоговая прибыль сократилась в 1,8 раза – до 10,293 млрд рублей.

отчет

Газпром - выбрал Ижорский трубный завод поставщиком ТБД на 12,8 млрд руб

- 05 марта 2018, 10:47

- |

По заявке со стартовой ценой договора 10,6 миллиарда рублей планировалось закупить 122,4 тысячи тонн труб, срок поставки: третий квартал этого года — первый квартал 2019 года. А по закупке с максимальной ценой контракта 3,7 миллиарда рублей нужно в третьем квартале текущего года поставить 42,358 тысячи тонн ТБД.

В тендере участвовали: «Ижорский трубный завод», «Челябинский трубопрокатный завод», «Выксунский металлургический завод» и «Трубная металлургическая компания».

В обеих закупках победил Ижорский трубный завод, оценив контракты в 9,49 миллиарда и 3,26 миллиарда рублей.

Металлургия: итоги 2017 года

- 02 марта 2018, 14:55

- |

С 1 января в РФ введен НДС по операциям реализации отходов и лома черных металлов. Возврат уплаты НДС, которая была отменена в 2008 году, может оказать давление на российские сталелитейные компании.

Введение заградительных мер США на импорт стали, могут оказать негативное влияние на российских металлургов. В зоне риска поставщики трубной продукции — НЛМК, ТМК, Evraz, так как данные компании не только экспортируют большое количество объёма слябов и трубной заготовки, но и имеют дочерние компании в США. В меньшей мере пошлины повлияют на ММК, так как основная часть выручки (более чем 70%) приходится на Россию, на США — менее 1%.

Сравнивая акции металлургов с индексом Московской биржи в динамике, большинство компаний обогнали индикатор с начала 2017 г. Лучше рынка показали себя акции ММК, которые с начала 2017 г. выросли более чем на 40% с учётом глубокой коррекции рынка с февраль по июнь. Индекс Московской биржи за этот период вырос всего на 2,9%.

Металлурги опубликовали свои финансовые результаты за 2017 г. по МСФО.

( Читать дальше )

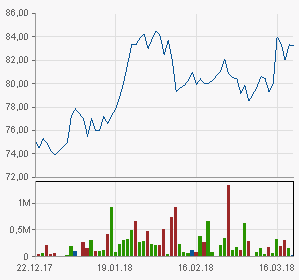

Трубная Металлургическая Компания (ТМК) – мсфо за 2017г

- 01 марта 2018, 14:03

- |

Трубная Металлургическая Компания (ТМК) – мсфо

1 033 135 366 http://moex.com/s909

Free-float 30%

Капитализация на 01.03.2018г: 83,271 млрд руб

Общий долг на 31.12.2016г: 232,750 млрд руб

Общий долг на 30.09.2017г: $4,409 млрд = 260,043 млрд руб ($1/58,98 руб)

Общий долг на 31.12.2017г: 265,164 млрд руб

Выручка 2015г: 249,674 млрд руб

Выручка 1 кв 2016г: $761,34 млн

Выручка 6 мес 2016г: 112,72 млрд руб

Выручка 9 мес 2016г: $2,44 млрд

Выручка 2016г: 222,570 млрд руб

Выручка 1 кв 2017г: $943,86 млн

Выручка 6 мес 2017г: 118,65 млрд руб

Выручка 9 мес 2017г: $3,19 млрд

Выручка 2017г: 256,023 млрд руб

Валовая прибыль 2015г: 49,603 млрд руб

Валовая прибыль 9 мес 2016г: $509,10 млн

Валовая прибыль 2016г: 46,512 млрд руб

Валовая прибыль 9 мес 2017г:

( Читать дальше )

ТМК - выручка выросла в 2017 г. на 32%, до $4,394 млрд, EBITDA выросла в 2017 году на 14%, до $605 млн, МСФО

- 01 марта 2018, 10:36

- |

Финансовые результаты

— Выручка за 4-й квартал 2017 г. выросла на 5% по сравнению с предыдущим кварталом и составила 1 203 миллиона долларов США; выручка за 2017 г. увеличилась на 32% по сравнению с 2016 г. и составила 4 394 миллиона долларов США

— Скорректированный показатель EBITDA в 4-м квартале 2017 г. составил 160 миллионов долларов США, снизившись на 5% по сравнению с предыдущим кварталом; скорректированный показатель EBITDA за 2017 г. увеличился на 14% по сравнению с 2016 г. и составил 605 миллионов долларов США

( Читать дальше )

Отчет ТМК будет слабым из-за снижения рентабельности EBITDA

- 28 февраля 2018, 16:05

- |

Мы ожидаем, что цифры окажутся относительно слабыми, главным образом из-за снижения рентабельности EBITDA в сегменте бесшовных труб российского дивизиона. Американский дивизион, по нашим оценкам, также продемонстрирует небольшое квартальное снижение EBITDA.Символическое увеличение выручки: +1% к/к.

В целом мы ожидаем снижения рентабельности EBITDA ТМК с 14% в 3к17 до 13% в 4к17. Учитывая недавний пересмотр компанией оценки капиталовложений, свободный денежный поток за весь 2017 г., скорее всего, будет близок к нулю. Рассчитанная нами прогнозная цена ГДР ТМК через 12 месяцев остается прежней (6,90 долл.), что предполагает ожидаемую общую доходность на уровне 22%. Мы подтверждаем рекомендацию Покупать.

По нашим оценкам, выручка российского дивизиона в 4к17 должна была вырасти на 2% к/к, до 0,87 млрд долл., главным образом за счет увеличения объемов реализации бесшовных труб (+5%) и цен на них (+3%). Это частично нивелировалось сокращением продаж сварных труб (−25% к/к, по нашим оценкам). Однако, учитывая, что на сварные трубы пришлось лишь 27% квартального объема реализации, полностью свести на нет положительный эффект от увеличения выручки в бесшовном сегменте это не могло. Выручка американского дивизиона (IPSCO), по нашим оценкам, могла снизиться на 3% к/к вследствие сокращения продаж нарезных труб нефтяного сортамента (OCTG). В целом выручка ТМК за 4к17, по нашим оценкам, должна была составить 1,15 млрд долл. (+1% к/к).

( Читать дальше )

ТМК отчитается 1 марта и проведет телеконференцию

- 28 февраля 2018, 10:27

- |

Мы ожидаем, что ТМК сообщит о снижении EBITDA в 4К17 на 8% до $155 млн. На выручке скажется снижение консолидированных продаж труб на 3%, а на затратах — рост цен на сталь — рентабельность EBITDA должна составить 13.9% (-0.9 пп). Мы ожидаем, что свободный денежный поток окажется в позитивной зоне ($78 млн), но траектория движения оборотного капитала остается под вопросом — напомним, что в 3К ТМК нарастила оборотный капитал на $145 млн. Хотя результаты в целом учтены в цене, реакция рынка может быть умеренно НЕГАТИВНОЙ из-за роста затрат, на наш взгляд.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал