сургутнефтегаз

✅ Торговая идея: Сургутнефтегаз

- 09 января 2024, 14:19

- |

■ Идея: Покупка

■ Срок идеи: 2-6 недель

■ Цель: 29,98 рублей

■ Потенциал идеи: 6,5%

■ Объем входа: 10%

■ Стоп-приказ: 26,99 рублей

➡️ Технический анализ:

📌 После сильной коррекции обыкновенные акции Сургутнефтегаза оттолкнулись от сильного уровня поддержки, после чего котировки возобновили своё восходящее движение. Идея на рост акций к уровню 29,98 рублей.

📌 При объеме позиции на покупку в 10% и выставлении стоп-заявки на уровне 26,99 рублей риск на портфель составит 0,27%. Соотношение прибыль/риск составляет 4,5.

➡️ Фундаментальный фактор:

📌 «Сургутнефтегаз» — третья по объему добычи нефтяная компания в России. Основными направлениями деятельности являются добыча нефти и газа, нефтепереработка, а также их розничная реализация.

📌 «Сургутнефтегаз» выигрывает от высокой ставки ЦБ РФ. Не менее 20-25% «кубышки» на данный момент держится в рублях, что при текущих ставках может добавлять 145-180 млрд рублей чистой прибыли в год в случае размещения данных средств на краткосрочных депозитах.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

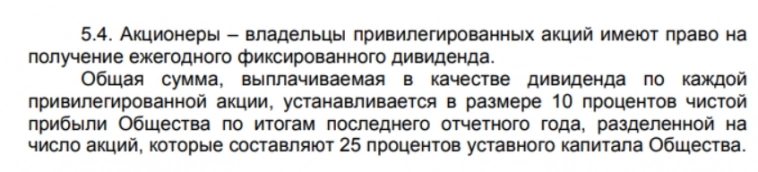

Прогнозный дивиденд за 2023 год на привилегированные акции ПАО "Сургутнефтегаз". Модель для определения целевой цены акции на момент отсечки в 2024 году

- 09 января 2024, 08:14

- |

Курс валют на 31.12.2023 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2023 год.

ЦБ РФ ПОНИЗИЛ КУРС ДОЛЛАРА НА 30 ДЕКАБРЯ — 9 ЯНВАРЯ ДО 89,69 РУБ., ЕВРО — ДО 99,19 РУБ., ЮАНЯ — ДО 12,58 РУБ. — РЕГУЛЯТОР

На конец 3-го квартала 2023 г. Сургутнефтегаз имеет кубышку в размере около 5914 млрд руб., большая часть из которой в зарубежной валюте. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Для начала надо определиться в какой валюте сейчас выражена кубышка компании. До СВО она была в долларах, но сейчас эта валюта токсична для российских компаний и возможно она была заменена на более дружественную — юань.

Итак, начинается 2022 г., кубышка Сургутнефтегаза хранится в долларах, как и все предыдущие годы. При этом есть долгосрочные депозиты, срок которых более 12 месяцев, и краткосрочные депозиты, срок которых менее 12 месяцев.

Так как доллар с февраля 2022 г. валюта недружественная, то все краткосрочные финансовые вложения, что были на 31.12.2021, были в последствии конвертированы в рубль, возможно совсем небольшая доля в юань. Для упрощения, примем, что на конец 2022 г. юаней еще не было.

( Читать дальше )

Сургут П сигнал на лонг! 👉 Не является индивидуальной инвестиционной рекомендацией

- 08 января 2024, 16:29

- |

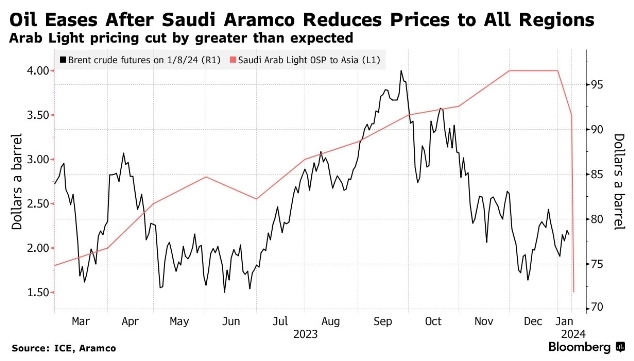

Цены на нефть упали после того, как С.Аравия снизила цены на февральские поставки для всех регионов

- 08 января 2024, 14:57

- |

Нефть падает, поскольку снижение цен в Саудовской Аравии противостоит рискам поставок на Ближнем Востоке.

● Aramco снижает цены на Arab Light в Азию на $2 за баррель в феврале.

● Нефть марки Brent упала ниже $78 после роста более чем на 2% на прошлой неделе.

8 января 2024 г. в 02:46 GMT+3

Цены на нефть упали после того, как Саудовская Аравия снизила официальные отпускные цены для всех регионов, подчеркнув ухудшение глобальных перспектив и перевесив опасения по поводу напряженности в Красном море и перебоев с поставками в Ливию.

Мировой эталон Brent упал ниже $78 за баррель после роста на 2,2% на прошлой неделе. Государственный производитель Saudi Aramco снизил свою флагманскую цену Arab Light в Азию больше, чем ожидалось, на $2 за баррель из-за сохраняющейся слабости на мировом рынке нефти. Его цена самая низкая с ноября 2021 года.

Снижение цен в королевстве является отражением вялого конца года для нефти, в котором физические рынки в целом ослабли. В начале 2024 года наблюдаются перебои в поставках из Ливии и продолжающиеся атаки в Красном море, что может способствовать росту цен на нефть. Но Уолл-стрит ожидает, что впереди у сырой нефти еще больше проблем, поскольку крупные банки уже снижают свои прогнозы на этот год.

( Читать дальше )

Топ-10 акций нефтегазового сектора РФ, США и Китая на 2024 год

- 07 января 2024, 16:01

- |

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

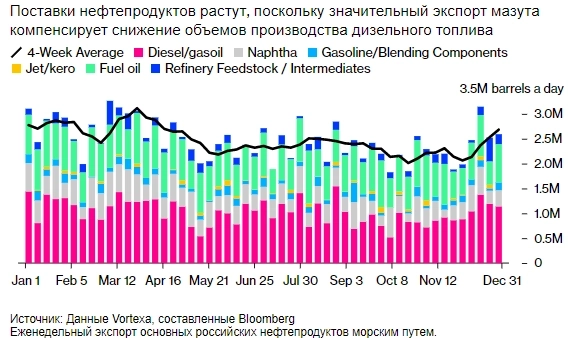

Российский экспорт нефтепродуктов вырос до самого высокого уровня с апреля 2023г в среднем за 4 недели, чему способствовал резкий рост поставок мазута — Bloomberg

- 05 января 2024, 18:50

- |

Российский экспорт нефтепродуктов вырос до самого высокого уровня с апреля в среднем за четыре недели, чему способствовал резкий рост поставок мазута.

Согласно данным, собранным Bloomberg аналитической фирмой Vortexa Ltd, за четыре недели до 31 декабря объем поставок переработанного топлива составлял в среднем почти 2,7 миллиона баррелей в день. Это примерно на 152 000 баррелей, или на 6%, больше, чем на предыдущей неделе.

Нефтяной рынок внимательно следит за потоками российской нефти, чтобы оценить добычу, с тех пор как Москва перестала публиковать официальные данные о добыче.

www.bloomberg.com/news/articles/2024-01-05/russian-fuel-exports-hit-eight-month-high-on-fuel-oil-rebound

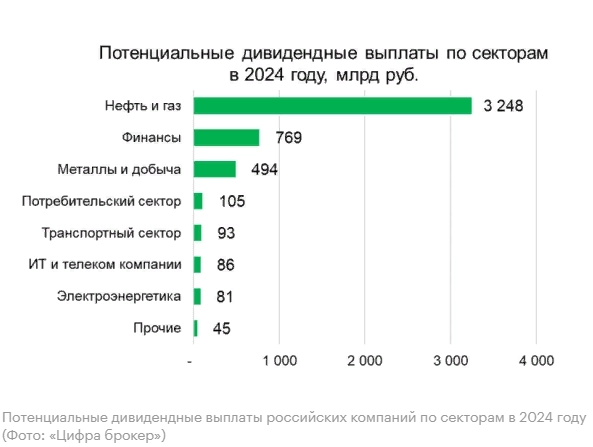

В «Цифра брокер» предсказали ₽4,9 трлн (+75% г/г) дивидендов в 2024г — РБК

- 05 января 2024, 14:45

- |

В 2023 году российские публичные компании выплатили дивидендами ₽2,8 трлн.

Самые щедрые выплаты акционерам можно ожидать от «Сургутнефтегаза» и «Башнефти».

По оценке экспертов, потенциал роста по индексу Мосбиржи в 2024г составляет около 20%. По оценкам «Цифра брокер», приток денежных средств розничных инвесторов на брокерские счета за счет новых клиентов за год может составить порядка ₽1 трлн.

Еще одной тенденцией 2024 года станет редомициляция ряда эмитентов, которая потенциально создает навес предложения бумаг на рынке.

Появление новых эмитентов на Мосбирже дает инвесторам больше возможностей для диверсификации портфеля. Наиболее интересными эксперты считают потенциальные размещения компаний «Европлан», Калужский ликеро-водочный завод «Кристалл» и «Самолет Плюс».

( Читать дальше )

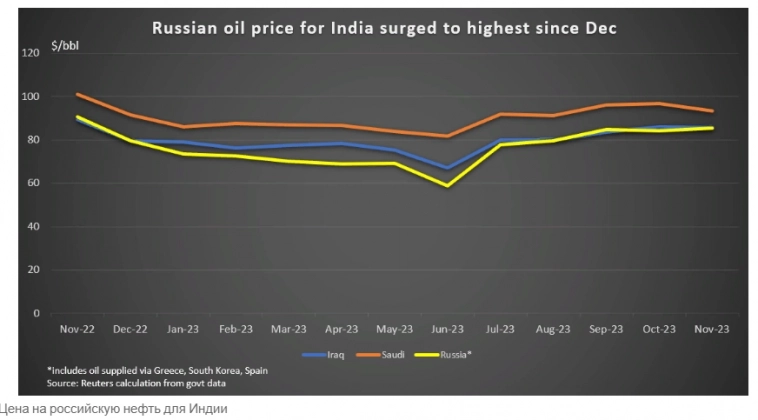

Индия платила в ноябре 2023г в среднем $85,42 за барр российской нефти - самый высокий показатель с момента введения потолка цен странами G7 — Reuters

- 04 января 2024, 18:15

- |

Индия заплатила за российскую нефть на 1,4% больше по сравнению с 84,20 доллара за баррель в октябре, показывают расчеты Reuters, основанные на правительственных данных.

Согласно данным, Индия платила в среднем 85,73 доллара за баррель за поставки из Ирака и 93,32 доллара за баррель за саудовскую нефть.

Индийские нефтеперерабатывающие заводы покупают российскую нефть с доставкой из портов Греции, Южной Кореи и Испании, а также напрямую из России.

www.reuters.com/markets/commodities/russian-november-oil-price-india-hit-12-mth-high-2024-01-04/

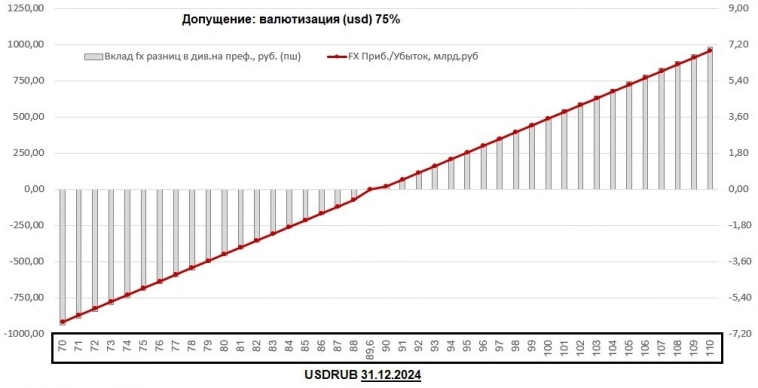

По Сургуту публикую диапазон сценариев на 2024 год.

- 04 января 2024, 11:38

- |

Каждый сам может из своих допущений (относительно рубля и нефти) выбрать то, на какой фин.результат 2024 ставить. Основные переменные в прогнозных моделях: добыча, переработка, средний по году курс USDRUB/$ URALS. С учетом процентных доходов получаем доналоговую прибыль до влияния переоценок депозитов. Вторая часть модели – курс USDRUB на конец 2024 года. Исхожу из допущения о 75% валютизации финансовых вложений. Если Сургут увеличит показатель валютизации, то влияние fx фактора станет выше.

В качестве основного для себя сценария в операционной части я ориентируюсь на 90+ USDRUB/60 URALS в среднем по году. С процентными доходами дивиденд на преф. при 0 fx разницах получается 5+ рублей. Если курс на 31.12.2024 будет 95, то дивиденд на преф. может получиться в районе 7 рублей. Очень высоко оцениваю вероятность такого сценария. Таким образом, 70 рублей за преф к див.отсечке я не просто жду, я ожидаю возможное быстрое закрытие дивидендного гэпа. Префов Сургута в моем портфеле на ~17% (эффективная средняя в районе 26). И я совсем не имею желания продавать по текущим. Напротив, я планирую дополнительные небольшие покупки в ближайшие дни.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал