смартлаб премиум

Краткое содержание Mozgovik Research с 1 по 7 апреля: FEES, FIVE, KZOS, ENPG, золото, портфели

- 17 апреля 2024, 17:44

- |

Добрый день, уважаемые читатели!

Восстанавливаем рубрику краткое содержание наших материалов, которая прерывалась из-за большого объема корпоративных отчетов за 2023 год.

Ниже для вас представляем конспект материалов Mozgovik с 1 по 7 апреля.

Здесь мы постарались коротко сформулировать самые существенные моменты наших многочисленных лонгридов в доступной и самой сжатой форме.

Пишите вашу обратную связь в комментарии по поводу данного формата👍 Спасибо

( Читать дальше )

- комментировать

- 1.8К | ★4

- Комментарии ( 4 )

НЛМК опубликовал отчётность по МСФО за 2023 год, пора покупать акции?

- 17 апреля 2024, 11:56

- |

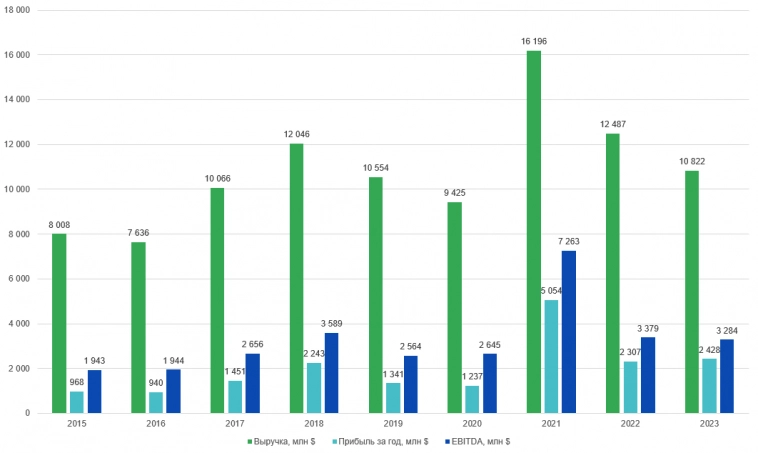

Чистая прибыль выросла на 5,2% и составила 2 428 млн $ по сравнению с 2 307 млн $ в 2022 году. Выручка группы за отчетный период уменьшилась на 13,3% по сравнению с 2022 годом и составила 10 822 млн $. На снижение выручки не в последнюю очередь повлияло снижение цен на металлопродукцию👉

( Читать дальше )

Ренессанс Страхование: бенефициар высоких ставок или аналог Berkshire Hathaway?

- 17 апреля 2024, 11:03

- |

Акции страховых компаний нередко удваиваются в цене после повышения ставок и удваиваются ещё раз, когда за счёт более высоких ставок увеличиваются доходы. © Питер Линч

На российской бирже публичных страхований раз-два и обчелся, кроме Ренессанс Страхования и выделить некого (Росгосстрах не в счет).

Попытался разобраться в бизнесе страховых компаний и ответить для себя на вопрос — интересно ли покупать акции RENI по текущим

Бизнес-модель любой страховой компании достаточно прост — собираем деньги от клиентов дабы защитить их от непредвиденных ситуаций (страховка авто, недвижимости, жизни и тд) -> часть денег выплачиваем пострадавшим.

Как это выглядит в масштабах России (данные ЦБ) видно на этом слайде — страховщики собирают 2,3 трлн руб, а выплачивают за страховые случаи только 1 трлн руб

( Читать дальше )

Как такое возможно: "быть правым в любом случае, но при этом все равно проиграть?" Weekly #67

- 16 апреля 2024, 19:40

- |

В данный момент осторожно, но оптимистично смотрим на рынок. Куда бы он не пошёл, мы будем правы, но проиграем финансово.

Я бы хотел подробнее раскрыть эту тему.

( Читать дальше )

Мой Рюкзак #40: Юбилейный выпуск рюкзака или дальше без золота

- 15 апреля 2024, 20:07

- |

Прошлый пост: Мой Рюкзак #39: Бычий рынок порождает жадность, но нужно быть осторожным

Было 19,7 млн руб на 01.04.2024

Стало 20,6 млн руб на 15.04.24

( Читать дальше )

Селигдар опубликовал отчетность, как поменялся потенциал акций?

- 15 апреля 2024, 16:27

- |

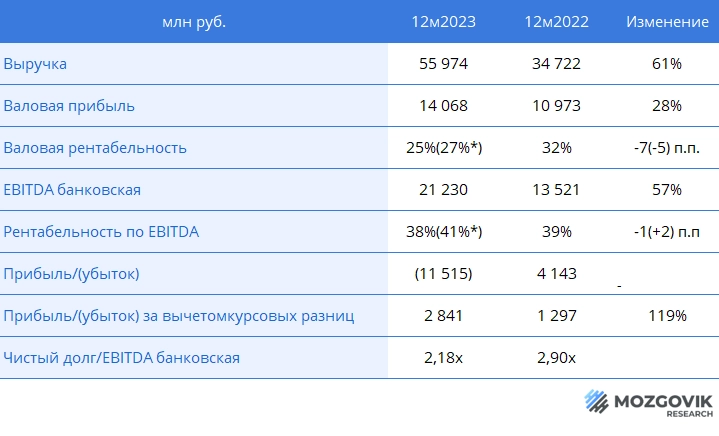

Консолидированная выручка выросла на 61% год-к-году и составила 56,0 млрд рублей. EBITDA по итогам 12 месяцев 2023 года увеличился на 57% год-к-году и составила 18,5 млрд рублей. Реализация золота по итогам 12 месяцев выросла на 23% и составила 8881 кг.

Далее посмотрим на динамику финансовых показателей 👉

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 15 апреля 2024, 15:56

- |

Прошлая неделя была довольно активной на первичном рынке рублевых корпоративных облигаций на фоне в целом приостановки негативной ценовой тенденции на вторичных торгах. Проводились сборы заявок/размещения в основном по бумагам с фиксированными купонами.

Отметим 3-летний флоатер Сегежи на 10 млрд руб. со ставкой квартально купона: RUONIA +430 б. п. (ориентир: не выше RUONIA +450 б. п.) предназначенный только для квал. инвесторов. По сути, этим выпуском эмитент заместил погашенный накануне выпуск серии 002P-07R на тот же объем.

Из облигаций с фиксированным купоном выделим 2-летний выпуск Селектела на 4 млрд руб. (изначально: 3 млрд руб.), где первоначальная доходность по купону в 16,60% была снижена до итоговых 16,08%.

Хороший спрос позволил снизить первоначальные доходности по выпускам Гидромашсервиса и Первого контейнерного терминала (ПКТ) с 17,23% до 16,36% и 16,87% до 16,65% соответственно.

РУСАЛ разместил 2,5-летний выпуск в юанях (в таблице ниже не приводится), где первоначальный объем от 500 млн CNY был увеличен до 900 млн CNY. Доходность была снижена с не выше 8,24% до 8,14%.

( Читать дальше )

ГМК Норникель и РУСАЛ теперь без экспорта в США и Великобританию - ждем рост дисконта на их продукцию (палладий не в счет)?

- 13 апреля 2024, 23:37

- |

Вчера прошла очередная негативная новость “США и Великобритания запретили импорт алюминия, меди и никеля из РФ, торговлю на биржах”

Пока еще сложно сказать влияние на компании “в цифре”, но я напишу лишь некоторые свои мысли на этот счет. Любопытно, что Палладий в список “санкций” не включили т.к. Норникель контролирует 40% мирового рынка.

Для начала стоить отметить, что США и Великобритания планомерно вводят санкции:

👉 США в 2023 году ввела заградительные пошлины на данные металлы из России и фактически импорт был и так равен нулю

👉 Великобритания в декабре 2023 года ввела запрет на импорт цветных металлов, фактически новые санкции лишь запретят их хранение на LME (это основной удар для компаний т.к. может создать сложности для экспорта и нужно будет перенаправлять поставки)

Немного подробнее — что такое LME:

👉 LME — Лондонская биржа металлов, на которой торгуются фьючерсные и опционные контракты на промышленные и драгоценные металлы

👉 LME является мировым центром торговли данными металлами т.к. это по сути оптовый рынок, который предлагает товары для потребителей и производителей

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 17 )

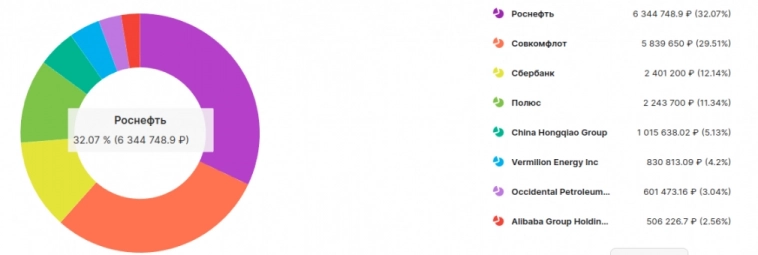

Портфели наших аналитиков - конспект тезисов с нашей встречи подписчиков @MozgovikResearch в Санкт-Петербурге

- 13 апреля 2024, 09:54

- |

Доброго дня! Для тех, кто не был на нашей встрече и не читает телеграм чат годовых подписчиков Мозговика (Смартлаб Премиум), сделал этот небольшой конспект. На встрече наши аналитики рассказали коротко свой вью по бумагам и рассказали про состав своих портфелей.

Приятного чтения, не забывайте оставлять комментарии и задавать вопросы под постом.

( Читать дальше )

Вопреки ожиданиям, переезд акций Тинькофф с Кипра в Россию добавил ликвидность в систему

- 12 апреля 2024, 12:22

- |

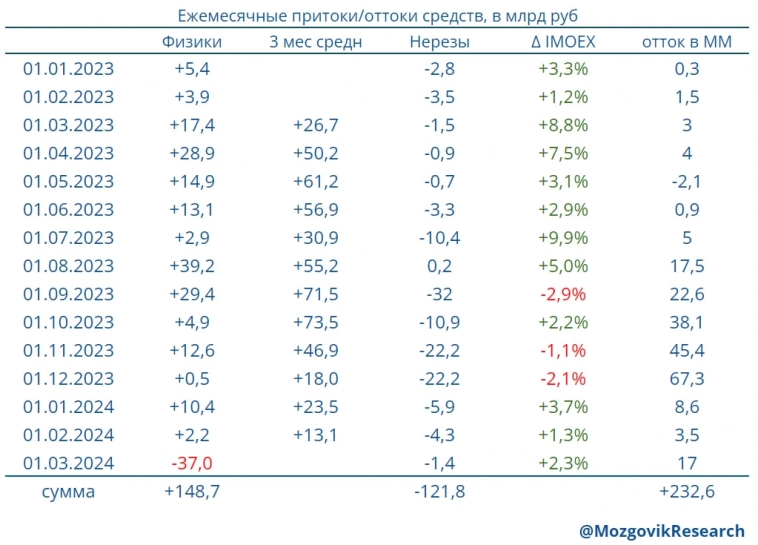

Итак в марте чистая нетто-продажа акций «физиками» 37 млрд, впервые с ноября 2022.

Это похоже на чистую продажу акций Тинькофф после переезда, которую кто-то выкупал (судя по стате это мог быть например сам Росбанк а также какие-то юрлица, связанные с Потаниным).

18-20 марта дневные обороты по Тинькофф составляли по 40 млрд руб в день, что примерно в 20 раз больше обычного уровня.

О чем это говорит?

Это говорит о том, что у каких-то «физиков» стало на 37 млрд кэша больше:) И этот кэш будет куда-то инвестирован впоследствии.

Параллельно мы видели, что покупки ОФЗ физиками в марте резко выросли (до 29 млрд — максимум с сентября), так что, возможно, может часть туда пошла.

Кроме того выросли покупки фондов денежного рынка, с 3,5 в феврале до 20 млрд в марте.

В любом случае, прежде мы думали, что массивные продажи Тинькофф евроклировскими редомицилянтами окажут давление на рынок, но сейчас видим, что из-за того, что их кто-то выкупил, денег в системе, напротив, прибавилось.

t.me/mozgovikresearch

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал