сделки M&A

Севергрупп Алексея Мордашова приобрела группу компаний Кордиант, одного из ведущих в РФ производителей шин — СМИ

- 02 октября 2024, 11:40

- |

t.me/tass_agency

Сделка по покупке активов «Кордиант» одобрена антимонопольными органами, подчеркнули в «Севергрупп». Ее представитель отказался назвать Forbes сумму сделки.

Право собственности на активы «Кордиант» «Севергрупп» получила 1 октября 2024 года. Помимо заводов, на которых работают 8000 человек, компания получила права на бренды шин, в том числе Cordiant, Tunga, Torrero и Gislaved (для легковых автомобилей) и Cordiant Professional и Tyrex (для грузовых).

Гендиректор «Севергрупп» Мордашов отметил, что сделка произошла в период, когда локализация производства шин, автокомпонентов и техники должна удовлетворить растущий спрос отечественного потребителя на продукцию массового и премиального сегментов.

www.forbes.ru/biznes/522363-severgrupp-milliardera-mordasova-kupila-proizvoditela-sin-kordiant?utm_source=forbes&utm_campaign=lnews

- комментировать

- 243 | ★1

- Комментарии ( 0 )

Софтлайн объявляет о завершении размещения дополнительного выпуска акций, инициированного с целью финансирования M&A-стратегии Группы – компания

- 02 октября 2024, 09:38

- |

Софтлайн ведущий поставщик решений и сервисов в области цифровой трансформации и информационной безопасности, развивающий комплексный портфель собственных продуктов и услуг, объявляет, что около 9 тысяч акций ПАО «Софтлайн» из дополнительного выпуска, инициированного в июне 2024 года, выкуплено акционерами ПАО «Софтлайн» в рамках преимущественного права. Оставшаяся часть выпуска, согласно ранее озвученному плану, выкуплена дочерней компанией ПАО «Софтлайн», ООО «Софтлайн Проекты», с целью финансирования M&A-сделок Группы.

Решение о дополнительном выпуске ценных бумаг Компании было принято в июне 2024 года Советом директоров Компании в целях финансирования M&A-стратегии Группы, обеспечивающей ее неорганический рост. В частности, тогда же Компания сообщила, что, в случае успешного завершения таргетируемых сделок слияния и поглощения, по итогам 2024 года (данные с учетом M&A приводятся по про-форма):

( Читать дальше )

X5 приобретает платформу MAY24 от компании МАЙ

- 02 октября 2024, 09:34

- |

Х5 Group объявляет о приобретении 100% долей в ООО «МАЙ24» — компании, развивающей цифровую торговую площадку MAY24, позволяющую производителям и дистрибьютерам товаров повседневного спроса организовывать продажи в региональные торговые сети и независимые магазины несетевой розницы. MAY24 объединяет более 200 производителей и дистрибьюторов, выступающих поставщиками товаров в 65 российских регионах, а также 36 тысяч торговых точек, приобретающих товары для ведения розничного бизнеса.

Развитие MAY24 в контуре X5 повысит доступность мелкооптовых закупок для малого и среднего бизнеса, в первую очередь – для магазинов, развивающихся по франшизе под брендом «ОКОЛО». Функционал платформы MAY24 позволяет покупателям оформлять заказы у разных поставщиков с учетом доступности товаров, взаимодействовать с ними напрямую, сравнивать предложения и управлять собственным ассортиментом. Поставщикам доступны алгоритмы генерации заказов, а также инструменты для комплексного продвижения товаров. Дистрибьюторы могут осуществлять мониторинг промо и аналитики продаж, кроме того, сервис поддерживает интеграцию с ключевыми торговыми системами. После завершения сделки Компания МАЙ будет выполнять роль стратегического партнера для X5 в дальнейшем развитии системы цифровой дистрибуции товаров.

( Читать дальше )

⚡Аптеки 36.6 готовят к поглощению

- 02 октября 2024, 08:34

- |

( Читать дальше )

X5 Group выкупила маркетплейс May24 за ₽1 млрд. Ген директор компании Май24 подтвердил сделку и отметил, что компания продолжит развитие площадки как стратегический партнер Х5 Group – Ведомости

- 02 октября 2024, 07:50

- |

Х5 Group купила 100% долей в b2b-маркетплейсе May24 у основателей компании «Май». Сделка оценивается в 1 млрд рублей, по данным экспертов.

May24 специализируется на мелкооптовых поставках товаров повседневного спроса от производителей и дистрибуторов в региональные сети и независимые магазины. Покупка площадки позволит Х5 Group развить систему цифровой дистрибуции и автоматизировать заказы для малых форматов магазинов под брендом «Около», которые работают по франшизе.

Платформа May24 объединяет более 200 производителей и 36 000 торговых точек, что расширяет возможности закупок для малых и средних предприятий. В 2023 году оборот площадки составил 4,7 млрд рублей, что подтверждает высокий интерес к развитию b2b-направлений в стране.

Генеральный директор компании «Май» подтвердил сделку и отметил, что компания продолжит развитие площадки как стратегический партнер Х5 Group. Эта покупка укрепляет позиции Х5 на рынке b2b-торговли.

Источник: www.vedomosti.ru/business/articles/2024/10/01/1065880-x5-vikupila-may24?from=newsline

Росгосстрах завершает присоединение цифровой страховой компании Пульс

- 01 октября 2024, 11:21

- |

Ранее предполагалось, что интеграция цифрового страховщика должна завершиться до конца 2024 года.

«Генеральный директор СК „Пульс“ Ольга Крымова остается членом правления „Росгосстраха“ и в этой роли будет отвечать за проект перехода „Росгосстраха“ на новую IT-платформу в рамках программы импортозамещения», — говорится в сообщении интегрирующего страховщика. Сотрудники ООО «Пульс» стали частью команды «Росгосстраха», «продолжают работу по развитию цифровых продаж и онлайн-сервисов.

»«Росгосстрах» находится в стадии активной трансформации, готовность к быстрым изменениям позволит нам укреплять позиции на высококонкурентном страховом рынке" — прокомментировал завершение присоединения генеральный директор «Росгосстраха» Максим Шепелев.

По его словам, присоединение «Пульса» и дальнейшее развитие цифровых процессов помогут «Росгосстраху» привлекать новых клиентов.

«Мы рассчитываем, что гибкость и технологичность присоединенной компании, помноженные на опыт, устойчивость и масштаб „Росгосстраха“, дадут новый импульс в развитии и нам, и всему страховому рынку», — добавил Шепелев.

( Читать дальше )

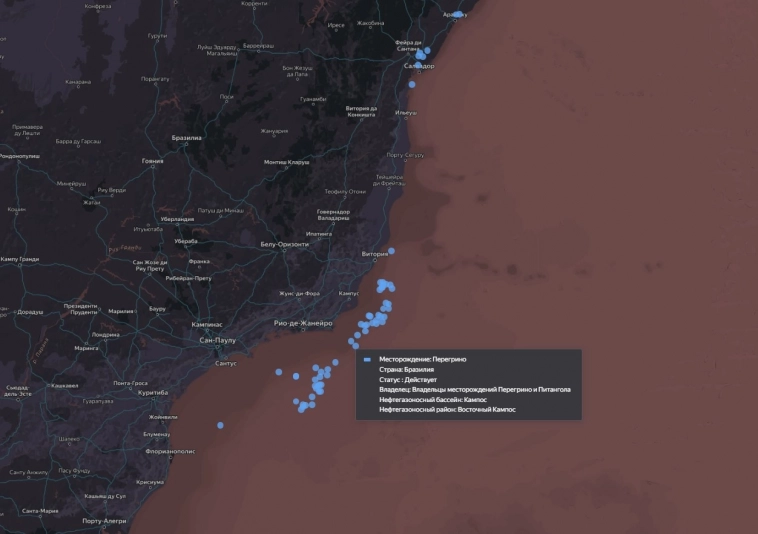

Китайская государственная нефтяная компания Синохим продала доли в бразильских нефтяных месторождениях Перегрино и Питангола

- 01 октября 2024, 10:51

- |

Основное из двух месторождений — Перегрино, функционирующее с 2024 года. Объём добываемой с глубины 133 метров вязкой (API 14) нефти составляет 4.7 миллиона тонн в год (13 тысяч тонн в сутки — танкер Афрамакс каждые 8 дней).

Детальнее про рынок нефти Бразилии: https://seala.ru/oil/neftbrazilia

Детальнее про рынок нефти Китая: https://seala.ru/oil/neftkitay

Телеграмм-канал агентства количественной рыночной аналитики Сиала: t.me/s/seala_ru

Японский гигант Sumitomo Forestry приобрел за $A115 миллионов 51% акций австралийского застройщика Metricon

- 30 сентября 2024, 18:27

- |

Всего через несколько дней после того, как стало известно, что компания Metricon является самым загруженным строителем жилья в стране, она объявила, что японский гигант Sumitomo Forestry приобрел контрольный пакет акций австралийской строительной компании.

Сделка стоимостью 115 миллионов австралийских долларов в конечном итоге приведет к тому, что застройщик будет полностью приобретен.

Японская компания по недвижимости и деревообработке Sumitomo Forestry подписала соглашение с Metricon о приобретении 51% акций компании после выполнения условий.

В этом случае у Sumitomo будет возможность приобрести 100 процентов акций компании по истечении согласованного периода.

Объявление было сделано после того, как Metricon сообщила, что выиграла свой крупнейший на сегодняшний день контракт на сумму более 100 миллионов долларов на строительство проекта на 483 дома в рамках консорциума Everyone's Place с правительством Квинсленда и его Фондом жилищных инвестиций.

Генеральный директор Metricon Брэд Дагган сказал, что были месяцы обсуждений и переговоров, но ничего не изменится с точки зрения проектов Metricon.

( Читать дальше )

Структура Владимира Лисина купила крупнейшего производителя детского питания (бренд Фрутоняня), покупка могла обойтись в 70 млрд руб — источники РБК

- 30 сентября 2024, 17:32

- |

«Прогресс» — крупнейший производитель детского питания под брендом Фрутоняня в России: в 2019 году компания, по ее собственным оценкам, занимала 36% рынка. В 2023 году «Прогресс» отчитался ФНС о выручке 37,98 млрд руб. и чистой прибыли 6,36 млрд руб.

«Прогресс» был создан в 2008 году в результате реорганизации комбината «Лебедянский» после продажи ее сокового бизнеса PepsiCo.

На рынке детского питания «Прогресс» практически монополист в ряде направлений, речь идет о бизнесе с низкой долговой нагрузкой, который дает 25% доходности в год, рассказал один из собеседников РБК. Стоимость компании, по оценкам двух источников РБК, может составлять около 70 млрд руб. (при мультипликаторе 8 к EBITDA).

( Читать дальше )

Русагро увеличила долю в Агро-Белогорье до 47,5% с 22,5% — Интерфакс

- 30 сентября 2024, 13:15

- |

В «Русагро» от комментариев отказались, отметив лишь, что «это процесс в рамках судебного разбирательства с „Агро-Белогорьем“.

ГК „Агро-Белогорье“ специализируется на производстве свинины, занимается молочным животноводством, растениеводством и производством кормов. В группу входят селекционно-генетический центр, 19 свиноводческих комплексов, 3 зерновые компании, 3 комбикормовых завода, мясоперерабатывающее предприятие, санветутильзавод, торговые и вспомогательные предприятия. Производственные активы расположены в Белгородской области.

www.interfax.ru/business/984379

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал