прогноз по акциям

Лучший ритейлер по итогам 1-ого квартала

- 30 апреля 2024, 02:56

- |

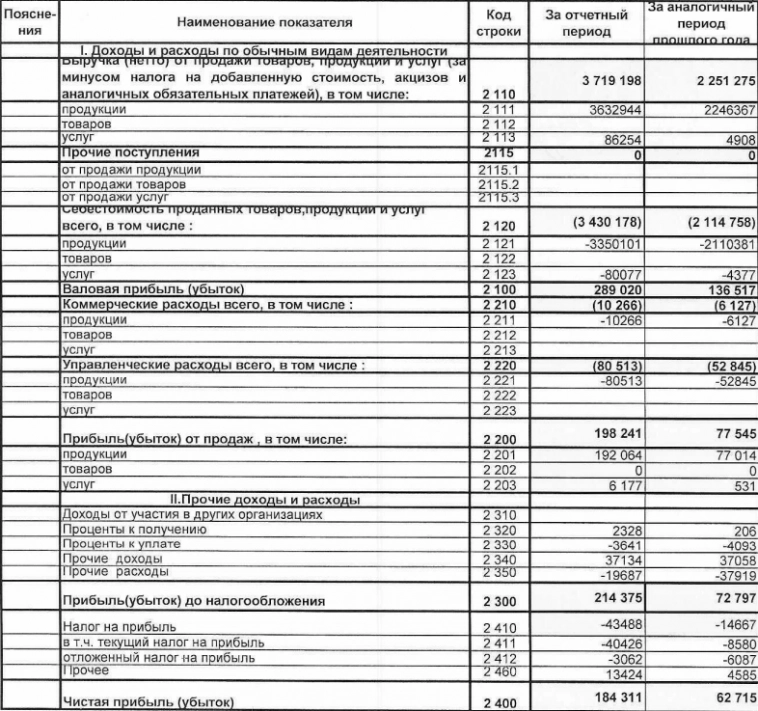

X5, Лента, Окей, Fix Price опубликовали свои отчеты за 1-ый квартал. Самое время рассмотреть их детальней.

X5 и Лента продолжают демонстрировать отличные результаты по динамике основных операционных метрик.

В таблице ниже зеленым выделен лучший показатель среди конкурентов, а красным — отрицательные значения. Лента второй квартал подряд, благодаря покупке Монетки, улучшению ситуации в гипермаркетах (в LFL-сопоставимых продажах нет Монетки), низкой базе и высокой инфляции (она помогала всем) среди лидеров, Fix Price уже традиционно показывает слабую динамику.

Магнит пока даже за 2023 год ничего не опубликовал. Оставил всех со строчкой нераспределенной прибыли в рамках РСБУ отчетности и c грезами о дивидендах.

Перейдем детально к компаниям.

Внутри:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

Транснефть

- 29 апреля 2024, 22:11

- |

📌Сегодня хочу разобрать компанию Транснефть $TRNFP

Транснефть — российская нефтепроводам компания, контролируемая государством.

📍Оператор магистральных нефтепроводов, нефтепродуктов.

📍Является крупнейшей в мире нефтепроводной компанией, владеет 68 тыс. Км магистральных трубопроводов, более 500 перекачивающими станциями, более 24 млн кубометров резервуарных ёмкостей.

📌Количество акций в обращении 155,49 млн

📌Привилегированные акции компании Транснефть до недавнего момента были на бирже одни их самых дорогих акций.

Компания произвела сплит акциями, который состоялся 21.02, дроблении акции повысил спрос и ликвидность.

👉🏼Если раньше не каждый мог купить себе акцию цена, которая стоила примерно 140-160 тысяч, то сейчас почти каждый может купить себе акции компании.

📎Компания отчиталась за 2023 год:

За 2023 чистая прибыль компании выросла на 22,2% г/г и составила 296,5 млрд руб.

Выручка за 2023 составила 1330,9 млрд руб

📍Компания опубликовала отчет по РСБУ за 1 квартал 2024 года:

( Читать дальше )

Обзор компании Самолет - стоит ли инвестировать в главного застройщика страны?

- 29 апреля 2024, 16:56

- |

ГК Самолет – крупнейший застройщик в России по объему текущего строительства, который составляет 5,3 млн метров квадратных (4,3 млн из них в Москве, Петербурге, Московской и Ленинградской областях; еще 1 млн – в других регионах России).

ℹ️ Состав акционеров Самолета

• Михаил Кенин (партнер Максима Воробьева, брата губернатора Подмосковья) — 31,63%

• Павел Голубков (брат депутата Мособлдумы, предприниматель) — 26,39%

• Игорь Евтушевский (гендиректор Самолета до 2019 года) — 5,97%

• Антон Елистратов (генеральный директор Самолета с 2019 по 2024) —2,46%ф

• Дмитрий Голубков (депутат Мособлдумы, зампредседателя комитета по вопросам строительства, архитектуры, жилищно-коммунального хозяйства и энергетики) — 2,26%

• З-ПИФ «Си Эф Си Прямые инвестиции» —10,84%

• Самолет-Резерв (выкупленные акции) — 3,46%

( Читать дальше )

Московская биржа. Спасибо Эльвире за высокую ставку

- 29 апреля 2024, 14:50

- |

В конце марта писал про Московскую биржу как бенефициара текущей ситуации с высокими ставками, но после выступления ЦБ в последнюю пятницу ситуация для главного казино страны стала еще лучше. Обо всем по порядку.

📌 Апдейт по потенциальным результам за 2024 год

Понятно, что еще может 100 раз поменяться, а на НКЦ могут наложить санкции, но я не буду закладывать это в свои расчеты. Тут в расчетах почти все без изменений кроме одного пункта по процентным доходам.

— Комиссионный доход. Компания в 4 квартале 2023 года в виде комиссионого дохода получила 16 млрд, поэтому цифра в +-60 млрд за весь 2024 год более менее адекватная, приятным бонусом для Московской биржи.

— Процентный доход. У компании был очень сильный 4 квартал по процентным доходам (заработали 19 млрд) из-за высокой ставки. Изначально я думал, что компания заработает примерно 70 млрд из-за постепенного снижения ставки, начиная с апреля и в течении второго полугодия, но после заявлений ЦБ о том что в этом году ставка останется высокой, я пересмотрел сильно вверх свой взгляд по этой строчке доходов с 70 до 80 млрд.

( Читать дальше )

🏦 ВТБ (VTBR) - слабые результаты за 1кв2024 и долгосрочные перспективы

- 29 апреля 2024, 10:13

- |

◽️ Чист. % доход TTM: 379.4 млрд

◽️ Чист. комис. доход TTM: 226,7 млрд

◽️ Чистая прибыль TTM: 407.4 млрд

▫️ P/E ТТМ: 4.7

▫️ P/E fwd 2024: 5,2

▫️ P/B:0,84

▫️ fwd дивиденды 2024:0%

▫️ fwd дивиденды 2025: 10%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

❗ В этом обзоре решил более подробно расписать структуру уставного капитала ВТБ, чтобы развеять мнимую дешевизну банка. У ВТБ есть 3 вида акций (2 типа префов и обычка).

— Префов с номиналом 0,1 р всего 3 073 905 млн — это тоже самое, что 30 739 050 млн было бы с номиналом 0,01 (37,5% уставного капитала), поэтому проще считать именно так

— Префов с номиналом 0,01 р 21 403 797 млн (29,8% уставного капитала)

— Обычки с номиналом 0,01 р 26 849 669 млн (32,7% уставного капитала)

👆 Капитализация обычки = 626 млрд р, а если бы цена префы торговли по такой же цене, то и капитализация ВТБ была бы1914 млрд р (626/0,327). Логично при расчета вообще исходить из этой капитализации, которая почему-то практически нигде не фигурирует. Тогда сразу становятся видны реальные мультипликаторы. Более того, если рассчитать EPS, поделив прибыли 2018-2020 годов на 79 трлн акций, то дивиденды на обычку выплачивались вполне неплохие(35,2-67,9% от скорректированной чистой прибыли).

( Читать дальше )

Туймазинский завод автобетоновозов | Преследуем новые цели

- 29 апреля 2024, 09:57

- |

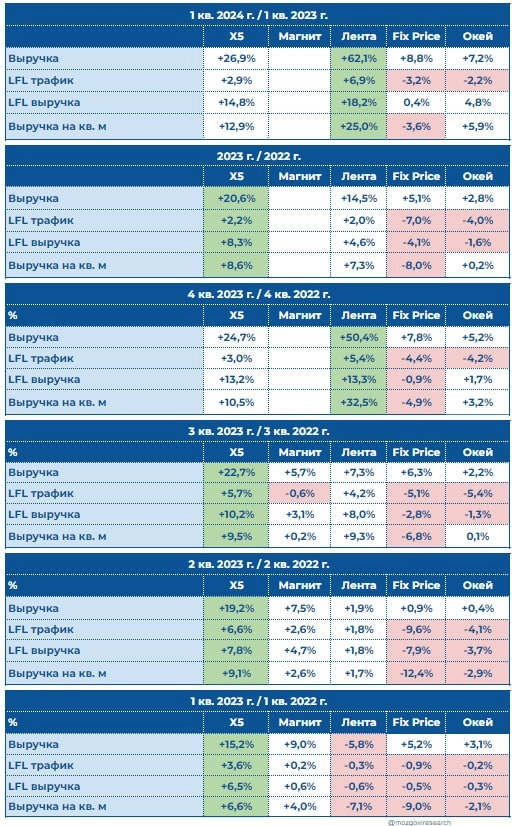

Текущая цена: 329,5₽

Прогнозная цена: 380₽

📈Потенциал роста: 15,3%

Ключевые показатели:

— Капитализация: 2,5~ млрд р

— Выручка 1к2024: 3,719 млрд р (+65% г/г)

— Валовая прибыль 1к2024: 289,020 млн р (+112,5% г/г)

— Чистая прибыль 1к2024: 184,311 млн р (+193,46% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

Драйверы роста:

🔴Сильные финансовые результаты за I квартал 2024 года

🔴Утверждение дивидендной политики

🔴Достижение 20 млрд рублей по показателю выручки в ближайшие годы

🔴Дешевая стоимость по мультипликаторам

Драйверы падения:

🔵Низкая ликвидность бумаг (3 эшелон)

🔵Снижение спроса на продукцию ТЗА

Итого:

На прошлой неделе «Туймазинский завод автобетоновозов» опубликовал сильную отчетность за I квартал 2024 года, чем спровоцировал переоценку котировок до 330 рублей за акцию. Таким образом, мы смогли реализовать публичную идею в ТЗА с доходностью 20,6% (за 2~ месяца), что на основании финансовых результатов I квартала уж точно не является пределом.

( Читать дальше )

Акции Лукойла стоят дороже 8 000 руб. Что будет дальше?

- 28 апреля 2024, 00:10

- |

За месяц акции Лукойла прибавили 9% (для голубой фишки это хорошо).

Буквально только что вышла новость, что правительственная комиссия разрешила МТС выкупить 4,2% своих акций у нерезидентов по 95 руб. за штуку. Новостей про выкуп Лукойла пока нет, там, конечно, несравнимые объемы, но решение по МТС может быть предвестником одобрения выкупа в Лукойле. При этом, я оцениваю шансы на выкуп как невысокие.

Напомню, что Лукойл намеревался выкупить 25% своих акций у нерезидентов с 50% дисконтом. Но даже без выкупа акции Лукойла все еще недооценены.

📈 Справедливая цена

При прибыли в 1 179 млрд руб. в 2024 году справедливая цена акций Лукойла по мультипликатору P/E = 5,5 составляет выше 9 200 руб. за 1 акцию. Потенциал для роста еще сохраняется.

Напоминаю, что 7 мая дивидендная отсечка Лукойла (дивиденды = 498 руб. на 1 акцию).

( Читать дальше )

Как изменилась оценка привилегированных акций Мечела после публикации отчетности по РСБУ?

- 27 апреля 2024, 20:33

- |

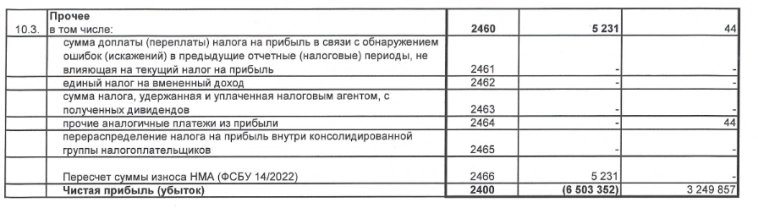

Для начала посмотрим на саму отчетность👉

За первые 3 мес. 2024 года компания получила убыток в размере 6,5 млрд рублей против прибыли в размере 3,25 млрд рублей годом ранее.

Должен сразу сказать, что отчётность РСБУ не информативна и в отчётности МСФО картина может кардинально измениться.

Но в отчётности РСБУ можно посмотреть прибыль, которую компания может распределить среди акционеров👉

( Читать дальше )

📌 Совкомфлот - дивиденды все ближе!

- 27 апреля 2024, 19:55

- |

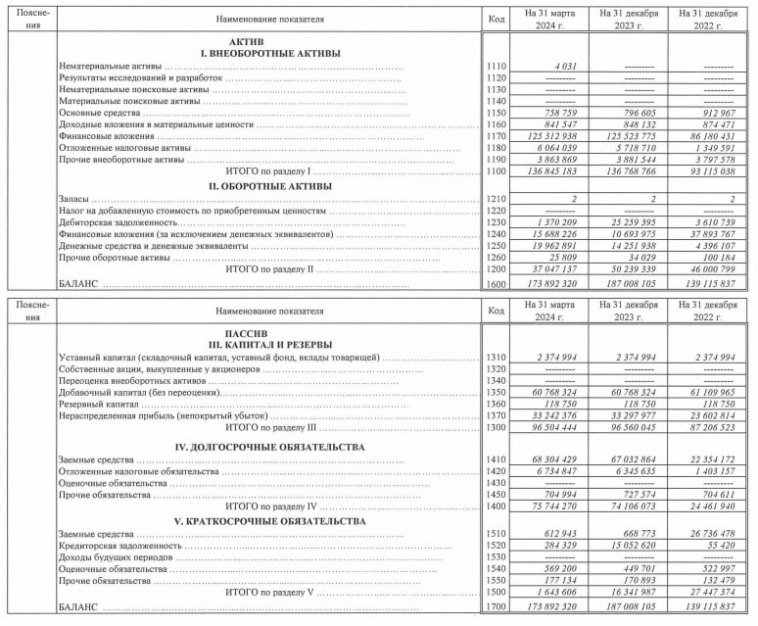

Сегодня Совкомфлот опубликовал отчетность РСБУ за 1 квартал 2024 года. В отчетности есть некоторые важные изменения, которые могут повлиять на выплату дивидендов. Напомню, что недавно в канале выходил пост про дивиденды Совкомфлота и сценарии их подъема на материнскую компанию для осуществления выплаты.

❓ Что можно сказать по результатам в РСБУ?

1. Относительно операционной деятельности Совкомфлота мы не можем сделать никаких выводов. Необходимо ждать МСФО, чтобы понять как компания прошла 1 квартал 2024 года.

2. Деньги для выплаты дивидендов компания не поднимала, что логично, так как от дочерней компании — Новошипа (один из источников выплаты дивидендов) не поступили деньги, так как не было рекомендации СД Новошипа и одобрения СА.

3. На балансе компании существенно увеличились две важные статьи. «Денежные средства и эквиваленты» выросли на 5,71 млрд руб., а «Краткосрочные финансовые вложения» увеличились на 4,99 млрд руб. Рост указанных статей произошел благодаря сокращению Дебиторской задолженности.

( Читать дальше )

У бумаг МТС-банка неплохие перспективы роста - Риком-Траст

- 27 апреля 2024, 17:57

- |

Дефицит эмитентов в банковском секторе на рынке акций РФ довольно весомый. Недавно мы видели размещение Совкомбанка: но инвесторы явно хотели бы видеть на рынке именно банки средней капитализации (а не топы). Поэтому любой эмитент из этой ниши пользуется большим спросом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал