прогноз по акциям

АТОН сохраняет рейтинг ВЫШЕ РЫНКА по Интер РАО, которая на данный момент торгуется вблизи нуля по EV/EBITDA против своего собственного 5-летнего среднего 1,6x

- 17 ноября 2025, 11:09

- |

Компания сохранила существенный объем чистых денежных средств в размере 336 млрд рублей (359 млрд рублей на конец 1-го полугодия 2025 г.), хотя рост капзатрат (+28,4% г/г в 3-м квартале 2025 до 32,5 млрд рублей) продолжает оказывать некоторое давление на остатки денежных средств.

Мы считаем финансовые результаты в целом хорошими. Рост выручки и EBITDA был обусловлен благоприятным ценообразованием и стабильными объемами генерации. Мы сохраняем рейтинг ВЫШЕ РЫНКА по «Интер РАО», которая на данный момент торгуется вблизи нуля по мультипликатору EV/EBITDA против своего собственного 5-летнего среднего 1,6x.

( Читать дальше )

- комментировать

- 301

- Комментарии ( 0 )

IPO ДомРФ.

- 17 ноября 2025, 10:20

- |

Если IPO проходят на таком дрянном рынке, то значит это кому-то нужно. © Я

Странная идея конечно, почему нельзя годок другой подождать не понятно, но попробуем разобраться в оценке.

Банк с фокусом на работу в ипотечном секторе, с сопровождением и тд.

Третий год идут с проростом по чистой прибыли. Обещают в 2025 80-85 млрд, взял на диаграммах серединку 82,5.

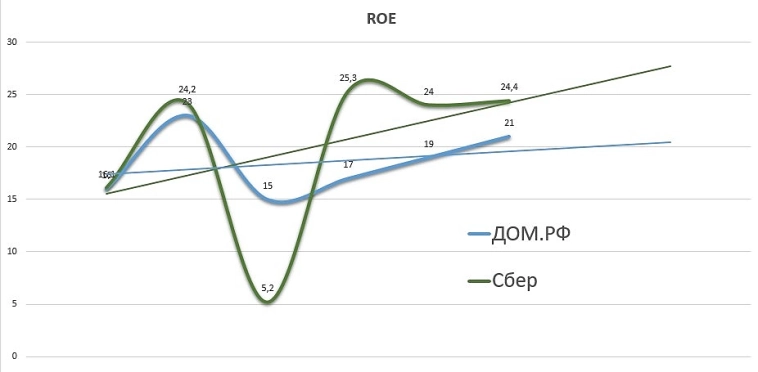

Рентабельность держится в среднем на уровне 20%, что вполне прилично.

( Читать дальше )

ЮМГ. Отчет за 1 пол 2025 по МСФО

- 17 ноября 2025, 09:28

- |

Тикер: #GEMC

Текущая цена: 728.3

Капитализация: 65.5 млрд

Сектор: Потребительский

Сайт: emcinvestors.ru/

Мультипликаторы (LTM):

P\E — 5.73

P\BV — 1.97

P\S — 2.56

ROE — 34.4%

ND\EBITDA — отрицательный чистый долг

EV\EBITDA — 4.54

Акт.\Обяз. — 4.57

Что нравится:

✔️выручка выросла на 4.8% г/г (11.6 -> 12.2 млрд);

✔️FCF увеличился на 32.3% г/г (4.6 -> 6.1 млрд);

✔️отрицательный чистый долг еще уменьшился в 2.4 раза п/п (4.9 -> 11.5 млрд);

✔️положительный нетто финансовый доход +1 млрд против отрицательного -8 млн в 1 пол 2024;

✔️чистая прибыли увеличилась на 29.2% г/г (4 -> 5.2 млрд). Причины — рост выручки и чистого финансового дохода;

✔️уменьшение дебиторской задолженности на 22.3% п/п (1.2 -> 0.9 млрд);

✔️отличное соотношение активов и обязательств, которое улучшилось с 3.58 до 4.57.

Что не нравится:

✔️

Дивиденды:

Дивидендная политика МКПАО ЮМГ предусматривает выплату до 100% чистой прибыли.

По факту с 2021 года дивиденды не выплачиваются .

Мой итог:

Операционные результаты (г/г):

( Читать дальше )

ИнтерРАО. Иррациональный рынок

- 17 ноября 2025, 05:30

- |

Вышел отчет за 9 месяцев 2025 года у компании ИнтерРАО. Цифры в отчете ожидаемые, а вот сильный поход котировок вниз не поддается логике, которая сформировалась в последние годы!

📌 Что в отчете

— Выручка. Выросла на 13,9% до 1242 млрд рублей, результат хороший, но связан не с ростом энергопотребления (падение в большинстве регионов РФ), а с двузначным ростом цен!

Хочется передать в очередной раз пламенный привет Леше З. из ЦБ c таргетом по инфляции в 4% 🤡

— Операционная прибыль. Операционные расходы выросли на 14.9% до 1165 млрд рублей (основной рост по покупке электроэнергии +71 млрд и по передаче электроэнергии +39млрд ), поэтому операционная прибыль выросла всего на 10% до 92 млрд рублей!

( Читать дальше )

Совкомбанк МСФО 3 кв. 2025 г. - утROEние прибыли за квартал

- 17 ноября 2025, 03:45

- |

Совкомбанк опубликовал результаты за 3 квартал 2025 года.

Чистая прибыль за 9 месяцев снизилась на 38% до 35 млрд руб. в 3-ем квартале 17,8 млрд руб. — на уровне прошлого года.

Кредитный портфель за год вырос на 16% до 3 трлн руб., за квартал рост +6%, а с начала года +8%.

Рентабельность капитала за 9 месяцев снизилась до 13%, отдельный 3-ий квартал 20%.

Также менеджмент рекомендовал не выплачивать вторую часть дивидендов за 2024 год.

( Читать дальше )

Оценка ДОМ.РФ: участвуем в IPO?

- 16 ноября 2025, 23:57

- |

Всех приветствую!

Книга заявок на IPO Группы Дом.РФ была открыта утром 14-го ноября. Капитализация компании составит от 267 до 283 млрд рублей (без учета средств от привлечения). “Pre-money” мультипликатор P/BV при озвученных ценовых параметрах находится в диапазоне 0.6x-0.64x. Ожидается повышенный спрос. Уже есть информация о том, что книга заявок в первый же день была покрыта по верхней границе ценового диапазона.

Группа является крупнейшим финансовым институтом на рынке жилья и жилищного строительства. Бизнес охватывает ипотечное кредитование физических лиц, проектное финансирование девелоперов, секьюритизацию, арендное жилье, вовлечение земельных участков в оборот, лифтостроение, прочее.

Структура активов и концентрация рисков кредитного портфеля по секторам экономики “подсвечивает” отраслевую направленность деятельности ДОМ.РФ с соответствующими рисками и возможностями.

( Читать дальше )

⭐️Что ждет ДОМ РФ от цен на новостройки? Какой 👊удар ждет рынок недвижимости в 2027? 🥊

- 15 ноября 2025, 09:06

- |

Разбираясь в огромном массиве информации к IPO Дом РФ, наткнулись на странный всплеск ожиданий роста цен на новостройки в 2027 году. Да, недвижимость всегда растёт, и тем более к IPO нужно показать уверенный взгляд в будущее, но… чем выделяется именно 2027? Почему не 2028, или 2026?

❗️Друзья, мы больше трех лет публикуем материалы в открытом доступе. Поддержите нас, поставив лайк этому посту, и подписавшись на наш канал ❤️

В Дом РФ прогнозируют средний рост цен на первичное жильё на уровне 4-7% в год до 2030. Это на уровне инфляции, за которой идут цены, если смотреть ретроспективу. Но в 2027 году закладывается особенный сценарий: рост цен на 10-15% при инфляции 4,4%. Дальше – снова стабильность. Что за аномалия в 2027?

📈Мы нашли 2 фактора, которые могут образовать комбо удар по рынку:

🔹смягчение денежно-кредитной политики ЦБ. Последний среднесрочный прогноз предполагает полную стабилизацию бушующей инфляции как раз к 2027 году. Если ожидаемая средняя ❗️ключевая ставка в 2026 в диапазоне 13-15%, то в 2027 году уже 7,5-8,5%. Т.е. это будет первый год, когда ставки по ипотеке могут оказаться ниже 10%

( Читать дальше )

Дом.РФ, чем это лучше Сбербанка?

- 14 ноября 2025, 17:31

- |

Дом.РФ объявил параметры своего IPO. Теперь можно оценить, стоит ли инвесторам участвовать в размещении

Для начала хочу обратить внимание на рост капитала банка. Капитал в 2020 г. 139 млрд руб., на конец 3-го квартала 2025 г. 416 млрд руб. Огромный рост

Вот только рост этот во многом искусственный. За 2022 и 2023 гг. государство через ФНБ влило в него 137 млрд руб. Это очень большие вливания, ведь капитал на конец 2020 г. составлял 139 млрд руб.

За 9 месяцев текущего года ДомРФ вышел на ROE в 21%, что в общем-то неплохо и сопоставимо (чуть меньше) с рентабельностью Сбербанка. Однако за последние 5 лет средний ROE 19% (что в общем-то тоже сопоставимо со средним показателем Сбербанка)

Теперь про оценку. ДомРФ будет продавать новые акции, выпущенные в рамках допэмиссии. То есть все деньги пойдут в саму компанию на пополнение капитала и обеспечение дальнейшего роста банка (cash-in). Это хорошо, это правильное IPO. Одну акцию банка оценили в диапазоне 1650-1750 руб., что дает капитализацию в 314-333 млрд руб. Тут есть очень важный нюанс

( Читать дальше )

Совкомбанк: разбор отчетности и цифровых решений

- 14 ноября 2025, 17:16

- |

Совкомбанк публикует результаты за третий квартал. В последние недели банк корректирует условия по депозитам и кредитам, перестраивая бизнес под новые рыночные реалии.

При этом продолжает расти лизинговое направление — выручка за девять месяцев увеличилась почти на 36 %.

На фоне этих изменений посмотрим, как банк использует технологии, чтобы сохранять скорость и прибыльность.

Разберём, какие цифровые решения уже внедрены и какой эффект они дают:

🔹 ИИ-система «Амели» для малого и среднего бизнеса

что это: Комплекс алгоритмов машинного обучения для скоринга и одобрения корпоративных кредитов.

что делает:

— Быстро анализирует заявку малого предпринимателя: проверяет документы и финансовые параметры за минуты.

— Автоматически оценивает кредитоспособность по сложным моделям, предлагает решение почти в реальном времени.

эффект: С момента запуска (апрель–октябрь 2024) система «Амели» порекомендовала выдачу 126 кредитов на сумму 533 млн ₽, при этом просрочек по ним не было. Время анализа заявок сократилось с нескольких часов до 3 минут, что повысило скорость обслуживания и доходность при очень низких рисках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал