прогноз по акциям

Инвестидея: +75% до конца года на Юнипро

- 14 сентября 2022, 13:19

- |

Юнипро — это российская компания, которая занимается производством электро- и теплоэнергии. Она может похвастаться крепким финансовым положением. По итогам первого полугодия 2022-го выручка выросла на 22% г/г, а чистая прибыль могла увеличиться вдвое, если бы компания не учла текущие макроэкономические риски и не отчиталась об убытке из-за обесценения активов. Но убыток лишь на бумаге, реального оттока средств нет. Как нет и долговой нагрузки, о чем говорит отрицательный чистый долг.

Что может стать катализатором роста?

➕ Смена мажоритарного акционера. Сейчас 83,7% в капитале Юнипро принадлежит немецкому концерну Uniper. Еще весной пошли слухи о том, что он хочет продать свою долю и уйти с российского рынка. Для этого ему нужно согласовать продажу с российскими властями. А чего не согласовать, если найдется «правильный» покупатель?

➕ Возврат дивидендов. Юнипро отказалась от выплаты дивидендов за второе полугодие 2021-го и своим отчетом поставила под угрозу выплату за первое полугодие 2022-го. Однако, согласно дивидендной политике, истекающей в этом году, Юнипро должна платить инвесторам 20 млрд рублей в год. С учетом текущей стоимости акций дивидендная доходность — 22% годовых. Главное условие для выплаты — стабильная работа Березовской ГРЭС. А с ней сейчас все в порядке. Это значит, что в октябре совет директоров может рекомендовать выплаты. Если Uniper успеет продать свою долю до этого момента, то дивидендам, вероятно, быть.

( Читать дальше )

- комментировать

- 938 | ★1

- Комментарии ( 7 )

⚡️Мосэнерго (MSNG) - освежим взгляд на компанию

- 14 сентября 2022, 10:19

- |

▫️Капитализация: 75 млрд

▫️Выручка: 222,3 млрд

▫️EBITDA: 26,4 млрд

▫️Чистая прибыль: 6,5 млрд

▫️fwd дивиденд 2022: 10%

▫️Fwd P/E 2022:5

👉 Все обзоры: t.me/taurenin/651

👉 «Мосэнерго» — самая крупная из региональных генерирующих компаний России. Является дочерней компанией «Газпром-энергохолдниг». Компания оперирует 15 ТЭЦ в Москве и Московской области. Всего на 5 из 15 объектах есть энергоблоки ПГУ. Это значит, что модернизациям и капексам конца пока не видно. 50% — выручки компании формируется за счет теплогенерации 49% — за счет продаж электроэнергии 1% - прочие сегменты

( Читать дальше )

RAZB0RKA отчета HEADHUNTER по МСФО - 1 полугодие 2022. Охотник устал расти...

- 14 сентября 2022, 09:41

- |

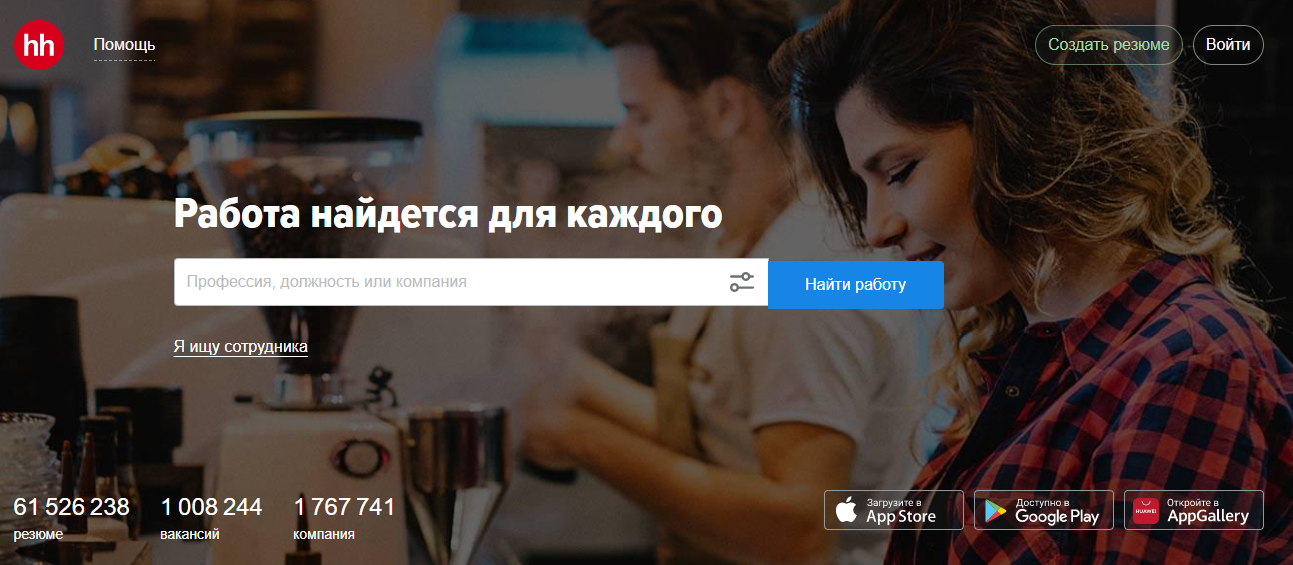

HEADHUNTER можно назвать доном на российском он-лайн сегменте рынка труда

Доля рынка компании в этом сегменте составляет 60%

Давайте проявим уважение и разберем отчет компании за 1 полугодие

Что из себя представляет бизнес компании?

Если сильно упростить, то основные производственные активы это:

1. огромная база вакансий — >1 млн

2. огромная база резюме — >61 млн

3. сайт который является интерфейсом этой базы

( Читать дальше )

Amazon.com вновь демонстрирует успешные результаты на фондовом рынке

- 14 сентября 2022, 09:39

- |

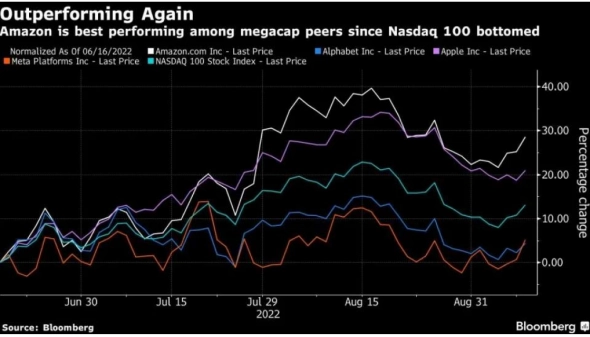

Акции Amazon.com являются наиболее успешными по сравнению с акциями других обладающих мегакапитализацией конкурентов с тех пор, как индекс Nasdaq 100 достиг дна почти три месяца назад, отчасти потому, что данная компания сумела убедить фондовый рынок в том, что предпринимает шаги по сокращению расходов. Amazon.com выросла на 30% с 16 июня по сравнению с подъемом на 14% высокотехнологичного индекса Nasdaq 100 в целом за этот же период и незначительными продвижениями Microsoft Corp. на 9% и Alphabet Inc. на 5%. Только Apple Inc. сумела добиться также ощутимого выигрыша в 23%.

Это привычный статус компании Amazon.com, чьи акции в начале этого года пострадали из-за замедления роста выручки, резкого увеличения расходов и скачка ключевой процентной ставки, несмотря на то, что эти акции признаются одними из самых любимых на Уолл-стрит. Акции компании, базирующейся в Сиэтле, входят в число наиболее прибыльных за последние два десятилетия с ростом капитализации более чем на 16.000%.

( Читать дальше )

Татнефть - стабильность во всем

- 14 сентября 2022, 09:11

- |

Далеко не все нефтегазовые компании решились на раскрытие своей отчетности. В условиях санкционных ограничений, эмбарго на импорт нефти из РФ, компании сектора продолжают поставки, трансформируя логистические цепочки и продолжая генерировать денежный поток. Тем интереснее будет рассмотреть результаты Татнефти за первое полугодие 2022 года.

Итак, выручка компании за отчетный период увеличилась на 42% до 790,8 млрд рублей. Чуть больше половины выручки пришлось на реализацию нефти и нефтепродуктов в страны дальнего зарубежья, что говорит о сохранении каналов продаж. На внутреннем рынке динамика также восходящая. Сокращающийся дисконт нашей Urals к Brent позволит и во втором квартале сохранить динамику.

Операционные расходы приросли на 49%, а вот затраты на приобретение нефти остались на уровне прошлого года. Это позволило нарастить прибыль на 50% до 139,3 млрд рублей. Не остановил показатели даже убыток по курсовым разницам в сумме 62 млрд рублей и повышенная налоговая нагрузка.

Все это дало возможность руководству придерживаться своей дивидендной политики и рекомендовать промежуточные дивиденды в размере 32,71 рубль на оба типа акций. Доходность по текущим соответствует 8% по префам и 7,5% по обычке. 11 октября — дата закрытия реестра под дивиденды.

У компании по-прежнему отсутствует чистый долг, позволяя сохранять устойчивость даже в текущих кризисных условиях. Думаю, что это позволит сохранить практику ежеквартальных выплат и доходность уверенно составит двузначные величины.

Татнефть — сильный представитель сектора. В данный момент ее тяжело сравнить с остальными нефтяными компаниями, так как цифр по ним у нас нет. Однако хорошая динамика продаж, выплата повышенных дивидендов и открытость перед инвесторами способны привлечь внимание к активу и позволить вернуться в проторгованный диапазон в районе 480 рублей в среднесрочной перспективе. Если конечно рынок не подкинет нам сюрпризов.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Роснефть - стоит ли покупать Ноев Ковчег в России и причем тут Восток Ойл?

- 13 сентября 2022, 18:52

- |

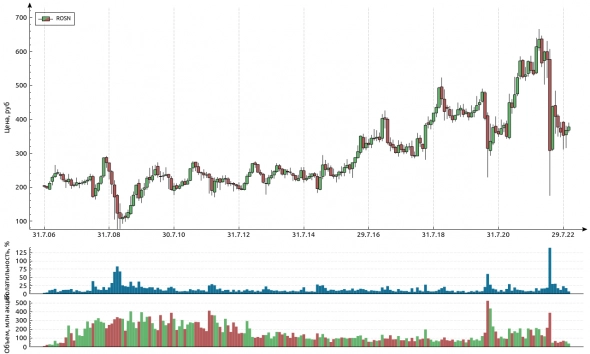

Роснефть – российская нефтегазовая компания, блокирующий пакет акций которой принадлежит государственному АО «Роснефтегаз». Одна из крупнейших в мире компаний-производителей нефти по объемам добычи, акции торгуются на Московской бирже.

В 21 веке компания совершила множество сделок по слиянию и поглощению: активы ЮКОСа, ТНК-ВР, Башнефть и на текущий момент объем добычи нефти составляет 194 млн тонн нефти и 65 млрд м3 газа (2021 год). Помимо добычи занимается переработкой (18 НПЗ в собственности), маркетингом, трейдингом и даже судостроением.

Одна из крупнейших компаний по капитализации на Московской бирже — на 12.09.22 стоимость компании оценивается в 4 трлн рублей, выше только Газпром. Интересная дивидендная история начала формироваться несколько лет назад и выглядит весьма достойно к текущей цене:

( Читать дальше )

Apple: удачный старт продаж новой модели iPhone - Синара

- 13 сентября 2022, 15:56

- |

Акции Apple вчера выросли в стоимости на 3,85%.

( Читать дальше )

ZIM известно будущее

- 13 сентября 2022, 15:46

- |

( Читать дальше )

Есть ли потенциал роста у НМТП

- 13 сентября 2022, 14:24

- |

С апреля этого года активно осуждается идея о том, что НМТП может быть в числе явных бенефициаров увеличения поставок российской нефти и нефтепродуктов по морю.

Действительно статистика подтверждает, что объем экспорта нефти не сократился в то время как экспорт через магистральные трубопроводы испытывает огромные сложности из-за санкций. Поэтому вроде идея правильная.

Но 12 сентября вышла сводная статистика о грузообороте российских портов:

https://portnews.ru/news/335361/#:~:text=%D0%93%D1%80%D1%83%D0%B7%D0%BE%D0%BE%D0%B1%D0%BE%D1%80%D0%BE%D1%82%20%D0%BC%D0%BE%D1%80%D1%81%D0%BA%D0%B8%D1%85%20%D0%BF%D0%BE%D1%80%D1%82%D0%BE%D0%B2%20%D0%A0%D0%BE%D1%81%D1%81%D0%B8%D0%B8%20%D0%B2,%D1%82%D0%BE%D0%BD%D0%BD%20(%2B4%2C9%25).

Вроде первоначальная информация о росте отгрузки нефти через порты подтверждается. Но! Также подтверждается тенденция на сокращение перевалки сухих грузов на фоне увеличения грузооборота наливных грузов. За восемь месяцев минус 5% по первому направлению и плюс 5 по второму. То есть результат нулевой.

( Читать дальше )

Oracle недоволен долларом

- 13 сентября 2022, 12:45

- |

Oracle:

МСар = $202 млрд

Р/Е = 37

💰Чистая прибыль за отчетный период составила $1,5 млрд (-37%). Выручка выросла до $11 млрд (+18%). Выручка от облачных сервисов выросла до $3,6 млрд (+45%).

😥Результаты оказались ниже ожиданий экспертов. Как отмечает сама компания, крепкий доллар относительно других валют оказал существенное влияние на показатели.

🧐На 2 финансовый квартал предприятие прогнозирует выручку в диапазоне $11,9-12,1 млрд.

📉Акции Oracle (ORCL) на премаркете растут на 2%.

🚀Market Power рассказывал про эту компанию в выпуске своего шоу.

* В США компании сами выбирают, когда начинать отчетный год. Третий календарный квартал 2022 года для Oracle — первый квартал 2023 финансового года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал