прогноз по акциям

Даже с учетом возможных изъятий, результаты 2022 года у производителей удобрений останутся сильными - Финам

- 20 февраля 2023, 19:44

- |

В качестве критерия для него называется средняя прибыль в 2021 и 2022 гг. в размере более 1 млрд руб. Исходя из доступной на сегодня отчетности компаний сектора, представленных на бирже, их прибыль в эти периоды намного превышает данный порог. «ФосАгро» получила 130,2 млрд руб. чистой прибыли за 2021 год и 165,5 млрд руб. – за 9 месяцев 2022 года. Итоговых результатов 2022 года компания пока не раскрыла, хотя уже объявила, что эти результаты будут утверждаться на годовом собрании акционеров 24 марта.

( Читать дальше )

- комментировать

- 391

- Комментарии ( 0 )

Взгляд на акции РусГидро остается умеренно негативным после отчета по РСБУ - Финам

- 20 февраля 2023, 15:19

- |

После отчета по РСБУ видение акций остается умеренно негативным. В целом, отчет «РусГидро» по РСБУ не так репрезентативен, поскольку результаты бизнеса в ДФО в нем не консолидируются. Однако уже сейчас мы видим несколько сигналов к тому, что отчет по МСФО будет не лучше. В частности, прочие расходы в отчете по РСБУ выросли почти в 3 раза, а они преимущественно были сформированы за счет увеличения резервов под обесценения финвложений в дальневосточные «дочки».

Кроме того, более чем в 2 раза вырос объем долгосрочные заемных средств, причем их большая часть опять же была направлена на финансирование дефицита в ДФО, где дебиторская задолженность «дочек» выросла почти в 5 раз до 157,5 млрд руб.

Все это – сигналы к тому, что рентабельность бизнеса и финансовые результаты «РусГидро» в ДФО продолжили ухудшаться в IV квартале, что, в свою очередь, вероятно, станет дополнительной почвой для новой волны списаний по итогам года в МСФО.Ковалев Александр

ФГ «Финам»

Ленэнерго выплатит дивиденды в этом году, а другие "дочки" нет?

- 20 февраля 2023, 15:10

- |

Все мы знаем, что в том году завершилось объединение ФСК и Россетей. И мы стали свидетелями невиданного ранее явления — промежуточных дивидендов от «дочек» Россетей. С чего это вдруг ФСК-Россети решил поднять дивиденды раньше времени?

📑Давайте обратимся к налоговому кодексу РФ. Там есть такие вот интересные положения:

( Читать дальше )

Торговая идея: X5 Group vs Лента - Синара

- 20 февраля 2023, 13:14

- |

Опубликованные операционные результаты продуктовых ретейлеров за 4К22 показали существенную разницу в динамике в разных форматах. Сегмент гипермаркетов, на который приходится более 80% доходов Ленты, показал снижение выручки, что, скорее всего, негативно отразилось на рентабельности в 2П22.

( Читать дальше )

Если всё ещё не верите, что самокаты — это серьёзно и надолго 😅

- 20 февраля 2023, 13:01

- |

Минтранс РФ заявил о необходимости создания в субъектах инфраструктуры для использования электросамокатов, моноколес и прочих средств индивидуальной мобильности (СИМ) путем интеграции их «в транспортную систему». Соответствующее письмо ведомство направило в регионы. www.kommersant.ru/doc/5839475

Уже 1 марта вступят в силу новые ПДД, в которых появились понятие «средство индивидуальной мобильности» (СИМ) и категория «лица, использующие для передвижения СИМ».

В связи с этим Министерство предлагает регионам совершить конкретные инфраструктурные шаги и сделать электросамокаты альтернативой личным автомобилям и общественному транспорту. 🔥

Заработать на бирже с помощью капролактама от КубышевАзота

- 20 февраля 2023, 08:57

- |

Заработать деньги на капролактаме может каждый, у кого в кармане окажутся акции Куйбышевазота. Ведь именно на нём зарабатывается львиная часть прибыли.

Пока смотрелись отчёты, заметил способ некоторой манипуляции. Это, что называется, что-то «три буквы». В данном случае у нас «три П»:

( Читать дальше )

Акции золотодобытчиков - ставка на Polymetal - Финам

- 17 февраля 2023, 18:49

- |

Акции «Полюса» у нас находятся на пересмотре до выхода отчетности. Компания раскрывает показатели дважды в год, а в промежутках не очень активна в освещении своей операционной деятельности. По данным 1П2022, «Полюс» сократил производство товарного золота (в слитках и концентрате) на 15,4% (г/г), продажи упали на 18,7% (г/г) до 1 015 тыс. унций, т.е. чуть сильнее, чем производство. Для оценки среднесрочных перспектив было бы важно увидеть, как компания во 2П2022 преодолевает этот спад.

( Читать дальше )

Юнипро. Обзор отчета МСФО за 2022г. Обесценить нельзя - срочно восстановить!

- 17 февраля 2023, 18:45

- |

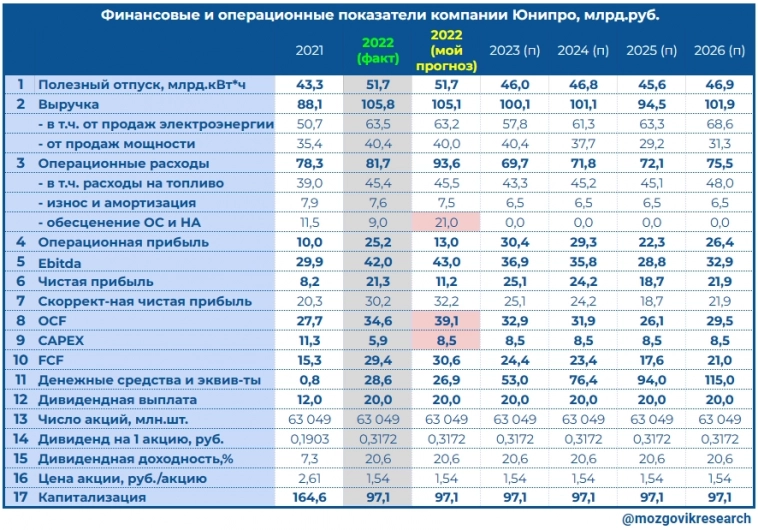

👉 выручка — 105,8 млрд.руб. (+20,1% г/г)

👉 EBITDA — 42 млрд.руб. (+ 41,9% г/г)

👉 чистая прибыль — 21,3 млрд.руб. (+158,5% г/г)

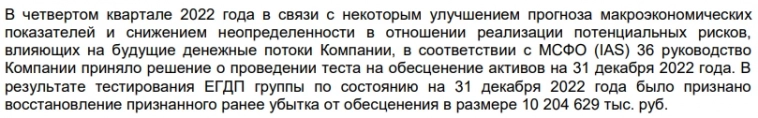

Результаты отличные и меня обрадовало, что значения по выручке, операционным расходам, EDITDA, свободному денежному потоку я просчитал верно, но удивило решение компании признать восстановление признанного ранее убытка от обесценения в размере 10,2 млрд.руб., после такого признания, компания заплатила налогов на прибыль на 2 млрд.руб. больше (как раз на эту цифру у меня и не сошлась чистая прибыль с фактом).

Удивили капитальные расходы за 2022г. = 5,9 млрд.руб., они на 5,4 млрд.руб. меньше, чем в 2021г., хотя до 2027г. по программе ДПМ-2 Юнипро нужно обновить 5 блоков на Сургутской ГРЭС-2 на общую сумму минимум 27,5 млрд.руб. — сейчас видимо компания не торопится вкладывать денежные средства в инвестиционную программу.

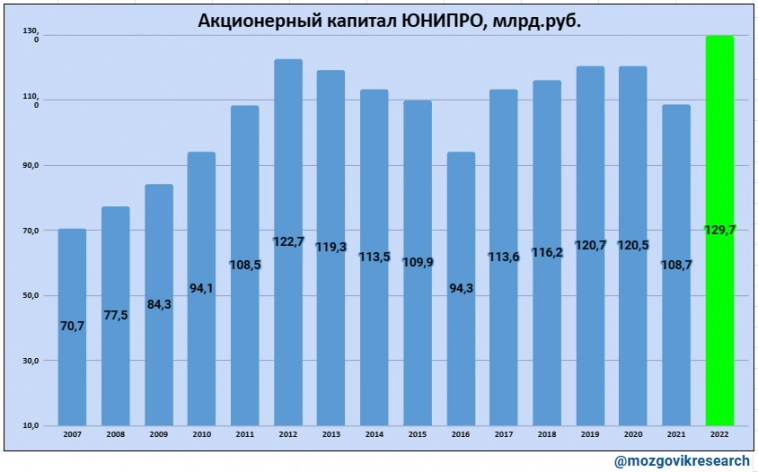

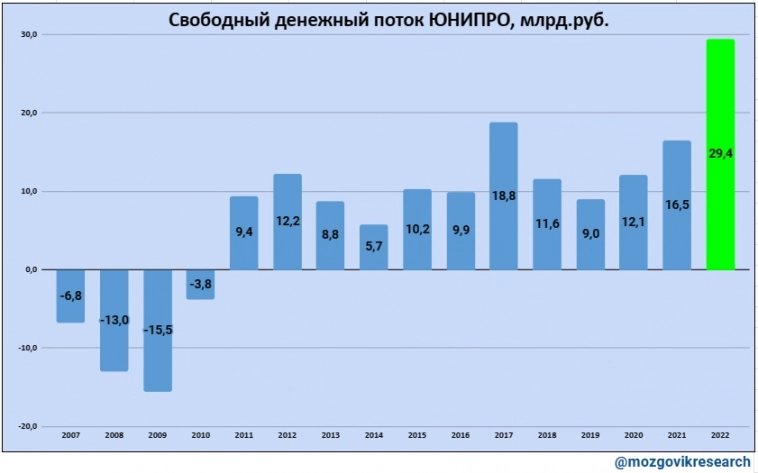

Заработав чистой прибыли в 2022г. 21 млрд.руб., акционерный капитал достиг рекордной величины 129,7 млрд.руб., а на счетах за год увеличились денежные средства на 27 млрд.руб., все благодаря рекордно заработанному свободному денежному потоку 29,4 млрд.руб. за 2022г.

( Читать дальше )

Акции Юнипро выглядят интересными в расчете на возврат к выплате дивидендов - Открытие Инвестиции

- 17 февраля 2023, 18:33

- |

Производство электроэнергии компании возросло за год с 43,3 млрд кВт*ч до 54 млрд кВт*ч. Последний квартал был также относительно неплохим – выручка выросла на 15% до 28,2 млрд руб., EBITDA – на 22% до 9,9 млрд руб. Но компания показала чистый убыток в 4 квартале в 200 млн руб., который может быть связан с переоценкой активов.

По итогам года компания превзошла наш прогноз по выручке 105,6 млрд руб., EBITDA совпала с прогнозом, а чистая прибыль оказалась ниже наших ожиданий почти на 5 млрд руб. Отметим, что денежные средства на счетах компании составили 27,08 млрд руб., а долг отсутствует, что говорит о том, что компания может вернуться к щедрой дивидендной политике после смены собственника, которая нам кажется вполне вероятной. Мы считаем, акции компании интересными для покупки.Хайруллин Тимур

«Открытие Инвестиции»

( Читать дальше )

Прогноз на конец года по популярным акциям

- 17 февраля 2023, 17:54

- |

«Газпром». Целевая цена – 157,8 руб., рейтинг – «Держать».

«Газпром» оказался в достаточно непростой ситуации, когда экспорт в ЕС уже существенно снизился (поставки в Европу и Турцию в 2023 году составят 50-60 млрд кубометров – в три раза меньше, чем в 2021 году), а экспорт на альтернативные рынки растёт достаточно медленно и требует инвестиций. Дополнительно на бизнес «Газпрома» давят беспрецедентный рост налоговой нагрузки и коррекция цен на газ в Европе. Из-за этих факторов дивиденды «Газпрома» по итогам 2023 года, по нашим оценкам, составят около 16 руб. на акцию, что подразумевает недостаточно привлекательную доходность по меркам сектора.

«ЛУКОЙЛ». Целевая цена – 5020 руб., рейтинг – «Покупать».

Инвестиционная история «ЛУКОЙЛа» строится вокруг вероятного возвращения к норме выплат в 100% скорр. FCF. У компании практически нулевая долговая нагрузка, а краткосрочную ликвидность поддержит продажа НПЗ на Сицилии, на фоне чего возвращение к предусмотренному дивидендной политике пэйауту выглядит высоковероятным. В таком сценарии финальные дивиденды за 2022 год могут составить около 500 руб. на акцию (почти 13% доходности). Основным риском в кейсе «ЛУКОЙЛа» являются европейские санкции, т.к. исторически нефтяник сильнее аналогов зависел от поставок нефтепродуктов в ЕС.

«Роснефть». Целевая цена – 391,9 руб., рейтинг – «Покупать».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал