прогноз по акциям

Целевая цена акций Селигдар 48 рублей, рейтинг Держать - Ренессанс Капитал

- 24 апреля 2023, 15:56

- |

Капитализация: RUB 53 694 млн

Объём торгов: RUB 113 млн

В свободном обращении: 25,85%

В пятницу (21 апреля) компания раскрыла операционные показатели за 1кв23, показав рост производства золота на 13% г/г до 25 тыс. унций. При том, что добыча руды снизилась на 20% г/г, и компания не раскрывает показатели переработки руды, предполагаем, что рост производства золота может быть связан с ростом содержаний в руде. При этом объем продаж золота снизился на 4% г/г до 27 тыс. унций. Динамика производства золота укладывается в наши ожидания (Российские золотодобытчики от 6 сентября 2022 года) по росту производства на 9% до 260 тыс. унций в 2023 году за счет восстановления содержаний на месторождениях Нижнеякокитского рудного поля (один из ключевых активов компании по объему производства). Производство олова в концентрате (20% выручки компании в 2022 году, по нашим оценкам) выросло на 20% до 650 тонн, что соответствует долгосрочным целям компании (мы ожидаем рост производства до 5 тыс. тонн в 2023 году с 3 тыс. тонн в 2022 году).

( Читать дальше )

- комментировать

- 214

- Комментарии ( 0 )

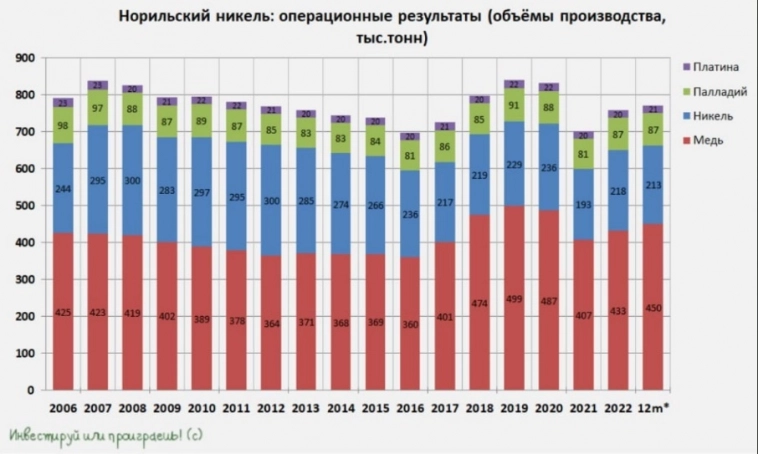

ГМК Норникель: пока всё по плану!

- 24 апреля 2023, 14:20

- |

📓 ГМК Норникель в пятницу представил свои операционные результаты за 1 кв. 2023 года, которые оказались весьма неплохими. При этом, но обо всём по порядку:

🔸 Производство никеля снизилось на -9% (г/г) до 47 тыс. тонн, но по большей части такая негативная динамика связана с запланированным ремонтом части мощностей.

🔸 Производство меди выросло на +19% (г/г) до 109 тыс. тонн, из-за эффекта низкой базы прошлого года, когда на одном из заводов проходил ремонт печи.

🔸 Особенно убедительную динамику продемонстрировали металлы платиновой группы: производство палладия увеличилось на +2% (г/г) до 721 тыс. унций, платины — на +11% (г/г) до 180 тыс. унций.

👨⚕️ В пресс-релизе приводятся официальные комментарии производственного директора ГМК Норникель Сергея Степанова:

«По итогам 1Q2023 мы увеличили производство меди и металлов платиновой группы относительно аналогичного периода прошлого года. Снижение производства никеля было запланировано и носило временный характер, в связи с краткосрочной приостановкой печей на Надеждинском металлургическом заводе и мельницы на Талнахской обогатительной фабрике на плановый ремонт. Планово-предупредительные ремонты проводятся регулярно и нацелены на поддержание бесперебойной работы основных технологических агрегатов.

( Читать дальше )

Русагро не промаслил выручку

- 24 апреля 2023, 11:10

- |

Российский агрохолдинг опубликовал операционные результаты за 1 квартал

💰Консолидированная выручка за 3 месяца снизилась до ₽49 млрд (-23%) в основном из-за падения выручки масложирового бизнеса, обусловленного снижением цен реализации.

🐷Производство свинины достигло 89 тыс. тонн (+14%). Объемы реализации продукции составили 72 тыс. тонн (+19%). Такие результаты компания обуславливает наращиванием мощностей в Приморском крае.

🍭Производство сахара выросло до 69 тыс. тонн (+23%), а вот его реализация снизилась до 148 тыс. тонн (-17%). Тут вновь Русагро пеняет на погоду: объемы производства в сезоне 2022/2023 уменьшились из-за метеорологических условий.

🫗В январе-марте Русагро произвела 132 тыс. тонн сырого растительного масла (-25%) из-за «рыночной конъюнктуры» и сложностей с отгрузкой судов в Астрахани в январе и феврале. Реализация промышленной продукции упала до 266 тыс. тонн (-18%), а потребительской — до 67 тыс. тонн (-11%).

🌱Объем реализации зерновых культур составил 88 тыс. тонн (-51%), масличных — выросла до 127 тыс. тонн (+8%), сахарной свеклы — до 494 тыс. тонн (рост в 7 раз).

( Читать дальше )

📍Обзор компании Лукойл. Рекордная прибыль и большие дивиденды

- 24 апреля 2023, 09:45

- |

Лукойл – крупнейшая частная нефтяная компания в России, вторая по объемам нефтедобычи. Ключевыми направлениями деятельности Лукойла являются добыча нефти, производство и реализация нефтепродуктов.

🤞🏻 Лукойл пока не под санкциями

В апреле 2022 года санкции были введены Великобританией в отношении президента компании Вагита Аликперова. Тогда же Аликперов покинул Лукойл, чтобы персональные санкции в его отношении не мешали развитию компании. Санкции против Лукойла до сих пор не введены — они обсуждались в феврале 2023 перед 10-м пакетом, однако приняты не были.

В любом случае геополитика влияет на деятельность компании – это и эмбарго ЕС на российскую трубопроводную нефть, и потолок цен на российскую нефть для 3-х стран, и трудности с зарубежными активами Лукойла.

🛢Добыча нефти

Лукойл добывает от 80 до 88 млн тонн нефти в год (данные 2017-2021).

Большую часть нефти (почти 92% на 2020 год) компания добывает на территории России (в Западной Сибири, Приуралье, Поволжье и Северо-Западе страны – в Коми и НАО).

( Читать дальше )

Дивиденды Сбербанка за 2022 год. Моя личная дивидендная доходность.

- 24 апреля 2023, 07:01

- |

Ну что, мы этого дождались и Сбербанк сделал то, что должен был. Пообещал к выплате дивиденды и утвердил их!

Общее собрание акционеров Сбербанка одобрило выплату дивидендов за 2022 год в размере 25 рублей на одну обыкновенную и привилегированную акцию. Всего банк направит на выплату дивидендов 565 млрд руб, что станет новым рекордом в истории «Сбера». Также хочу отметить, что Герман Греф допустил обновление в будущем установленного по итогам 2022 года рекорда по дивидендам, уточнив, что имеет в виду абсолютную величину выплат. Абсолютная величина — это очень интересно, это вам не проценты высчитывать)

Акции Сбербанка занимают 25,83 % от всего портфеля и раскиданы по трем счетам (на двух БС и ИИС), почему так, не спрашивайте, просто так вышло.

БС1 — 210 акций (средняя 190,93 руб)

БС2 — 630 акций (средняя 129,51 руб)

ИИС — 10 акций (средняя 220,4 руб)

Что я имею в итоге?

210 х 190,93 + 630 х 129,51 + 10 х 220,4 = 123 890 руб

123 890/850=145,75 руб

Средняя цена покупки – 145,75 руб. за акцию.

( Читать дальше )

Перспективы Газпрома

- 23 апреля 2023, 23:57

- |

Как известно примерно половину добытого газа Газпром продавал через трубопроводы в Европу.

Примерно столько же на внутренний рынок.

Остальную незначительную часть в Китай и АТР.

СПГ, капля в море, продавали через Сахалин-2 (который и то является совместным предприятием, т.е. прибыль делится).

С учётом того, что поставки в Европу упали в 3 раза и будут, по всей видимости, падать до 0, Газпром превращается в мусорную бумагу.

И да, ещё надо учитывать:

1. что в Китай и на внутренний рынок газ идёт дешевле, чем в Европу.

2. Китай отказался от трубопровода Сила Сибири-2

Почему тогда цена растёт?

Может кто-то покритиковать данный тезис?

СОВКОМФЛОТ (FLOT). Отчет за 2022г. Дивиденды. Перспективы.

- 23 апреля 2023, 10:28

- |

Сегодня

Приветствую вас на канале, посвященном инвестициям. 20.03.23 компания СОВКОМФЛОТ (FLOT) опубликовала данные по МСФО по итогам 2022 года. Этот обзор посвящён разбору компании и этого отчёта.

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

Совкомфлот (Современный коммерческий флот) — это крупнейшая судоходная компания в РФ, лидер в области морской транспортировки нефти, нефтепродуктов и сжиженного газа, а также обслуживания морской добычи углеводородов. Компания специализируется на операциях в сложных климатических и ледовых условиях.

( Читать дальше )

Из-за увеличенного НДПИ свободный денежный поток Газпрома в 2023 году может быть отрицательным - Синара

- 21 апреля 2023, 16:29

- |

Катализаторы: дивиденды; новые контракты, проекты; либерализация цен.

( Читать дальше )

Потенциал роста акций HeadHunter выше 15% - Открытие Инвестиции

- 21 апреля 2023, 15:22

- |

В релизе компании не сказано о конкретном объеме программы buyback. Однако, согласно последним данным отчетности за 2022 год, HH располагал свободными средствами на балансе в размере 9,3 млрд руб., и, если данные средства будут потрачены на выкуп акций в полном объеме, это бы составило примерно 12% от капитализации компании.

Ранее в 2021 году HeadHunter уже проводил buyback объемом 3 млрд руб., однако в марте 2022 г. в связи с геополитической неопределенностью программа была приостановлена на потраченной сумме 1,1 млрд руб. Согласно политике компании, не менее 50% скорректированной чистой прибыли должно ежегодно направляться акционерам в форме дивидендов.

( Читать дальше )

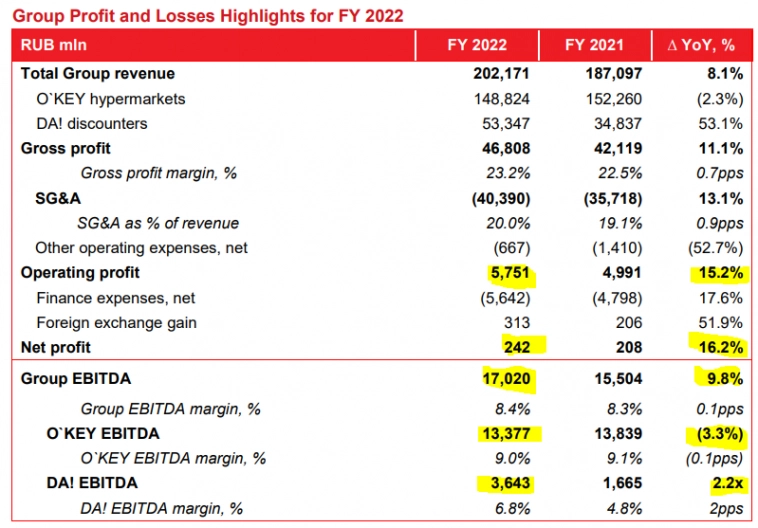

Окей главного драйвера роста капитализации по-прежнему нет

- 21 апреля 2023, 14:49

- |

Окей отчитался о финансовых результатах за 2022 год.

Результаты по-прежнему ближе к стагнации. Результаты гипермаркетов все хуже, но это падение компенсирует дискаунтер.

Несмотря на рост операционной прибыли, в чистой прибыли существенного прорыва не случилось. Более того, если вернуть курсовые разницы, то компания есть даже небольшой убыток. Потери здесь связаны с ростом финансовых расходов, подрос долг и ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал