портфелиprobonds

Доверительное управление ИК Иволга Капитал (1,3 млрд р., 15,9% годовых средняя доходность на руки). Срез результатов и о подходе к инвестированию

- 15 марта 2024, 09:01

- |

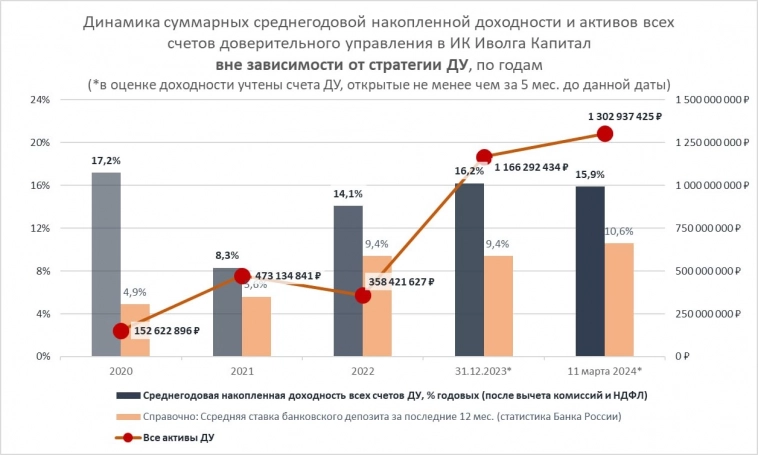

Активы доверительного управления ИК Иволга Капитал с 27 февраля (дата предыдущей публикации) по 11 марта выросли на 17 млн р. и достигли 1 302 млн руб.

Средняя доходность всех счетов на обслуживании (независимо от времени открытия и стратегии; не учитываются счета, открытые последние 5 месяцев) – 15,9% на руки. Т.е. за вычетом комиссий и НДФЛ.

На диаграмме приведена динамика этой доходности по годам в сопоставлении со ставкой банковского депозита. Депозит за прошедшие 4 года мы обыгрывали в среднем более, чем на 6% в год.

Стратегия «Сводный портфель», запущенная только в ноябре, стала нашим самым востребованным продуктом. И заметно потеснила классическую стратегию ДУ ВДО, с которой всё начиналось. Прирост активов на Сводном портфеле с ноября по март – 324 млн руб. (тогда как все активы ДУ за это время выросли на 385 млн руб.).

Сводный портфель – это «надстратегия», заключающая в себе нисколько разных подходов и групп активов. Подробнее о стратегии – здесь. Вероятно, привлекательной является идея диверсификации источников дохода. Диверсификация, вообще. Если она не дает потери в результате. А в нашем случае, по предварительной оценке, не дает.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

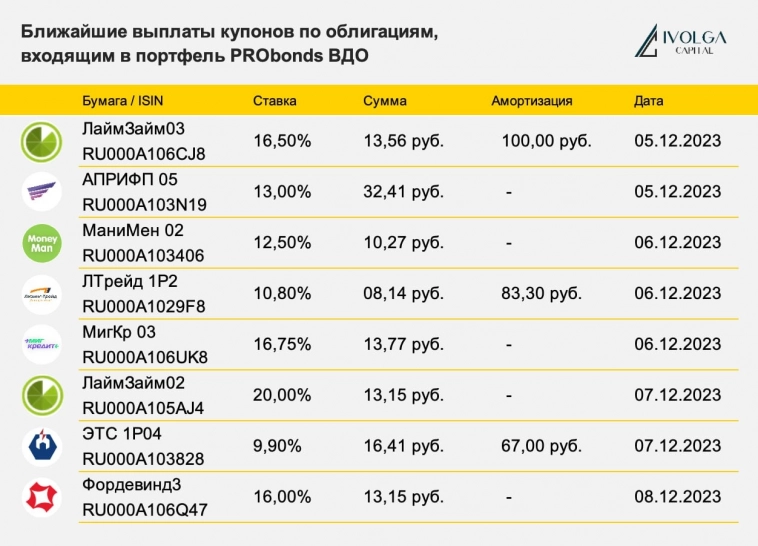

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 04 декабря 2023, 09:06

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Какие льготы можно получить при размещении облигаций?

- 18 сентября 2023, 14:11

- |

Бонды, как и любой другой долговой инструмент, имеют два типа расходов: собственно проценты (купоны) и затраты на их создание и обслуживание (про это мы подробно писали ранее). Конечно, главный способ удешевления — работа со своим рейтингом и инвестсообществом. Но это подразумевается по умолчанию. Разберемся, какие еще есть инструменты снижения стоимости долга.

На сегодняшний день федеральная поддержка предусмотрена только для компаний, входящих в реестр МСП. При этом на поддержку можно претендовать и в случае вхождения в Группу компаний, если консолидированная отчетность не составляется (либо же общая выручка Группы менее 2 млрд рублей). Так, например, есть прецеденты получения поддержки по облигациям, эмитентом которых выступает компания из реестра МСП, а поручитель — уже крупный бизнес. При этом кредитный рейтинг учитывает, в том числе, поддержку поручителя. В общем, к получению субсидий можно подойти креативно. Какие именно форматы поддержки существуют?

1. Субсидии от Минэка

Корпорация МСП может возместить до 2,5 млн рублей по затратам на организацию (комиссия организатора, рейтингового агентства), а также 70% КС от выплаченного купона (сейчас это 9,1 п.

( Читать дальше )

Доверительное управление портфелем ВДО. Обновления сентября и ключевая ставка. Прямой эфир 15 сентября 16:00

- 15 сентября 2023, 12:10

- |

Уже традиционно Елена Богданова и Марк Савиченко встретятся в прямом эфире, чтобы поделиться с вами новостями ДУ, подвести итоги первой половины сентября, также обсудить решение по ставке ЦБ

— обзор сделок в публичном портфеле

— динамика основных показателей

— что ожидает портфель в ближайшее будущее

Ждем ваши вопросы в комментариях, и присоединяйтесь к разговору, 15 сентября, в 16.00 по ссылке

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

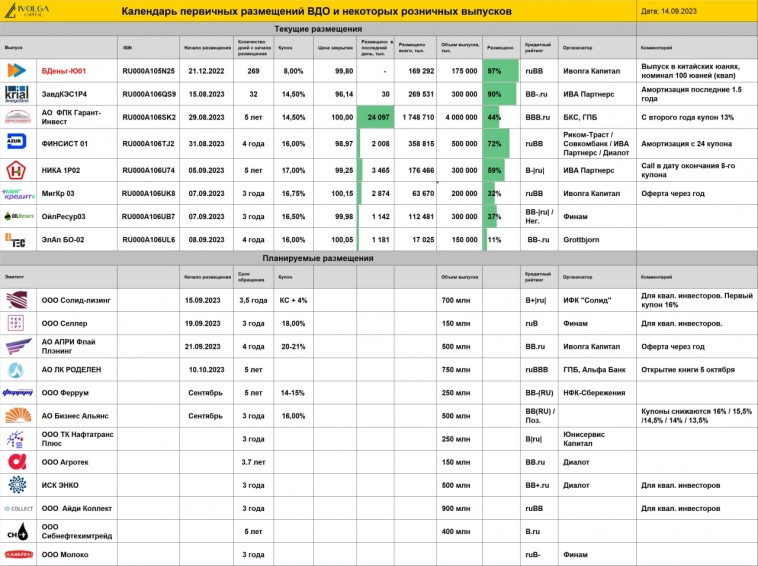

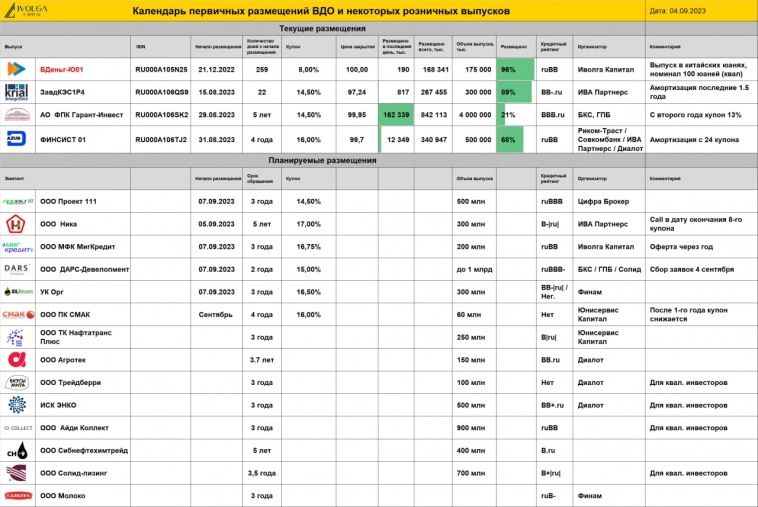

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

- 15 сентября 2023, 09:39

- |

- 21 сентября планируется старт размещения нового выпуска АО АПРИ Флай Плэнинг (BВ.ru, 500 млн руб., купон 20-21%). Подробности — скоро.

- Новый выпуск МигКредит-002MC-02 (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года) размещен на 32%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 97%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

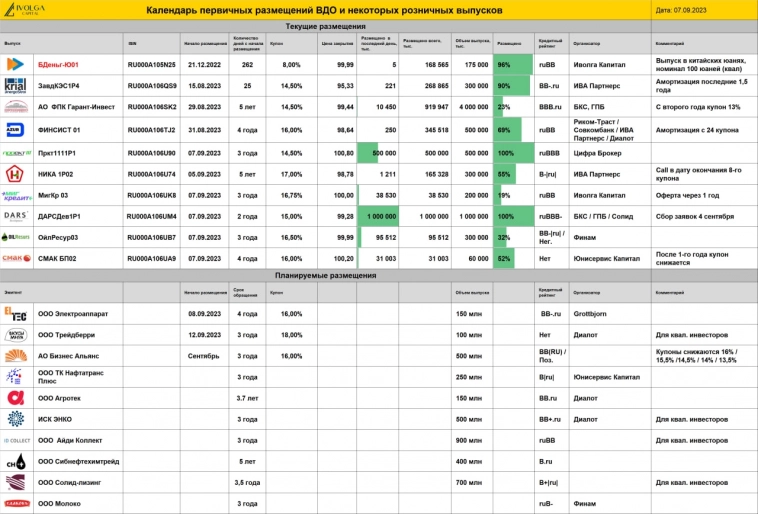

Календарь первичных размещений ВДО (актуальные выпуски от ИК Иволга Капитал)

- 08 сентября 2023, 09:03

- |

- Новый выпуск МигКредит-002MC-02 (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года) размещен на 19%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 96%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 05 сентября 2023, 12:07

- |

- 7 сентября — размещение четвертого выпуска облигаций МФК МигКредит (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 96%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал