оферта миноритариям

Росатом не планирует оферту миноритариям Fesco, передаваемая госдоля (около 92,5%) госкорпорацию устраивает — глава Росатома Лихачев

- 29 марта 2024, 11:01

- |

«Мы не видим смысла покупки акций, которые есть у акционеров, у которых они остались, и если акционеры не захотят сами инициативно нам их продать, мы инициировать это процесс не будем.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Что такое оферта?

- 11 марта 2024, 20:07

- |

Это предложение о досрочном погашении эмитентом своих облигаций и/или изменении размера купона

Возможность оферты всегда прописывается заранее при выпуске облигаций. Бумаги чаще всего гасятся по номиналу.

Во время оферты эмитент может:

⁃ Погасить весь выпуск полностью

⁃ Погасить выпуск частично

⁃ Поменять размер купона

Оферта позволяет эмитентам более гибко работать со своим долгом. Например, если компания понимает, что спокойно сможет погасить выпуск уже сейчас и не видит смысла платить проценты по долгу ещё несколько лет, то она гасит выпуск полностью или частично.

Оферта позволяет компаниям более гибко подстраивать свой долг под рынок. Если сейчас у нас ключевая ставка 16%, то условная облигация выпускается под 17%. Но если через 2 года, при оферте будет уже 8%, то компании не будет смысла продолжать платить столь большой процент так как на рынке средняя доходность уже значительно ниже. Также и наоборот.

Так, например, ГТЛК в седьмом выпуске RU000AOJW1P8 платила по купонам 14,75%, когда ставка была выше 10%, затем при оферте 27 марта 2017 снизила купон до 8,15 так как ставка была уже ниже, в марте 2021 КС была ещё ниже, поэтому снизили купон до 6,89%, но вот потом снова повысили до нынешних 10,98% из-за возросшей ключевой ставки.

( Читать дальше )

Вопрос по Яндексу. Пришло что-то типа оферты. Куда паниковать?

- 02 февраля 2024, 11:00

- |

| Тип КД | Иное событие |

| Референс КД | 885657 |

| Эмитент | YANDEX N.V. |

| Номер гос.рег. выпуска ЦБ | # |

| ISIN | NL0009805522 |

| Комментарий | От НКО АО НРД поступила информация от Иностранного депозитария о корпоративном действии «Тендерное предложение о выкупе /обратный выкуп ценных бумаг». Детали корпоративного действия Флаг сертификации Нет Предлагающая сторона SOUTHEY CAPITAL LTD Идентификатор LEI эмитента 549300GGZHJ5Q1B18P93 Варианты корпоративного действия Номер варианта 001 Тип варианта CASH Деньги Признак условий варианта Инструкции бенефициарного владельца Валюта опции USD Признак обработки по умолчанию Нет Дата и время окончания приема инструкций по корпоративному действию, установленные НКО АО НРД 08 февраля 2024 г. 14:00 Последний срок ответа рынку 12 февраля 2024 г. 18:00 Период действия на рынке с 18 января 2024 г. по 12 февраля 2024 г. |

( Читать дальше )

Все про оферту или почему ее не стоит бояться

- 11 января 2024, 11:47

- |

Многие инвесторы очень настороженно относятся к такому явлению как оферта по облигациям. Многие предпочитают обходить выпуски, в которых присутствует оферта, стороной. Так ли страшно это явление и как его можно использовать с пользой для себя?

Что такое оферта?

Прежде всего оферта – это всегда право. Когда вопрос касается облигаций, всегда присутствует две стороны: эмитент, заемщик, и владелец облигации или кредитор.

Поэтому оферта по облигациям может быть двух видов: право эмитента погасить бумагу досрочно или право владельца облигации, инвестора, погасить бумагу досрочно.

На рынке такие оферты называются по-разному.

Оферта со встроенным опционом пут – это та самая оферта, о которой знают большинство инвесторов. Это право инвестора погасить облигацию досрочно. Такие облигации еще называют возвратными. Хотя этот термин сейчас на рынке встречается не часто.

Для облигаций термин «встроенный опцион» (англ. 'embedded option') относится к различным положениям о непредвиденных обстоятельствах в облигационном соглашении. Эти положения предоставляют эмитенту или держателям облигаций право, но не обязательство предпринять некоторые действия, в частности погасить облигацию.

( Читать дальше )

Оферта - законный способ отъема денег у населения

- 04 января 2024, 09:08

- |

Тема оферты изъезжена нами вдоль и поперек за последние две недели. Подводим итоги и закрываем ее. В конце – хорошей пример «помоишной»* компании, в которую нельзя вкладывать деньги.

* исключительно субъективное мнение автора, который извиняется, если задел чьи-то чувства. Не ИИР. Сохранена орфография автора

Основы

Пут-оферта дает владельцу облигации право просить эмитента досрочно погасить ее. Оферта назначена на заранее известную дату. Чтобы участвовать, надо обратиться к брокеру за 2-3 недели до оферты.

Обычно пут-оферта параллелиться с назначением эмитентом новой ставки купона по облигациям.

В примере ниже, перед новым купонным периодом сентябрь-декабрь 2019, эмитент назначает новую ставку, и инвестор вправе согласиться с ней (и ничего не делать), или предъявить бумаги по оферте – эмитент из выкупит по номинальной стоимости.

( Читать дальше )

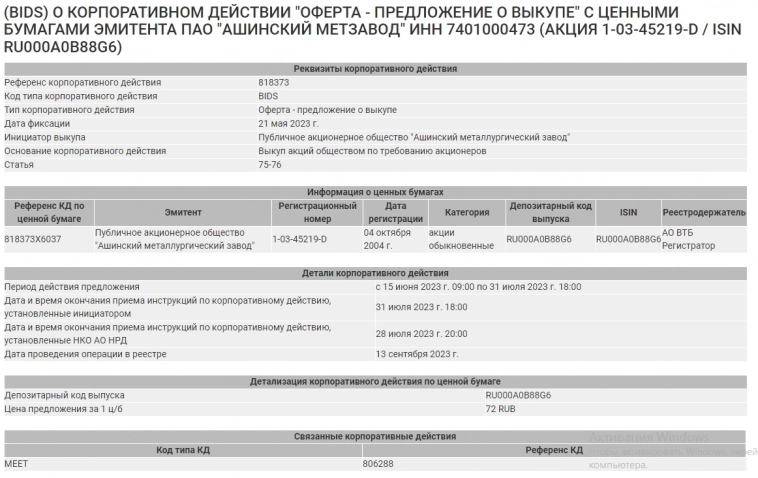

Ашинский метзавод - оферта миноритариям: выкуп по 72 руб за акцию

- 21 июня 2023, 10:04

- |

Источник: nsddata.ru/ru/news/view/1003028

Детский Мир — Оферта по 71,50 руб с получением денег на счета «С», или по 60,77 руб с получением денег минуя счета «С»

- 30 мая 2023, 15:14

- |

НИ НАСТОЯЩИЙ ПРЕСС-РЕЛИЗ, НИ СОДЕРЖАЩИЕСЯ В НЕМ СВЕДЕНИЯ НЕ ПОДЛЕЖАТ ПУБЛИКАЦИИ, РАСПРОСТРАНЕНИЮ ИЛИ ВЫПУСКУ, ПОЛНОСТЬЮ ИЛИ В ЧАСТИ, НА ТЕРРИТОРИИ ЛЮБОЙ СТРАНЫ, ИЛИ ЛЮБОМУ ЛИЦУ В ЛЮБОЙ СТРАНЕ, В КОТОРОЙ ДАННЫЕ ДЕЙСТВИЯ ПОВЛЕКУТ НАРУШЕНИЕ ЗАКОНОДАТЕЛЬСТВА СООТВЕТСТВУЮЩЕЙ СТРАНЫ.

30 мая 2023 года, Москва, Россия. ГК «Детский мир» (далее – «Компания», MOEX: DSKY), специализированный ритейлер и лидер на рынке детских товаров в России и Казахстане, информирует, что в рамках реализации плана поэтапной трансформации Компании в частный бизнес, объявленного в ноябре 2022 года, а также решений, принятых на внеочередном общем собрании акционеров 29 декабря 2022 года, завершена процедура реорганизации Компании в форме выделения из нее 100% дочерней операционной компании — ООО «ДМ». В качестве следующего шага планируемой трансформации дочерние общества Компании запустили программы приобретения обыкновенных акций ПАО «Детский мир» (далее – «Акции») у акционеров Компании.

( Читать дальше )

Разбираем обязательную оферту ЛУКОЙЛА по ЭЛ5—Энерго. Разговоры про делистинг - бред.

- 10 января 2023, 09:13

- |

⛽️🔌 ЛУКОЙЛ выставил обязательную оферту акционерам ЭЛ5—Энерго по цене 0,48₽ за акцию. Давайте вместе разбираться, что произошло:

▪️ Как вы понимаете после усиления санкций итальянская Enel решила продать свои 56,43% акций российской «дочки» Энел Россия.

В конце сентября нашлись покупатели, а саму сделку закрыли в октябре. В результате ЛУКОЙЛ и Газпромбанк-Фрезия (структура Газпромбанка) получили 26,9% и 29,5% акций Энел Россия соответственно. Сумма сделки составила около €137 млн. В декабре Энел Россия была официально переименована вЭЛ5-Энерго.

▪️ Оказывается ещё в декабре 2022 года ЛУКОЙЛ консолидировал 56,43% акций ЭЛ5—Энерго, сообщила энергокомпания 9 января 2023 года. Если взглянуть на

( Читать дальше )

ФСК примет все проблемы общего холдинга - Солид

- 18 июля 2022, 13:07

- |

Федеральная сетевая компания (ФСК), управляющая магистральными электросетями, объединит на своей базе основные электросетевые активы РФ, в том числе «Россети». На этой базе будет создана Объединенная сетевая компания — оператор магистральных сетей и владелец контрольных пакетов в МРСК. ФСК разместит дополнительную эмиссию, в акции которой будут конвертированы бумаги акционеров «Россетей». Как ФСК, так и «Россети» выставят оферту несогласным миноритариям — по цене в 9,04 коп. и 0,6058 руб. за обыкновенную акцию соответственно и в 1,273 руб. за привилегированную акцию «Россетей».

По сути, объединение компаний прорабатывалось уже давно. Ядро «Россетей» как раз составляла ФСК ЕЭС. При этом ФСК была достаточно эффективной компанией и регулярно показывала прибыль, в отличие от «Россетей». Получается, что ФСК теперь примет все проблемы общего холдинга. Поэтому после выкупа бумаг по оферте вся инвестиционная привлекательность уходит. Хотя даже в последние годы приоритет был не пользу дивидендов, а в пользу роста трат на инфраструктурные проекты. Потенциально, если бы на российском рынке были бы западные фонды, ориентированные на индекс MSCI Russia, тогда объединенная компания была бы интересна в качестве потенциального кандидата на включение.

( Читать дальше )

"Щедрые" цены принудительных выкупов S01E02. Красноярская ГЭС - 2016

- 08 ноября 2021, 13:12

- |

Держу акции Иркутскэнерго, жду там что-то вроде конкурентного предложения по выкупу или (если Евросибэнерго уже собрал через аффилированные 95%) принудительного выкупа. Предложение добровольной оферты по 13.82 рубля истекает 17.11.21. Цена последних недель 14-15 рублей.

в прошлый раз вспоминал историю с принудительным выкупом акций Уралкалий в 2019 году. Сейчас кратко о последнем годе листинга Красноярской ГЭС:

30.06.2016 (стрелочка 1)

2.6. Цена приобретения эмиссионных ценных бумаг или порядок ее определения: 81,1 рублей за одну обыкновенную акцию ПАО «Красноярская ГЭС».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал