Блог им. MKrrr

Оферта - законный способ отъема денег у населения

- 04 января 2024, 09:08

- |

Тема оферты изъезжена нами вдоль и поперек за последние две недели. Подводим итоги и закрываем ее. В конце – хорошей пример «помоишной»* компании, в которую нельзя вкладывать деньги.

* исключительно субъективное мнение автора, который извиняется, если задел чьи-то чувства. Не ИИР. Сохранена орфография автора

Основы

Пут-оферта дает владельцу облигации право просить эмитента досрочно погасить ее. Оферта назначена на заранее известную дату. Чтобы участвовать, надо обратиться к брокеру за 2-3 недели до оферты.

Обычно пут-оферта параллелиться с назначением эмитентом новой ставки купона по облигациям.

В примере ниже, перед новым купонным периодом сентябрь-декабрь 2019, эмитент назначает новую ставку, и инвестор вправе согласиться с ней (и ничего не делать), или предъявить бумаги по оферте – эмитент из выкупит по номинальной стоимости.

В снижении купона ничего криминального нет – рыночные ставки действительно снизились в 2019 году относительно 2015 года.

-------------------------------------------

Спонсор статьи — ⭐ Криптообменник 369change

--------------------------------------------

Зачем это нужно эмитенту?

Корпоративные облигации обычно выпускают на срок до трех лет. Редко – до 5. Потому что жизнь меняется, ставки меняются. Сегодня 17% это нормальная ставка, а через 3 года может оказаться много, или мало. Горизонт планирования 3 года устраивает всех. В дату оферту эмитент назначает новую рыночную ставку.

Зачем это нужно инвестору?

По тем же причинам – вкладывать деньги на 10 лет, получая лишь купоны. Когда рыночные ставки так часто меняются, инвестор хочет получать рыночную честную ставку.

Так в чем проблема?

В примере выше мы показали, как ставка 13,5% сначала превратилась в 10,5%, а потом в 8%. Посмотрите на график ключевой ставки – так и есть: рыночная стоимость денег снижалась. Все честно.

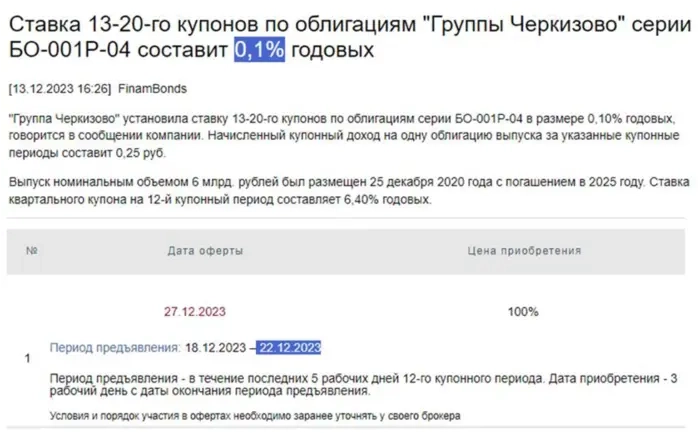

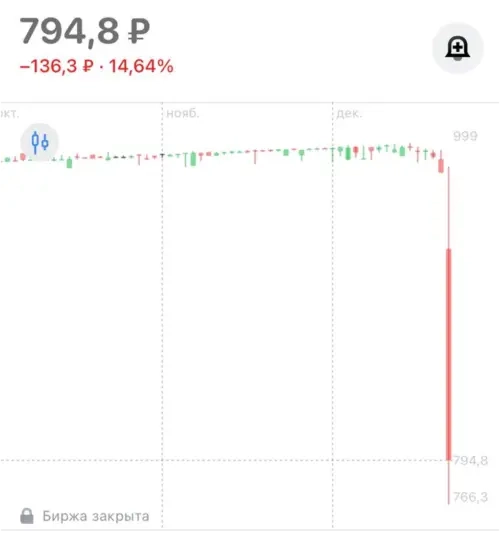

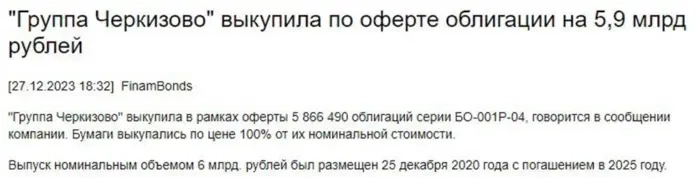

Но есть и анти-примеры: Черкизово установило ставку следующего периода в размере 0,1%.

Учитывая что погашение облигации через 2 года, а рыночная стоимость денег не ниже 15% годовых, рынок продисконтировал цену облигаций на этот период и котировки в один день снизились на 20-25%.

То есть инвестор, который мог забыть про оферту, и купил облигацию, к примеру, год назад – в убытках. Он не только ничего не получил за год вложений в Черкизово, но и потерял.

Кот.Финанс вынужден признать, что тема неоднозначная. В комментариях к обсуждению также было распространено мнение, что кто проспал – сам виноват. Рынок – не песочница.

Установление купона 0,1% превратило облигацию в дисконтную и привело к моментальному убытку 20%. Кто хочет получать 0,1% годовых два года?

Имело ли Черкизово такое право?-да

Хорошая ли это практика — нет, люди потеряли 27 млн

Наша позиция не поменялась: изменение ставки по облигациям с офертой – нормально. Установление ставки 0,1% — это попытка заработать на проспавшем розничном инвесторе.

В случае с Черкизово, 133 510 облигаций не подали на оферту, и в моменте получили -20, или совокупно 27 млн. руб. (20%х133к)

А что за помоишная* компания из заголовка статьи?

АО ИМ. Т. Г. ШЕВЧЕНКО – сельскохозяйственная компания, которая выращивает пшеницу, свеклу, подсолнечник, и разводит нет, не кроликов, или коров – инвесторов.

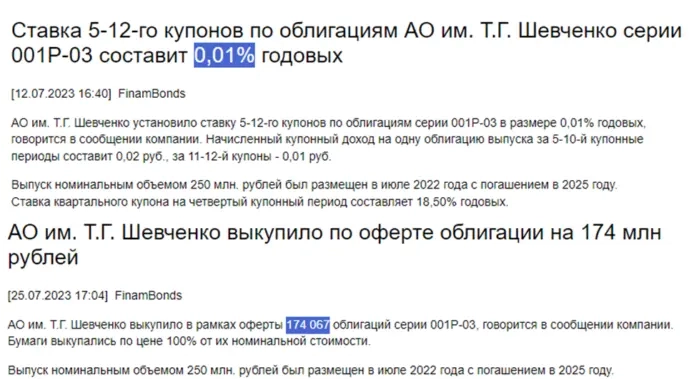

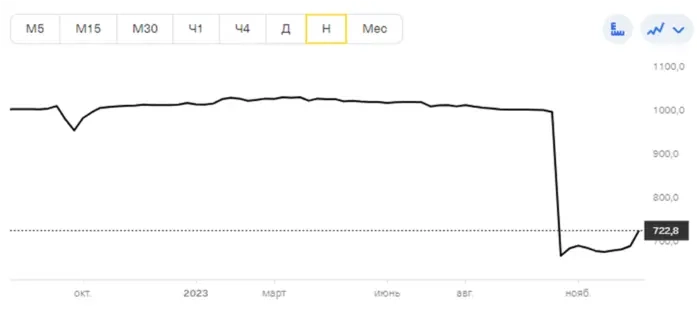

Компания регулярно выпускает облигации и регулярно на оферте устанавливает ставку 0,01%, что приводит вот к такой динамике ее облигаций

Выпуск 3

АО ИМ. Т. Г. ШЕВЧЕНКО – это классическое ВДО, никто из крупных фондов и банков в нее не вкладывает деньги. Рейтинг ВВВ-. Ее инвестор – розничный инвестор, которого она постоянно нагибает. Но постойте: может быть никто на этом не теряет?

Смотрим: из выпуска в 250 тыс. облигаций выкуплено 174 тыс. (30% выпуска не подавали на оферту).

Может это единичный случай?

Выпуск 4:

Компания изобрела вечный двигатель! Бесплатные деньги

Нам такой подход не нравится. Мы популяризируем фондовый рынок и показываем, что изучение отчетности и эмитентов позволяет зарабатывать больше банковского вклада. Мы учим диверсификации, но в ней же есть такой риск оферты: когда в портфеле человека 20 выпусков – отслеживание корп.событий превращается в работу. А ставка 0,1% — законный способ забрать чужие деньги, если инвестор проспал.

Помимо системного отъема денег инвесторов, компания абсолютно не дружелюбная к ним. Мы попытались найти контакты, что уточнить у компании их позицию (Черкизово нам ответили на следующий же день и даже поговорили с нами по телефону). Сайт АО ИМ. Т. Г. ШЕВЧЕНКО – не информативный, не содержательный, не актуальный.

Мы не шутим и не придираемся: посмотрите сами.

Господа частные инвесторы, почему вы даете деньги такой непрозрачной компании? Ее облигации торгуются с доходностью 15-17% — это дно доходности для таких рисков.

Что конкретно мы будем делать, кроме нытья?

Black list. Мы будем вести черный список эмитентов, которые системно устанавливают нулевые ставки. Компаний из черного списка не будет в наших подборках облигаций, мы за честный подход.

Автоматические напоминания. Мы готовим сервис, который будет напоминать о дате предстоящей оферты. Пока не знаем, как реализовать: телеграм-ботом, или google-таблицами. Если есть идеи – напишите в комментариях.

Общение. Мы будем связываться с эмитентами и обсуждать этот подход. Будем объяснять, в чем видим проблему, и стараться понять проблему эмитента. Иногда компаниям действительно не нужны деньги и они хотят погасить долг. Тогда ставка 0,1% — банальный способ выкупа. Но тогда порядочный эмитент «встает в стакан» и выкупает по номиналу оставшиеся бумаги с рынка. Так делает АФК Система и ее дочки. Уважение Системе!

Хочешь обидеть инвестора? – попробуй предложить ставку 0,1% банку.

Читайте нас в канале Кот.Финанс

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- Роснефть

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

Не надо вообще лезть в корпоративку, если не готов отслеживать все события в реальном времени.

Если человек выбирает сложный для торговли актив (в данном случае ВДО), ничего плохого нет. Но если он при этом в своих потерях винит кого-то другого, то уж точно сам дурак.

Вы имеете свой подход, ну и хорошо. Но не надо рассказывать, что кому-то, кто не столь искушен или осведомлен, кто-то что-то должен. На рынке никто никому ничего не должен, кроме закона и взятых на себя обязательств.

Про Черкизово нет, не уведомил

SAA, я помню, к Тинькову претензии по этому поводу были от хомячков. Чт то он забыл уведомить, и понеслась волна. А он оправдывался, что уведомлял всего лишь, по собственному желанию и такой обязанности не имеет. Но хомяки тогда знатно пожужали.

Если эмитент начнет втихаря скупать с рынка свои бумаги, Вы же первый насчет манипуляций писать начнете.

Наверное, есть статистика.

К примеру, у застройщиков есть статистика, сколько подрядчиков через 2 года не приходят за гарантийным удержанием — просто погибают за это время.

Вы еще посчитайте, сколько людей потеряло на облигах, когда ЦБ ставку поднял с 7.5% до 16%

На мой взгляд ЦБ может сделать следующее:

— Запретить неквалам покупать облигации с офертой по купону. Или предупреждать неквалов перед каждой покупкой облигации о том, что после даты оферты ставка по облигации может быть нулевая и инвестор понесет убытки.

— Обязать всех брокеров посылать предупреждение инвестору за 2-3 недели до оферты. Дублировать на email.

— Запретить практику установки околонулевой ставки после оферты. Или ограничить нижний порог ставки купона — не ниже половины ставки ЦБ. Например сейчас это было бы 8%.

Разумному инвестору лучше вообще избегать облигации с любой офертой. Благо, что выбор других облигаций большой. Рисков и так хватает на рынке, чтобы добавлять головную боль с контролем сроков оферты.

не все готов поддержать. «запретитЬ» — легко. сделать для квалов = ограничить выбор частному инвестору.

Нужно бороться именно с нулевой ставкой.

А в части предупреждения брокеров — они сами дадут такой сервис, как поймут, что это нужно рынку.

Если готовы помочь развитию этих идей — помогайте. мы делаем блэк лист и не знаем как сделать нормальный сервис по напомининалкам. как вы видите это комфортным для инвестора? бесконечные спам листы тоже будут напрягать

Как это может работать? Напишите плиз, как это видите? Там же должна быть многофункциональность в плане числа выпусков

Запрещать не та стратегия, на мой взгляд. Вот вам запретят покупать замещающие облигации, разве это хорошо? А там тоже риски есть.

Финансовая грамотность со временем повысится и таких случаев будет все меньше и меньше.

Но я например продал недавно замещайку Лукойла, т.к. в ней обнаружил колл опцион оферту — надо следить чтобы к дате оферты облигация не ушла выше 100%, иначе Лукойл просто выкупит принудительно бумагу. Мне такие бумаги не нужны.

Золотые слова. Надо начинать с себя, не покупать бумаги с офертой.

А если купил офертой, предполагать самый худший сценарий, быть готовым к нему, и понимать, что _ты сам_ влез в это и если, что — виноват _ты_ и никто иной.

Рынок и капитализм так же работает, нет?

Все кругом виноватые.

И в то же время, когда ЦБ ограничения вводил для неквалов, сколько вою на СЛ было.

Забавно то что тот же Черкизово рейтинг АА, их даже вдо нельзя назвать

А насчет способа уведомлений, есть же API Мосбиржи, есть формулы для работы с экселем/гугл таблицами. Я сам сейчас веду работу над аналогом сервиса SnowBall Income, чтобы учесть в нем все то, чего мне не хватает в подобных сервисах

Да, в момент покупки точно установлена дата оферты, главное не забыть про нее

— компания, «не честно» установившая купон;

— сервис напоминаний кот.финанс, который забыл внести в лист, или не вовремя выслал напоминание;

— ты сам, потому, что прощелкал.

Какой из трех ответов правильный?

Думаю, ответ шире. Надо не виновного искать, а придумать комфортное решение. Уведомление брокеров/уведомление котов/ работа с эмитентами - что это бьет по их репутации и они со временем потеряют своего инвестора. И тд

smart-lab.ru/blog/975506.php

Удивительно бесполезная дискуссия. Есть рынок, у рынка есть свои правила. Вы согласились работать на рынке — значит приняли правила. Ну или не соглашайтесь работать на рынке. Все остальное лишь ненужные эмоции в попытке свалить вину на кого то.

Единственное что мне не нравиться так это Квик, менеджеры которого никак (уже 1,5 года просим) не могут добавить колонку «Дата оферты» Но с другой стороны в Квике и без этого полно неудобств. Но колонка «Дюрация» присутствует и этого тоже в принципе достаточно для участия в оферте.

Можно дискутировать по ее (премии) размерам, но в общем случае на рынке халявы нет. И если цена ниже, за этим обычно что-то да стоит.

Поведение эмитента стандартное. Нет там кидка. И защита стандартная — читать проспект эмиссии и (например) не ходить в бонды с офертами малым капиталом, т.к. расходы на оферту могут съесть значимый кусок прибыли с малого лота. А крупный лот цены подачи на оферту (там в районе 1000р) не заметит.

П.С. А так велкам. Делай бота. Только фокус в том что чтобы что-то работало, оно должно прибыль приносить, а твой бот приносить прибыль тебе не будет, так что ты его похоронишь довольно быстро.

Плюс на оферту надо подавать недели за две или за 10 дней, от брокера и от того что написано в проспекте эмиссии зависит. ВТБ вроде как за 3 недели заявки раньше собирал. Там ребята основательные. :-)

Ну и не забываем что бонды мелочевки они без обеспечения, так что можно тупо не заплатить и все. Последствий не будет. :-)

Можно самим через аффилированных в стакане и выкупить, то что с испугу от техдефолта навалят, а потом сказать ну заплатим раз обещали. Крупняк-то в мелкий выпуск не пойдет, ему ликвидность нужна, а мелочевка в массе не шарит, ее как угодно можно вздрючить. Ну попишут ахинею пару лет. Потом забудут.

Бонды это тема интересная. :-)

Для этого нужно согласие 75% бондхолдеров

т.к по факту нулевой купон это дефолт по обязательствам

В облигах дисконт к ОФЗ обычно не соответствует классическому соотношению риска и прибыли, так что гораздо проще покупать офз и сбер и не читать аналитические изыски, 90% которых — замануха в свои каналы