отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

ВК отчет МСФО за III кв и 9М 2025 года: Выручка за 9М ₽111,3 млрд (+10% г/г) Скорр. EBITDA ₽15,5 млрд. Рентабельность по скорр. EBITDA достигла 14%

- 20 ноября 2025, 10:08

- |

ГЛАВНЫЕ ИТОГИ VK ЗА ДЕВЯТЬ МЕСЯЦЕВ 2025 ГОДА

Выручка VK за девять месяцев 2025 года увеличилась на 10% год к году до 111,3 млрд руб.

- Доходы от видеорекламы на платформах VK увеличились на 69% год к году до 3,7 млрд руб.

- Выручка VK Tech увеличилась на 39% год к году до 10,7 млрд руб.

- Выручка образовательных сервисов для детей выросла на 20% год к году до 5,4 млрд руб.

- Доходы от онлайн-рекламы среднего и малого бизнеса выросли на 12% год к году до 26,6 млрд руб.

Скорректированная EBITDA VK за девять месяцев 2025 года составила 15,5 млрд руб., показав кратный рост по сравнению с аналогичным периодом 2024 года. Рентабельность по скорректированной EBITDA достигла 14%.

- Все операционные сегменты показали положительную рентабельность по скорректированной EBITDA.

- Скорректированная EBITDA сегмента «Социальные платформы и медиаконтент» выросла в четыре раза год к году до 15,6 млрд руб.

- Компания сохраняет прогноз на 2025 год и ожидает, что скорректированная EBITDA составит более 20 млрд руб. по итогам года.

( Читать дальше )

- комментировать

- 294

- Комментарии ( 0 )

Группа Аренадата финансовые результаты за 9М 2025: Выручка ₽1,9 млрд (–45% г/г) Скорр. OIBDA –₽1,59 млрд против ₽0,79 млрд годом ранее. Чистый убыток ₽1,4 млрд против ₽0,7 млрд прибыли годом ранее

- 20 ноября 2025, 09:40

- |

ПАО «Группа Аренадата» (далее – Эмитент, Компания, совместно с дочерними обществами – Группа или Группа Arenadata), ведущий российский разработчик ПО на рынке систем управления и обработки данных, объявляет неаудированные результаты за 9 месяцев 2025 года по управленческой отчетности.

Основные финансовые показатели:

- Бизнес Группы Arenadata имеет выраженную сезонность, то есть основной объем выручки признается в 4 квартале. В 2025 году Компания ожидает возвращение к историческим нормам (до 2024 года) признания ежеквартальных доходов. При этом учет операционных расходов происходит равномерно в течение отчетного года.

- Несмотря на смещение превалирующей части выручки на конец года, Группа сохраняет устойчивое финансовое положение и финансирует свое развитие за счет собственных средств. Отрицательный чистый долг на конец сентября 2025 года составил (155) млн рублей.

- Консолидированная выручка Группы за 9 месяцев 2025 года достигла 2,0 млрд рублей. Основную долю доходов обеспечили текущие клиенты Группы за счет продажи лицензий и услуг по сопровождению продуктов (технической поддержки), что подтверждает высокий уровень рекуррентной выручки.

( Читать дальше )

🔨Все инструменты: Satisfaction или покупаем на всё??

- 20 ноября 2025, 09:15

- |

Картинка из времен, когда компанию оценили в 100 млрд. Ну камон!

📈Финансы

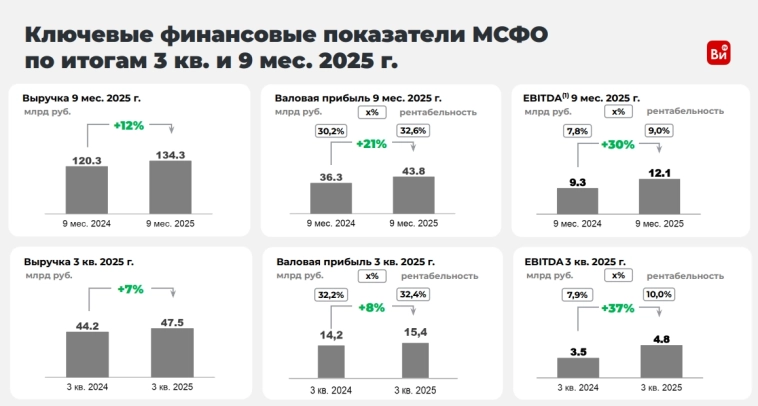

Все Инструменты второй квартал подряд показывает разворот, но будет ли он устойчив увидим через полгода (тогда LTM показатели подтянутся). 🔹Выручка + 12%, 2025ый год тяжелее идет

🔹EBITDA +30%, что стало следствием сильного сокращения расходов и оптимизации

Перед IPO компания показывала куда более многообещающие планы

( Читать дальше )

Софтлайн отчет МСФО за III кв и 9М 2025 года: Оборот ₽27,7 млрд (-2% г/г) Оборот за 9М ₽73,8 млрд (+4% г/г) Валовая прибыль ₽9,8 млрд (+19% г/г) Валовая прибыль за 9М ₽27,2 млрд (+14% г/г)

- 20 ноября 2025, 09:07

- |

ПАО «Софтлайн» (Компания, Группа или Холдинг, MOEX: SOFL), инвестиционно-технологический холдинг с фокусом на инновации, объявляет основные неаудированные консолидированные финансовые результаты ПАО «Софтлайн» по МСФО за 3 квартал и 9 месяцев 2025 года.

За 9 месяцев 2025 года Холдинг достиг следующих результатов:

- Оборот Компании достиг 73,8 млрд рублей, увеличившись на 4% по сравнению с показателем, зафиксированным по итогам 9 месяцев 2024 года. В структуре оборота 35% показателя пришлась на оборот от продажи собственных решений Группы, что составляет 26,0 млрд рублей (+24% г/г);

- Валовая прибыль увеличилась на 14% год к году и составила 27,2 млрд рублей. Доля валовой прибыли, полученной Группой от продажи высокорентабельных решений собственного производства, составила 73%. В результате валовая рентабельность Компании достигла 36,8%;

- Скорректированная EBITDA за 9 месяцев 2025 года составила 4,8 млрд рублей.

По итогам 3 квартала 2025 года:

( Читать дальше )

Ви.ру МСФО 3 кв. 2025 г. - хороший отчет, плохой гайденс

- 20 ноября 2025, 05:04

- |

Компания Ви.ру (Всеинструменты) опубликовала финансовые результаты за 3-ий квартал и обновила среднесрочный прогноз.

Выручка выросла на 7% до 47,5 млрд руб., за 9 месяцев +12% до 134 млрд руб.

Валовая прибыль +8% в 3-ем квартале до 15,4 млрд руб., за 9 месяцев +21% до 43,8 млрд руб.

EBITDA (IAS17) +16% до 2,7 млрд руб. (+37% IFRS16 до 4,8 млрд руб.), за 9 месяцев +8% до 6,4 млрд руб. (IFRS16 +30% до 12,1 млрд руб.).

Чистая прибыль 1,2 млрд руб. против убытка в -0,2 млрд руб. годом ранее, за 9 мес. 1,4 млрд руб. против 120 млн годом ранее.

Скорректированная на расходы IPO и мотивационную программу прибыль в 3-ем квартале прибавила 64% до 1,4 млрд руб., за 9 месяцев снизилась на 9% до 2 млрд руб.

( Читать дальше )

Сводный пост по сбытовым компаниям по отчетам РСБУ за Q3 25г. Часть 2 - TASB, SARE и VGSB

- 19 ноября 2025, 19:47

- |

Продолжаю писать разборы отчетов РСБУ у сбытовых компаний и сравнивать с моими моделями.

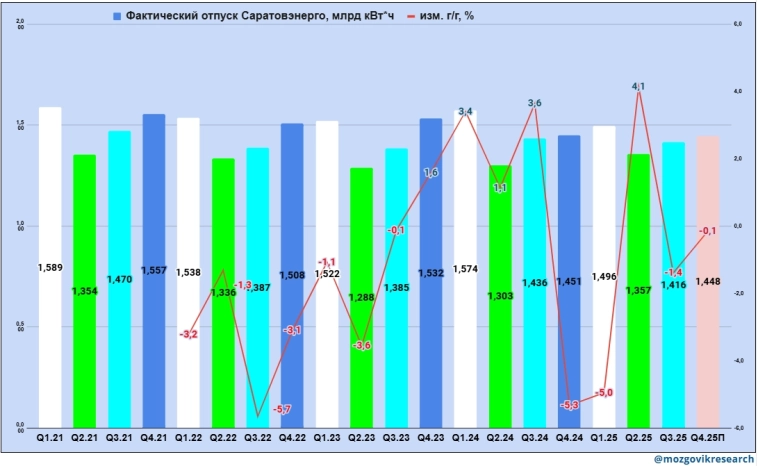

Компания Саратовэнерго опубликовала финансовый отчет за Q3 2025г. по РСБУ:

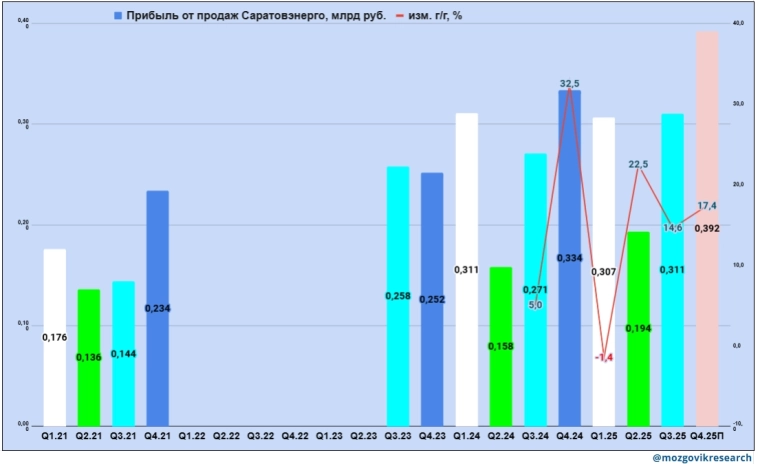

👉Прибыль от продаж — 0,311 млрд руб. (+14,6% г/г)

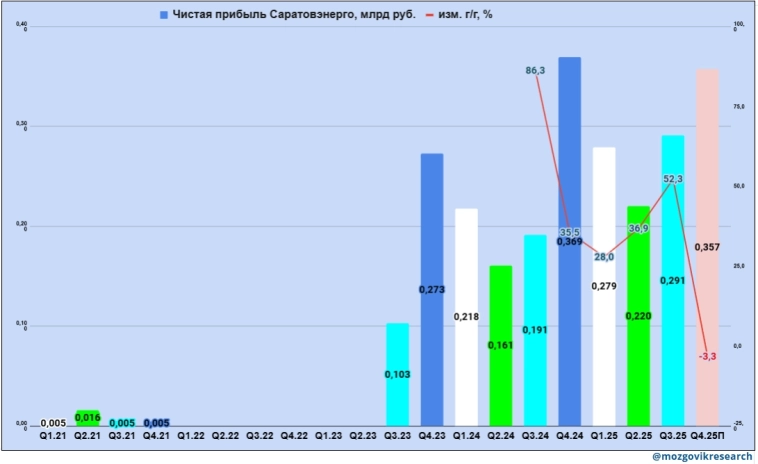

👉Чистая прибыль — 0,291 млрд руб. (+52,3% г/г).

За 9 месяцев ситуация следующая:

👉Прибыль от продаж — 0,811 млрд руб. (+9,5% г/г)

👉Чистая прибыль — 0,791 млрд руб. (+38,6% г/г).

Отчет получился хороший, в рамках моих ожиданий — полезный отпуск хоть и снизился на -1,4% до 1,448 млрд кВт.*ч, но благодаря росту сбытовых надбавок прибыль от продаж всё равно выросла на +14,0% и 0,311 млрд руб., а чистая прибыль на +52,3% и 0,291 млрд руб., но здесь помогла разница в прочих доходах/расходах.

( Читать дальше )

Европлан отчет по МСФО за III кв и 9М 2025 года: Прибыль ₽1,05 млрд (–58% г/г) Прибыль за 9М ₽2,9 млрд (–74% г/г) Лизинговый портфель составил ₽183,2 млрд (–28% с начала года)

- 19 ноября 2025, 09:18

- |

ЛК «Европлан» (МосБиржа: LEAS), крупнейшая российская независимая автолизинговая компания, объявляет консолидированные финансовые результаты за 9 месяцев 2025 года.

— Чистая прибыль составила 2,9 млрд руб. При этом расходы по резервам компании за 9 месяцев 2025 г. увеличились до 19,2 млрд руб. из-за снижения спроса на рынке ввиду длительного периода высокой ключевой ставки и возникновения убытков по сделкам с низкими авансами.

— Лизинговый портфель составил 183,2 млрд руб. (-28% с начала 2025 года)

— Доля возвращенных предметов лизинга составила 6,3% валюты баланса

— Чистый процентный доход составил 17,0 млрд руб. (-9% по сравнению с 9 мес. 2024)

— Чистый непроцентный доход составил 13,6 млрд руб. (+19% по сравнению с 9 мес. 2024)

— Ожидаемая стоимость риска увеличилась до 9,2% и по-прежнему покрывается чистой процентной маржой в размере 9,9%

— Показатель отношения расходов к доходам CIR TTM (Cost/Income Ratio) составил 24,5% на 30.09.2025

( Читать дальше )

Различия между МСФО и РСБУ: что важно знать инвестору

- 18 ноября 2025, 19:38

- |

Когда мы разбираем компанию, всегда встаёт главный вопрос: какой отчетности доверять — МСФО или РСБУ? Иногда между ними буквально пропасть. Я уже упоминал кратко эти различия в посте про то, как читать финансовую отчетность, но сегодня хотел бы подробнее остановиться именно на этом вопросе.

1️⃣ РСБУ (российские стандарты бухгалтерского учета) — это отчётность для государства. В первую очередь для налоговой, а уже потом для всех остальных.

Главные особенности:

✔️жёсткие правила учёта,

✔️минимум гибкости,

✔️практически нет оценок по справедливой стоимости,

✔️обычно нет консолидации,

✔️прибыль = налоговая база.

Главный смысл РСБУ: показать, что компания всё честно посчитала и ничего не должна государству.

2️⃣ МСФО (международные стандарты финансовой отчётности) — отчётность для инвесторов, кредиторов, банков и рынка. Её цель — показать реальную картину бизнеса, а не только бухгалтерскую.

Особенности:

✔️обязательна консолидация: группа ≠ одно юрлицо,

✔️много оценок по справедливой стоимости,

( Читать дальше )

Винлаб – эффективный рост

- 18 ноября 2025, 14:08

- |

Винлаб начал раскрывать самостоятельную отчетность по МСФО, ранее финансовые результаты публиковали только в рамках отчета НоваБев.

В СМИ пишут про одобрение акционерами допэмиссии и регистрации ПАО, Инфолайн сделал ресерч по рынку, а менеджмент проводит встречи с блогерами-аналитиками. Все признаки подготовки к IPO.

( Читать дальше )

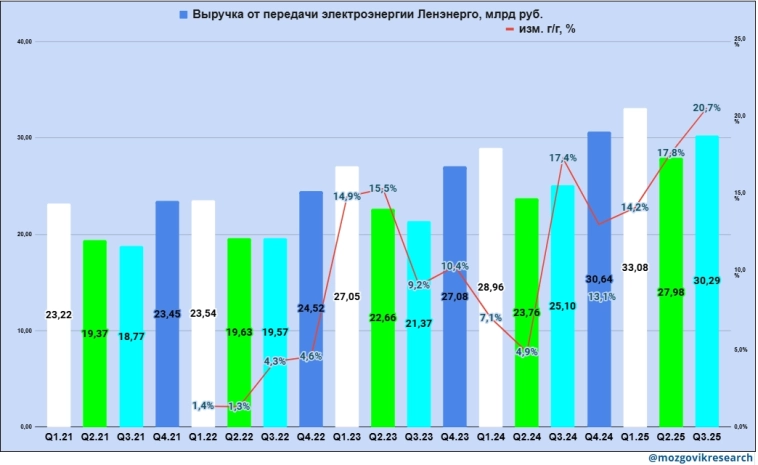

Ленэнерго. РСБУ за Q3 2025г. Всё по плану, но с оглядкой на возможное списание.

- 18 ноября 2025, 14:07

- |

Компания Россети Ленэнерго опубликовала финансовый отчет за Q3 2025г. по РСБУ:

👉Выручка — 31,68 млрд руб. (+19,1% г/г)

👉Себестоимость — 21,43 млрд руб. (+13,0% г/г)

👉Прибыль от продаж — 11,91 млрд руб. (+32,1% г/г)

👉EBITDA — 17,41 млрд руб. (+24,2% г/г)

👉Сальдо прочих доходов/расходов (с процентами) — 0,32 млрд руб. (-25,8% г/г)

👉Прибыль до налогообложения — 12,26 млрд руб. (+29,2% г/г)

👉Налог на прибыль — 3,16 млрд руб. (+56,2% г/г)

👉Чистая прибыль — 9,1 млрд руб. (+21,8% г/г)

Отчет отличный, в рамках моих ожиданий, EBITDA (по моему расчету, где EBITDA= прибыль до налогов+амортизация-сальдо прочих доходов/расходов (с процентами)) выросла на +24,2% до 17,41 млрд руб., а чистая прибыль +21,8% и 9,1 млрд — давайте посмотрим за счет чего.

Выручка от услуг по передаче электроэнергии по итогам 3 квартала 2025 года выросла на рекордные +20,7% г/г до 30,29 млрд руб. вследствие роста тарифов и роста на +7,4% (сильный рост) объема оказанных услуг по передаче электроэнергии до 7,81 млрд кВт.*ч. (связано с получением Ленэнерго статуса системообразующей территориальной сетевой организации, влиянием погодных факторов и ростом электропотребления у промышленных предприятий), но как дело обстоит с рентабельностью от продаж при передаче электроэнергии:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал