отчеты мсфо

Анализ МСФО 1пг 2023 компании Фосагро 1 часть.

- 03 сентября 2023, 17:07

- |

Первой компанией, анализ который я бы хотел провести, — будет компания Фосагро. Все нижеописанное не является инвестиционный рекомендацией, постараюсь произвести анализ только цифр из отчета МСФО за 1 полугодие 2023 года.

Состав 1 части:

1) Анализ динамики структуры обязательств

2) Анализ структуры заемных средств

3) Анализ существующей структуры капитала

4) Показатели характеризующие структуру капитала

1. Начнем анализ с динамики структуры обязательств, для этого я построил табличку в excel, где сравнил краткосрочные и долгосрочные кредиты, займы и т.п:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Роснефть 🛢️. Отчет за 1-е полугодие 23-го года.

- 02 сентября 2023, 11:27

- |

На днях Роснефть выпустила отчет по МСФО, на самом деле отчет должен был ещё выйти неделю назад, но почему задержали и выкатили его в тот день, когда пол страны решили отчитаться.

*️⃣Основные показатели:

Выручка: 3,9 трлн. руб. (-25,3% г/г);

Операционная прибыль: 1 трлн. руб.;

EBITDA: 1,4 трлн руб. (-5,1% г/г);

Чистая прибыль: 652 млрд. руб. ( +45,2% г/г).

К сожалению данных раскрыли достаточно мало, даже в 22-м году данных их было больше, поэтому подробных комментариев ждать не стоит.

Есть заметное снижение по выручке и EBITDA, но при всем этом достаточно сильное повышение чистой прибыли — почти на 50%. Лично я не ожидал такого поворота событий, несмотря на то, что новость не несет ничего плохого, объяснение такому повышению прибыли дать достаточно сложно. Условия для нефтяников в 22-м году, были значительно лучше, поэтому могу связать это разве только с ослаблением рубля и снижением дисконта к нефти. 🤷♀️

Если дела пойдут и также, то во 2-м полугодии ожидаю чистую прибыль как минимум на том же уровне.

( Читать дальше )

Обзор результатов МСФО и РСБУ Ставропольэнергосбыт. Таргет достигнут, покупать уже опасно!

- 02 сентября 2023, 10:08

- |

28 августа вышел отчет МСФО за 6 месяцев 2023 года по компании Ставропольэнергосбыт:

👉Выручка — 12,2 млрд.руб.(+13,6 % г/г)

👉Операционные расходы — 11,8 млрд.руб.(+11,3 % г/г)

👉Операционная прибыль— 0,53 млрд.руб.(+94,1 % г/г)

👉Капитальные расходы — 0,145 млрд.руб. (+74,7% г/г)

👉Чистая прибыль — 0,46 млрд.руб. (+237,8 % г/г)

Выручка выросла на +13,6% — отличный результат, вполне ожидаемый, потому что я в первом посте про компанию писал, что для юридических лиц (у которых принимающие устройства менее 670кВт) за 5 месяцев 2023г. средняя цена на электроэнергию на +14,41% выше, чем в 2022г., но и для населения в первом полугодии тариф вырос на +13% г/г — вот и получился примерно средний результат +13,6% по выручке.

( Читать дальше )

Газпром нефть (SIBN). Отчёт за 2Q 2023.

- 02 сентября 2023, 09:51

- |

Приветствую на канале, посвященном инвестициям! 23.08.23 вышел отчёт за первое полугодие 2023 г. компании «Газпром нефть» (SIBN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

«Газпром нефть» — российская вертикально-интегрированная нефтяная компания. Основные виды деятельности: разведка и разработка месторождений нефти и газа, нефтепереработка, производство и реализация нефтепродуктов.

После Роснефти и Лукойла, входит в ТОП-3 российских нефтяных компаний по объёмам добычи и переработки нефти. Доказанные запасы превышают 2 млрд тонн нефтяного эквивалента. Ещё почти столько же вероятных запасов. Этих запасов хватит более чем на 20 лет. Годовая добыча углеводородов порядка 100 млн тонн в нефтяном эквиваленте. Из них более 40 млн тонн составляет объем переработки. Компания производит бензин, авиа керосин, битум, моторные масла и прочее.

( Читать дальше )

ММК — Прибыль мсфо 6 мес 2023г: 51,618 млрд руб (-9% г/г)

- 01 сентября 2023, 22:30

- |

11 174 330 000 обыкновенных акций

Free-float 20%

www.mmk.ru/corporate_governance/internal_documents/index.php

Капитализация на 01.09.2023г: 619,114 млрд руб

Общий долг на 31.12.2019г: 147,734 млрд руб/ мсфо 171,137 млрд руб

Общий долг на 31.12.2020г: 183,097 млрд руб/ мсфо 213,747 млрд руб

Общий долг на 31.12.2021г: 211,811 млрд руб/ мсфо 251,586 млрд руб

Общий долг на 31.12.2022г: 196,847 млрд руб/ мсфо 202,351 млрд руб

Общий долг на 30.06.2023г: 223,212 млрд руб/ мсфо 229,177 млрд руб

Выручка 2019г: 434,869 млрд/ мсфо 489,742 млрд руб

Выручка 6 мес 2020г: 175,922 млрд/ мсфо 204,158 млрд руб

Выручка 2020г: 400,237 млрд/ мсфо 460,180 млрд

Выручка 6 мес 2021г: 373,016 млрд/ мсфо 403,851 млрд руб

Выручка 2021г: 785,978 млрд/ мсфо 873,189 млрд

Выручка 6 мес 2022г: 339,526 млрд/ мсфо 403,039 млрд руб

Выручка 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 6 мес 2023г: 312,345 млрд/ мсфо 352,708 млрд руб

Прибыль 6 мес 2018г: 43,174 млрд руб/ Прибыль мсфо 40,114 млрд руб

( Читать дальше )

Юнипро (ранее Э.ОН Россия (ОГК-4)) - Прибыль мсфо 6 мес 2023г: 15,526 млрд руб

- 01 сентября 2023, 21:46

- |

63 048 706 145 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=7878&type=1

Капитализация на 01.09.2023г: 160,207 млрд руб

Общий долг на 31.12.2020г: 17,514 млрд руб/ мсфо 14,727 млрд руб

Общий долг на 31.12.2021г: 25,180 млрд руб/ мсфо 18,795 млрд руб

Общий долг на 31.12.2022г: 19,438 млрд руб/ мсфо 16,657 млрд руб

Общий долг на 30.06.2023г: 19,400 млрд руб/ мсфо 16,144 млрд руб

Выручка 2019г: 84,762 млрд руб/ мсфо 80,280 млрд руб

Выручка 6 мес 2020г: 40,948 млрд руб/ мсфо 37,553 млрд руб

Выручка 2020г: 80,286 млрд руб/ мсфо 75,317 млрд руб

Выручка 6 мес 2021г: 45,194 млрд руб/ мсфо 42,101 млрд руб

Выручка 2021г: 94,110 млрд руб/ мсфо 88,129 млрд руб

Выручка 6 мес 2022г: 54,662 млрд руб/ мсфо 51,416 млрд руб

Выручка 2022г: 111,227 млрд руб/ мсфо 105,799 млрд руб

Выручка 1 кв 2023г: 32,547 млрд руб

Выручка 6 мес 2023г: 61,315 млрд руб/ мсфо 58,337 млрд руб

Прибыль 6 мес 2018г: 10,375 млрд руб/ Прибыль мсфо 8,182 млрд руб

Прибыль 2018г: 18,873 млрд руб/ Прибыль мсфо 16,618 млрд руб

( Читать дальше )

Корпоративная отчетность эмитентов - август 2023

- 01 сентября 2023, 21:31

- |

Всем доброго времен суток, друзья !

Вот и завершился август, а вместе с ним и неделя отчетности эмитентов.

Была эта неделя насыщенной, как по мне — даже слишком )) Такого вала отчетов давненько не припомню.

Разобраться в таком потоке информации непросто, нужна систематизация разрозненных данных.

Потому решил агрегировать в этой статье все отчеты за неделю, которые мне удалось найти.

Публикую их также и в телеграм канале, подписывайтесь !

1.Роснефть

📌Выручка в I полугодии составила 3866 млрд руб. Во II квартале она достигла 2043 млрд руб. (+12% кв/кв). В расчетах с контрагентами по экспортным поставкам Компания отдает приоритет платежам в рублях и национальных валютах дружественных стран.

📌Расходы и затраты в I полугодии составили 2864 млрд руб., во II квартале — увеличились на 14,5% кв/кв, до 1529 млрд руб.

📌Операционная прибыль достигла 1002 млрд руб. Во II квартале — выросла на 5,3% кв/кв, до 514 млрд руб.

📌Показатель EBITDA cоставил 1401 млрд руб., во II квартале 2023 г. — 729 млрд руб. Лучшая динамика показателя EBITDA по сравнению с выручкой обусловлена увеличением объемов реализации в восточном направлении, повышением прибыльности экспортных операций и контролем над расходами. Маржа EBITDA составила 36,0%.

( Читать дальше )

Новороссийский комбинат хлебопродуктов (НКХП) — Прибыль мсфо 6 мес 2023г: 2,452 млрд руб

- 01 сентября 2023, 21:12

- |

67 597 000 обыкновенных акций

novoroskhp.ru/invest/structure/

Капитализация на 01.09.2023г: 131,814 млрд руб

Общий долг на 31.12.2020г: 4,882 млрд руб/ мсфо 4,812 млрд руб

Общий долг на 31.12.2021г: 2,187 млрд руб/ мсфо 2,134 млрд руб

Общий долг на 31.12.2022г: 1,405 млрд руб/ мсфо 1,355 млрд руб

Общий долг на 30.06.2023г: 2,519 млрд руб/ мсфо 2,491 млрд руб

Выручка 2019г: 23,651 млрд руб/ мсфо 18,544 млрд руб

Выручка 6 мес 2020г: 4,801 млрд руб/ мсфо 3,561 млрд руб

Выручка 2020г: 9,048 млрд руб/ мсфо 7,652 млрд руб

Выручка 6 мес 2021г: 3,599 млрд руб/ мсфо 3,569 млрд руб

Выручка 2021г: 6,405 млрд руб/ мсфо 6,376 млрд руб

Выручка 6 мес 2022г: 1,696 млрд руб/ мсфо 1,696 млрд руб

Выручка 2022г: 5,625 млрд руб/ мсфо 4,963 млрд руб

Выручка 1 кв 2023г: 2,629 млрд руб

Выручка 6 мес 2023г: 5,051 млрд руб/ мсфо 4,476 млрд руб

Прибыль 6 мес 2018г: 1,453 млрд руб/ Прибыль мсфо 1,412 млрд руб

Прибыль 2018г: 3,340 млрд руб/ Прибыль мсфо 3,398 млрд руб

( Читать дальше )

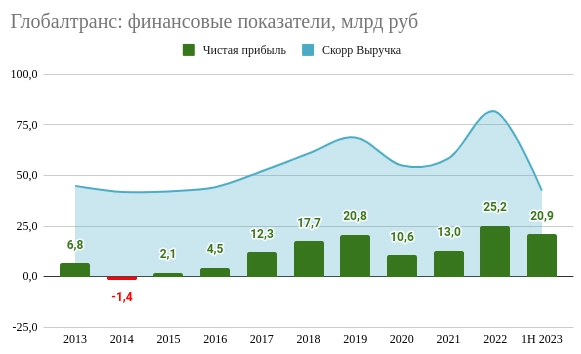

Глобалтранс: полувагоны продолжают ехать к прибыли для акционеров из Эмиратов?

- 01 сентября 2023, 18:54

- |

Глобалтранс был моим фаворитом из ГДРок еще с момента начала СВО, сам покупал акции по 350 и по 350 продавал, пруфы тут: smart-lab.ru/company/mozgovik/blog/790237.php

Серия постов про Глобалтранс: smart-lab.ru/allpremium/?ticker%5B%5D=GLTR

Ситуация кардинально развернулась с того времени — мало того, что инвесторы уверовали в “Надежную схему” владения ГДРками, так еще и ставки на полувагоны и цистерны (основная деятельность Глобалтранса) продолжает находится на исторических максимумах.

Это не могло не привести к росту цены акций, у нас был таргет 600р больше года назад!

Пробежимся по отчету и подчеркнем интересные нюансы.

Финансовые результаты впечатляют (опять сравниваем полугодовые результаты с годовыми и они сопоставимы!!):

3,4 млрд рублей в прибыли — это разовый фактор от продажи доли в эстонской компании

( Читать дальше )

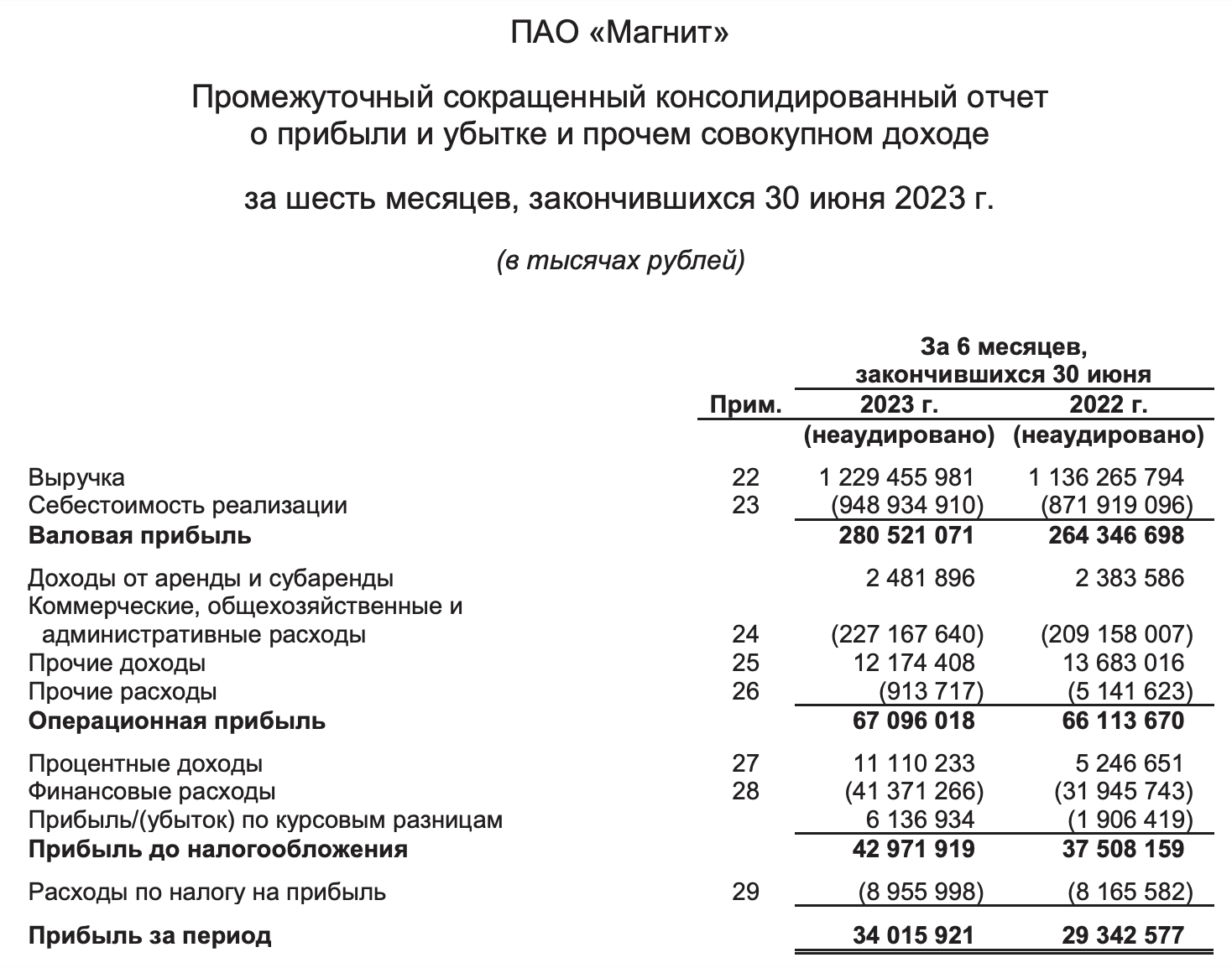

Финансовые результаты Магнита за II кв. 2023 г. Слабее X5, но есть драйверы роста

- 01 сентября 2023, 18:38

- |

— Общая выручка: 632,7 млрд руб. (+7,5% г/г)

— Чистая розничная выручка: 620,5 млрд руб. (+7,2% г/г)

— Чистая прибыль: 21,9 млрд руб. (+3,7% г/г)

Магнит показал положительные результаты на фоне роста сопоставимых продаж на 4,7%. Этому способствовало увеличение трафика на 2,6% на фоне роста торговой площади, а также средний чек на 2% благодаря повышению промоактивности ритейлера.

В результате оптимизации расходов, квартальный показатель EBITDA составил рекордные 46,6 млрд руб. Таким образом, Магнит сократил долговую нагрузку по коэффициенту чистый долг/EBITDA с 1,2x до 0,7x.

Тем не менее, темпы роста выручки оказались ниже ближайшего конкурента — X5, который смог увеличить выручку 19,2%. Поэтому мы увидели снижение котировок после выхода отчёта.

При этом, такие среднесрочные драйверы, как выкуп акций у нерезидентов и выплата дивидендов – сохраняются. Напомним, в 2023 г. может произвести дополнительный выкуп акций у нерезидентов, что свою очередь окажет поддержку котировкам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал