Блог им. ChuklinAlfa

Ждём ставку по 20%?

- 08 октября 2024, 00:46

- |

Октябрьское заседание ЦБ РФ по ключевой ставке всё ближе и ближе – напомню, оно состоится 25 октября, т.е. буквально через 3 недели. Опять-таки, ключевая интрига: повысят или оставят на таком же значении?

В сценарий снижения ставки верится с огромным трудом. И в сохранение, если честно, тоже. Я всё же склоняюсь к повышению до 20%.

В качестве маркеров укажу следующие признаки:

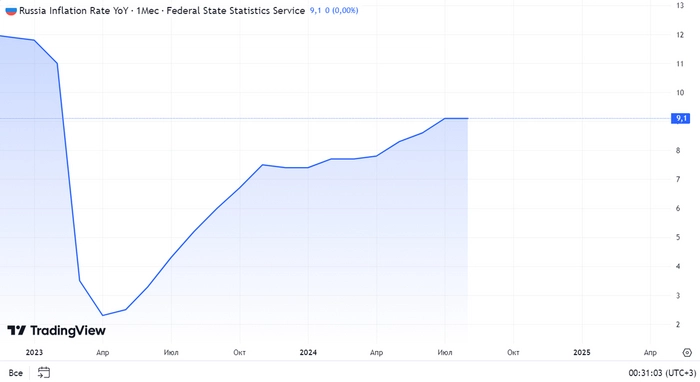

Инфляция снова начала разгоняться. Недельная инфляция составила 0,19% после 0,06% и 0,10% и дефляции в последнюю неделю августа. Всего за сентябрь инфляция составила 0,44% после августовской 0,2%. Октябрь традиционно проинфляционный месяц, так что к заседанию ЦБ ситуация вряд ли поменяется.

Источник: TradingView. График инфляции в России с начала 2024 года

Средняя максимальная ставка в банках ТОП-10 выросла до 18,71% годовых. В некоторых банках новым клиентам предлагают уже 22-23% годовых. А банки, как правило, чётко держат нос по ветру и первыми начинают снижать доходность вкладов, если чувствуют голубиную политику Центробанка.

Индекс RGBI (государственных облигаций) продолжает обновлять минимумы – за неделю он снизился с 101,95 до 100,16 в пятницу. Меньше он стоил только в 2022 и 2015 годах – но там падение индекса было обусловлено общим шоковым состоянием на рынке и было слабо связано с монетарной политикой. Теперешнее состояние RGBI – это прямое следствие высокой ключевой ставки, когда облигации дают максимальную доходность в краткосрочной и среднесрочной перспективе.

Источник: TradingView. График индекса RGBI с начала 2024 года

Таким образом, предпосылок для снижения ставки точно нет. Драйвером для снижения ставки в среднесрочной перспективе могли бы стать мирные переговоры в зоне СВО, но пока о «мирняке» идёт только разговоры – и дальше разговоров дело не движется.

Что делать долгосрочному инвестору в акции? Ну, тут два варианта:

Продолжать инвестировать в прежнем режиме (как это делаю я);

Адаптировать свою стратегию (полностью или частично).

Под адаптацией я подразумеваю в первую очередь инвестиции в альтернативные инструменты – в первую очередь, во флоатеры (т.е. облигации с плавающей ставкой). Я подобрал для вас 10 флоатеров с ежемесячными купонными выплатами – из них можно выскочить в любой момент, когда ставку начнут снижать, без каких-либо существенных потерь. Ну и к тому же ежемесячные купоны позволяют реинвестировать заработанное намного быстрее и эффективнее.

Ставьте лайки, если вам нужен этот список – и он будет опубликован!

P.S. Друзья, я веду свой блог на разных площадках. Читайте где Вам удобно! Размещаю ссылки под постом:

Моя телега здесь

Дзен здесь

Инвестинг здесь

теги блога Михаил Чуклин

- Diasoft

- headhunter

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- OZON

- pre-IPO

- SPO

- VK

- Whoosh

- X5

- акции

- Аренадата

- Астра

- белуга групп

- биржа

- бюджет РФ 2025

- Владимир Зеленский

- Владимир Путин

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- Делимобиль

- денежно-кредитная политика

- дивиденды

- Дмитрий Песков

- дом.рф

- Дональд Трамп

- Европлан

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- Ключевая ставка ЦБ РФ

- лензолото

- Ленэнерго

- Лукойл

- М.видео

- мать и дитя

- Мечел

- мирные переговоры

- ММК

- МосБиржа

- Московская биржа

- МТС

- Новатэк

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- ОФЗ

- политсрач

- полюс золото

- Портфель инвестора

- прогноз по акциям

- Ренессанс Страхование

- россети ленэнерго

- российские акции

- Российский рынок

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- Русагро

- Самолет

- сбербанк

- СВО

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- США

- татнефть

- тинькофф банк

- Транснефть

- трейдинг

- Украина

- флоатеры

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фундаентальный обзор

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- циан

- черкизово

- экономика России

- Эльвира Набиуллина

- ЮГК Южуралзолото

- Юрий Ушаков

- Яндекс

А на том, что Минфин упорствует в своих амбициозных планах занять 2.4 триллиона за 4 квартал (за первые три занял 2 триллиона).

Я, честно говоря, жду маневра примерно как в прошлом году, когда Минфин в сентябре сказал что займет на триллион меньше, чем планировал.

Тогда RGBI пойдет вверх. А если уж и ставку всего на 1% поднимут — то не пойдет а полетит, процентов на 5-7 подкинут его, как пить дать

Так и до 95 можем доехать по RGBI ещё до нг.