отчеты мсфо

#разборМСФО Черкизово — 3К25: зерно дешевеет, а ставка душит

- 24 ноября 2025, 13:14

- |

Кратко:

Черкизово показали отличный квартал. Пресс-релиз местами звучит как из методички по вертикальной интеграции: зерно подешевело, маржа выросла, а еще и экспорт на подъёме. Но дьявол в деталях процентные расходы взлетают, а срезаный CapEx вернётся бумерангом в будущий рост.

Подробно:

Выручка: рост на ценах

В 3К25 выручка выросла на 14% и почти весь рост — это рост цены, которая поднялась в среднем на 13%. Т.е.объёмы подросли скромно и это не сказать что очень хорошо, но ассортимент идёт в сторону более маржинальных товаров — это хорошо. Курица +12,9%, свинина +18,8% — рынок помог, компания монетизировала.

Если смотреть за 9 месяцев — +11,2% выручки, из них 3,6% — это объёмы. Всё остальное — цена.

Маржинальность: всё дело в зерне

На стороне Черкизово играют сейчас три вещи: (1)дешёвое зерно нового урожая, (2)высокие цены на мясо и (3)«чистый» ассортимент.

Результат:

Скорректированная валовая прибыль +33%,

Маржа — 27,4% (лучшие уровни года).

( Читать дальше )

- комментировать

- 4.9К

- Комментарии ( 0 )

🏦 Ренессанс Страхование. Тише едешь - дальше будешь

- 24 ноября 2025, 13:13

- |

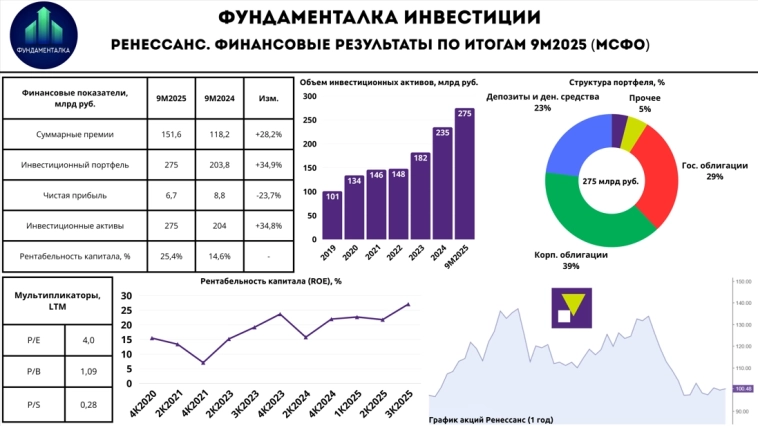

Дорогие подписчики, открываем торговую неделю обзором финансовых результатов за 9 месяцев 2025 года, одного из ведущих цифровых игроков на страховом рынке России — компании Ренессанс Страхование. Пройдемся по ключевым моментам отчета:

— Суммарные премии: 151,6 млрд руб (+28,2% г/г)

— Инвестиционный портфель: 275 млрд руб (+17,2% с начала года)

— Чистая прибыль: 6,7 млрд руб (-23,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 Группа Ренессанс нарастила суммарные премии на 28,2% г/г — до 151,6 млрд руб. Традиционно, основными драйверами роста показателя выступили продукты НСЖ (, каско физлицам, а также страхование имущества юрлиц.

Динамика ключевых сегментов бизнеса:

Сегмент life: 95,3 млрд руб (+50,9% г/г).

— НСЖ: +83,9% г/г.

— ИСЖ: -35,1% г/г.

— Кредитное и рисковое страхование: -46,2% г/г.

Сегмент non-life: 56,2 млрд руб (+2,2% г/г).

— Авто: +2,2% г/г.

— ДМС: -1,0% г/г.

— Прочие виды страхования: +7,5% г/г.

*Невысокая динамика сегмента non-life связана с сохранением давления на бизнес со стороны высокой ключевой ставки, которая продолжает охлаждать спрос.

( Читать дальше )

Совкомбанк отчитался за 9 месяцев и III квартал 2025 — результаты смешанные

- 24 ноября 2025, 13:03

- |

Коротко о цифрах 👇🏻

▫️Чистая прибыль 9М25 — 35,4 млрд ₽, за 3КВ25 — 17,8 млрд ₽ (−37% г/г за 9М, −6% г/г за квартал, но ×3,6 кв/кв)

▫️Рентабельность, ROE — 15% за 9М, 20% в 3КВ. NIM вырос до 5,7% в квартале

✅ Плюсы: заметен рост маржи, комиссий и небанковских доходов — квартал к кварталу показатели выглядели сильно лучше.

🤨 Минусы: низкое покрытие проблемных кредитов резервами и большая доля волатильных доходов (операции с бумагами, валютой, драгметаллами).

✨ Дивиденды: вторая часть дивидендов за 2025 год отменена — вернутся к выплатам только после стабилизации финансов и уменьшения доли волатильных доходов. Рынок отреагировал негативно — розничным инвесторам это важно.

💡 Оценка и риски: P/E ≈ 5,9x, P/B = 0,72x, дисконт к Сберу по P/B ≈ 15%. Такая оценка выглядит оправданно из‑за риска роста резервов и нестабильности прибыли. Главные риски — высокий COR в рознице, слабое покрытие проблемных кредитов и зависимость от волатильных источников дохода.

( Читать дальше )

Россети Северо-Запад МСФО 9 мес 2025г: выручка ₽57,15 млрд (+30,9% г/г), прибыль ₽2,11 млрд (+33,4% г/г)

- 24 ноября 2025, 11:53

- |

9 мес 2025г:

📈выручка ₽57,15 млрд (+30,9% г/г)

📈прибыль ₽2,11 млрд (+33,4% г/г)

3кв:

📈выручка ₽18,92 млрд (+34,5% г/г)

📈прибыль ₽0,36 млрд против убытка 0,87 млрд годом ранее

www.e-disclosure.ru/portal/files.aspx?id=12761&type=4

🔎«Россети Северо-Запад» Отчет МСФО

- 24 ноября 2025, 11:48

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1904910

( Читать дальше )

❗️❗️🏦Т-Технологии: результаты лучше, а акции на месте. Инвестиционная возможность?

- 24 ноября 2025, 11:02

- |

📊Результаты за 3кв 2025г МСФО:

✅Чистый процентный доход после создания резервов вырос на 37% до 84,7 млрд руб.

✅Чистый комиссионный доход вырос на 31% до 38,5 млрд руб.

✅Чистая прибыль* выросла на 5% до 40,1 млрд руб.

*На чистую прибыль стала сильно влиять переоценка акций Яндекса. Вы помните, что Т-Технологии недавно приобрели 9,9% долю в Яндексе через «Каталитик Пипл» ? Так вот, отрицательная переоценка этих акций в 3 квартале составила 10 млрд руб.

✅Скор. чистая прибыль выросла на 19% до 45,2 млрд руб.

✅Рентабельность капитала (ROE) – 29,2%

Мы видим замедление темпов роста, но это связано в первую очередь с исчерпанием эффекта низкой базы после присоединения Росбанка.

Положительные моменты, которые стоит отметить:

– Снижение стоимости риска на 2,1 п.п. до 6,1%;

– Стабилизация резервов (3 кв. 2025 г. – 46 млрд руб.; 2 кв. 2025 г. – 46,1 млрд руб.);

– Совет директоров инициировал новую программу выкупа с рынка до 5% акций Т, которая действует до конца 2026 года.

( Читать дальше )

Чистая выручка Черкизово по МСФО за 9м2025 выросла на 11,2% г/г, до 189 млрд руб, чистая прибыль увеличилась на 5,2%, до 2 млрд руб

- 24 ноября 2025, 10:38

- |

👉 Чистая выручка выросла на 14% по сравнению с аналогичным периодом прошлого года.

👉 Компания сохраняет лидерство на рынке брендированной продукции из курицы. В сентябре доля «Петелинки» выросла на 5,5 п.п. год к году до 26,4% (данные ООО «Нильсен Дэйта Фэктори») за счет расширения дистрибуции и высоких объемов продаж ключевых продуктов из ассортимента бренда.

👉 В сегменте Фудсервис продажи увеличились на 17,3% в денежном и на 13,1% в натуральном выражении вследствие расширения бизнеса как в оптовом канале и в несетевых заведениях HoReCa, так и в крупных сетях быстрого питания.

👉 Экспортные продажи компании выросли на 10,1% в денежном и на 12,2% в натуральном выражении благодаря росту поставок в страны СНГ, Азии и Ближнего Востока.

👉 Уборочная кампания практически завершилась. Ожидаемый урожай составит приблизительно 1,1 млн тонн (включая 300 тысяч тонн сои), что является абсолютным рекордом в истории Компании.

( Читать дальше )

Элемент. Отчет за 1 пол 2025 по МСФО

- 24 ноября 2025, 09:20

- |

Тикер: #ELMT

Текущая цена: 0.113

Капитализация: 50.2 млрд

Сектор: Hi-tech

Сайт: www.gkelement.ru/

Мультипликаторы (LTM):

P\E — 9.12

P\BV — 1.2

P\S — 1.31

ROE — 15%

ND\EBITDA — 0.65

EV\EBITDA — 6.24

Акт.\Обяз. — 1.57

Что нравится:

✔️нетто финансовый расход уменьшился на 88.3% г/г (598 -> 70 млн).

Что не нравится:

✔️выручка снизилась на 18.9% г/г (19.8 -> 16.1 млрд);

✔️отрицательный FCF -5.6 млрд. Хотя это лучше, чем -7.5 млрд, которые были в 1 пол 2024;

✔️чистый долг вырос в 3.5 раза п/п (1.7 -> 5.9 млрд). ND\EBITDA увеличился с 0.15 до 0.65;

✔️чистая прибыль уменьшилась на 47.3% г/г (3.8 -> 2 млрд). Причины — снижение выручки и операционной рентабельности с 23.57 до 15%.

Дивиденды:

Согласно утвержденной дивидендной политике группы, планируется выплачивать дивиденды в размере не менее 25% от ЧП по МСФО скорректированной на госсубсидии.

По данным сайта Доход следующий дивиденд за 2025 год прогнозируется в размере 0.0020815 руб (ДД 1.84% от текущей цены).

Мой итог:

Операционные показатели разнонаправленны. Производство продукции (г/г):

( Читать дальше )

ФосАгро. Серная кислота убила маржу!

- 24 ноября 2025, 07:02

- |

Вышел отчет за 9 месяцев 2025 года у компании Фосагро, при этом компания не дала рекомендации по дивидендам — классика уже!

Если смотреть на весь российский фондовый рынок, то помимо Фосагро только Полюс тянет на интересного экспортера при текущих вводных, но количество нюансов выросло по сравнению с 1 полугодием!

📌 Что в отчете

— Выручка. Выручка выросла на 19% до 441 млрд рублей (третий квартал 143 млрд рублей), рост в том числе за счет увеличения производства удобрений на 4,3% до 9.1 млн тонн, а рост реализации составил 2,9% до 9.35 млн тонн!

У компании по-прежнему хорошая конъюнктура со средним уровнем цен в 3 квартале в 736$ за тонну против 662$ квартал назад (570$ в третьем квартале 2024 года), правда цены в 4 квартале скорректировались к уровням 2 квартала!

Появился скрытый риск для Фосагро, который маловероятно реализуется, но надо держать в голове — это разговоры о потенциальном запуске северного потока-2 => цены на газ упадут => упадут цены на удобрения => надо будет бежать из акции!

( Читать дальше )

ВК отчитался за 3 квартал: тут есть вообще что-то интересное?

- 23 ноября 2025, 19:51

- |

Вышел отчет ВК за 3 квартал.

Напомню контекст, который был нами подробно описан после полугодового отчета 20 августа.

👉Гайденс EBITDA 2025 был = 20 млрд руб.

👉EV/EBITDA было = 14, это — завышенная (дорогая) оценка, в 2 раза дороже Яндекса на тот момент.

👉Мне казалось что гайденс по EBITDA занижен и мы можем получить 25 млрд.

👉Ситуация с денежным потоком во 2-м полугодии должна была улучшиться за счет гашения всего дорогого долга.

👉У меня была спекулятивно купленная поза по ВК 6% от портфеля, тогда я писал:

“📉Смысла покупать акции на текущих уровнях точно не вижу. Скорее продавать”

В моменте прибыль по не превышала 30%. В итоге эту позицию я закрыл, когда она стала приближаться к точке моего входа.

20 ноября (в эту пятницу) был опубликован новый отчет (за 3 квартал):

Что нового мы из него узнали?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал