отчеты мсфо

⚡ WUSH разворот на полном ходу

- 25 ноября 2025, 12:34

- |

$WUSH

— МСФО, 9 мес. 2025

🔻 Убыток — но не кризис, а перезагрузка

Выручка: ₽10,76 млрд (–13,9% г/г)

Чистый результат: убыток ₽1,16 млрд против прибыли ₽2,9 млрд годом ранее

Первое полугодие — жесткая оптимизация.

Второе полугодие — восстановление прибыльности.

💥 Главный триггер роста — EBITDA-маржа в III квартале — 49,8%

Это возвращение к историческим пиковым уровням рентабельности.

EBITDA кикшеринга ₽2,7 млрд

Операционный денежный поток устойчивый

SG&A сокращены на 19% г/г — за счет оптимизации ФОТ, эквайринга

Даже при +11% росте себестоимости (из-за роста флота на 19%) компания масштабируется эффективнее, чем раньше.

🌎 Латинская Америка — новый якорь роста

Пока Россия проходит через сезонную коррекцию (–3% поездок, –13% выручки в III кв. г/г), ЛатАм идет вперед:

Выручка в регионе:

+98% г/г в III кв.

+148% г/г за 9 мес. → ₽1,3 млрд

Поездки: +142% г/г

EBITDA-маржинальность выше российской

Почему это важно?

Круглогодичный спрос

( Читать дальше )

- комментировать

- 298

- Комментарии ( 0 )

📉Акции Вуша теряют 5,5% на фоне не совсем оптимистичной отчетности по МСФО

- 25 ноября 2025, 11:41

- |

Вуш МСФО

9 мес 2025г:

📉выручка ₽10,76 млрд (-13,9% г/г)

📉убыток ₽1,16 млрд против прибыли ₽2,9 млрд годом ранее

3кв:

📉выручка ₽5,39 млрд (-13,1% г/г)

📉прибыль ₽0,73 млрд (-72,4% г/г)

ФосАгро отчиталась за III кв. 2025 г. — компания рефинансирует свой долг, FCF снизился до 2,5 млрд руб. Рекомендаций по дивидендам нет.

- 25 ноября 2025, 11:16

- |

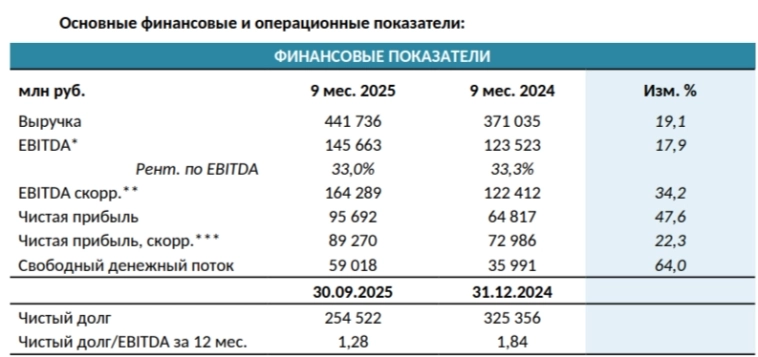

🌾 ФосАгро опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания продолжает снижать долговую нагрузку, сокращает CAPEX, но FCF это не помогло и рекомендаций по дивидендам нет. Отмена экспортных пошлин и прошлые инвестиции уже приносят плоды, даже на фоне укрепления ₽:

⏺ Выручка: III кв. 143,2₽ млрд (+10,6% г/г), 9 м. 441,7₽ млрд (+19,1% г/г)

⏺ EBITDA: III кв. 51,1₽ млрд (+4,5% г/г), 9 м. 145,7₽ млрд (+17,9% г/г)

⏺ Чистая прибыль: III кв. 20,2₽ млрд (+77,6% г/г), 9 м. 95,7₽ млрд (+47,6% г/г)

💬 Операционные результаты за 9 месяцев: производство агрохимической продукции выросло до 9,2 млн тонн (+4,3% г/г). Основной прирост пришёлся на увеличение производства фосфорных удобрений и кормовых фосфатов — 7 млн тонн (+,5,5% г/г). Случилось перераспределение в пользу тройных удобрений (DAP — +47,2%, NPK — +11,2%, MCP — +24,7%, такие результаты были достигнуты благодаря комплексу в Балакове). Продажи продукции увеличились до 9,4 млн тонн (+2,9% г/г).

( Читать дальше )

Черкизово. Финансовые результаты за Q3 25г. хорошие, но поможет это дивидендам?

- 25 ноября 2025, 10:32

- |

Вышли финансовые результаты по МСФО за Q3 2025г. от компании Черкизово:

👉Выручка — 73,9 млрд руб. (+14,0% г/г)

👉Себестоимость — 53,9 млрд руб. (+8,6% г/г)

👉Операционные расходы — 8,1 млрд руб. (-15,8% г/г)

👉EBITDA скорр. — 20,0 млрд руб. (+47,1% г/г)

👉Процентные расходы — 5,0 млрд руб. (+72,4% г/г)

👉Прибыль до налогообложения — 12,26 млрд руб. (+29,2% г/г)

👉Чистая прибыль скорр. — 8,9 млрд руб. (-12,7% г/г)

( Читать дальше )

Ozon. Отчет за 3 кв 2025 по МСФО

- 25 ноября 2025, 10:10

- |

Тикер: #OZON

Текущая цена: 3723

Капитализация: 805.7 млрд.

Сектор: IT

Сайт: ir.ozon.com/ru

Мультипликаторы (LTM):

P\E — убыток

P\BV — отрицательная балансовая стоимость

P\S — 0.89

ROE — убыток

ND\EBITDA — 1.93

EV\EBITDA — 8.05

Активы\Обязательства — 0.9

Что нравится:

✔️выручка за 9 мес выросла на 73.2% г/г (397.5 -> 688.6 млрд);

✔️за 9 мес FCF увеличился в 4 раза г/г (75.2 -> 305.4 млрд);

✔️чистый долг вырос на 6.2% к/к (239.9 -> 254.6 млрд), но ND\EBITDA улучшился с 2.33 до 1.93;

Что не нравится:

✔️нетто финансовый доход за 9 мес вырос на 62.5% г/г (30.1 -> 48.9 млрд);

✔️убыток за 9 мес -4.6 млрд. Хотя это меньше, чем убыток -41.9 млрд за 9 мес 2024;

✔️активы меньше обязательств.

Дивиденды:

Дивидендная политика пока не содержит конкретных указаний на порядок определения дивидендов.

Совет директоров рекомендовал выплатить дивиденды в размере 143.55 руб по итогам 9 месяцев 2025 года (ДД 3.86% от текущей цены).

Мой итог:

В части операционных показателей Озон просто машина.

( Читать дальше )

Вуш МСФО 9 мес 2025г: выручка ₽10,76 млрд (-13,9% г/г), убыток ₽1,16 млрд против прибыли ₽2,9 млрд годом ранее

- 25 ноября 2025, 10:06

- |

Компания демонстрирует восстановление прибыльности во втором полугодии, что стало прямым следствием программы оптимизации, реализованной во втором-третьем кварталах. Маржинальность по EBITDA в третьем квартале достигла уровня около 50%, приблизившись к историческим уровням.

Ключевые инвестиционные тезисы III квартала:

- маржинальность по EBITDA в III квартале составила 49,8%, что подтверждает разворот динамики: показатель существенно восстанавливается после первого полугодия. Операционная эффективность, контроль себестоимости и структурное снижение административных расходов обеспечили уверенное восстановление рентабельности в сезонный квартал;

- Латинская Америка — источник роста и диверсификации: выручка в регионе выросла на 98% г/г в III квартале и на 148% за 9 месяцев, а рост поездок достиг 142% г/г. Регион демонстрирует EBITDA-маржинальность выше российского бизнеса и является ключевым центром будущего роста;

( Читать дальше )

Финансовые результаты Whoosh по МСФО за III квартал и 9 месяцев 2025г

- 25 ноября 2025, 10:05

- |

Главное: восстановили маржинальность, сократили расходы, развиваем международное направление для диверсификации бизнеса — подробнее в серии постов 👇🏻

• Выручка кикшеринга* в III квартале 2025 года составила 5,4 млрд ₽. Динамика −13% г/г отражает изменения сезонной структуры спроса и рост доли более коротких транспортных поездок. Количество поездок сократилось всего на 3% г/г, что подтверждает восстановление спроса и стабильность операционной активности.

• EBITDA кикшеринга** в III квартале 2025 года составила 2,7 млрд ₽. Маржинальность — 49,8%, что демонстрирует восстановление прибыльности на фоне реализованных оптимизационных мер.

• Себестоимость в III квартале 2025 года увеличилась на 11% г/г, что объясняется расширением обслуживаемого парка СИМ (+19% г/г на начало отчетного периода). При этом рост основных компонентов себестоимости (перезарядка, перевозка, ремонт, оплата труда) был ниже темпов роста флота, что подтверждает способность компании масштабироваться эффективно.

( Читать дальше )

🔎«ВУШ Холдинг» Отчет МСФО

- 25 ноября 2025, 10:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1904983

( Читать дальше )

Циан отчет МСФО за III кв и 9М 2025 года: Выручка за III кв ₽4,1 млрд (+29% г/г) Выручка за 9М ₽11 млрд (+15% г/г) Прибыль за III кв ₽1,1 млрд (+45% г/г) Прибыль за 9М ₽2,1 млрд (+23,2% г/г)

- 25 ноября 2025, 09:56

- |

Ключевые финансовые и операционные показатели за третий квартал и девять месяцев 2025 года

- В 3 квартале 2025 года совокупная выручка Циан увеличилась на 29% год к году до 4,1 млрд руб.; за 9 месяцев 2025 года совокупная выручка Циан увеличилась на 15% до 11,0 млрд руб.

- Компания увеличила темпы роста выручки в 3 квартале на фоне увеличения количества сделок на рынке новостроек из-за снижения ключевой ставки ЦБ РФ и, как следствие, тренда на снижение ставок по рыночной ипотеке. Также факторами роста выручки стали увеличение средней стоимости объявления, обновление тарифов в лидогенерации, рост рекламной ёмкости и повышение тарифов в направлении медийной рекламы.

- Скорректированная EBITDA увеличилась в 3 квартале 2025 года на 128% год к году до 1,1 млрд руб., а за 9 месяцев 2025 года — на 20% год к году до 2,8 млрд руб. Такая динамика обусловлена ростом выручки в 3 квартале, который опережает темпы роста операционных расходов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал