обзор акций

🌾 Русагро (AGRO) - переезд в РФ и рекордные результаты за 2023г

- 05 марта 2024, 11:07

- |

▫️ Выручка 2023: 277,3 млрд ₽ (+15% г/г)

▫️ Скор. EBITDA 2023:56,6 млрд ₽ (+26% г/г)

▫️ Чистая прибыль 2023:48,7 млрд ₽ (+618% г/г)

▫️ Скор. Чистая прибыль 2023: 34 млрд ₽ (+31,3% г/г)

▫️ скор. P/E ТТМ:5,5

▫️ P/B: 1

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 4кв2023г:

▫️ Выручка: 99,1 млрд ₽ (+70% г/г)

▫️ Скор. EBITDA: 25,9 млрд р ₽ (+169% г/г)

▫️ Чистая прибыль: 10,2 млрд ₽ (+122% г/г)

✅ Чистый долг снизился до 66,5 млрд (-33% г/г) при ND / EBITDA = 1,18. Коэффициент долговой нагрузки на минимуме с 2017г, но это эффект отказа от дивидендов.

✅Менеджмент компании подтверждает подачу заявки на редомициляцию в РФ. Заявление находится на рассмотрении в регулирующих органах Кипра и никаких примерных сроков завершения процедуры пока нет. Скорее всего, переезд можно ждать не раньше конца 2П2024г.

✅ «Тамбовский бекон» (дочернее предприятие Русагро) вошел в тройку первых компаний РФ, получивших лицензию на поставки свинины в КНР. По прогнозам Национального союза свиноводов, общий объём экспорта составит около 150-200 тыс. тонн в год (больше 30 млрд р в деньгах).

( Читать дальше )

- комментировать

- 3.8К

- Комментарии ( 0 )

💻 Диасофт (DIAS) - перспективы дивидендной ИТ-компании

- 04 марта 2024, 13:41

- |

▫️Выручка 2023П: 8,6 млрд ₽ (+20% г/г)

▫️EBITDA 2023П: 3,5 млрд ₽ (+27% г/г)

▫️Чистая прибыль 2023П: 3,3 млрд ₽ (+31% г/г)

▫️скор. P/B TTM: 80

▫️P/E ТТМ: 22,2

▫️fwd дивиденд 2023: 5%

▫️fwd дивиденд 2024: 6,3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

Перед IPO давал свой комментарий по компании. В данном IPO я участвовал, но несмотря на хороший рост много заработать не удалось из-за низкой аллокации 😁

✅ Strategy Partners дали вполне реальный прогноз по целевому рынку Диасофта (х2 к 2028 году), но если брать во внимание планы по росту доли Диасофта на целевом рынке в 3 раза к 2028 году, то получается, что компания должна вырасти в выручке аж примерно в 6 раз к этому моменту (т.е. темпы роста выше 30% в год).

❗ У отечественных ИТ-компаний сейчас лучшие времена, только вот в отличные для ИТ-сектора годы (2022 и 2023) компания пока не демонстрирует подобных темпов роста, а в будущих годах они вполне могут быть еще ниже. Более того, Диасофт на 2022й год занимал 24% рынка в сегменте программного обеспечения для финансового сектора ипредставить, что компания займет 3/4 рынка пока довольно сложно, тем более, что есть немаленькие конкуренты (например, ЦФТ с долей 12%).

( Читать дальше )

🥇 Полюс золото (PLZL) - есть ли идея в акциях компании?

- 03 марта 2024, 21:34

- |

▫️Выручка 2023: 470 млрд ₽ (+60% г/г)

▫️скор. EBITDA 2023: 336 млрд ₽ (+84% г/г)

▫️Чистая прибыль 2023: 151 млрд ₽ (+36% г/г)

▫️скор. ЧП 2023: 217 млрд ₽ (+112% г/г)

▫️ND / EBITDA: 1,9

▫️P/E ТТМ: 6,7

▫️fwd дивиденд 2023:6,9%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 2П2023г:

▫️Выручка: 283 млрд ₽ (+91,3% г/г)

▫️скор. EBITDA: 204,5 млрд ₽ (+143% г/г)

▫️скор. ЧП: 124 млрд ₽ (+166% г/г)

✅ Полюснарастил производство и реализацию золота на 14% и 20% соответственно. Весь объём добытого золота был успешно реализован.

✅ Благодаря более высокому содержанию золота в руде и комфортному курсу USD/RUB, ТСС за 2023г снизились на 25% до 389$ на унцию.

✅ FCF за 2023 год составил151,3 млрд. По див. политике Полюс может выплатить дивиденды в размере 30% от EBITDA (101 млрд р или 6,9% к текущей цене акций), так какND/EBITDA < 2,5.

( Читать дальше )

✅Обзор рынка от 03.03.24

- 03 марта 2024, 18:18

- |

В среду как всегда встретимся в прямом эфире, буду разбирать интересующие вас инструменты. Всем хорошей торговой недели!

Телега: https://t.me/+F6Ka767DDgFhZGQy

✅Итоги недели. Запись прямого эфира от 02.03.24

- 02 марта 2024, 20:18

- |

Разобрали индекс, валюту, топ-5 бумаг, нефть и газ. Обсудили планы на будущую неделю. Андрей заболел, поэтому на эфире не присутствовал.

Разборы ваших бумаг сделаем в среду, а завтра от меня и Андрея обзор рынка!

💎 Алроса (ALRS) - запасы растут, а продажи падают | худшее уже позади?

- 01 марта 2024, 09:50

- |

▫️ Выручка 2023: 322,5 млрд ₽ (+9% г/г)

▫️ Операционная прибыль 2023: 106,3 млрд ₽ (-10% г/г)

▫️ Чистая прибыль 2023: 85 млрд ₽ (-15,3% г/г)

▫️ P/E ТТМ: 6,2

▫️ fwd дивиденд 2023: 5,3%

▫️ P/B: 1,4

Телеграм: t.me/+Sh-aXTTRdpMyYzky

⚠️ По итогам 2023г, объём добычи алмазов снизился на 3% г/г до 34,6 млн карат. По прогнозам менеджмента, в ближайшее время добыча будет сохраняться на уровне около 30 млн карат, что предполагает дальнейшее снижение добычи ещё на 13%

❌ На фоне санкций на Алросу, власти Анголы вынуждают компанию выйти из капитала месторождения «Катока» (четвертое в мире месторождение по объему залежей и добыче алмазов, 6,8 млн карат алмазов в год). Скорее всего, компания будет вынуждена продать свою долю в СП, которую в дальнейшем выкупит De Beers. После такого приобретения, De Beers почти наверняка займет 1 место по совокупной добыче алмазов в мире, как минимум до запуска рудника «Мир».

❌ Алроса по-прежнему испытывает серьёзные проблемы с реализацией: запасы на балансе выросли уже до 181,8 млрд (+36,3% г/г). Санкции в отношении компании сыграли свою роль в разрыве традиционных цепочек сбыта.

( Читать дальше )

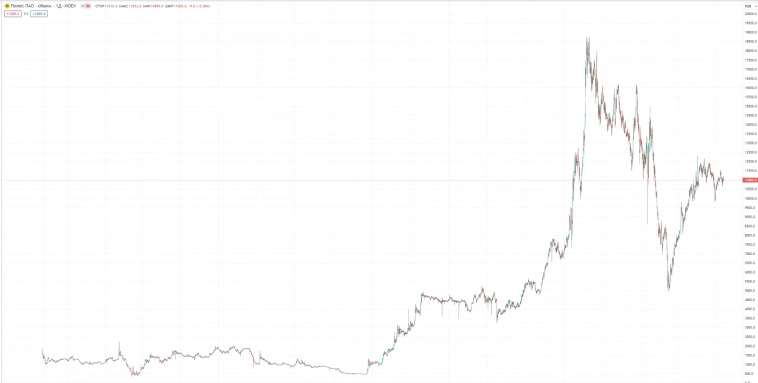

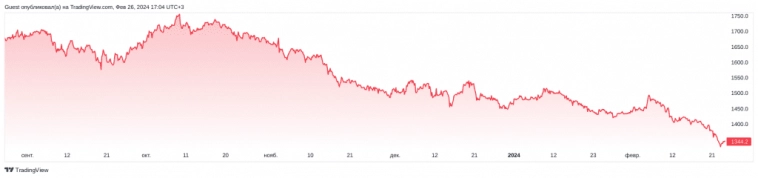

Почему падает Новатэк? Стоит ли покупать в 2024 году?

- 29 февраля 2024, 15:44

- |

- Новатэк больше не дивидендный аристократ

- Сделка по Сахалин-2 так и не закрыта

- Запуск Арктик СПГ 2 затягивается

- На рынке появляется всё больше новых конкурентов

- Итоги и выводы, стоит ли покупать

В прошлом году Новатэк был у меня в портфеле. С момента продажи акции заметно подешевели. Хочу обновить обзор и решить, стоит ли в 2024 году возвращать компанию в свой портфель.

В 2022 году Новатэк был отличной инвест-идеей. Акции стоили дешевле 1000 рублей, Газпром и ЕС окончательно разругались, разводились и били трубы посуду. Прекрасное было время: цена на СПГ на максимумах, на рынке дефицит.

С тех пор случилось много интересного. И акции выросли в цене, и ситуация поменялась. Попробую оценить, есть ли интерес сегодня в этих акциях.

Новатэк больше не дивидендный аристократ

Этот момент важно зафиксировать. Дивиденды за 2023 год оказались ниже 2022:

( Читать дальше )

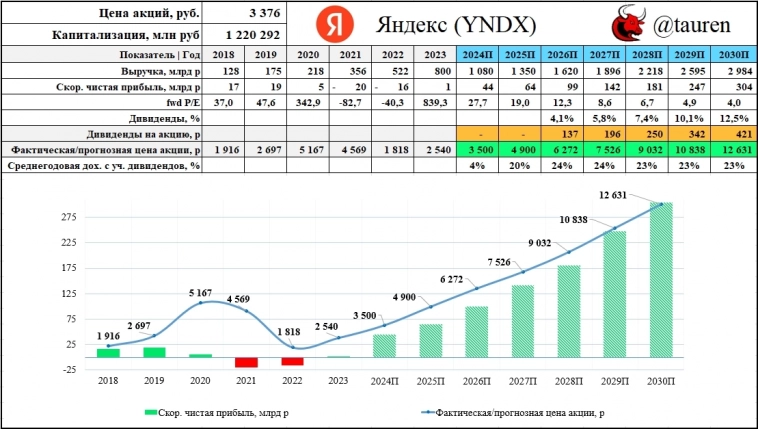

💻 Яндекс (YNDX) - краткий взгляд на долгосрочные перспективы

- 29 февраля 2024, 12:03

- |

▫️Капитализация: 1220 млрд ₽ / 3376 ₽ за акцию

▫️Выручка 2023: 800 млрд ₽ (+53% г/г)

▫️P/E fwd 2024: 27,7

▫️P/E fwd 2030: 4

▫️fwd дивиденды 2026: 4,1%

▫️P/S TTM: 1,5

Телеграм: t.me/+Sh-aXTTRdpMyYzky

Продолжаю разбирать перспективы российского ИТ-сектора. Компаний немного, рынок растущий, поэтому стараюсь капнуть немного глубже.

✅ Буквально за последние 3-4 года бизнес трансформировался. Если в 2018 году интернет-реклама формировала около 80% выручки, то сейчас её доля снизилась до 42%. Именно это направление «спонсировало» развитие экосистемы Яндекса.

👆 В плане развития остальных, остается только ждать, когда стадия экспансии рынка подойдет к концу и компания будет оптимизировать издержки, выводя сегменты в прибыль.Компания в презентации за 4кв2023 указала, что Райдтех уже вышел на чистую прибыль по скор. EBITDA, так что вполне возможно, что через 1-2 года сегмент будет вносить существенный вклад в FCF и скорректированную чистую прибыль.

✅ Яндекс со своей экосистемой вполне эффективно может заниматься развитием ИИ, повышая эффективность бизнеса. Компания заявляет, что уже активно применяет технологии в своей деятельности, однако финансового эффекта еще не видно.

( Читать дальше )

✅Еженедельный прямой эфир по разбору рынка (запись прямого эфира)

- 28 февраля 2024, 14:39

- |

На нем разбираю основные биржевые инструменты

В данном видео обсудили: ММВБ, usdrub, cnyrub, природный газ и нефть и многое другое. Тайминг в описании.

Телега:

💻 Ростелеком (RTKM) | Насколько существенна для ИТ-проектов в бизнесе?

- 28 февраля 2024, 11:05

- |

▫️Выручка 2023: 708 млрд (+12,9% г/г)

▫️скор. Чистая прибыль 2023: 42 млрд (+17,8% г/г)

▫️P/E TTM: 7,4

▫️fwd дивиденд 2023 АО: 6,3%

▫️fwd дивиденд 2023 АО: 7,6%

▫️скор. P/B: 7,5

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Стоит отдать должное, Ростелеком предоставляет вполне адекватную информацию о своих направлениях деятельности, благодаря этому есть возможность капнуть глубже и оценить перспективы ИТ-направлений, вокруг которых сейчас организовался хайп.

В целом, Ростелеком отчитался лучше ожиданий, даже несмотря на то, что в 4кв2023 рост выручки замедлился до 9% г/г, а чистая прибыль упала на почти в 2 раза. — Мобильная связь является ключевым драйвером роста выручки(+14,8 г/г) и OIBDA (+18.9% г/г)

— Интернет и телефония показали рост ниже инфляции

— Телевидение (удивительно) растёт быстрее инфляции (+9% г/г)

— На 27,5% выросла выручка от цифровых сервисов, сегмент занимает уже 22% от выручки, НО там далеко не всё связано с ИТ

✅ Выручка от кластера «ЦОД и облачные серверы» выросла до 63,5 млрд р на 44,5% г/г, а OIBDA прибавила 30,1% г/г. Вклад в рост общей выручки получается19,5 млрд р (или около 2,8%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал