нефтяные компании

❗️Башнефть - ловушка стоимости? Краткий взгляд на компанию

- 06 февраля 2023, 15:53

- |

Почему Башнефть — НЕПРАВИЛЬНАЯ дойная корова?

Если посмотреть на фундаментальные показатели компании (дешевая оценка и не высокий долг), то может показаться, что «срочно купить её акции» — это отличная идея. Но это не так, дорогие коллеги. Давайте я расскажу почему.

ПАО АНК «Башнефть» (дочернее общество ПАО «НК «Роснефть») – одно из старейших предприятий нефтегазовой отрасли страны, осуществляющее деятельность по добыче и переработке нефти и газа, реализации нефтепродуктов и продуктов нефтехимии.

( Читать дальше )

- комментировать

- 6.6К | ★2

- Комментарии ( 14 )

Рост экспорта нефти морем связан со снижением трубопроводных поставок в Европу - Атон

- 17 января 2023, 12:36

- |

По данным Bloomberg, за прошедшую неделю экспорт российской нефти по морю увеличился на 30% или на 876 тыс. барр. в сутки до 3.8 млн барр. За тот же период поставки через порты Балтийского моря выросли на 626 тыс. барр. в сутки. По состоянию на 13 января российский морской экспорт вырос на 550 тыс. барр. в сутки по сравнению с предыдущей неделей до 3.06 млн барр.

Рост экспорта нефти морем связан со снижением трубопроводных поставок в Европу, объясняет Bloomberg. Напомним, 5 декабря вступило в силу эмбарго на морские поставки российской нефти в ЕС, а также потолок цен на нефть. У нас нет рейтинга по российским нефтяным компаниям.Атон

Приостановят ли членство России в ОПЕК+? - НИУ ВШЭ

- 01 июня 2022, 13:21

- |

По данным WSJ. некоторые страны-члены ОПЕК рассматривают возможность приостановки участия России в сделке по добыче нефти. Причиной стало введение антироссийских санкций и согласования Евросоюзом частичного эмбарго на импорт российской нефти.

Появились опасения, что «западные санкции и частичный европейский запрет начинают подрывать способность Москвы добывать больше нефти». По прогнозам издания, добыча нефти в России в результате санкций к концу 2022 г. может упасть на 8%.

Пока никаких конкретных шагов по исключению России из сделки не было. Однако вспоминаем инициативу господина Федуна. А ее читаем и обсуждаем не только мы с вами. Какая неожиданность – в ОПЕК тоже люди грамоте обучены.

Что дальше? Как рассказал премьер-министр Польши Матеуш Моравецкий, в последнее время в Варшаве и странах ЕС обсуждают так называемые вторичные санкции с целью запретить третьим странам заключать контракты с Россией на приобретение нефти. Вот от такой новости мороз по коже пробирает. А если и правда до такого дойдет? Вот это уже будет реальная «жесть».Коган Евгений

( Читать дальше )

Российская экономика почувствует эффект нефтяного эмбарго ЕС не сразу - НИУ ВШЭ

- 31 мая 2022, 18:08

- |

Нефтяное «недоэмбарго». Глава Евросовета Шарль Мишель заявил, что лидеры стран Евросоюза договорились о запрете на импорт двух третей нефти из России. Отмечается, что страны ЕС планируют сократить импорт нефти из России до 90% к концу 2022 г.

Упиравшейся Венгрии пообещали не перекрывать нефть через нефтепровод Дружба. Кстати, опасения Виктора Орбана были связаны не только с запретом покупать нефть, но и с голосами с Украины, предполагавшими, что с самим нефтепроводом может что-то случиться. Для того, чтобы уговорить его подписаться под всем пакетом санкций, ЕС обещал Венгрии компенсировать выпадающие объемы в случае форс-мажора с нефтепроводом.

( Читать дальше )

Российским нефтяникам предложили дать новые льготы — Известия

- 04 мая 2022, 08:12

- |

В Госдуме предложили предоставить российским нефтяникам дополнительные налоговые льготы в качестве поддержки на фоне санкционного давления. Об этом сказано в проекте протокола комитета ГД по энергетике от 19 апреля.

В парламенте хотят пересмотреть значения удельных расходов с 7 140 рублей до 8 600 рублей с 2022 года для расчета налога на добавленный доход (НДД), изменить формулу расчета налога на добычу полезных ископаемых (НДПИ) с учетом роста стоимости фрахта, а также ввести мораторий на три года на разработку норм, предусматривающих дополнительную финансовую нагрузку на ТЭК.

Российским нефтяникам предложили дать новые льготы | Новости | Известия | 04.05.2022 (iz.ru)

Нефтяные компании – есть ли смысл инвестировать?

- 20 сентября 2021, 09:16

- |

Для долгосрочного инвестора интересны компании, которые имеют перспективы, продукция которых имеет будущее. В последнее время все обсуждают электромобили и снижение потребления нефти. Почему же я продолжаю инвестировать в некоторые нефтяные компании, хотя и с небольшой долей портфеля в 7%? И если инвестировать в эту отрасль, то какие нефтяные компании выбрать?

Преимущества инвестирования в российские нефтяные компании:

1. Высокая дивидендная доходность

Прогноз дивидендной доходности Лукойла на ближайшие годы – 10-12% в год, Татнефти – 9%, Газпром нефть – 10%. У нефтяных компаний США доходность в лучшем случае 6% — у Exxon Mobil, но долг уже достиг 52 млрд долл и дивиденды могут снизиться. Для сравнения у Лукойла и Татнефть нулевой чистый долг.

2. Низкая себестоимость.

Фактически российские компании устраивает почти любая цена нефти выше 43 долл за бар. (после этой цены большую часть забирают налоги). Себестоимость добычи нефти в РФ — 3-32 долларов за баррель.

3. Диверсифицированное производство.

( Читать дальше )

Цена нефти в руках ОПЕК+, дисбаланс будет выравниваться действиями стран участниц - Солид

- 07 сентября 2021, 14:03

- |

В принципе глава Лукойла подтвердил ранее озвученные нами тезисы о том, что цена нефти в руках ОПЕК+ и что, любой дисбаланс будет выравниваться действиями стран участниц. Мы думаем, что для нефтяных компаний сейчас время подъёма, поскольку вырастают объемы добычи и при этом сохраняется высокий уровень цен. В такой ситуации надо этим пользоваться и держать довольно большую долю в российских нефтяных компаниях, в том числе в Лукойле.Донецкий Дмитрий

ИФК «Солид»

Акции энергетических компаний должны вырасти на 40%, чтобы догнать нефть - JPMorgan

- 21 июля 2021, 18:21

- |

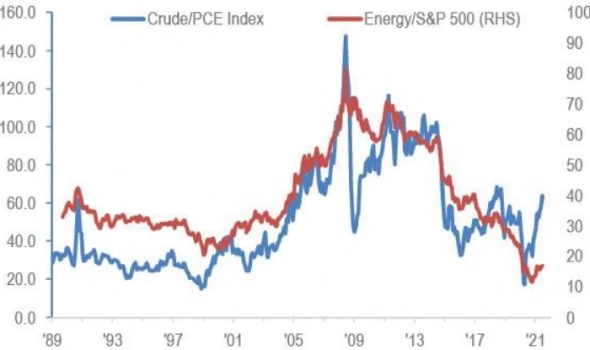

График индекса нефти WTI (голубым, левая ценовая шкала) и энергетического индекса S&P 500 (красным, правая шкала)

Главный стратег JPMorgan по рынку акций США Дубравко Лакос-Буджас:

Сегодня крупные энергетические компании торгуются с доходностью свободного денежного потока (FCF yield) на уровне примерно 10% и с отношением (FCF/EV) на уровне >8% при ожидаемой средней цене Brent в 2022 году на уровне $70 за баррель. Это — экстремально низкие показатели относительно недавней истории, которые делают данные акции очень дешевыми. Они торгуются так, как будто инвесторы ждут обвала цен на нефть в ближайшем будущем. Данное расхождение так велико, что акциям энергетических компаний придется вырасти примерно на 40%, чтобы догнать нефть

👉 Доходность свободного денежного потока (FCF yield) - коэффициент финансовой платежеспособности, который сравнивает свободный денежный поток на акцию, которую компания, как ожидается, заработает, с ее рыночной стоимостью на акцию

👉 EV (Enterprise value) — аналитический показатель, представляющий собой оценку стоимости компании. Он включает в себя рыночную капитализацию, кратко- и долгосрочный долги, а также наличные на балансе. Этот показатель часто используется для оценки компании перед ее потенциальным поглощением

www.profinance.ru/news/2021/07/21/c2w7-jpmorgan-aktsii-energeticheskikh-kompanij-dolzhny-vyrasti-na-40-chtoby-dognat-ne.html

Нефтяные компании получат исторически рекордную прибыль в 2021 году

- 24 июня 2021, 12:35

- |

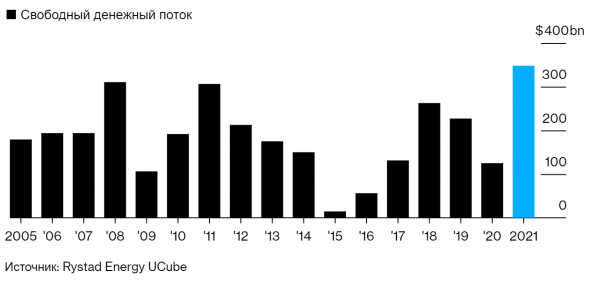

Доходы производителей нефти в 2021 году могут достичь рекордных уровней с 2008 года, когда баррель Brent стоил почти $150, полагают эксперты норвежской исследовательской компании Rystad Energy.

По прогнозу компании совокупный свободный денежный поток (FCF) сектора вырастет до $348 млрд. Предыдущий максимум был зафиксирован в 2008 году и составил $311 млрд, когда нефть подорожала до $147,5 за баррель:

По расчетам норвежской компании, совокупная выручка сектора в 2021 году вырастет на 55%, однако капитальные затраты увеличатся только на 2%. В Rystad Energy добавили, что речь идет о независимых нефтепроизводителях, акции которых торгуются на биржах.

Также в Rystad Energy предположили, что сверхприбыли могут привести к росту числа слияний и поглощений. Однако стоимость подобных сделок уже выросла на 30% по сравнению с прошлым годом.

Цена на нефть Brent с начала года поднялась на 45% и на торгах 23 июня впервые с октября 2018 года превысили $76 за баррель. К тому же все больше экспертов допускают, что нефть вполне способна подорожать до $100 за баррель.

www.bloomberg.com/news/articles/2021-06-23/oil-producers-to-make-record-profits-this-year-report-says?srnd=markets-vp

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал