налог

Приятная новость для нерезидентов РФ (если вы продаете имущество)

- 04 декабря 2018, 14:27

- |

Всем доброго дня. Сегодня у меня краткий пост, но многим он будет интересен.

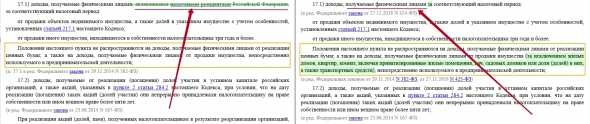

С 1 января 2019 года отменяется условие «быть налоговым резидентом», чтобы воспользоваться льготой при продаже имущества.

Напомню, что ранее и в этом году тоже, если физлицо не является налоговым резидентом РФ, то в случае продажи имущества, которое находилось у этого человека в собственности более трех лет, он был обязан платить налог. И ставка у нерезидента – 30%.

С 1 января такое условие про резидента отменяется. Посмотрите на сравнение двух редакций пункта 17.1 статьи 217 НК РФ – ныне действующая и будущая.

- комментировать

- ★11

- Комментарии ( 4 )

Документы для декларирования дохода: анализ сложившейся практики

- 27 ноября 2018, 08:06

- |

Добрый день, коллеги. Буквально через месяц завершится 2018 год и многие из вас начнут готовить документы для декларирования доходов.

Например, это касается тех граждан, которые получили доход на фондовом рынке через иностранного брокера.

Я хочу предостеречь вас от возможных ошибок и рассказать, какие документы вы должны прикрепить к налоговой декларации 3-НДФЛ.

Основная ошибка, о которой мы сейчас поговорим, это непредставление налоговому органу оригинала отчета брокера.О чем идет речь? Когда мы ведем расчет суммы полученного дохода, суммы налога и составляем декларацию, мы сначала переводим наши “валютные данные” в рубли (если можно так сказать). Мы то получаем через зарубежного брокера доход в валюте. А нам в состав декларации необходимо внести уже рублевый показатель.

Многие из вас составляют отчеты уже в рублях, показывая налоговикам, как получился тот или иной финансовый показатель. Особенно это важно для расходной части, для ее подтверждения.

И, как показала практика 2018 года, у очень многих налогоплательщиков отсутствовал первичный отчет брокера, тот самый “валютный” отчет, с которого мы и брали данные в декларацию.

Мне писали мои клиенты, которым я делала такой отчет, что налоговая инспекция не принимает расходную часть, потому что нет среди присланных документов отчета брокера. Человек потом писал, что он просто забыл и не воспользовался моими рекомендациями при отправке пакета документов.

Друзья, будьте внимательны, когда будете готовить документы. Если вы будете декларировать свой доход, то в обязательном порядке надо сдать:

( Читать дальше )

Инвесторы и брокеры - самозанятые?

- 24 ноября 2018, 17:15

- |

Как иностранному гражданину получить инвестиционный вычет?

- 12 ноября 2018, 11:19

- |

Всем добрый день. Ко мне поступил на этой неделе вопрос, касающийся порядка получения налогового вычета по НДФЛ иностранным гражданином.

Вопрос: гражданин Казахстана хочет открыть индивидуальный инвестиционный счет (ИИС) у российского брокера. Более того, он планирует в будущем получить инвестиционный налоговый вычет по НДФЛ. А как мы знаем, такой вид вычета можно получить только в том случае, если человек платит НДФЛ по ставке 13%. Все сводится к тому, чтобы понять для себя: как стать налоговым резидентом РФ?

Достаточно ли одного условия (183 календарных дней) для получения статуса налогового резидента или нет?

Давайте рассмотрим эти вопросы, опираясь на главу 23 НК РФ “НДФЛ”. Итак, начнем с того, что получить любой вид налогового вычета (в том числе и инвестиционный) по НДФЛ можно в том случае, если физическое лицо платит налог по ставке 13%.

Да и ИИС открывают только налоговым резидентам Российской Федерации. Как получить статус налогового резидента?

( Читать дальше )

4% налог

- 09 ноября 2018, 08:27

- |

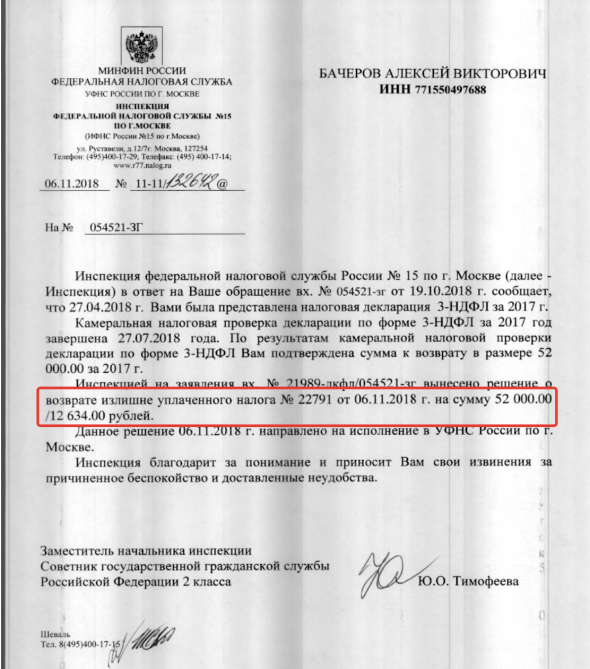

Как я возвращаю 52 000 по ИИС из налоговой в 2018 году за 2017 год! Часть 4 - Ответ Чемберлена мне!

- 08 ноября 2018, 22:06

- |

Дождался ответ на моё обращение, зарегистрированное под входящим номером 049590-ЗГ от 01.10.2018 (смотрите скриншот, подробности в посте https://smart-lab.ru/blog/500195.php)

Вроде как должны вернуть. Однако снова возникает вопрос по цифрам, которые указаны в ответе (смотри выделение в красном квадрате).

Деньги пока не пришли, ждём. Время еще до 18.11.2018 есть.

История с #ифнс:

Часть 1 https://smart-lab.ru/blog/499854.php

Налоги .Помогите разобраться пожалуйста.

- 28 октября 2018, 21:08

- |

Вопрос.Если за год были открыты сделки например.Одна на лонг, другая шорт.Сделка на лонг закрылась с прибылью 100 у.е, то есть налог 13 у.е.Начался отчетный период, а свободных дс нет, все в шорте.Как взымается налог? После того, как появятся свободные средства или брокер может закрыть принудительно шорт?

спасибо

Опровержение дезы о самозанятых

- 23 октября 2018, 11:31

- |

Так вот, как и следовало ожидать, это — абсолютное враньё. Сегодня последовало официальное опровержение.

На самом деле:

— эксперимент проводится в 4-х субъектах

— люди могут добровольно зарегистрироваться как самозанятые. А можно не регистрироваться.

— налог либо 4, либо 6 процентов. Даже не 13

— не надо бухгалтерии, не надо отчётности, всё через мобильное приложение.

— те кто нарушил в 1-й раз (не заплатил 4%) — штраф 20% от суммы незаплаченного по данной конкретной сделке, а не от всех доходов

— в случае повторных нарушений в течении 6-и месяцев — штраф 100% только от суммы, которая получена от этой сделки, а не от всей суммы дохода

Т.о. вчерашние публикации — сознательные антироссийские идеологические диверсии.

Люди, не поддавайтесь на провокации.

P.S. sozd.duma.gov.ru/bill/551845-7

Какие всё-таки странные есть люди. Гадостям верят сразу и безоговорочно. И доказательств никаких не нужно. А почитать документы, разобраться — нет, ни в коем случае.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал