SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

мозговик

Плюсы и минусы снижения процентных ставок Банка России

- 27 июля 2020, 12:09

- |

Банк России агрессивно снижает ставки, и тут конечно надо задумываться о последствиях всей этой истории. Я бы так сказал: у кого есть свободный кэш — для тех плохо. У кого кэша нет — тем хорошо.

☹️Например, я коплю деньги на квартиру или дом. Снижение ставок снижает мои доходы по депозитам. Кроме того, бешеные ипотечники сгребают квартиры и дома, что приводит к росту цен на них. Двойной негатив для меня. Кроме ипотечников есть и такие вкладчики банков, которые расстроенные низкой ставкой пойдут покупать квартиры себе в инвест целях (по опросам таких всего 4%).

🙂☹️С обратной стороны те, кто копить не хочет и не может. Ставка ипотечная для них снизилась, но растут цены на недвижку опять-таки.

☹️Если я в кэше, а не в акциях, и хочу купить акции дешевле, то снижение ставок для меня беда. Снижение ставок по вкладам приводит к усилению оттока физиков с банковских вкладов и притоку их на фонду. Кроме того, само снижение нормы прибыли повышает ценность дивидендов, что уже в теории должно приводить к росту цен на акции.

Для справки: опросы показали, что только 6% людей при снижении ставок готовы рассматривать фондовый рынок. Средний размер депозита в банке составляет 200 тыс рублей.

☹️Если бабки в рублях, то снижение ставок по ОФЗ до 4% должно существенно недооценивать премию за страновой риск. Кроме того, запас доходности не должен перекрывать валютные риски, что должно привести к снижению спроса нерезов на ОФЗ и возможно, в будущем, добавит волатильности валютному курсу.

( Читать дальше )

☹️Например, я коплю деньги на квартиру или дом. Снижение ставок снижает мои доходы по депозитам. Кроме того, бешеные ипотечники сгребают квартиры и дома, что приводит к росту цен на них. Двойной негатив для меня. Кроме ипотечников есть и такие вкладчики банков, которые расстроенные низкой ставкой пойдут покупать квартиры себе в инвест целях (по опросам таких всего 4%).

🙂☹️С обратной стороны те, кто копить не хочет и не может. Ставка ипотечная для них снизилась, но растут цены на недвижку опять-таки.

☹️Если я в кэше, а не в акциях, и хочу купить акции дешевле, то снижение ставок для меня беда. Снижение ставок по вкладам приводит к усилению оттока физиков с банковских вкладов и притоку их на фонду. Кроме того, само снижение нормы прибыли повышает ценность дивидендов, что уже в теории должно приводить к росту цен на акции.

Для справки: опросы показали, что только 6% людей при снижении ставок готовы рассматривать фондовый рынок. Средний размер депозита в банке составляет 200 тыс рублей.

☹️Если бабки в рублях, то снижение ставок по ОФЗ до 4% должно существенно недооценивать премию за страновой риск. Кроме того, запас доходности не должен перекрывать валютные риски, что должно привести к снижению спроса нерезов на ОФЗ и возможно, в будущем, добавит волатильности валютному курсу.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 66 )

Цифры по налоговым изменениям Путина

- 29 июня 2020, 15:49

- |

👉повышение НДФЛ для богатых даст всего +60 млрд руб, это очень мягко

👉месячные выплаты детям в июле по 10 тыр отнимают из бюджета 280 млрд!

👉фондирование проблемных кредитов расширили с 24 млрд до 100 млрд руб

👉региональный трансфер из фед.бюджета расширили со 100 млрд до 200 млрд

Суммы антикризисных мер большие. Простая логика такая: пока собирают бабки для выплат, идет спрос на рубли.

Спустя время, когда выплаты попадают в экономику, должно вылиться в давление на курс рубля.

Или я ошибаюсь?

Льготы для IT компаний:

👉налог на прибыль 20%->3%

👉соцналог 7,6%

👉критерий IT компаний пока не определен

👉Ведомости написали, что это компании, которые 90%+ выручки имеют от продажи софта

👉Получается, что Яндекс и Мейл основные направления не попадают, так как доход — продажа рекламы.

👉Поэтому возможны выгоды на уровне внутрекорпоративной организации бизнеса

👉Финтех типа QIWI похоже мимо)

👉Ждем уточнений правительства

👉месячные выплаты детям в июле по 10 тыр отнимают из бюджета 280 млрд!

👉фондирование проблемных кредитов расширили с 24 млрд до 100 млрд руб

👉региональный трансфер из фед.бюджета расширили со 100 млрд до 200 млрд

Суммы антикризисных мер большие. Простая логика такая: пока собирают бабки для выплат, идет спрос на рубли.

Спустя время, когда выплаты попадают в экономику, должно вылиться в давление на курс рубля.

Или я ошибаюсь?

Льготы для IT компаний:

👉налог на прибыль 20%->3%

👉соцналог 7,6%

👉критерий IT компаний пока не определен

👉Ведомости написали, что это компании, которые 90%+ выручки имеют от продажи софта

👉Получается, что Яндекс и Мейл основные направления не попадают, так как доход — продажа рекламы.

👉Поэтому возможны выгоды на уровне внутрекорпоративной организации бизнеса

👉Финтех типа QIWI похоже мимо)

👉Ждем уточнений правительства

Русгидро, комментарий к отчету за 1 к

- 08 июня 2020, 16:17

- |

Сегодня Русгидра кстати выросла выше, чем до коронакризиса😁. Причина — отставка гендира.

По 1 кварталу у компании все выросло из-за низкой базы 1к2019, пр-во энергии выросло на 18,6%.

Причина: раннее начало паводка в бассейнах рек Волжско-Камского каскада (рекордный объем водного потока);

Водный поток на ДВ и в Сибири был на 30-85% выше нормального уровня.

Кстати рост выработки на ГЭС из-за теплой погоды одновременно прибил цены на электричку для всех других генераторов, что было видно в их отчетах за 1 квартал.

Прибыль Гидры +57% до 25,9 млрд. Рекорд!

дивиденды 2020 г могут быть не ниже среднего за 3 предыдущих года

Смартлаб прогноз 0,0365 руб, ДД = 4,7%.

по 2 кварталу ожидается водный поток чуть ниже среднего уровня.

Вообще, обещали платить 50% дивидендов, но пока чето платят по минимуму.

2020 dividends protected by the new policy (2019 IFRS net profit – RUB 643 mn).

Причина в постоянных списаниях бабок.

( Читать дальше )

По 1 кварталу у компании все выросло из-за низкой базы 1к2019, пр-во энергии выросло на 18,6%.

Причина: раннее начало паводка в бассейнах рек Волжско-Камского каскада (рекордный объем водного потока);

Водный поток на ДВ и в Сибири был на 30-85% выше нормального уровня.

Кстати рост выработки на ГЭС из-за теплой погоды одновременно прибил цены на электричку для всех других генераторов, что было видно в их отчетах за 1 квартал.

Прибыль Гидры +57% до 25,9 млрд. Рекорд!

дивиденды 2020 г могут быть не ниже среднего за 3 предыдущих года

Смартлаб прогноз 0,0365 руб, ДД = 4,7%.

по 2 кварталу ожидается водный поток чуть ниже среднего уровня.

Вообще, обещали платить 50% дивидендов, но пока чето платят по минимуму.

2020 dividends protected by the new policy (2019 IFRS net profit – RUB 643 mn).

Причина в постоянных списаниях бабок.

( Читать дальше )

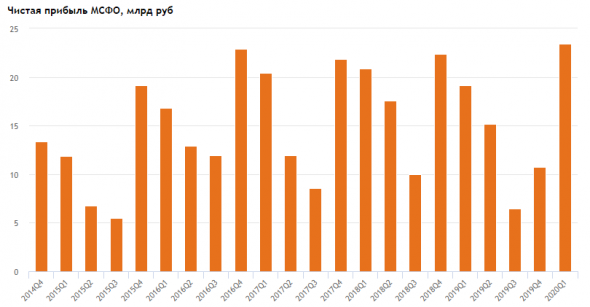

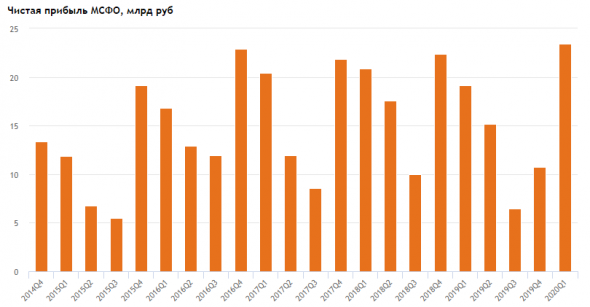

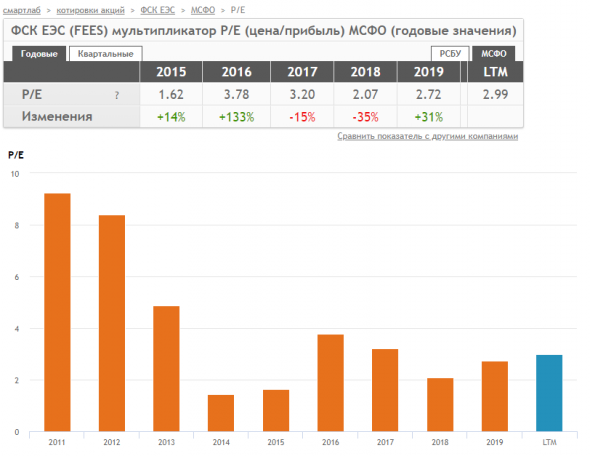

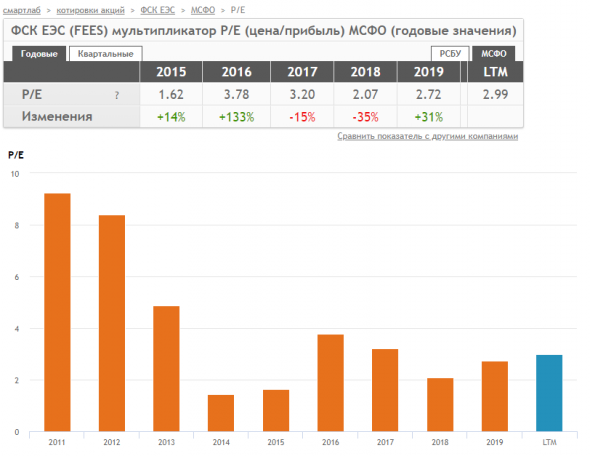

Оч коротко по отчету ФСК за 1 квартал + предыстория

- 08 июня 2020, 15:33

- |

Так, начну с основ. Контора дешевая (P/E=3), много инвестирует (95млрд LTM), мало платит дивов (23,3 млрд), оттого вечно стоит три своих годовых прибыли и даже дешевле:

https://smart-lab.ru/q/FEES/f/y/MSFO/p_e/

Казалось бы халява. Но нет. Огромные инвестиции убивают дивиденды.

Но! А что если правительство додавит, и заставит платить 50% МСФО, как это случилось с Газпромом или Россетями?

А сорри, мы забыли, ФСК не госкомпания, а дочка госкомпании — россетей)

В общем ДД=10%, можно долго держать ее в надежде на чудо и стричь купоны. Но есть одно но:

Это перспектива слияния с Россетями. Россетям нужно как можно дешевле присоединить к себе ФСК, и при этом не выплатить слишком много несогласным акционерам по оферте. Хотя 18% free float по текущему рынку стоит всего то 42 млрд руб.

Высадить миноритарных разок ниче не стоит на фоне прибыли в 90 млрд.

Вот такая предыстория.

( Читать дальше )

https://smart-lab.ru/q/FEES/f/y/MSFO/p_e/

Казалось бы халява. Но нет. Огромные инвестиции убивают дивиденды.

Но! А что если правительство додавит, и заставит платить 50% МСФО, как это случилось с Газпромом или Россетями?

А сорри, мы забыли, ФСК не госкомпания, а дочка госкомпании — россетей)

В общем ДД=10%, можно долго держать ее в надежде на чудо и стричь купоны. Но есть одно но:

Это перспектива слияния с Россетями. Россетям нужно как можно дешевле присоединить к себе ФСК, и при этом не выплатить слишком много несогласным акционерам по оферте. Хотя 18% free float по текущему рынку стоит всего то 42 млрд руб.

Высадить миноритарных разок ниче не стоит на фоне прибыли в 90 млрд.

Вот такая предыстория.

( Читать дальше )

По отчету Алросы. Хотел коротко, но не получилось

- 08 июня 2020, 14:42

- |

Значит, смотреть отчеты Алросы, Аэрофлота за докризисный квартал вообще бесполезно. Полезно разве что слушать, что говорит менеджмент на телеконференции. Алроса и Аэрофлот — одни из самых пострадавших компаний от коронакризиса. Динамика их акций сейчас — производная от новостей по срокам снятия карантина во всем мире. Причем, как мы видим на примере AFLT, если новости выходят позитивные, инвесторы будут тарить даже если в бизнесе этих контор тяжелое положение. (Никто не обещал, что рынок справедлив и эффективен).

AFLT и ALRS объединяет то, что выручка благодаря карантину, упала почти до нуля:

👉индийская огранка была закрыта до сих пор с апреля

👉ювелирный ритейл США и ЕС тоже

Куда продает Алроса в 1к? Бельгия=28B, Индия=11B, Россия = 11B, ОАЭ=9B, Израиль=5B

Прогнозы менеджмента?

👉контора ждет роста спроса в Китае с июля

👉индийская огранка только-только выходит из «отпуска»

👉ожидает восстановления продаж до нормального уровня с октября 2020 года

👉ALRS снижение производства в 2020 г до 28-31 млн карат с 34 млн.

👉обсуждается вариант резкого снижения добычи до 26 млн ежегодно в 2021-22 гг.

👉сокращение издержек в годовом исчислении составит 6 млрд руб.

👉capex 2020=20 млрд, 2021=23 млрд. (пред. 22 и 29 млрд.)

👉с гохраном нет переговоров по покупке алмазов

👉4кв20 будет равен 4кв19! (лично я сильно сомневаюсь)

👉прогноз продаж 2020=25М карат.

( Читать дальше )

AFLT и ALRS объединяет то, что выручка благодаря карантину, упала почти до нуля:

👉индийская огранка была закрыта до сих пор с апреля

👉ювелирный ритейл США и ЕС тоже

Куда продает Алроса в 1к? Бельгия=28B, Индия=11B, Россия = 11B, ОАЭ=9B, Израиль=5B

Прогнозы менеджмента?

👉контора ждет роста спроса в Китае с июля

👉индийская огранка только-только выходит из «отпуска»

👉ожидает восстановления продаж до нормального уровня с октября 2020 года

👉ALRS снижение производства в 2020 г до 28-31 млн карат с 34 млн.

👉обсуждается вариант резкого снижения добычи до 26 млн ежегодно в 2021-22 гг.

👉сокращение издержек в годовом исчислении составит 6 млрд руб.

👉capex 2020=20 млрд, 2021=23 млрд. (пред. 22 и 29 млрд.)

👉с гохраном нет переговоров по покупке алмазов

👉4кв20 будет равен 4кв19! (лично я сильно сомневаюсь)

👉прогноз продаж 2020=25М карат.

( Читать дальше )

Аэрофлот: небольшой комментарий к отчету

- 06 июня 2020, 14:53

- |

Физики набились в Аэрофлот, он сейчас занимает 5,6% в структуре их российского портфеля акций по данным Мосбиржи. Акции авиакомпаний росли в США, рос и AFLT в России. Рынок сейчас играет на снятие карантина, денег много, авиалинии кажутся дешевыми тем, кто их вообще не анализирует, а только смотрит на график.

У Аэрофлота 600 ярдов расходов в год, из них примерно треть — неснижаемые, то есть около 200 млрд.

40% выручки аэрофлота (270 из 680 млрд) приходится на международные рейсы.

Их нет и вероятно не будет до конца года. Только это дает снижение выручки на 200 млрд руб до конца года.

Во 2 квартале выручка аэрофлота будет где-то 20-30 млрд. vs 173 млрд в прошлом году, при расходах 60-70 млрд. То есть убыток 2 квартала составит 40-50 млрд. За год убыток вероятно составит около 80-100 млрд. рублей.

Этот убыток составляет 72-90 рублей на акцию😀 которая стоит сейчас 90 рублей.

Чтобы вы понимали, Аэрофлот за последние 9 лет выплатил дивидендов на 42.5 млрд руб.😀

Чистый долг Аэрофлота 709 млрд — третий среди компаний на ММВБ после Газпрома и Роснефти (шок), а будет еще больше.

( Читать дальше )

У Аэрофлота 600 ярдов расходов в год, из них примерно треть — неснижаемые, то есть около 200 млрд.

40% выручки аэрофлота (270 из 680 млрд) приходится на международные рейсы.

Их нет и вероятно не будет до конца года. Только это дает снижение выручки на 200 млрд руб до конца года.

Во 2 квартале выручка аэрофлота будет где-то 20-30 млрд. vs 173 млрд в прошлом году, при расходах 60-70 млрд. То есть убыток 2 квартала составит 40-50 млрд. За год убыток вероятно составит около 80-100 млрд. рублей.

Этот убыток составляет 72-90 рублей на акцию😀 которая стоит сейчас 90 рублей.

Чтобы вы понимали, Аэрофлот за последние 9 лет выплатил дивидендов на 42.5 млрд руб.😀

Чистый долг Аэрофлота 709 млрд — третий среди компаний на ММВБ после Газпрома и Роснефти (шок), а будет еще больше.

( Читать дальше )

Как связаны фондовый рынок и цены акций с экономикой?

- 02 июня 2020, 20:31

- |

Как связаны фондовый рынок и цены акций с экономикой?

1. Через прибыли.

2. Через процентные ставки.

Прибыль

Прибыль зависит от спроса, который зависит от экономики. Кризис повлиял на спрос и на прибыль негативно. Это нам очевидно. Но не очевидно, насколько постоянным будет это влияние. Тут прогнозировать достоверно сложно, можно только предполагать. Рынок оценивает восстановление прибылей V-отскоком к следующему году. Могут ошибиться конечно, но сейчас не ясно.

Ставки

Процентная ставка входит в формулу оценки любого актива.

Кризис повлиял на уровень ставок. В США они стали самыми низкими за всю историю (которая видна на моем графике в Tradingview). В начале года, 10-летние Treasuries давали 1,8%, сейчас 0.7%. Даже в 2008 году 10-летки давали 2% на минимуме.

Снижение долгосрочных ставок с 1,8% годовых до 0,7% уже должно давать переоценку рынка и всех мультипликаторов. Да, многие мультипликаторы кажутся завышенными, EV/EBITDA для S&P500 максимальный за 30 лет.

( Читать дальше )

1. Через прибыли.

2. Через процентные ставки.

Прибыль

Прибыль зависит от спроса, который зависит от экономики. Кризис повлиял на спрос и на прибыль негативно. Это нам очевидно. Но не очевидно, насколько постоянным будет это влияние. Тут прогнозировать достоверно сложно, можно только предполагать. Рынок оценивает восстановление прибылей V-отскоком к следующему году. Могут ошибиться конечно, но сейчас не ясно.

Ставки

Процентная ставка входит в формулу оценки любого актива.

Кризис повлиял на уровень ставок. В США они стали самыми низкими за всю историю (которая видна на моем графике в Tradingview). В начале года, 10-летние Treasuries давали 1,8%, сейчас 0.7%. Даже в 2008 году 10-летки давали 2% на минимуме.

Снижение долгосрочных ставок с 1,8% годовых до 0,7% уже должно давать переоценку рынка и всех мультипликаторов. Да, многие мультипликаторы кажутся завышенными, EV/EBITDA для S&P500 максимальный за 30 лет.

( Читать дальше )

Отчет МТС за 1 квартал. Подвожу итоги.

- 01 июня 2020, 15:52

- |

Отчет вышел на прошлой неделе 26 мая. В этот день на форуме акций МТС написано 20 комментариев.

👉МТС — стаб.дивидендная бумажка. Акционеру нужны бабки, выкачивает все подчистую. Плюс выкуп акций.

👉Последние 3 года умудряются выплачивать ДД 9,5-13%.

👉По прошлому году была ДД 13% благодаря продаже дочки на Украине что дало +26,5 млрд руб.

👉Драйверов роста особо нет, только если повышать цены, но этому мешает жесткая конкуренция.

👉ARPU с абонентов в 2019 355 руб. а в 2014 году он был 326 руб. Это ср.годовой рост 1,7%.

👉В 1к 2019 выручка +9% до 120 ярдов. +2 ярда = банк +2,5 Облачный сервис. +5 телеком.

👉Профит 17,7 без изменений, но была бы на 7 ярдов меньше, если бы не курс.разницы.

👉Мобильный бизнес +6,9% = давно такого роста не было, наверное рост цен спасибо Яровой)

👉МТС банк активы уже 200 ярдов! и ЧПД = 3,6 млрд руб.

Как повлиял ковид:

В общем, МТС — хорошая альтернатива облигациям. Если ставки будут дальше в пол, должны расти эти акции выше.

НО! Если ставки начнут расти, МТС, как и облигации, надо сливать сразу. Так как у них еще и долга чистого 285 млрд руб.

👉МТС — стаб.дивидендная бумажка. Акционеру нужны бабки, выкачивает все подчистую. Плюс выкуп акций.

👉Последние 3 года умудряются выплачивать ДД 9,5-13%.

👉По прошлому году была ДД 13% благодаря продаже дочки на Украине что дало +26,5 млрд руб.

👉Драйверов роста особо нет, только если повышать цены, но этому мешает жесткая конкуренция.

👉ARPU с абонентов в 2019 355 руб. а в 2014 году он был 326 руб. Это ср.годовой рост 1,7%.

👉В 1к 2019 выручка +9% до 120 ярдов. +2 ярда = банк +2,5 Облачный сервис. +5 телеком.

👉Профит 17,7 без изменений, но была бы на 7 ярдов меньше, если бы не курс.разницы.

👉Мобильный бизнес +6,9% = давно такого роста не было, наверное рост цен спасибо Яровой)

👉МТС банк активы уже 200 ярдов! и ЧПД = 3,6 млрд руб.

Как повлиял ковид:

В общем, МТС — хорошая альтернатива облигациям. Если ставки будут дальше в пол, должны расти эти акции выше.

НО! Если ставки начнут расти, МТС, как и облигации, надо сливать сразу. Так как у них еще и долга чистого 285 млрд руб.

Отчет Мечела за 1 квартал. Summary

- 01 июня 2020, 15:24

- |

26 мая был отчет. На форуме акций Мечела участники смартлаба написали 29 каментов в этот день и 43 на следующий.

Мечел Долг/EBITDA=9, правда в 14 году доходил до 14. 2 года долг/ебитда растет.

Судя по ценам на уголь, 2 квартал будет слабее 1-го. Цены на сталь упали на треть примерно, но не сказать что слишком сильно.

Убыток, но FCF положительный, 1,2 млрд руб.

Весь убыток 1 квартала 37 млрд во многом обусловлен валютной переоценкой долга.

Скачок валютных курсов увеличил долг на 35 млрд рублей, хотя только 39% долга Мечела в валюте.

Очевидно, что по 2 кварталу на месте убытка будет прибыль, так как рубль укрепляется (пока).

Долга 427 млрд. Снижается он крайне медленно, по 10 ярдов в год.

Продажи крупнейшего актива — Эльги должна снизить нагрузку на 145 млрд руб.

Причем Мечел сам потратил на развитие актива $2 млрд

Маржа (EBITDA) в стальном сегменте: 10%, Маржа в продажах угля: 24%.

Жара у Мечела начнется когда цены на уголь или сталь пойдут вверх. Я лично этого не предвижу.

Обычка Мечела никому уже 10 лет не нужна, так как компания работает на банки-кредиторы. 30 млрд руб. процентных платежей в год!

Дивы последний раз в 2011 году были.

А вот на преф мечел платит большие дивиденды, т.к. устав 20% прибыли отдает.

Дивы за 19 год 3,48. ДД=4,6%.

Будут ли дивы за 2020? Возможно, но вряд ли больше чем за 2019.

Снижение % ставки ЦБ — однозначно ключевой позитив для Мечела, если конечно кто-то перезаймет им под более низкий процент (тут вопрос).

Мечел Долг/EBITDA=9, правда в 14 году доходил до 14. 2 года долг/ебитда растет.

Судя по ценам на уголь, 2 квартал будет слабее 1-го. Цены на сталь упали на треть примерно, но не сказать что слишком сильно.

Убыток, но FCF положительный, 1,2 млрд руб.

Весь убыток 1 квартала 37 млрд во многом обусловлен валютной переоценкой долга.

Скачок валютных курсов увеличил долг на 35 млрд рублей, хотя только 39% долга Мечела в валюте.

Очевидно, что по 2 кварталу на месте убытка будет прибыль, так как рубль укрепляется (пока).

Долга 427 млрд. Снижается он крайне медленно, по 10 ярдов в год.

Продажи крупнейшего актива — Эльги должна снизить нагрузку на 145 млрд руб.

Причем Мечел сам потратил на развитие актива $2 млрд

Маржа (EBITDA) в стальном сегменте: 10%, Маржа в продажах угля: 24%.

Жара у Мечела начнется когда цены на уголь или сталь пойдут вверх. Я лично этого не предвижу.

Обычка Мечела никому уже 10 лет не нужна, так как компания работает на банки-кредиторы. 30 млрд руб. процентных платежей в год!

Дивы последний раз в 2011 году были.

А вот на преф мечел платит большие дивиденды, т.к. устав 20% прибыли отдает.

Дивы за 19 год 3,48. ДД=4,6%.

Будут ли дивы за 2020? Возможно, но вряд ли больше чем за 2019.

Снижение % ставки ЦБ — однозначно ключевой позитив для Мечела, если конечно кто-то перезаймет им под более низкий процент (тут вопрос).

Немного информации о движении капиталов и рубле в этом контексте

- 25 мая 2020, 18:00

- |

Январь-апрель:

профицит торгового баланса +$35,6 млрд (в 2019 было +$61,6 млрд).

Выплаты дивидендов нерезам 2019 = $74 млрд

2020 (оценка) = $50 млрд.

На этом фоне сальдо летом может стать отрицательным.

Продажи валюты ЦБ:

март = $1,1 млрд

апрель = $4,8 млрд

Отток капитала:

март = -$4,3 млрд

апрель = -$6,9 млрд

Приток/отток нерезов в ОФЗ:

март = -$3,7 млрд

апрель = +$0,7 млрд

Оценка падения импорта:

2кв.2020: $41 млрд

2кв.2019: $62 млрд

Падение импорта в $21 млрд, это больше, чем все валютные интервенции центрального банка!

И именно этот фактор мог стать ключевым в снижении курса доллара к рублю.

Продажи валюты ЦБ март — май примерно $8 млрд.

=> смотрим на переоткрытие экономик и когда импорт поползет вверх.

профицит торгового баланса +$35,6 млрд (в 2019 было +$61,6 млрд).

Выплаты дивидендов нерезам 2019 = $74 млрд

2020 (оценка) = $50 млрд.

На этом фоне сальдо летом может стать отрицательным.

Продажи валюты ЦБ:

март = $1,1 млрд

апрель = $4,8 млрд

Отток капитала:

март = -$4,3 млрд

апрель = -$6,9 млрд

Приток/отток нерезов в ОФЗ:

март = -$3,7 млрд

апрель = +$0,7 млрд

Оценка падения импорта:

2кв.2020: $41 млрд

2кв.2019: $62 млрд

Падение импорта в $21 млрд, это больше, чем все валютные интервенции центрального банка!

И именно этот фактор мог стать ключевым в снижении курса доллара к рублю.

Продажи валюты ЦБ март — май примерно $8 млрд.

=> смотрим на переоткрытие экономик и когда импорт поползет вверх.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал