SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

мозговик

Инверсия кривой доходности облигаций США и S&P500

- 25 марта 2019, 18:22

- |

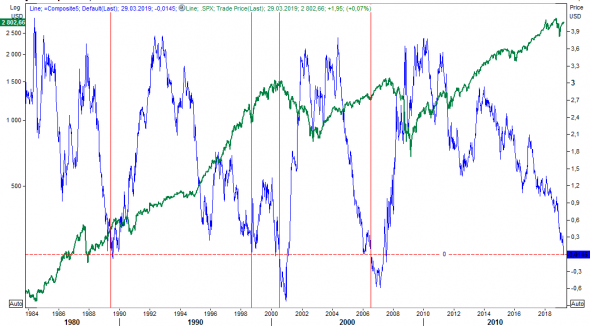

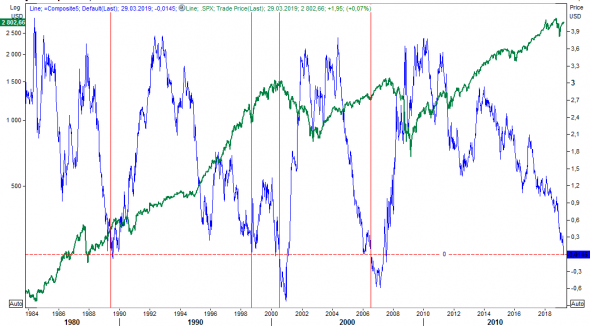

Синяя линия — разница между дох.10лет Treasuries и 3мес Bills

Зеленая линия — индекс S&P500

Красные линии — время, когда синяя линяя уходит ниже 0 (инверсия кривой)

На прошлой неделе кривая доходности США впервые с 2007 инвертировалась.

Я решил посмотреть что это значит в историческом контексте.

Оказалось, что ничего. Да, явление не частое, но в прошлом за ней (инверсией) чаще даже следовал рост S&P500, а не снижение.

Разработчикам из Tradingview на заметку: я использовал reuters eikon charts. Почему?

( Читать дальше )

Зеленая линия — индекс S&P500

Красные линии — время, когда синяя линяя уходит ниже 0 (инверсия кривой)

На прошлой неделе кривая доходности США впервые с 2007 инвертировалась.

Я решил посмотреть что это значит в историческом контексте.

Оказалось, что ничего. Да, явление не частое, но в прошлом за ней (инверсией) чаще даже следовал рост S&P500, а не снижение.

Разработчикам из Tradingview на заметку: я использовал reuters eikon charts. Почему?

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 27 )

Американская экономика. Текущие индикаторы.

- 25 марта 2019, 17:33

- |

Вообще говоря интересная диспропорция получается: с одной стороны, мы имеем ударные темпы роста американской экономики, многие опережающие индикаторы зашкаливают вверх, прибыльность американских корпораций растет, а ФРС понижает ожидания и доходность 10-леток падает всё время.

Заявки на пособие по безработице — очень оперативный еженедельный индикатор (если начинается рост — это значит растут увольнения).

Ну логично, что если с занятостью хорошо, доверие потребителей растет. Потребитель самый счастливый за почти 20 лет:

ISM сектор услуг. Опережающий индикатор настроений в секторе услуг:

( Читать дальше )

Заявки на пособие по безработице — очень оперативный еженедельный индикатор (если начинается рост — это значит растут увольнения).

Ну логично, что если с занятостью хорошо, доверие потребителей растет. Потребитель самый счастливый за почти 20 лет:

ISM сектор услуг. Опережающий индикатор настроений в секторе услуг:

( Читать дальше )

Худшее для мировой экономики позади?

- 17 марта 2019, 21:43

- |

Кризис закончился, не успев начаться?:)

Bloomberg Economics, Deutsche Bank AG и Morgan Stanley считают, что мировая экономика покажет днище в 1 квартале 2019 и дальше снова ускорится.

Почему?

1. Бюджетные стимулы, которые дал Китай

2. ФРС поставила на паузу повышение ставок.

3. ЕЦБ и дальше будет печатать баблет.

JPMorgan Chase & Co — безработица развитых стран на 40-летнем минимуме 5% и будет дальше улучшаться.

Зарплаты вырастут на 3,2%y/y — это самый быстрый рост за последнее 10-летие.

Bloomberg Economics, Deutsche Bank AG и Morgan Stanley считают, что мировая экономика покажет днище в 1 квартале 2019 и дальше снова ускорится.

Почему?

1. Бюджетные стимулы, которые дал Китай

2. ФРС поставила на паузу повышение ставок.

3. ЕЦБ и дальше будет печатать баблет.

JPMorgan Chase & Co — безработица развитых стран на 40-летнем минимуме 5% и будет дальше улучшаться.

Зарплаты вырастут на 3,2%y/y — это самый быстрый рост за последнее 10-летие.

2 слова про Новатэк

- 17 марта 2019, 18:18

- |

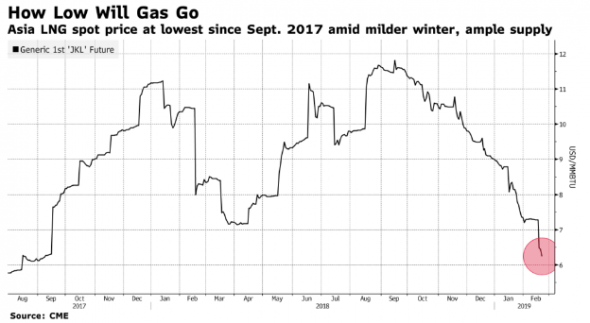

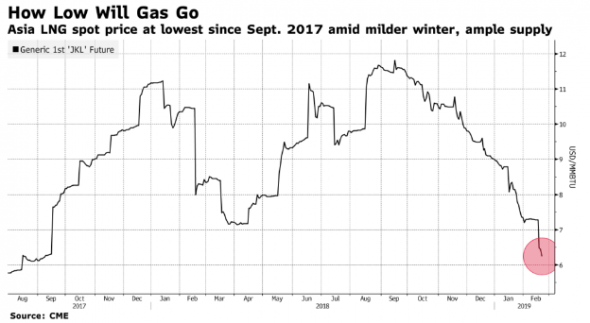

Публикую заметку «Новатэк — риски» из последнего обзора mozgovik.com

Новатэк давно переоценен относительно Газпрома.

Эта идея давно витает в воздухе, но только сейчас мы хотим обратить на это внимание в связи с некоторыми обстоятельствами:

( Читать дальше )

Новатэк давно переоценен относительно Газпрома.

Эта идея давно витает в воздухе, но только сейчас мы хотим обратить на это внимание в связи с некоторыми обстоятельствами:

- Падение темпов роста спроса на СПГ газ в Азии, и снижение спроса в Европе из-за теплой погоды

- Рост конкуренции в секторе СПГ и рост предложения

- Вероятно снижение средней цены СПГ в этом году по сравнению с 2018 годом:

- Внесен законопроект о новых санкциях в котором есть пункт о санкциях против российских СПГ проектов (мы удивлены, почему такие санкции не были до сих приняты, поскольку эта сфера находится в прямой конкуренции с американскими компаниями.

( Читать дальше )

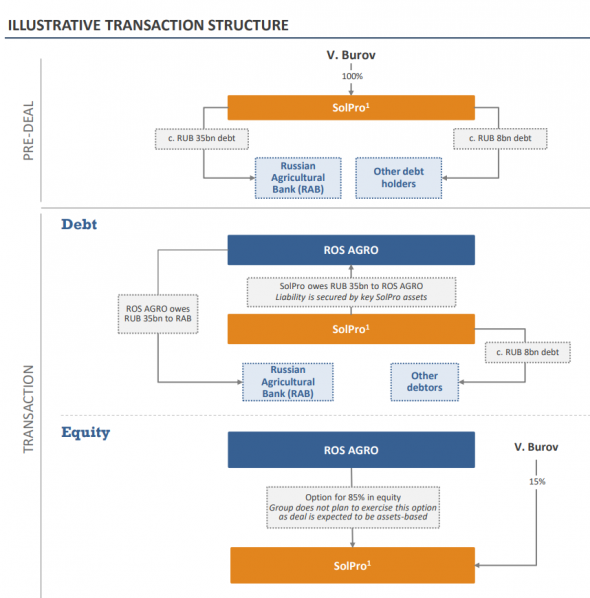

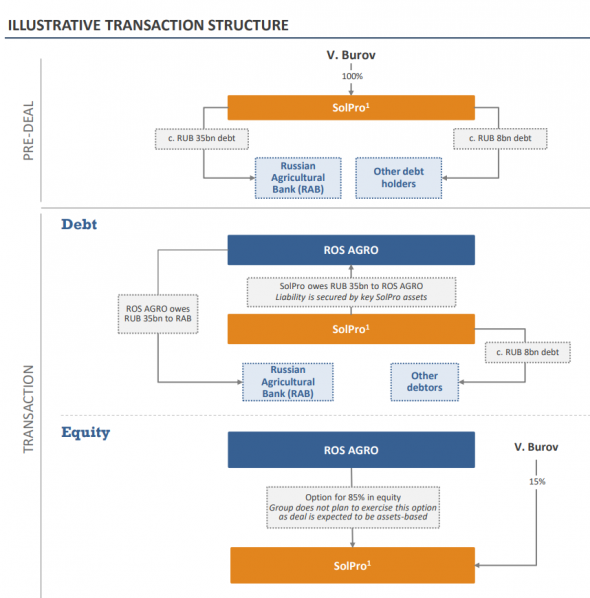

Схема приобретения Русагро Солнечных Продуктов

- 16 марта 2019, 15:03

- |

Русагро купила долг Солнечных Продуктов 34,5 млрд руб.

Этот долг теперь Русагро имеет перед РСХБ.

Долг у Русагро этот долгосрочный — с отсрочкой 20 лет по выплате.

Чтобы этот «виртуальный» долг не снижал нормативы РСХБ, Русагро положила на депозит 19,9 млрд руб со ставкой 10,5%.

Через 20 лет этот депозит превратится в нужную для погашения долга сумму.

Насколько я понимаю, эта схема обеспечивает фактическую покупку долга 34,5 млрд руб за 19,9 млрд руб. без списания капитала у РСХБ в размере 14,5 млрд рублей.

ВТБ Капитал оценивает доп.EBITDA от СолПро для Русагро в 4 млрд руб.

Насколько я понимаю, покупать долг СолПро по цене долг/EBITDA в размере почти 9 — это бред.

Поэтому долг дисконтировали до 19,9 что дает коэффициент 5. Высокий конечно, но не настолько.

=======================================

Это была информация из Ведомостей.

Ниже информация из презентации Русагро:

типа Русагро выкупило у РСХБ долг, взамен получила опцион на 85% СолПро.

По сути сделка как аукцион по банкротству, схема аналогичная приобретению активов Разгуляя.

Результаты СолПро будут консолидированы в отчет Русагро со 2 квартала 2019

Этот долг теперь Русагро имеет перед РСХБ.

Долг у Русагро этот долгосрочный — с отсрочкой 20 лет по выплате.

Чтобы этот «виртуальный» долг не снижал нормативы РСХБ, Русагро положила на депозит 19,9 млрд руб со ставкой 10,5%.

Через 20 лет этот депозит превратится в нужную для погашения долга сумму.

Насколько я понимаю, эта схема обеспечивает фактическую покупку долга 34,5 млрд руб за 19,9 млрд руб. без списания капитала у РСХБ в размере 14,5 млрд рублей.

ВТБ Капитал оценивает доп.EBITDA от СолПро для Русагро в 4 млрд руб.

Насколько я понимаю, покупать долг СолПро по цене долг/EBITDA в размере почти 9 — это бред.

Поэтому долг дисконтировали до 19,9 что дает коэффициент 5. Высокий конечно, но не настолько.

=======================================

Это была информация из Ведомостей.

Ниже информация из презентации Русагро:

типа Русагро выкупило у РСХБ долг, взамен получила опцион на 85% СолПро.

По сути сделка как аукцион по банкротству, схема аналогичная приобретению активов Разгуляя.

Результаты СолПро будут консолидированы в отчет Русагро со 2 квартала 2019

Кто скупает Распадскую?

- 13 марта 2019, 14:38

- |

Читаю тут «Эксперт», написано, что Распадскую оказывается кто-то планомерно тарил по 0,1% в день на внебиржевом рынке.

с 26 декабря ее собрали 4,4% пакет.

Евраз официально сообщил, что увеличил долю в Распаде с 83,838% до 84,325%, так что это может быть он, типа с намерением довести долю до 95% и объявить принудительный выкуп.

И ещё:

Кто-нибудь разобрался с тем, зачем Распаду допэмиссия на 12 млн рублей?

Это случаем не манипуляция рынком была?

И еще вопрос:

Эксперт ссылается на данные Мосбиржи.

Подскажите, а как узнать где там на Мосбирже публикуются данные что на внебирже кто-то скупает какую-то акцию?

с 26 декабря ее собрали 4,4% пакет.

Евраз официально сообщил, что увеличил долю в Распаде с 83,838% до 84,325%, так что это может быть он, типа с намерением довести долю до 95% и объявить принудительный выкуп.

И ещё:

Кто-нибудь разобрался с тем, зачем Распаду допэмиссия на 12 млн рублей?

Это случаем не манипуляция рынком была?

И еще вопрос:

Эксперт ссылается на данные Мосбиржи.

Подскажите, а как узнать где там на Мосбирже публикуются данные что на внебирже кто-то скупает какую-то акцию?

И снова про закрытие Новочеркасской ГРЭС

- 13 марта 2019, 11:35

- |

Я тут недавно писал про НчГРЭС.

Народ на форуме ОГК-2 вроде как запротестовал, мол какие еще убытки 2-2,5 млрд в год, когда по отчету дочка получает прибыль...

Насколько я понял, у НчГРЭС есть старые блоки и новый блок.

Так вот эксплуатация только старых блоков принесет убыток 8,5 млрд рублей за 2022,23,24 годы.

Кроме того, тариф по вынужденной генерации постоянно снижается, поэтому то что приносило прибыль, может приносить убыток в будущем.

Вчера Коммерсант написал, что ГЭХ забрал заявку на статус вынужденной генерации для НЧГРЭС.

Это означает что старые блоки все таки могут быть закрыты, и списаны в убыток)

Тариф КОМ 2022 = 169 тыр за МВт/мес

Тариф ВГ 2022 = 133 тыр за МВт/мес

Почему Минэнерго против? Потому что рынок переплатит за неэффективную НчГрэс 77 млрд руб до 2037 года.

Выведут станцию из эксплуатации?

Пока не ясно.

p.s. добавил в наш словарь коротко термин вынужденная генерация

Народ на форуме ОГК-2 вроде как запротестовал, мол какие еще убытки 2-2,5 млрд в год, когда по отчету дочка получает прибыль...

Насколько я понял, у НчГРЭС есть старые блоки и новый блок.

Так вот эксплуатация только старых блоков принесет убыток 8,5 млрд рублей за 2022,23,24 годы.

Кроме того, тариф по вынужденной генерации постоянно снижается, поэтому то что приносило прибыль, может приносить убыток в будущем.

Вчера Коммерсант написал, что ГЭХ забрал заявку на статус вынужденной генерации для НЧГРЭС.

Это означает что старые блоки все таки могут быть закрыты, и списаны в убыток)

Тариф КОМ 2022 = 169 тыр за МВт/мес

Тариф ВГ 2022 = 133 тыр за МВт/мес

Почему Минэнерго против? Потому что рынок переплатит за неэффективную НчГрэс 77 млрд руб до 2037 года.

Выведут станцию из эксплуатации?

Пока не ясно.

p.s. добавил в наш словарь коротко термин вынужденная генерация

Коллекция фактов

- 10 марта 2019, 12:21

- |

- ЕЦБ исключил повышение ставок в этом году

- ЕЦБ в сентябре запустит 2-летние TLTRO

- ЕЦБ понизид прогноз ВВП еврозоны 2019 на 0,6% до +1,1%г/г

- Global PMI в феврале вырос с 52.1 до 52.6 после 2 мес. снижения

- ISM США 59,7 пред. 56,7 — макс с 2005 года!!!

- Дефицит торговли США = $621 млрд в 2018 — рекорд

- Заседание ЦБ РФ 22 марта

- Продажи Алросы рухнули в феврале на 36% г/г

- Сделка США Китай по торговле ожидается 27 марта

Пара комментариев по QIWI

- 07 марта 2019, 19:38

- |

Читаю обзор Владимира Беспалова из ВТБ Капитал по QIWI. Хотел бы выделить следующие моменты:

Да, ждет снижения доходности переводов, но не сильного 1,05% до 0,92% к 2022 году.

Отмена комиссий при СБП сократит расходы QIWI на пополнение кошельков с банковских карт, т.к. сейчас эту комиссию QIWI платит за клиента.

В структуре переводов QIWI лишь часть платежей может конкурировать в лоб с СБП.

Сейчас QIWI берет за перевод на карту 2%+50 руб, причем большую часть этой суммы идет не в QIWI, а платежным системам, а чистая эффективная комиссия QIWI составляет около 1%.

Интересно что в 2015 году 72% пополнений QIWI кошелька составлял кэш, сейчас кэш 38%, а пополнения с карт выросли с 8% до 20%.

Даже если закон об ограничении списаний с неативных кошельков будет принят в самом худшем виде, это снизит целевую цену на 8%.

Сейчас эта статья 7% выручки.

Инвестиции в Рокетбанк оцениваются на уровне 3 млрд в 2019 (чето дофига)

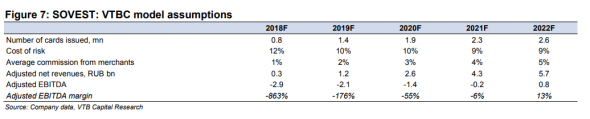

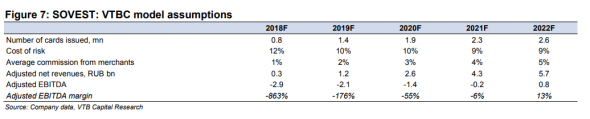

Лично меня сильно удручают оценки ебитды совести:

Выход ебитды в плюс ожидается только с 2022 года!

( Читать дальше )

Да, ждет снижения доходности переводов, но не сильного 1,05% до 0,92% к 2022 году.

Отмена комиссий при СБП сократит расходы QIWI на пополнение кошельков с банковских карт, т.к. сейчас эту комиссию QIWI платит за клиента.

В структуре переводов QIWI лишь часть платежей может конкурировать в лоб с СБП.

Сейчас QIWI берет за перевод на карту 2%+50 руб, причем большую часть этой суммы идет не в QIWI, а платежным системам, а чистая эффективная комиссия QIWI составляет около 1%.

Интересно что в 2015 году 72% пополнений QIWI кошелька составлял кэш, сейчас кэш 38%, а пополнения с карт выросли с 8% до 20%.

Даже если закон об ограничении списаний с неативных кошельков будет принят в самом худшем виде, это снизит целевую цену на 8%.

Сейчас эта статья 7% выручки.

Инвестиции в Рокетбанк оцениваются на уровне 3 млрд в 2019 (чето дофига)

Лично меня сильно удручают оценки ебитды совести:

Выход ебитды в плюс ожидается только с 2022 года!

( Читать дальше )

Новочеркасская ГРЭС = проблема для ОГК-2

- 06 марта 2019, 20:10

- |

Новочеркасская ГРЭС — проблемная станция ОГК-2.

Она старая, работает на угле. Операционно убыточная.

Чтобы она выходила в ноль, нужен повышенный тариф.

ГЭХ все просил для нее привилегий, чтобы ее подтянуть и модернизировать.

Тянули тянули и тут решили плюнуть на ее поддержку, теперь Совет рынка хочет закрыть ее с 2021 года.

Так сказал вице-премьер Козак — повышать тариф не будем.

Короче правительство отказалось от поддержки неэффективных угольных ТЭС.

Ну че, если закроют ее, то спишут денег немало в убыток.

Плюс еще обяжут ОГК-2 строить замещающую генерацию — очень дорого.

НчГРЭС мощность 2,26 ГВт — 12% от общей ОГК-2, доля в выручке 11%.

Она старая, работает на угле. Операционно убыточная.

Чтобы она выходила в ноль, нужен повышенный тариф.

ГЭХ все просил для нее привилегий, чтобы ее подтянуть и модернизировать.

Тянули тянули и тут решили плюнуть на ее поддержку, теперь Совет рынка хочет закрыть ее с 2021 года.

Так сказал вице-премьер Козак — повышать тариф не будем.

Короче правительство отказалось от поддержки неэффективных угольных ТЭС.

Ну че, если закроют ее, то спишут денег немало в убыток.

Плюс еще обяжут ОГК-2 строить замещающую генерацию — очень дорого.

НчГРЭС мощность 2,26 ГВт — 12% от общей ОГК-2, доля в выручке 11%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал