лукойл

ЛУКОЙЛ НК - информация о дивидендах

- 05 декабря 2019, 19:45

- |

- комментировать

- Комментарии ( 0 )

Лукойл - доля Федуна в компании составляет 10%

- 04 декабря 2019, 12:10

- |

«Она не изменилась, порядка 10%»

источник

Идея заработка на российских акциях в декабре не выглядит однозначной - Invest Heroes

- 02 декабря 2019, 17:51

- |

Переход в режим «с внешним миром». Мы наблюдаем, что в последние дни Газпром тащил рынок вверх. Как новости в декабре отыграют, я бы ожидал, что рынок будет торговаться с мировыми площадками, а на них не все так однозначно. С учетом того, что рубль ослабляется, я бы ждал фиксации прибыли в России — к ней могут подтолкнуть намек на санкции (неопределенность по ним нависает до 25 декабря в связи с принятием оборонного бюджета США на 2020), неснижение объемов со стороны ОПЕК 5 декабря (как было в конце прошлого года) или фрустрация по переговорам США и Китая. В этой связи, пока мы на позитиве, но к 5 числу я бы начинал осторожничать.

( Читать дальше )

ТТех. осмотр 02.12.2019 Нефтянка нефтяночка

- 02 декабря 2019, 09:43

- |

Нефтянка, судя по всему будет главной поддержкой индекса в 2020. Тут даже не сам размер дивидендов важен, а сам факт, что они будут больше в следующем году. Это очень важно психологически и влияет на скорость закрытия гэпов.

Есть вероятность, что будут разного рода потрясения с падением цен и тд, но у большинства представителей тут именно техническая составляющая.(рост пейаута, уход байбека, рост поставок и тд)

Газпром пробил треугольник, и возможно отправится в район хая 260-270. Как разобрал Алексей, доходность в 7% с перспективой роста и царской поддержкой, это не просто так.

( Читать дальше )

Лукойл: сильная отчетность за 3й квартал 2019 г.

- 01 декабря 2019, 19:08

- |

Ключевые факторы привлекательности:

- Потенциал изменения цены акции существенно повысился до 39%

- Мультипликаторе LTM 3.4x; прогнозный мультипликатор EV/EBITDA также 3.4x;

- Высокий денежный поток, LTM FCF Yield = 15% (4% див. доходность, 4% снижение долга, 7% buybacks)

- Долг компании уменьшился на 158 млрд. руб. (3.7% от капитализации) за 3кв19

- Компания постоянно демонстрирует улучшение операционных показателей (доля высокомаржинальных баррелей 31% в 9м19 против 26% в 9м18), объем переработки на собственных НПЗ +3% в 9м19 относительно 9м18

- Компания объявила новую дивидендную политику, теперь весь свободный денежный поток будет направляться на выкуп и дивиденды

( Читать дальше )

Денежные потоки нефтегазового сектора

- 01 декабря 2019, 18:16

- |

В предыдущей статье мы уже разобрались что такое денежные потоки, а также проанализировали некоторые компании. Если вы её не прочитали, то рекомендую для понимания дальнейшего материала ознакомится с ней. В данном обзоре я хочу разобрать компании нефтегазового сектора.

Сразу оговорюсь в рамках одной статьи у меня не получится раскрыть все аспекты компаний описанных ниже, я лишь в кратце рассмотрю динамику денежных потоков и операционных показателей.

По состоянию на сегодняшний день текущий расклад сил проанализированных мной компаний выглядит следующем образом.

Начну обзор с самой крупной и загадочной компании нашего нефтегазового сектора, и нет это не Сургутнефтегаз, его из за недостаточности информации я вообще разбирать не буду.

( Читать дальше )

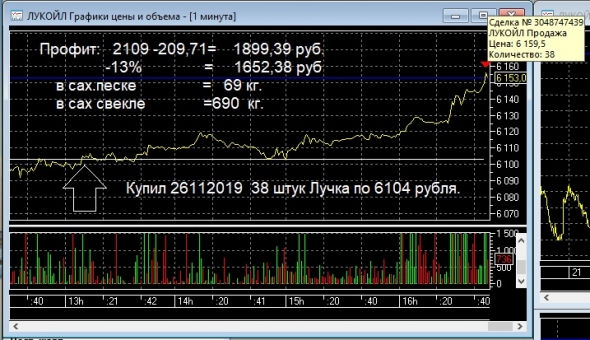

Посоны, свезло снова или 69 кг. сахара

- 29 ноября 2019, 17:15

- |

Ну, вот 1600 рублей у меня в кошельке будут нелишними. Я вчера в Глобусе потратил 1700 рублей. Видит, Бог, хорошего человека, помогает как может.

Но на Бога надейся, сам не плошай!

Ваш все тот же самый,

S.Hamster

P.S. Желающие со мной сходить 3 декабря на два кофе брейка- записывайтесь быстрее. За 100 рублей все расскажу и даже помогу записаться.

Это вторник, начало с 11 до 19 )))))

Для особо стеснительных оказываю дополнительные услуги по сводничеству за дополнительную небольшую плату!

S.Hamster

Лукойл: Рекордный FCF = рекордные дивиденды

- 28 ноября 2019, 16:46

- |

Выручка за январь – сентябрь незначительно снизилась на 1,1% по сравнению с аналогичным периодом прошлого года – до 5,9 трлн руб. Снижение выручки от реализации обусловлено отрицательной динамикой рублёвых цен на нефть. Чистая прибыль за 9 месяцев увеличилась на 13,2% – до 520,9 млрд руб. за счёт операционной прибыли, которая в свою очередь выросла в результате снижения затрат по акцизам и экспортным пошлинам.

Показатель EBITDA за отчётный период вырос на 14,5% по сравнению с аналогичным периодом 2018 г. – до 958,0 млрд руб., чему способствовал сегмент «Переработка, торговля и сбыт». Также снижение цен на нефть было компенсировано увеличением добычи нефти в России и газа за рубежом, и переходом ряда участков недр на режим налогообложения дополнительного дохода от добычи углеводородного сырья (НДД).

( Читать дальше )

Совокупный дивиденд Лукойла в 2019 году может составить 486 руб. на акцию - Альфа-Банк

- 28 ноября 2019, 13:09

- |

Капиталовложения:

— 2019 г.: Менеджмент также упомянул о том, что, хотя он ожидает увеличения капиталовложений в 4К19 в квартальном сопоставлении, совокупные капиталовложения за год могут оказаться ниже самого последнего прогноза менеджмента, который составляет 470 – 490 млрд руб. Это позитивно в краткосрочной перспективе, так как любую сумму неизрасходованных за год капиталовложений компания направит на дивиденды.

— 2020 г.: Хотя цифра по капиталовложениям на 2020 г. пока не одобрена советом директоров, менеджмент назвал 550 млрд руб. как вероятный размер капиталовложений.

Дивиденды: ЛУКОЙЛ опубликовал расчетную цифру дивидендов за 3 кв. 2019 г. в размере 120 рублей на акцию. Напомним, в прошедшем квартале компания также выкупила собственных акций на сумму 110 млрд рублей (или 170 рублей на акцию). Таким образом, дивиденд за 9 месяцев 2019 года составил 312 рублей на акцию (664 рубля, если мы учтем обратный выкуп акций); компания планирует получить положительный денежный поток по итогам 4 квартала.

( Читать дальше )

Итоги телеконференции Лукойла позитивны - Атон

- 28 ноября 2019, 11:36

- |

Высокий показатель FCF за 9M предполагает, что текущий консенсус по дивидендам может быть превышен. Учитывая сильный FCF за 9M19 и ожидаемый положительный FCF в 4К, текущий консенсус по DPS (400 руб.) представляется нам консервативным. По нашим оценкам, DPS по итогам 2019 года может превысить 500 руб., что предполагает солидную дивидендную доходность 8.5%. Совокупная доходность для акционеров (включая выкуп) может достигнуть более 11%.

Капзатраты / прогноз по добыче. ЛУКОЙЛ прогнозирует рост добычи углеводородов близко к верхней границе своего предыдущего прогноза в 0.5-1% г/г, при этом добыча нефти в России останется практически неизменной г/г из-за ограничений ОПЕК+, но ожидается рост добычи жидких углеводородов и газа на иностранных активах, преимущественно, в Узбекистане. Капзатраты могут оказаться даже ниже ранее представленного (уже пересмотренного в сторону понижения) прогнозного диапазона в 470-490 млрд руб. В 2020 капзатраты могут увеличиться до 550 млрд руб. (близко к долгосрочному годовому базовому уровню группы в $8 млрд), но они по-прежнему будут зависеть от договоренностей ОПЕК +.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал