корреляции

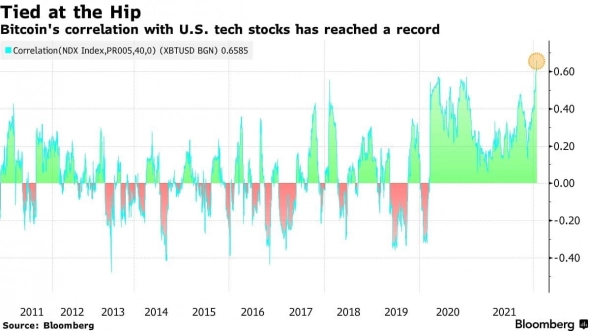

Пойдет ли Биткойн по пути NASDAQ?

- 23 сентября 2022, 09:56

- |

Между многими рисковыми активами, зачастую обнаруживается положительная корреляция.

Автор: Боб Стокс

За более чем 4 десятилетия наблюдений, компания Elliott Wave International пришла к выводу, что использование паттерна волн Эллиотта является единственным лучшим способом анализа финансовых рынков.

Тем не менее, технические индикаторы и индикаторы настроений также полезны. Аналитики Elliott Wave International регулярно просматривают десятки из них.

Также они просматривают корелляцию на финансовых рынках.

В выпуске U.S. Short Term Update от 16 сентября описывалась одна из этих корреляций:

( Читать дальше )

- комментировать

- 186

- Комментарии ( 1 )

Синхронизация началась!

- 13 сентября 2022, 16:22

- |

Давайте будем потихоньку поднимать бокалы) если мы сегодня синхронно в пендосией упали… значит арбитраж начинает возвращаться! Значит скоро о5 станем маааленьким придатком мировой финсистемы и может москухня перестанить ТАК ЯВНО косячить?) хотя врят ли. Мы теперь будем в РЕЗИНОВОЙ ПОПЕ МИРА!!! На десятилетия.

Но я, если честно, рад, что хоть синхронность возвращается) тьфу-тьфу, шоб не сглазить!

Золото и облигации. Что дает?

- 20 июня 2022, 14:38

- |

Автор: Мюррей Ганн

Очередной развод.

Мы не сторонники корреляций, потому что они могут меняться и меняются со временем. Вот почему мы анализируем каждый рынок индивидуально. Однако иногда разрыв отношений заставляет нас сесть и обратить на это внимание. Сейчас это происходит с облигациями и золотом.

( Читать дальше )

Связанность мировой экономики через абсолютные валютные курсы

- 16 февраля 2022, 15:24

- |

В курсе анализа данных есть методика исследования зависимостей между данными через корреляцию Пирсона. Корреляция тем выше чем ряды данных более связаны между собой. И наоборот. Не плохо было бы применить эту технику к валютам и посмотреть на взаимосвязи между ними. Но, если применять корреляцию к парным курсам, то получим оценку связей только между парными курсами. Зависимостей между отдельными валютами не получится.

В рамках разработки проекта «Абсолютный курс» получена методика вычисления абсолютных валютных курсов. Удалось выразить стоимость валют через отношение к абсолютной валюте.

Раз удалось для каждой валюты получить абсолютный курс, можно посмотреть на зависимости между абсолютными курсами отдельных валют. Таким образом у нас появится информация о связях в мировой экономике через зависимости между валютами разных стран.

( Читать дальше )

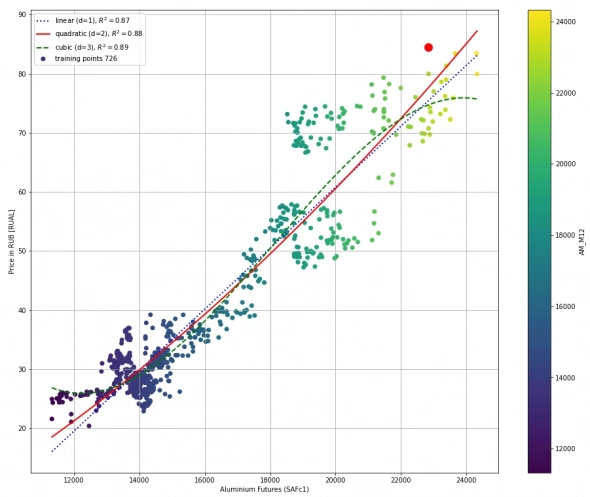

Русал: улетел выше своей функции квадратичной регрессия c r^2 0,88

- 10 февраля 2022, 15:41

- |

На сегодняшнем росте +6% решил перепроверить, что говорит квадратичная функция регрессия c r^2 0,88

про текушу стоимость акций Русала

По оси X — Фьючерс на алюминий на Шанхайской бирже с 2019-го года

По оси Y — Дневные цены закрытия котировок акций Русал, так же с 2019-го года

Большая красная точка — это сегодняшний день, на момент поста.

Красная линия — квадратичная функция регресси

Синяя пунктирная линия — линенйная функция регресси

Текущая цена в 84,5 руб. выглядит несколько завышенной на ожиданиях дальнейшего роста цен на алюминий, так как изменения цен на сырьевые товары очень инертны и возможно, кто то знает когда наступит сезонный пик цен.

( Читать дальше )

На пенсию в ... лет!

- 05 февраля 2022, 18:55

- |

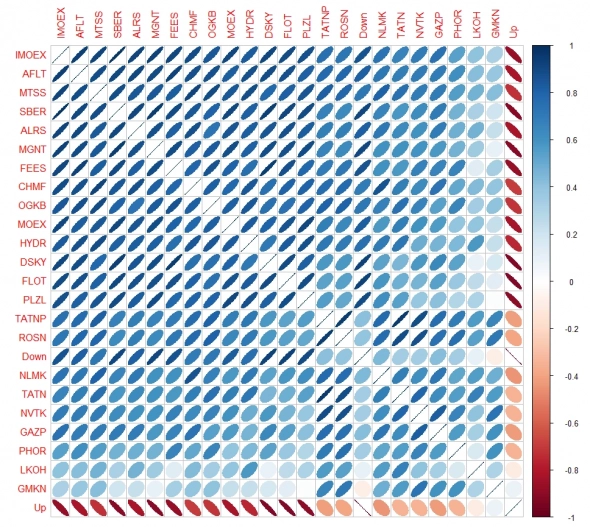

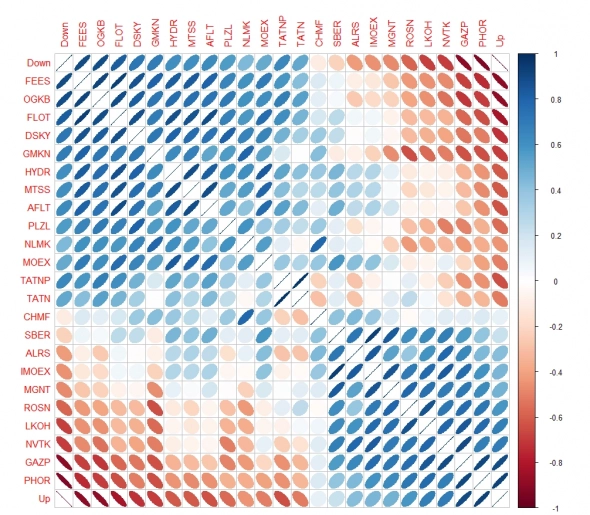

Еще очень нравятся темы про диверсификацию, особенно в акциях Мосбиржи. Набираем портфель, диверсифицируемся на всю котлету и сидим ждем пенсию.

Решил глянуть, как коррелируют основные бумаги за последние 2 месяца, 1 год и 10лет. UP -соответствует идеальному восходящему тренду.

Корреляция за последних 60 дней. Практически все бумажки в дауне. Лукойл и ГМК слегка сопротивляются.

( Читать дальше )

Сегодня корреляция между индексом Nasdaq и Биткоином достигла исторического максимума — Диаграмма

- 25 января 2022, 21:00

- |

Волатильность и корреляция фондов FinEx: монитор рисков за IV квартал 2021 года

- 21 января 2022, 14:06

- |

На фондовом рынке всегда присутствует неопределенность. И все, что остается инвестору в таких условиях — это стараться контролировать уровень риска своего инвестиционного портфеля. Сделать это можно с помощью некоторых полезных инструментов, которые мы рассматриваем в ежеквартальном мониторе рисков. В этот раз мы добавили в монитор данные по развивающимся рынкам без Китая и REIT — в эти классы активов инвесторы могут вложиться с помощью новых фондов — FXEM и FXRE.

Последние месяцы 2021 года оказались для инвесторов не самыми спокойными, хотя индикаторы волатильности не превышали своих средних исторических значений, а большинство фондовых рынков завершили год «в плюсе». Тем не менее, четвертый квартал прошлого года запомнится инвесторами повышенными рисками в связи с распространением новых штаммов коронавируса, резкими скачками инфляции по всему миру, а также риторикой ФРС о грядущем росте ставки.

( Читать дальше )

Зависимость ставки ФРС и S&P500, коэффициент корреляции. Что может принести повышение ставки ФРС в 2022г.

- 08 декабря 2021, 00:16

- |

Для построения графика, ввёл значения на первый торговый день каждого месяца и на даты изменений ставки ФРС.

Коэффицент корреляции индекса S&P500 и ставки ФРС = минус 0,15.

Т.е. между ставкой ФРС и индексом S&P500 слегка отрицательная зависимость за последние 15 лет.

Напоминаю:

коэффициент корреляции–

это статистическая мера силы взаимосвязи между относительными движениями двух переменных.

Диапазон значений от -1,0 до 1,0.

Выводы:

ничего страшного просто в подъёме ставки ФРС нет, т.к. это — ожидаемое событие.

Ситуация в 2022г. интереснее:

- сначала сворачивают QE (вероятно, к лету 2022г. QE не будет), потом повышают ставку. В 2022г. во 2 полугодии ожидается повышение ставки ФРС,

- P/E индекса S&P500 около 29 при среднем историческом значении 16,

- много сильно закредитованных компаний на рынке (в индексе RUSSELL 2000, около 25% компаний, RUSSELL 2000 — это индекс примерно 2 000 компаний средней капитализации).

( Читать дальше )

Корреляция - это инвестиционный Грааль?

- 05 декабря 2021, 18:19

- |

Всем привет!

Существует расхожее мнение, что диверсификация — это про распределение по классам активов, странам и т.д. Но что, если это не совсем так? Что, если упущена одна важная деталь? Что, если эта деталь позволит пассивному портфелю обойти S&P500 по риск/доходности? (Пруф в конце)

Эта деталь — корреляция. Про нее часто забывают при формировании пассивных портфелей. Больше уделяя внимание распределению по классам активов, странам и т.д.

Как работает корреляция?

Чтобы разобраться, нужно заглянуть в формулы. Благо они не сложные))

Начнем с риска. Для измерения риска было введено понятие из статистики — среднеквадратичное отклонение (СКО). Оно показывает насколько далеко может уйти цена от ее среднего значения. Т.е. насколько сильны колебания цены. И чем сильнее этот разброс, тем выше значение среднеквадратичного отклонения и тем выше риск.

Риск портфеля, состоящего из 2-х активов, вычисляется по формуле:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал