Блог им. igotosochi

🚂 18% на грузоперевозках. Свежие облигации ПГК 3Р2 (фикс) и 3Р3 (флоатер) на размещении. Загружаемся и едем!

- 08 декабря 2025, 09:01

- |

Хотите, я расскажу историю про паровозика, который смог? Да, я тоже не хочу, так что лучше расскажу про компанию, которая занимается железнодорожными грузоперевозками. Она смогла ещё два выпуска анонсировать, вот на них и посмотрим.

📖 Об эмитенте

ПГК (Первая грузовая компания) — российский частный оператор на рынке грузовых железнодорожных перевозок. Компания создана в июле 2007 года в рамках реформирования РЖД, которое стало учредителем и собственником. В ноябре 2007 года ПГК приступила к самостоятельному управлению вагонным парком. Заняла 49 место в ежегодном рейтинге журнала Forbes самых прибыльных компаний России. Звучит круто!

⭐ Рейтинг: AA+ от НКР (октябрь 2025) и AA от Эксперт РА (июнь 2025). А с 2022 по 2024 был AAA!

🚂 Финансовые показатели ПГК. Деньги тоже перевозит?

Деньги может и не возит, но в долг их берёт;) Возит много чего, и даже занимает первое место по грузоперевозкам. По размеру парке третье место. Короче, крайне большой бизнес. Компания год назад была продана банком ВТБ, но никто не знает, кому. Так что тут есть пунктик для настороженности. До ВТБ ПГК ещё дважды за год меняла владельца.

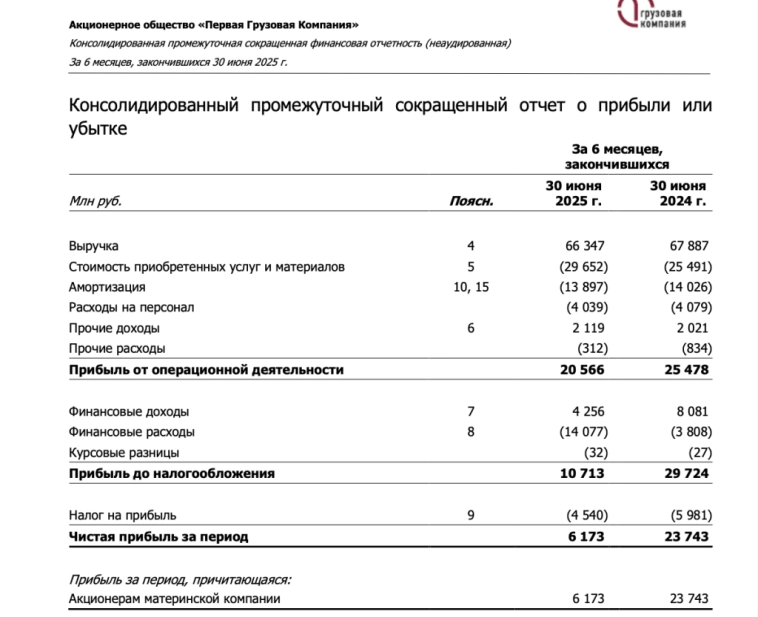

Финансовая отчётность в соответствии с МСФО есть за 1П2025. Вот и посмотрим.

✅ Выручка выросла до 68,9 млрд рублей (+0,9% г/г).

📛 Чистая прибыль при этом сократилась на 40% г/г и достигла 15,1 млрд рублей. Почему упала прибыль? Дело в резком росте процентных расходов. ПГК заплатила кредиторам почти 14 млрд рублей против 3,6 млрд рублей годом ранее. Также ПГК d первой половине года выплатила акционерам дивидендов на 18,4 млрд рублей — больше чистой прибыли.

✅ В Альфе отмечают долговую нагрузку на приемлемом уровне: Чистый долг/OIBDA без учёта задолженности акционера составляет 1,5, а покрытие финансовых расходов операционной прибылью превышает 2.

Аналитики не ждут возникновения у ПГК существенных проблем с обслуживанием обязательств, но высока степень отраслевого риска. В случае сохранения жёсткой ДКП компания окажется под серьёзным давлением.

⚙️ Параметры выпусков

Выпуск: ПГК 3Р2

- Объём: 20 млрд ₽ суммарно

- Начало размещения: 12 декабря (сбор заявок до 10 декабря)

- Срок: 3,3 года

- Купонная доходность: 16%–17,3% (YTM до 18,74%)

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

- Для квалов: нет

Выпуск: ПГК 3Р3

- Объём: 20 млрд ₽ суммарно

- Начало размещения: 12 декабря (сбор заявок до 10 декабря)

- Срок: 2 года

- Купонная доходность: до КС+2,75%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

- Для квалов: нет

Фикс больше 3 лет — супер. Флоатер всего на 2 года, но для флоатера это не столь важно. Без амортизации и оферты — то, что железнодорожный доктор прописал. В обращении также есть сентябрьский выпуск на 2,25 года с купоном 15,75%.

🤓 В итоге

При учёте того, что прошлый выпуск разместился с купоном 15,75%, в более щедрые предложения не верится от слова совсем. Ну, допустим фикс будет с купоном 16%. А флоатер с премией 1,5–2%.

Компания из разряда «to big to fail», но это не означает отсутствие рисков. Мне интересен фикс, в нём и приму участие.

💬 Как вам эти выпуски? Будете покупать? Делитесь мнениями в комментариях!

Понравился пост? Поддержите 👍 лайком и комментарием — это лучшая поддержка и мотивация!

🧮 Сервис учёта инвестиций, которым я пользуюсь.

Предыдущие обзоры: Село Зелёное, АФ Банк, Электрорешения, АФК Система, Селектел, Уральская сталь.

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход. Облигаций в моём портфеле уже на 3+ млн рублей, и к выбору выпусков я подхожу ответственно. Покупаю как на размещениях, так и на вторичном рынке.

🔥 Чтобы не пропустить новые классные обзоры свежих выпусков облигаций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов и много другого крутого контента.

теги блога igotosochi

- ETF

- IMOEX

- IPO

- IPO 2024

- OZON

- акции

- Акции РФ

- Балтийский лизинг

- банки

- Белуга Групп

- брокеры

- бэктестинг

- валютные облигации

- ВДО

- вклады

- втб

- Газпром

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- длинные ОФЗ

- доллар

- доллар рубль

- доход

- европлан

- замещающие облигации

- зпиф

- ЗПИФН

- ЗПИФы недвижимости

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- календарь инвестора

- КАМАЗ

- капитал

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в Сочи

- недельный обзор

- нефтгеазовый сектор

- Новатэк

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- пифы

- покупки

- портфель инвестора

- прогноз по акциям

- роснефть

- Ростелеком

- рубль

- русал

- сбербанк

- селектел

- Селигдар

- скидки

- совкомбанк

- Сочи

- статистика

- трейдинг

- флоатеры

- форекс

- фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- юаневые облигации

- юмор

В деле