колумнистика

Об эффективности и чувствах рынка в трех штрихах. Или чем отличаются вложения в застройщиков и в сельхоз?

- 19 января 2023, 07:39

- |

На примере «песочницы» (рынка высокодоходных облигаций).

Наш портфель ВДО почти на 40% состоит из облигаций застройщиков и облигаций сельхозпредприятий. Сельхоз пользуется неизменным интересом розничных инвесторов. Застройщики под постоянными опасениями.

Первый штрих. Доходности.

• Средняя доходность облигаций застройщиков в нашем портфеле – 22,2% годовых к погашению / оферте.

• Средняя доходность сельхозпроизводителей – 15,0%.

Второй штрих. Кредитные рейтинги.

• Средний рейтинг застройщиков в нашем портфеле – BB по национальной шкале.

• Средний рейтинг сельхозпроизводителей в нашем портфеле – BB-.

Т.е. застройщики не только доходнее, чем сельхоз, на 7% годовых. Но и выше рейтингом на 1 ступень. Поэтому, кстати, ¾ из указанных 40% от портфеля – это всё-таки застройщики, а не сельхоз.

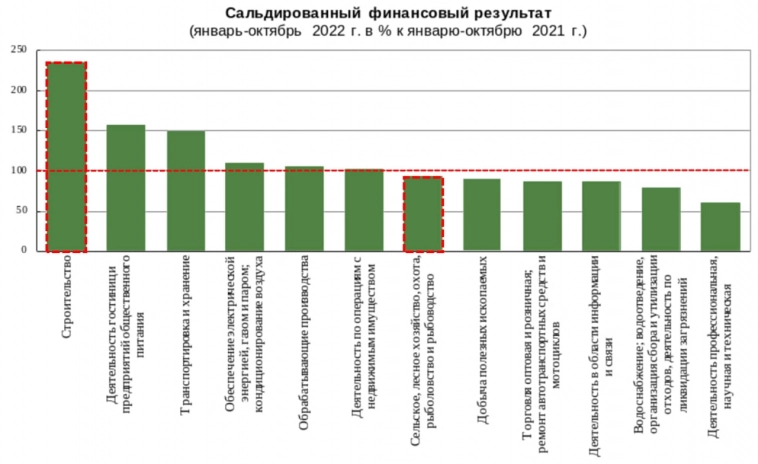

Третий штрих. ☝️ Выдержка из материалов Росстата (https://rosstat.gov.ru/storage/mediabank/216_21-12-2022.html). О результативности отраслей российской экономики за январь – октябрь 2022 (за исключением банков и прочих финансовых посредников, государственных, муниципальных и малых предприятий). На диаграмме изменение прибыли в % за январь – октябрь 2022 к тому же периоду 2021 года.

( Читать дальше )

- комментировать

- 3.5К | ★5

- Комментарии ( 30 )

О пользе вредного налога. С 2023 года взымается НДФЛ с депозитов

- 12 января 2023, 08:06

- |

«Тот, кто нам мешает, тот нам поможет». Фраза и кадр из фильма «Кавказская пленница»

С 2023 года депозиты облагаются НДФЛ. Упрощая, под НДФЛ подпадает совокупность банковских депозитов, которыми обладает то или иное лицо, превышающая 1 млн.р.

Вводить налоги на депозиты (считай, налоги на частные инвестиции) в пору экономического кризиса –решение, мягко говоря, спорное.

Но, кажется, законодатель, увлеченный наполнением бюджета, сам не оценил того шанса, который дает фондовому (и не только) рынку в стране с госэкономикой и супер-централизованной банковской системой.

Налоговая приманка (по факту, до 2023 года депозиты НДФЛ не облагались) годами не пускала физических лиц дальше сберкнижки и ее воплощений.

Это создавало 2 проблемы. Во-первых, депозитчик никогда не становился полноценным экономическим субъектом (как, к слову, и полноценным налогоплательщиком в нашей системе корпоративных и косвенных налогов, т.е. налоги платил, но сколько и за что, не знает). Он был максимально отделен от своих вложений, их использования и финансового результата. Мантра, что низкая ставка депозита оправдывается его надежностью, констатирует низкую ставку, не давая понимания надежности. Второй по величине банк в 2022 году не только купил восьмой по величине банк, но и, видимо, готовится к убытку в 0,5 трлн.р.

( Читать дальше )

В нашей экономике не до перемирия

- 08 января 2023, 07:53

- |

Контроль за свободами и то, что мы еще обладаем ими хотя бы внутренне, учит нас чаще закруглять мысли и реже их вовсе высказывать. Для фондового рынка это создает меньшую прозрачность. Хотя инвестирование – и так игра с неполными данными. В этом смысле всё как будто нормально 😉

А сказать хочется вроде бы про высокодоходные облигации, а вроде бы не совсем. Сказать о некоторых рисках.

Раньше главными рисками портфеля облигаций (облигации – основа нашего инвестирования) я считал дефолты и инфляцию. Никакой оригинальности.

Что делать с дефолтами, более-менее понятно: изучать отчетность и арбитраж. Инфляции можно сопротивляться, покупая бумаги с высокими купонами и короткими сроками. Все годы ведения облигационного портфеля мы худо-бедно справлялись с этим.

Но на дворе 12-й месяц СВО.

Точно добавился риск падения всей экономики. Хотя он уже не риск, он уже сработал. Но для нашей песочницы всеобщее падение, кажется, не так страшно. Под основным ударом всё-таки крупнейшие гос- и окологосударственные компании. Можно было бы порассуждать о динамике политических рисков, но не нужно.

( Читать дальше )

Мы видим тренд, который остался в прошлом. Про супер-популярный аккаунт Майкла Бьюрри

- 13 декабря 2022, 13:10

- |

Фото: Dimitrios Kambouris / Gety Images (https://quote.ru/news/article/6397595e9a7947a495f187e9)

РБК пишет о том, что твиттер-аккаунт знаменитого «медведя» Майкла Бьюрри (вспомните фильм The Big Short, он же Игра на понижение) стал самый популярным блогом среди американских инвесторов.

Показатель того, что все готовы к падению, все готовы слушать о нем из уважаемых источников. Майкл – одиозная личность, но больше заложник образа. Как, например, Нуриель Рубини чуть ранее. Кстати, Рубини нынче тоже на волне интереса.

Но и Бьюрри, и Рубини, и много кто еще обсуждают уже случившееся. Не то падение, что еще будет, а то, что было. Если бы они сейчас говорили о фондовом росте, аудитория их бы попросту проигнорировала. Они даже не рупоры или не кристаллизаторы настроений, они отражения настроений.

А рынок, для простоты суждений, индекс S&P 500 ползет вверх. Создает тренд, о котором заговорят в будущем.

( Читать дальше )

Парадокс чайки. Немного о поведении биржевых спекулянтов

- 09 декабря 2022, 07:30

- |

Когда чайка находит пищу, она непроизвольно кричит. На крик слетаются другие чайки, которые часто отбирают кусок у крикуньи.

Странное поведение, если брать отдельную чайку. Но полезная адаптация для выживания всей популяции, для которой упрощается поиск провианта.

Хоть мозг человека и больше мозга чайки раз в 300, наше поведение тоже эволюционно обусловлено.

Особенно если речь об общении. Новая кора нашего мозга, она же серое вещество, в основном создавалась под давлением коммуникаций с себе подобными. В итоге люди не только непревзойденные интриганы, но неудержимые сплетники.

Для биржевой торговли это и проклятие, и возможность.

Если вы спекулируете, т.е. покупаете что-то, чтобы продать с прибылью, без других практических целей, вы играете в антагонистическую игру с нулевой суммой. Шахматы, карты или мафия – идеальные примеры такой игры.

В подобных играх мы задействуем т.н. макиавеллиевский интеллект (более подходящее название, чем эмоциональный), т.е. свои способности лучше понять оппонента и на этом понимании лучше планировать свои действия против его, чем он против нас.

( Читать дальше )

О внутривидовой агрессии (если в общем)

- 30 ноября 2022, 07:48

- |

Общая тема, может быть, не совсем для моей сетки контента, но имеющая отношение к экономике и рынкам. Тема войн. Возможно, в отсутствие военных конфликтов рынки и экономики росли бы дольше и сильнее, а их падения и кризисы были бы масштабнее из-за эффекта пузырей. Возможно, люди, набравшись опыта, со временем научились бы избегать или купировать обвалы, и прогресс с экономикой развивались бы быстрее.

Альтернатива зависит от ответа на вопрос о самой неизбежности войн. Поскольку это вопрос воли, ответ зависит он самих людей.

Но поведенческие предпосылки к мирному сосуществованию у нас как вида оказываются не лучшими.

Наткнулся на блок статистики в книге Александра Маркова и Елены Наймарк «Эволюция человека. Книга 3. Кости, гены и культура» (глава 9) о внутривидовой летальной агрессии у разных представителей млекопитающих. Средний ожидаемый уровень такой агрессии для всех млекопитающих, на основании приведенного автором исследования, 0,3%. Т.е. 0,3 из 100 (или 3 из 1000) особей погибает от зубов и когтей представителей своего же вида. Для разных видов показатели значительно варьируются. Неожиданные рекордсмены по агрессии – сурикаты, 19,4%. На их фоне люди, что называется, белые и пушистые, у нас ожидаемый уровень внутривидовой летальной агрессии, вычисленный на основе положения вида на эволюционном древе – 2,0% ±0,02% от всех смертей. Но, вообще-то, эти 2% в 7 раз выше среднего уровня агрессии для млекопитающих как класса. Причем и внутри отряда приматов мы одни из наиболее агрессивных представителей, круче только шимпанзе (4,5%). Авторы добавляют, что на протяжении истории подтвержденный процент для людей был обычно выше ожидаемого, так что с шимпанзе мы, возможно, и поспорим.

( Читать дальше )

Остановка рынка облигаций и "далекая радуга"

- 16 ноября 2022, 07:40

- |

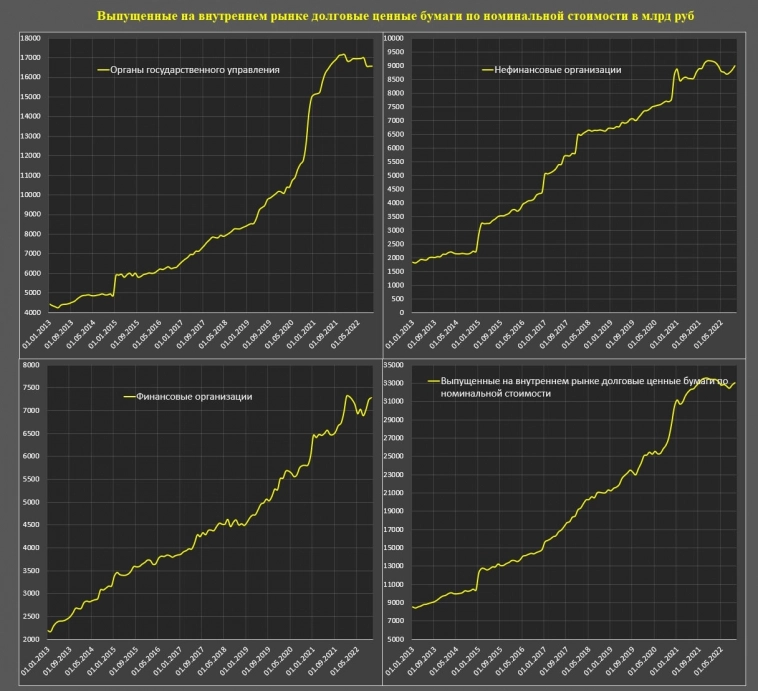

С неделю назад наткнулся на такую вот группу графиков. Они отображают полную остановку размещений на всем российском рынке облигаций. От ВДО до ОФЗ. Новые робкие размещения не перекрывают гашений. Рынок сдувается. По ссылке можно прочитать аналитику авторов материала.

От себя добавлю, что столь длительное замораживание первичного облигационного рынка – феномен для последних десятилетий. На уровне смутных воспоминаний, аналогом может быть кризис 2008-9 годов. Но, допускаю, тогда период тишины был короче. Рынку теперь придется уже не восстанавливаться, а воссоздаваться. Совсем не одно и то же.

И еще одна ссылка. О том, что частичная мобилизация стала для финансового рынка большей травмой, чем начало СВО. Речь о том, что банковская система получила на мобилизации больший итоговый отток денег, чем на начале спецоперации.

Финансирование экономики – причина, а то и способ ее существования. Критическая инфраструктура. И по ней большая политика, пусть и не намеренно, прошла катком.

( Читать дальше )

Московская биржа. Боевые потери

- 19 октября 2022, 08:03

- |

Много написано о расхождении курсов доллара и евро и фьючерсов на них. Попробуй-ка теперь безопасно захеджировать рубль от его обесценения к резервным валютам.

Обращу внимание на другое расхождение, менее близкое большинству. На графиках – динамика фьючерса CME на индекс S&P500 (вверху) и фьючерса Московской биржи на этот же индекс (внизу). Точнее, у МосБиржи это фьючерс на ETF на S&P. До СВО, по информации биржи, совпадение динамики инструментов было на уровне 99,5%. Начиная с февраля всё изменилось. Корреляция есть, совпадения нет. Причина в отсутствии арбитража: торговать фьючерсом на МосБирже можно, но оперативно подкупать или продавать против него американские акции слабо реально.

Если раньше кто-то (например, я) готов был оперировать иностранными инструментарием через отечественные суррогаты, теперь это история прошлого.

Изоляция и конфронтация – тенденции широкого спектра действия. А когда-то были разговоры о Москве как международном финансовом центре. В прошлой жизни.

( Читать дальше )

Неликвидный доллар. А также рестарт ОФЗ и преображение брокериджа

- 22 марта 2022, 08:14

- |

Вчерашний старт торгов ОФЗ был многими воспринят с энтузиазмом. Меры по изоляции и поддержке рынка, вероятно, позволили не свалиться в штопор. Однако установившиеся доходности, нравится нам это или нет, вряд ли справедливы. И депозиты, и денежный рынок выше даже самых доходных коротких ОФЗ на 3% (17% у ОФЗ, 20% — у депозитов). Рыночное ценообразование волатильно, а в нынешних условиях и опасно для устойчивости российской финансовой системы. Однако оно позволяет не терять связи с рыночной же реальностью, блокирует возникновение альтернативных рынков и курсов.

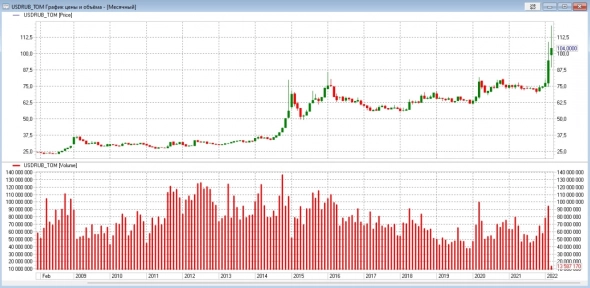

Как пример успешной борьбы за стабильность – пара доллар/рубль. С момента введения запретительных комиссий на покупку валюты и запретов на ее движение пара остановила свой взлет. Рубль даже понемногу укрепляется. Но если посмотреть на объемы торгов, они драматично сократились (на графике приведен месячный тайм фрейм, каждый столбик диаграммы – 1 месяц; столбик мартовского объема торгов будет несколько выше, т.к. март еще не закончился).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал