колумнистика

Портфель акций. Когда фондовому рынку всё равно

- 25 мая 2023, 07:35

- |

Помните, как мы ждали и опасались новых поводов для падения рынка: вторая волна мобилизации, украинское контрнаступление и т.д. События развиваются не линейно, но в целом, к сожалению, в направлении ожиданий. Дроны над Кремлем 2 мая, падение российской военной авиатехники в Брянской области 13 мая, масштабная диверсия в Белгородской 22 мая.

А фондовому рынку все равно. Он хоть и месяц как не растет, но и падения нет. И это не какая-то его уникальная черта. Это отражение общественного безразличия и готовности в чему угодно.

Но все же рынок акций – производная от экономики. Экономика дает сигналы бедствия, даже если мы безразличны и к ним. К бесконтрольному росту бюджетного дефицита мы уже тоже привыкли. Новостью будет теперь не он сам, а неспособность его покрыть. Можно говорить и об ожидаемости отказа Газпрома от дивидендов. Хотя и по итогам кризисных 2008-9 годов дивиденды у Газпрома были. А прошлогодняя дивидендная щедрость бумаги компании на плаву не удержала.

Я не знаю, куда именно пойдет отечественный рынок акций и за какую соломинку ухватится. Просто хочу донести мысль: равнодушие рынка к происходящему не проявление его стойкости. Это накопление риска, который всё равно реализуется, только более неожиданным образом.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

Минус 39 млрд.р. Сбербанк Лизинга. Или почему я не люблю государственный бизнес

- 27 апреля 2023, 07:27

- |

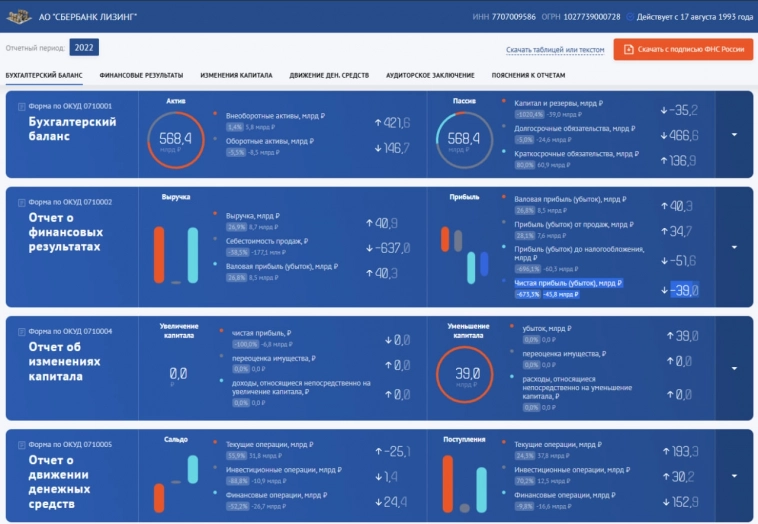

Источник иллюстрации: bo.nalog.ru/organizations-card/4461499

-39 млрд.р. убыток 2022 года АО «Сбербанк Лизинг», одной из крупнейших лизинговых компаний России. Как почти все крупнейшее в России, государственной. Чуть раньше, -56 млрд.р. – убыток ГТЛК. Икс 10 к этим значениям – ВТБ. И это не статистические выбросы, это тренд.

Госбизнес отлично работает при господдержке. Например, когда есть сверхдоходы от нефтяного рынка, которые способны компенсировать общую неэффективность. С 2004 по 2022 год, всего с парой перерывов так и было.

И годами всё кажется отличным, хотя бы стабильным. Как фильме про Джеймса Бонда, «Умри, но не сейчас».

Однако «всем телепрограммам однажды приходит конец». Дефицит бюджет отрезвляет. Думаю, парад убытков, проблем и неплатежей, а следом за ними – реструктуризаций и банкротств, только стартовал.

Можно повторить и тезис про дивидендную щедрость госкомпаний. Крупнейших не гос тоже. Нынешние рекорды выплат – выплаты сразу за несколько прошедших лет. Продолжать их в будущем невозможно даже в режиме максимального экономического благоприятствования.

( Читать дальше )

Коррекция в третьем чтении

- 12 апреля 2023, 07:15

- |

Госдума вчера приняла поправки в закон о воинском учете со скоростью, нетипичной даже для принтер-режима. О чем официальных СМИ опубликовали несколько сцен с заседания, с претензией на дискуссию.

По-моему, событие запускает (или отражает) 2 процесса. Во-первых, очередное обострение в ходе СВО. Можно много говорить о необходимости цифровизации и порядка в воинском учете, но то, как это делается, наводит на всякие теории.

Во-вторых, если судить просто по телеграм-каналам РБК или Коммерсантъ, реакции на думское голосование и сам документ – в массе, резко отрицательные. Аналогичные реакции теперь сопровождают большинство любых властных инициатив. Это кризис другого порядка. С чем мы не имели дела, минимум, последние 11 лет.

Не хочу развивать тему. Но подобные вещи к росту на фондовом рынке не приводят. Вчера и не привели. Индекс МосБиржи, начинавший сессию за здравие, заканчивал ее если не за упокой, то без настроения. Рубль слабел. Вряд ли это движение на 1 день.

Динамика рынка, конечно, не мобилизационная, но в целом показательная. Рынок, как и общество, способен адаптироваться почти к чему угодно. Так что обвала по февральскому и или сентябрьскому образцу не ждал бы (хотя рубль может). Но сам тренд, как был в лучшем случае рискованным, так и остался.

( Читать дальше )

Госдолг – проблема государства? (Доходности аукционов по размещению ОФЗ подступают к 11%)

- 03 марта 2023, 07:29

- |

Источник иллюстрации: t.me/russianmacro/16558

Последние аукционы Минифина по размещению ОФЗ (1 марта) напомнили о плачевном состоянии первичного рынка госдолга. Доходность 18-летней ОФЗ 26238 – 10,76%. Это простить можно, бумага предельно длинная. Но и доходность 9-летней ОФЗ 26241 – 10,54%. И тут достаточно сказать, что 9 лет до погашения немногим больше средних 5 лет до погашения для вторичного рынка в корпоративном сегменте и 7-ми – в сегменте ОФЗ.

Проблема ли это доверия или недостатка денег, скоро начнем понимать. На данный момент деньги понемногу дорожают. Ставки овернайт поднялись до 7,4% с недавних 6,8%. Однако корпоративные облигации давления на доходность, сопоставимого с ОФЗ, не испытывают.

А доходности размещаемых ОФЗ начинают соперничать с корпоративными кредитными рейтингами уже не ААА, а с нижней частью АА, или даже верхней – single A. Впору задаться вопросом, возможность ли эти 10%+ (или уже 11%-) по ОФЗ?

( Читать дальше )

Сеанс инфляции с последующим разоблачением (начиная с бюджета и заканчивая ВДО)

- 22 февраля 2023, 08:09

- |

Канал MMI натолкнул меня на полезную ссылку:

budget.gov.ru/%D0%91%D1%8E%D0%B4%D0%B6%D0%B5%D1%82?regionId=45000000

Название страницы: Актуальная бюджетная статистика в цифрах. Цифры приведены в виде понятной инфографики и обновляются ежедневно.

Это цифры бюджетной катастрофы. Накопленный всего за 2 неполных месяца 2023 года дефицит бюджета, ~3,8 трлн.р., уже превысил годовой план по дефициту, он 3,5 трлн.р.

Отрезок с 1 января по 20 февраля, отраженный в инфографике, короткий для долгоиграющих планов. И последующие расходы, вероятно, будут заметно ниже, и с доходами правительство что-то будет придумывать. Не уверен, что можно придумать что-то сейчас, чтобы не навредить потом. Как пример, инициатива г-на Белоусова об очередном разовом добровольном взносе бизнеса, суммой 250-300 млрд.р., похоже, преобразуется в налоговую норму. Как бы и порядка больше, и давления.

Но в целом, откатить назад настолько, чтобы даже только стабилизировать бюджетный дефицит на этом уровне, представляется слабо реальным.

( Читать дальше )

О нужде и порче (про госдолг и рубль)

- 08 февраля 2023, 07:43

- |

На графиках – динамика внутреннего госдолга РФ (для справки – и внешнего госдолга) и динамика денежной массы (индикатор М2).

( Читать дальше )

Об эффективности и чувствах рынка в трех штрихах. Или чем отличаются вложения в застройщиков и в сельхоз?

- 19 января 2023, 07:39

- |

На примере «песочницы» (рынка высокодоходных облигаций).

Наш портфель ВДО почти на 40% состоит из облигаций застройщиков и облигаций сельхозпредприятий. Сельхоз пользуется неизменным интересом розничных инвесторов. Застройщики под постоянными опасениями.

Первый штрих. Доходности.

• Средняя доходность облигаций застройщиков в нашем портфеле – 22,2% годовых к погашению / оферте.

• Средняя доходность сельхозпроизводителей – 15,0%.

Второй штрих. Кредитные рейтинги.

• Средний рейтинг застройщиков в нашем портфеле – BB по национальной шкале.

• Средний рейтинг сельхозпроизводителей в нашем портфеле – BB-.

Т.е. застройщики не только доходнее, чем сельхоз, на 7% годовых. Но и выше рейтингом на 1 ступень. Поэтому, кстати, ¾ из указанных 40% от портфеля – это всё-таки застройщики, а не сельхоз.

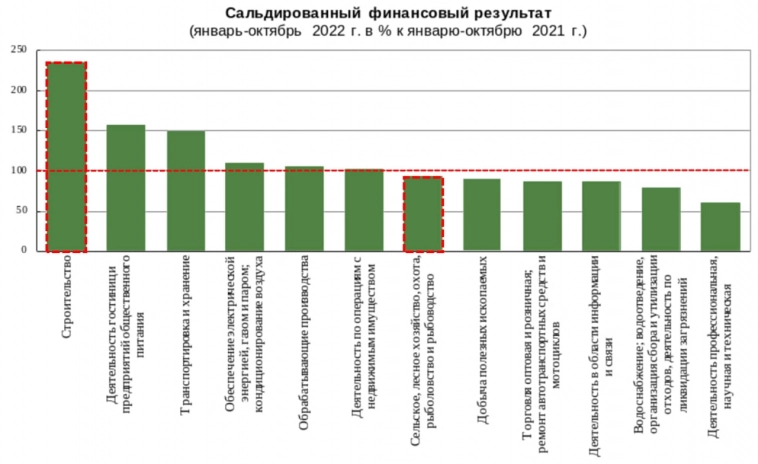

Третий штрих. ☝️ Выдержка из материалов Росстата (https://rosstat.gov.ru/storage/mediabank/216_21-12-2022.html). О результативности отраслей российской экономики за январь – октябрь 2022 (за исключением банков и прочих финансовых посредников, государственных, муниципальных и малых предприятий). На диаграмме изменение прибыли в % за январь – октябрь 2022 к тому же периоду 2021 года.

( Читать дальше )

О пользе вредного налога. С 2023 года взымается НДФЛ с депозитов

- 12 января 2023, 08:06

- |

«Тот, кто нам мешает, тот нам поможет». Фраза и кадр из фильма «Кавказская пленница»

С 2023 года депозиты облагаются НДФЛ. Упрощая, под НДФЛ подпадает совокупность банковских депозитов, которыми обладает то или иное лицо, превышающая 1 млн.р.

Вводить налоги на депозиты (считай, налоги на частные инвестиции) в пору экономического кризиса –решение, мягко говоря, спорное.

Но, кажется, законодатель, увлеченный наполнением бюджета, сам не оценил того шанса, который дает фондовому (и не только) рынку в стране с госэкономикой и супер-централизованной банковской системой.

Налоговая приманка (по факту, до 2023 года депозиты НДФЛ не облагались) годами не пускала физических лиц дальше сберкнижки и ее воплощений.

Это создавало 2 проблемы. Во-первых, депозитчик никогда не становился полноценным экономическим субъектом (как, к слову, и полноценным налогоплательщиком в нашей системе корпоративных и косвенных налогов, т.е. налоги платил, но сколько и за что, не знает). Он был максимально отделен от своих вложений, их использования и финансового результата. Мантра, что низкая ставка депозита оправдывается его надежностью, констатирует низкую ставку, не давая понимания надежности. Второй по величине банк в 2022 году не только купил восьмой по величине банк, но и, видимо, готовится к убытку в 0,5 трлн.р.

( Читать дальше )

В нашей экономике не до перемирия

- 08 января 2023, 07:53

- |

Контроль за свободами и то, что мы еще обладаем ими хотя бы внутренне, учит нас чаще закруглять мысли и реже их вовсе высказывать. Для фондового рынка это создает меньшую прозрачность. Хотя инвестирование – и так игра с неполными данными. В этом смысле всё как будто нормально 😉

А сказать хочется вроде бы про высокодоходные облигации, а вроде бы не совсем. Сказать о некоторых рисках.

Раньше главными рисками портфеля облигаций (облигации – основа нашего инвестирования) я считал дефолты и инфляцию. Никакой оригинальности.

Что делать с дефолтами, более-менее понятно: изучать отчетность и арбитраж. Инфляции можно сопротивляться, покупая бумаги с высокими купонами и короткими сроками. Все годы ведения облигационного портфеля мы худо-бедно справлялись с этим.

Но на дворе 12-й месяц СВО.

Точно добавился риск падения всей экономики. Хотя он уже не риск, он уже сработал. Но для нашей песочницы всеобщее падение, кажется, не так страшно. Под основным ударом всё-таки крупнейшие гос- и окологосударственные компании. Можно было бы порассуждать о динамике политических рисков, но не нужно.

( Читать дальше )

Мы видим тренд, который остался в прошлом. Про супер-популярный аккаунт Майкла Бьюрри

- 13 декабря 2022, 13:10

- |

Фото: Dimitrios Kambouris / Gety Images (https://quote.ru/news/article/6397595e9a7947a495f187e9)

РБК пишет о том, что твиттер-аккаунт знаменитого «медведя» Майкла Бьюрри (вспомните фильм The Big Short, он же Игра на понижение) стал самый популярным блогом среди американских инвесторов.

Показатель того, что все готовы к падению, все готовы слушать о нем из уважаемых источников. Майкл – одиозная личность, но больше заложник образа. Как, например, Нуриель Рубини чуть ранее. Кстати, Рубини нынче тоже на волне интереса.

Но и Бьюрри, и Рубини, и много кто еще обсуждают уже случившееся. Не то падение, что еще будет, а то, что было. Если бы они сейчас говорили о фондовом росте, аудитория их бы попросту проигнорировала. Они даже не рупоры или не кристаллизаторы настроений, они отражения настроений.

А рынок, для простоты суждений, индекс S&P 500 ползет вверх. Создает тренд, о котором заговорят в будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал