Блог компании Иволга Капитал | Госдолг – проблема государства? (Доходности аукционов по размещению ОФЗ подступают к 11%)

- 03 марта 2023, 07:29

- |

Источник иллюстрации: t.me/russianmacro/16558

Последние аукционы Минифина по размещению ОФЗ (1 марта) напомнили о плачевном состоянии первичного рынка госдолга. Доходность 18-летней ОФЗ 26238 – 10,76%. Это простить можно, бумага предельно длинная. Но и доходность 9-летней ОФЗ 26241 – 10,54%. И тут достаточно сказать, что 9 лет до погашения немногим больше средних 5 лет до погашения для вторичного рынка в корпоративном сегменте и 7-ми – в сегменте ОФЗ.

Проблема ли это доверия или недостатка денег, скоро начнем понимать. На данный момент деньги понемногу дорожают. Ставки овернайт поднялись до 7,4% с недавних 6,8%. Однако корпоративные облигации давления на доходность, сопоставимого с ОФЗ, не испытывают.

А доходности размещаемых ОФЗ начинают соперничать с корпоративными кредитными рейтингами уже не ААА, а с нижней частью АА, или даже верхней – single A. Впору задаться вопросом, возможность ли эти 10%+ (или уже 11%-) по ОФЗ?

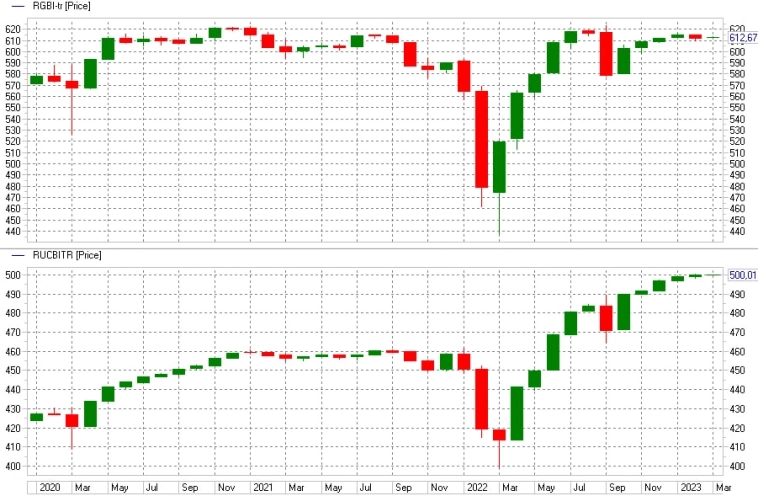

Вместо ответа – сравнение результатов вложений в гособлигации с результатами корпоративных бумаг: индекс полной доходности гособлигаций RGBI-tr и индекс полной доходности корпоративных облигаций RUCBITR. За 2 года, с марта 2021 по март 2023 корпоративный индекс принес не щедрые 17,1%. А индекс ОФЗ – 6,8%. С начала 2022 год доход от корп.бумаг – 9%, от ОФЗ – 3,8%.

Складывается впечатление, что покупатели ОФЗ руководствуются или светлыми надеждами, которые никак не оправдаются, или не вполне рациональными экономическими соображениями. А поскольку основные покупатели госдолга – крупнейшие банки, всё с большим интересом наблюдаю именно за ними.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Остатки сами на казенном подсосе. Со списаниями и субсидированием.

Автор правильно говорит, про свои сомнения. Ибо память штука хитрая.

И знаете в чем она хитрая? — Все на тот момент системно значимые банки, жировавшие на тот момент «с %маржи» — исчезли. Совсем. Как корова языком слизнула.

Нет, Сбербанк не жировал))))

И не торопитесь, а то успеете… узнать на своём веку — что там конечно, а что бесконечно)))

John Wayne, на примере ВТБ — работает)

и мы не знаем, каков реальный финрез банков из-за того, что какая-то часть их активов (какая?) отражена по условным ценам, например, по ценам на 16.02.2022

А насчёт банкротств и прочих ухудшений для миноров, сограждан, в жизни может быть все что угодно.