колумнистика

Эффект обыденности. Еще раз о том, отчего не растет нефть (и золото)

- 13 октября 2023, 07:01

- |

О том, почему котировки нефти не взлетают и, сомнительно, что взлетят в ответ на войну в Израиле. Вторая за неделю заметка на одну тему, обосновывающая.

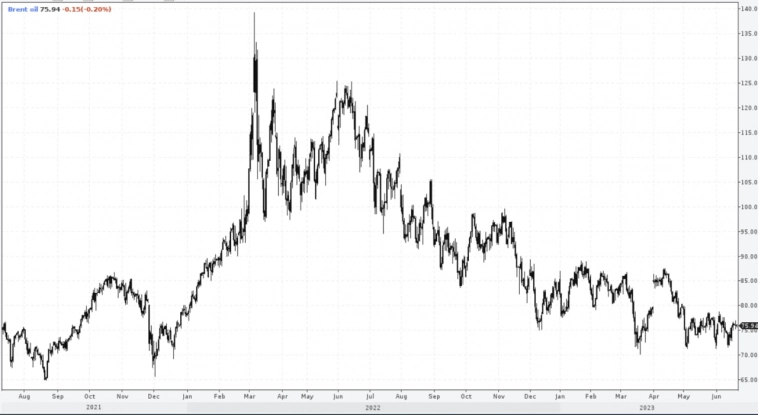

Нефтяной рынок (аналогично рынку золота) десятилетиями живет в простой логике: если где-то полыхнет по-настоящему, нефть улетит в небеса.

Предыдущий конфликт, российско-украинский в этой логике нефть и разыграл. Ненадолго, но в марте 2022 она взлетала на 40 долл.

Может быть, сейчас еще просто рано? И свои 125 долл. (сегодняшние 85 + военная премия 40) нефть всё равно получит, но в ноябре?

Не думаем.

За пару лет Земля стала более опасным местом проживания. Социальные процессы имеют направленную природу, значит, может оказаться еще более опасным. Но теперь это не новость.

Почти любое общество адаптируется под почти любые обстоятельства. Больше агрессии, значит, больше. Принятие происходящего, на уровне общественного сознания, распространяется и на рынки как тоже социальные структуры.

Если первый конфликт расценивается рынками как не норма. И нужно срочно делать запасы, пробовать сорвать спекулятивный куш, т.е., в частности, отправлять нефть к ценовым рекордам. То ко второму конфликту ставки уже сделаны, многое к нему уже готово. Коллективное сознательное не столько удивляется, сколько готовится к третьему.

( Читать дальше )

Ключевая ставка вместо инфляции как предположение об очевидном

- 29 сентября 2023, 07:03

- |

Взглянем на совмещенный график ключевой ставки и инфляции с сайта Банка России.

При накопленной годовой инфляции 5%, даже склонной к дальнейшему разгону, ключевая ставка 13% выглядит запретительной. Бывало и выше, но в менее спокойных обстоятельствах.

В теории все, кто может, должны забирать деньги откуда можно, нести их на депозит и денежный рынок. Где банкам нужно ломать голову, что с ними делать, т.к. продавать под 20%, вчетверо дороже уровня инфляции, нелегкая задача. Акции и недвижимость должны падать, хотя цена на недвижимость больше зависит от нерыночных льгот по ипотеке. Облигационный рынок, кредитный процесс и бизнес должны встать на долгую паузу.

Но что-то как будто не так. Акции почти не упали. Облигационные размещения притормозили, но заемщики выстраиваются в очередь. В глубоко кризисном 2022 году им было совсем не до облигаций (даже при ставке 7,5%).

Наверно, причина несгибаемости рынка и бизнеса в том, что линия ключевой ставки – объективная, а инфляции – творческая?

( Читать дальше )

Ничего хорошего в ОФЗ

- 26 сентября 2023, 07:16

- |

Есть добротный и не собравший кассу фильм «Ничего хорошего в отеле Эль Рояль». Сюжет, если коротко: ¾ времени – попытки удержать баланс, последняя четверть – неудача и полная жесть.

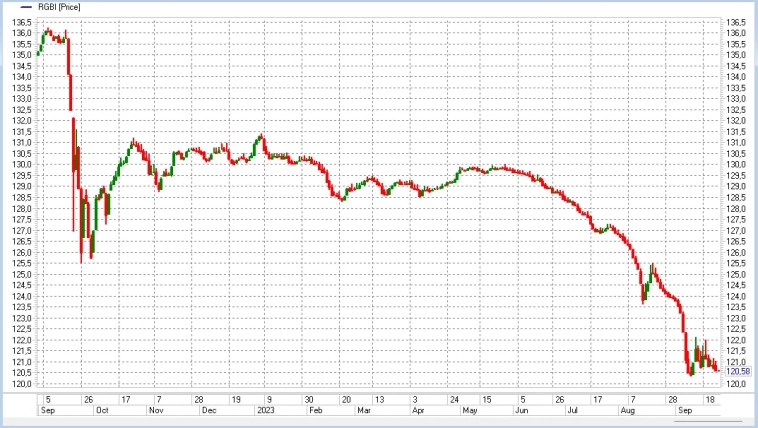

Название и логика фильма ассоциируются с происходящим с ОФЗ. И не только с ними.

В крестовом походе против доллара ключевая ставка поднята до значений не нормы. Экономика понимает произошедшее с запозданием, как боец после пропущенного удара.

Банки таки потянули депозиты вверх. Облигационный и, вероятно, кредитный рынок вслед за этим начал стопориться. Спрос на новые облигационные выпуски исчезает. Черёд коррекции вниз для облигационных котировок. Чего мы еще не особенно видели.

На графике RGBI, индекса цен ОФЗ видим консолидацию. Год назад было подобное, и тогда дело разрешилось резким отскоком вверх. Но тогда и настроения были другие. Было острое чувство ненормальности после второй за год биржевой паники. Сейчас есть чувство адаптации. В отсутствие настоящей адаптации. И, значит, консолидация – т.н. фигура продолжения тенденции. Где-то недалеко, как кажется, следующий динамичный ход вниз. К искомым ±15% годовых (20%+ по ВДО?). Сейчас ОФЗ любых сроков до погашения дают 11,7-12,3%.

( Читать дальше )

Про IPO. Или зачем проигрывать рынку

- 21 сентября 2023, 06:44

- |

ЦБ, Минфин и МосБиржа то и дело анонсируют предстоящие в России десятки новых IPO. Есть внутренний спрос (вездесущие «физики»), формируется внутреннее предложение (на NASDAQ не выйдешь). Хотим как в Иране, хотим лучше, чем в Иране.

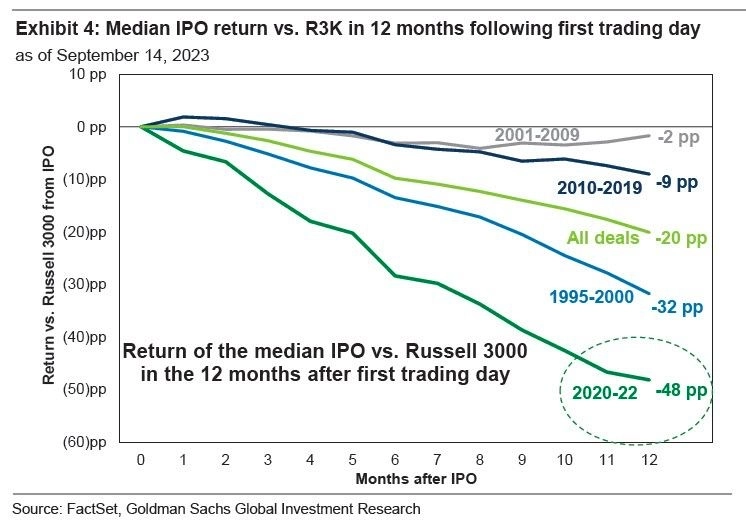

Немного о глобальном тренде IPO. Без суверенных рыночных и правовых особенностей, которые, если и способны отклонить тренд, то не к улучшению результата.

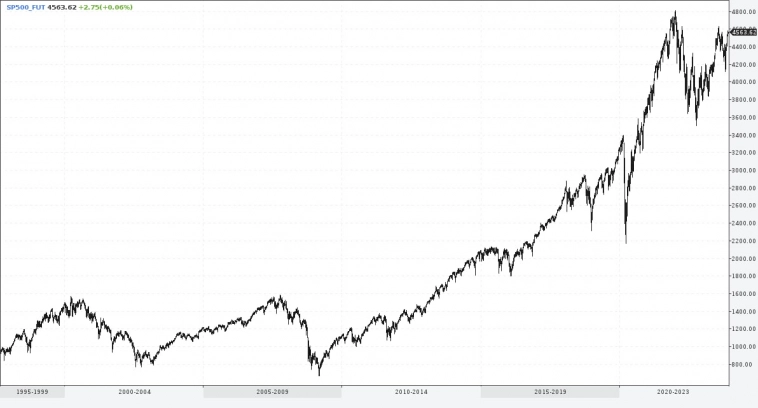

На иллюстрации сравнение динамики средних цен размещенных на IPO акций с динамикой глобального индекса акций. В среднем за всё время наблюдений, за периоды с 1995 по 2000 гг., с 2001 по 2009 гг., с 2010 по 2019 гг., за 2020-22 гг. сравнение не в пользу IPO. В последние годы экстремально не в пользу, с потерей к рынку акций до почти -50%.

На IPO бумаги продаются относительно дорого, с прицелом на рост компании в будущем. И дороговизна не всегда оправдана, и рост не всегда происходит. Ведь если звезды зажигают, значит это кому-нибудь нужно? По статистике, не (обычно частному) инвестору.

( Читать дальше )

Перефразируя г-на Дерипаску. Или почему высокая ключевая ставка помогает нам с вами создавать рынок розничных облигаций

- 15 сентября 2023, 07:12

- |

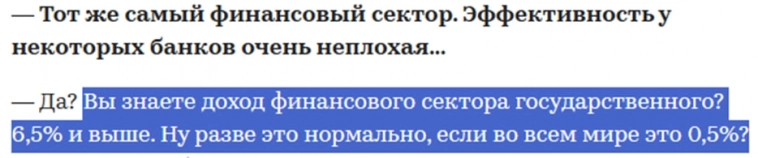

Отношение к сегодняшнему решению Банка России по ключевой ставке хотим дать, отталкиваясь от последнего интервью Олега Дерипаски (для РБК в рамках ВЭФ).

То, что ставка 12% не стимулирует экономику, понятно. Понятны и тезисы г-на Дерипаски про самоценность рыночной экономики и конкуренции, институтов собственности и справедливой судебной системы. То, что отечественная действительность постоянно ставит вод вопрос очевидные истины, судьба, видимо, такая. Олег Владимирович оптимистично (ли?) заключает: «шанс у нас есть». Ряд более развернутых цитат – в иллюстрациях.

( Читать дальше )

ОФЗ, которые нам могут понравиться. Или не торопитесь обжечься на молоке

- 30 августа 2023, 07:19

- |

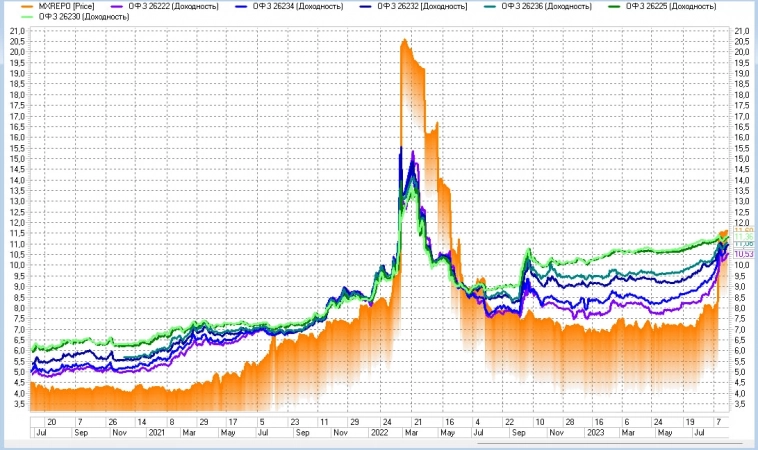

Динамика доходностей 1-15-летних ОФЗ в сопоставлении с доходностью денежного рынка (по индексу MXREPO)

2 недели назад мы смягчили риторику относительно ОФЗ. Сопроводив ее предупреждением, что для покупки кроме как для диверсификации консервативной части капитала они все равно не подходят. Время возможностей не пришло.

Дополним и скорректируем мысль.

Иволга по мере накопления активов (сейчас нам 4 года и на счетах компании эквивалент 22 млн долл., с планом через год иметь 50 млн) смещается в сторону управления активами. Мы работаем в первую очередь на денежном рынке. Сейчас он достоен по доходности (эффективная чуть выше 12% годовых). Но в какой-то момент хотя бы часть денег мы бы хотели заместить высококлассными облигациями. ВДО не в счет, это отдельный класс активов, подходящий не под все случаи жизни.

Взгляд невольно падает на ОФЗ. Отношение к которым у нас перманентно прохладное. До сих пор. Однако ОФЗ «идут на панику». В чем сомневаться становится сложнее.

Рассуждения о России как великой силе хороши и полезны. Но в долг дают неохотно и всё дороже.

( Читать дальше )

Post scriptum (применительно к фондовому рынку)

- 26 июня 2023, 07:03

- |

События пятницы-субботы в последовательности знает примерно каждый.

Послесловие применительно к фондовому рынку.

Рынок, насколько смог, в пятницу стряхнул часть беспокойных держателей. Продавцы оказались бы правы, затянись события. Как и покупатели валюты по банковским курсам. Но первый за 30 лет вооруженный внутренний конфликт (или за 23 года, если считать Северный Кавказ) закончился менее чем за сутки.

Ощущение, что «отпустило», должно вернуть рубль, акции и облигации близко к исходным позициям. Впрочем, для рубля это слабая подпорка.

Фондовые котировки, может, не сразу, эмоциональная инерция способна отправить выше. Она же эмоциональная ловушка. Кажется, что даже самые отчаянные события не могут уронить рынок. Ловушка в том, что это всего лишь проявление большей беспечности при растущем риске.

Да, риск не снизился, он вырос (моя субъективная позиция).

На днях указывал на три риска для фондового рынка: риск заметного снижения нефти, дальнейшего ослабления рубля и валютной паники, внутриполитического обострения. Первые два остались актуальными, третий дал яркое проявление, но и близко не разрешился (опять же субъективно). О нем чуть позже отдельно. А вот о том, что он, возможно, запускает уже сейчас: https://t.me/probonds/8928

( Читать дальше )

Риски, которые меня беспокоят

- 20 июня 2023, 07:09

- |

Пройдусь по рискам, которые способны серьезно изменить ситуацию на нашем фондовом рынке.

Я склонен к общему скепсису и разного рода страхам. Однако веду и портфель акций, который стартовал в самое непопулярное для инвестиций время, весной прошлого года, и портфель ВДО, где с рисками, вообще, полный порядок, их много. Первый портфель с начала года — +17%, второй +10%. Т.е. надеюсь на собственную рациональность.

Риска с близкой реализацией вижу три.

Нефть. Brent падает ровно год. Правда, уже 3 месяца минимумы не обновляются, 70-71 долл./барр. Но последовательно снижается верхняя граница ценового диапазона. Предпочитаю ставить на продолжение любых тенденций, если нет принципиально новых вводных. Относительно нефти их не вижу. А пробой 70-доллровой поддержки может привести к ускорению скатывания вниз. Urals, как понимаю, торгуется примерно на 20 долларов ниже. Такой дисконт, наверно, смягчит удар от дальнейшего падения Brent. Проблемы от падения нефти Россия уже испытала (нефтегазовые доходы бюджета за 5 месяцев 2023 года на 50% ниже доходов за тот же период 2022 года). Снижение бенчмарка, если оно будет, фактор для рынка в большей степени психологический.

( Читать дальше )

Портфель акций. Когда фондовому рынку всё равно

- 25 мая 2023, 07:35

- |

Помните, как мы ждали и опасались новых поводов для падения рынка: вторая волна мобилизации, украинское контрнаступление и т.д. События развиваются не линейно, но в целом, к сожалению, в направлении ожиданий. Дроны над Кремлем 2 мая, падение российской военной авиатехники в Брянской области 13 мая, масштабная диверсия в Белгородской 22 мая.

А фондовому рынку все равно. Он хоть и месяц как не растет, но и падения нет. И это не какая-то его уникальная черта. Это отражение общественного безразличия и готовности в чему угодно.

Но все же рынок акций – производная от экономики. Экономика дает сигналы бедствия, даже если мы безразличны и к ним. К бесконтрольному росту бюджетного дефицита мы уже тоже привыкли. Новостью будет теперь не он сам, а неспособность его покрыть. Можно говорить и об ожидаемости отказа Газпрома от дивидендов. Хотя и по итогам кризисных 2008-9 годов дивиденды у Газпрома были. А прошлогодняя дивидендная щедрость бумаги компании на плаву не удержала.

Я не знаю, куда именно пойдет отечественный рынок акций и за какую соломинку ухватится. Просто хочу донести мысль: равнодушие рынка к происходящему не проявление его стойкости. Это накопление риска, который всё равно реализуется, только более неожиданным образом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал