ключевая ставка

ЦБ подал ключ на 16,5. Акции по акции (что на радаре)

- 24 октября 2025, 19:55

- |

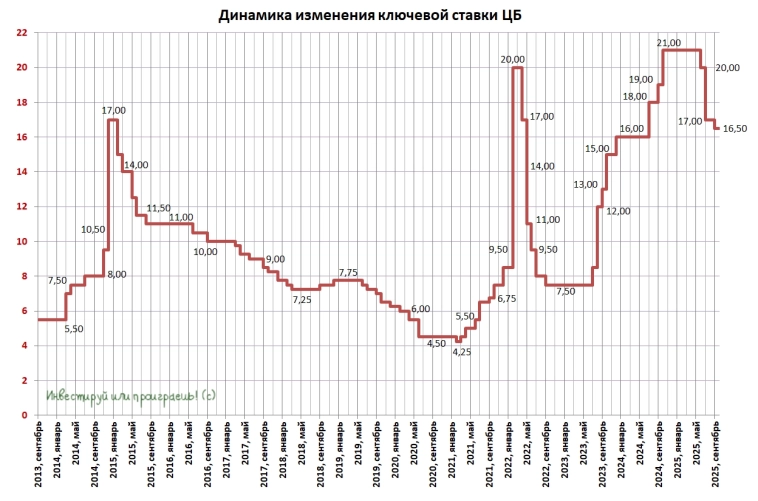

Салют, мои маленькие любители инвестиций! ЦБ подал сегодня ключ на 16,5. Железную леди удалось продавить, но только на пол шишечки процента. Хотя когда мы имеем такую высокую ставку играться полу\четвертью процентами обычно смысла не много, но видимо пришлось снизить хоть на сколько-нибудь и в декабре, к концу года, предстоит откусить еще половинку.

К сегодняшнему заседанию ЦБ портфель енота пришел в более чем на 90% в облигациях (так, н-р, из последнего участвовал в первичном размещ. облигаций Амурской области), в которых сижу уже давно (год а то и более), как писал ранее, ввиду отсутствия девала и роста цен на коммодитиз (кроме золота), а также высокой безрисковой ставкой.

Доходность портфеля с начала года на текущий момент около 30%. Сейчас градус пессимизма на рынке вырос, все участники измотаны, хотя геополитическая ситуация на мой взгляд стала получше — хотя бы идёт диалог между сторонами и в кулуарах, при максимальном разочаровании участников рынка в акциях (пролива пока не до

( Читать дальше )

- комментировать

- 594

- Комментарии ( 2 )

По мотивам пресс-конференции ЦБ

- 24 октября 2025, 16:33

- |

Разберём ключевые тезисы.

Заявления Набиуллиной сегодня — это попытка балансировать между охлаждением экономики и слишком живучей инфляцией. ЦБ уменьшил ключевую ставку на символические 0,5 п.п., до 16,5% — слабый намёк на «осторожное смягчение» торговли с инфляцией без повторного разгона.

Инфляция: «временные» ягоды и бензин.

По версии ЦБ, ускорение цен — следствие сезонных факторов (овощи, топливо), а их влияние скоро «испарится». Но за кулисами — устойчивая инфляция 4–6%, уже превышающая целевые 4%. Даже если убрать бензин из уравнения, цены растут быстрее, чем ЦБ хотел бы признать.

По данным ЦБ, годовая инфляция на 20 октября — около 8,2%, а по итогам года ожидается 6,5–7% (каким образом???). На 2026 год прогноз «слегка» оптимистичен — 4–5%.

Такие уровни — уже почти «новая норма»: устойчивые цены растут быстрее целевого ориентира второй год подряд. На этом фоне заявление о «временных факторах» звучит как привычное «всё под контролем» — хотя контроль этот стоит 16,5% ключевой ставки.

( Читать дальше )

Ключевая ставка снижена с 17,0% до 16,5%!

- 24 октября 2025, 14:37

- |

🕺 Я сегодня прям как чувствовал, что ЦБ может приятно удивить! И действительно удивил, неожиданно для большинства снизив ключевую ставку с 17,0% до 16,5%:

📃 Из интересных тезисов:

▪️ Сигнал ЦБ по ставке остаётся нейтральным

▪️ ЦБ повысил прогноз по инфляции на 2025 год с 6,0%-7,0% до 6,5%-7,5%

▪️ ЦБ понизил прогноз роста ВВП с 1,0%-2,0% до 0,5%-1,0%

▪️ ЦБ повысил прогноз по цене на нефть с $55 до $58 за баррель

▪️ ЦБ повысил прогноз по средней ставке на 2026 год с 12-13% до 13-15%, на 2027 год диапазон сохранен на уровне7,5%-8,5%

▪️ По ожиданиям ЦБ, инфляция составит 4,0%-5,0% в 2026 году, устойчивая инфляция достигнет 4% во втором полугодии 2026 года

▪️ Дезинфляционное влияние бюджета в 2025 году будет существенно меньше, чем ожидалось ранее

❤️ Ставим лайки, друзья! Ключевая ставка продолжает снижаться, и это прекрасное завершение рабочей недели!

👉 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!

( Читать дальше )

Глава ВТБ Костин: Ключевая ставка ЦБ в перспективе обязательно будет снижаться

- 24 октября 2025, 11:41

- |

«В перспективе она (ключевая ставка ЦБ), конечно, будет снижаться. Обязательно будет снижаться в перспективе», — сказал глава ВТБ Андрей Костин.

«Тут очень сложно. Я не эксперт, который гадает об этом. Но мы исходим из того, что в целом тренд должен быть понижающий. А скорость зависит от макроэкономических, я думаю, показателей и их оценки со стороны Центрального банка», — сказал глава ВТБ.

1prime.ru/20251024/kostin-863881490.html

Как не потерять деньги в условиях неопределенности

- 24 октября 2025, 11:17

- |

⌛️ В ближайшие часы ЦБ опубликует ставку. Наш рынок последние дни был под сильным давлением, и если ставку понизят хотя бы на 1%, то может образоваться локальный минимум с резким ростом внутри дня 🚀

📉 С другой стороны, в ценах уже могут быть заложены ожидания от снижения ставки и в случае если снижения не произойдет — это станет дополнительным фактором давления (хоть и весь основной негатив на рынки последние заседания оказывали выступления главы ЦБ)

📉 А так как до минимальных значений этого года всего 2%, то пробитие последних лоев по IMOEX может привести к ускорению

💡 Поэтому, чтобы не гадать куда пойдет цена, я разработал новую опционную стратегию, которые вы НЕ НАЙДЕТЕ НИ В ОДНОМ УЧЕБНИКЕ ИЛИ ВИДЕО В СЕТИ

⌛️ Эта стратегия предполагает получение прибыли при резких движениях рынка (от 1% внутри дня). Но главная проблема в том, что движение должно произойти именно внутри одного дня, так как купленные опционы теряют свою стоимость со временем. А за счет комбинации множества купленных и проданных опционов с разными страйками — опционов там очень много и самое главное — эта стратегия предоставляет МИНИМАЛЬНЕЙШЕЕ ГАРАНТИЙНОЕ ОБЕСПЕЧЕНИЕ

( Читать дальше )

🛍 ЦБ готовится к манёвру: ставка вниз, экономика — в подвешенном состоянии

- 23 октября 2025, 20:53

- |

Друзья, кажется, мы стоим на пороге нового витка в экономической игре Центробанка. И пока что я вижу всё больше сигналов, что в декабре нас ждёт очередное снижение ключевой ставки.

Но не обольщайтесь — это не значит, что впереди рост, доступные кредиты и изобилие. Наоборот, такие движения — это, скорее, реакция на перегретую систему, где дышать уже тяжело даже банкам.

Я считаю, что завтра ЦБ сохранит ставку на уровне 17% до декабря. После этого — мягкое снижение до 16–16,5%, если инфляционные ожидания не вырвутся из-под контроля. Казалось бы, хорошая новость, но стоит копнуть глубже — и картина уже не выглядит оптимистичной.

Снижение ставки — это не признак силы, а попытка ослабить давление. Экономика задыхается от дорогих кредитов, компании сокращают активность, а Минфин тем временем вынужден занимать всё больше. Только в этом году ведомство планирует привлечь ещё 2,2 трлн рублей — на фоне растущего дефицита бюджета.

Звучит знакомо, правда? Всё чаще государство перекладывает дыры в бюджете на будущие поколения, занимая сегодня, чтобы выжить завтра. И каждый раз, когда Центробанк снижает ставку, он словно говорит: «мы больше не можем держать эту тяжесть».

( Читать дальше )

Купон до 21,25% на 3 года! Свежие облигации ВИС Финанс БО-П10 (флоатер)

- 23 октября 2025, 09:48

- |

В линейке высокодоходных флоатеров прибавление! Группа «ВИС» порадует биржевых бондоводов очередным выпуском. Купон обещают почти в духе недавнего Селигдара — до КС+4,25%. Но есть нюансы, и о них в моем традиционном детальном разборе.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски АФ_Банк, Евраз, МСП_Факторинг, Село_Зелёное, ЮГК, Амурская_обл, Газпромнефть, ЭН+_Гидро, Селигдар, Гельтек_Медика, Борец, УрСталь.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰А теперь — погнали смотреть на новый выпуск ВИС Финанс!

🏗️Эмитент: ООО «ВИС Финанс»

🤝ВИС Финанс — 100% дочка группы «ВИС» для привлечения облигационных займов. Группа «ВИС» — инвестиционно-строительный холдинг, реализующий крупные инфраструктурные проекты в разных регионах РФ, один из лидеров на рынке государственно-частного партнерства (ГЧП). Образован в 2000 г. в СПб (земляки, получается).

( Читать дальше )

Медиана недельной инфляции резко упала, рост цен сезонный и локализован в овощах.

- 22 октября 2025, 19:31

- |

Аннуализированная инфляция в России:

🔼 Недельная (14 октября — 20 октября) = 0,22*365/7 =11,47% *

🔼 За последние 4 недели = (6,78 +11,99 + 10,95 + 11,47) / 4 = 10,30%

🔼 С начала года накоплено 4,95% = 6,14% (YTD – 294 дня)

🔼 За последние 3 месяца = 2,81% → 3,16%

* не считаю верным возводить в 52 степень, т.к. это лишь увеличит ошибку прогноза за счет сложного процента при значительных колебаниях недельных цен.

Очень интересные данные: медиана +0,06%, среднее арифметическое простое +0,25%! На этой неделе большее количество товаров снижается в цене, бензин тоже стал дорожать медленнее (+0,5%), но общий индекс цен вырос сильнее. Усилились тенденции прошлой недели: овощная инфляция во всей красе и уходит в отрыв: Помидор +6,2%, Огурец +3,4%, Картофель +2,4%, а противопоставить ей нечего, т.к. дешевеют товары медленнее Сахар (-0,5%), Проживание в гостинице (-0,75%). Это чистая сезонность, локализованная в небольшой группе товаров. Месячные данные по полному кругу товаров должны быть существенно позитивнее недельных данных, т.к. фронтального роста цен нет. Медиана начинает падать ниже прошлых лет.

( Читать дальше )

🚗 Европлан. Имеем первые признаки восстановления?

- 22 октября 2025, 12:07

- |

Сегодня в нашем фокусе операционные результаты за 9М2025 года, крупнейшей российской независимой автолизинговой компании Европлан. Разберем ключевые моменты отчета:

📉 По итогам 9М2025 объём нового бизнеса снизился на 62% г/г — до 70,7 млрд руб, что всё ещё обусловлено высоким уровнем процентных ставок. Общее число лизинговых сделок за всю историю компании достигло свыше 701 тыс.

Динамика объема нового бизнеса по кварталам:

1К2025 = 21,7 млрд руб (-51,7% г/г)

2К2025 = 21,7 млрд руб (-60,2% г/г)

3К2025 = 27,3 млрд руб (-54,8% г/г)

📈 Ситуация по сегментам бизнеса:

— легковой: 28 млрд руб (-57% г/г)

— коммерческий: 32 млрд руб (-65% г/г)

— самоходный: 11 млрд руб (-61% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По данным компании Газпромбанк Автолизинг и маркетингового агентства НАПИ, за первые 8 месяцев 2025 года корпоративным клиентам по договорам лизинга было передано 93,4 тыс. легковых автомобилей, что составляет 65,8% от объема продаж января-августа 2024 года. При этом разрыв с прошлогодними показателями с каждым месяцем сокращается: в июне разница год к году составляла 44,4%, в июле — 34,5%, в августе — 30,4% (отдельно в августе падение было самым минимальным за весь год).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал