индекс мосбиржи

Уже можно подвести итоги тарифной политики Трампа — они минимальные!

- 03 декабря 2025, 16:46

- |

Наши опасения, что множество бизнесов сильно пострадают, не оправдались. Конечно, есть проблемы в малом бизнесе, у которого не было запаса прочности, но это, в основном, не публичные компании, а значит, и не фондовый рынок.

Рынок приспособился к трудностям, заложил всё в цены, и конечно, это всё легло на потребителей. Однозначно считаю: новые пошлины не полезны, это подтверждает то, что фондовые рынки не растут как в прошлые годы — с января 2025-го по ноябрь индекс просел почти на 12%.

Но, в любом случае, все всё понимают, решают проблемы и живут дальше. Остались, конечно, ожидания рецессии, но когда она будет, мы не знаем, да и никто не знает. Только если произойдёт что-то ужасное (мировая война?).

Конечно, аналитики всё вам расскажут задним числом. Экономика немного буксует, настроения настороженные, все обсуждают искусственный интеллект и ждут падения. Но как базовый аналитики прогнозируют оптимистичный сценарий: индекс Мосбиржи к концу 2025-го выше 3000 пунктов (с учётом дивидендов).

( Читать дальше )

- комментировать

- 270

- Комментарии ( 0 )

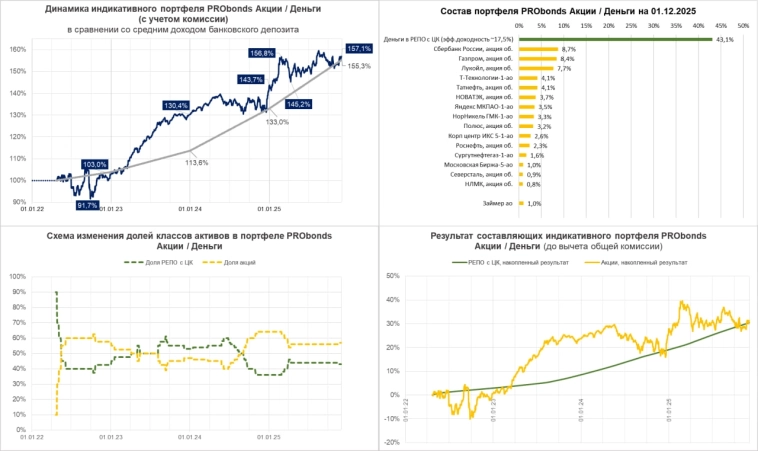

Портфель Акции / Деньги (17% за 12 мес). Доля акций может увеличиться

- 02 декабря 2025, 06:54

- |

Эффект низкой базы обеспечивает портфелю годовой прирост (с начала декабря 2024 по начало декабря 2025). Даже конкурентный депозиту: средняя депозитная ставка за период – 18,7%, всё равно выше портфельных 17%, но незначительно.

Однако скоро база сравнения перейдет от января к январю, и доходность упадет ниже 10%. Если только не случится чуда.

Насколько чудо возможно? Думаю, возможно. Индекс МосБиржи ближе к нижней планке своих колебаний 2022-25 гг. Это в пользу его возможного роста. Экономическая стагнация, закрепленная налоговым давлением – минус для рынка, но, допускаю, он уже в котировках. Я бы не говорил о глубоком экономическом кризисе (хотя раньше предполагал его развитие). Власть и бизнес уже в напряжении и готовы к сопротивлению. А кризис – территория неподготовленности.

Остается крепкий рубль, высокая КС и снижение инфляции. Они должны тормозить рынок акций больше всего остального. Рубль еще свою злую шутку с акциями, номинированными в нем, сыграть может.

( Читать дальше )

Динамика денежной массе Влияние на фондовый рынок Как обгоняю индекс Выводы

- 29 ноября 2025, 11:33

- |

включает выпущенные в обращение Банком России наличные деньги

(с учетом остатков средств в кассах кредитных организаций — резидентов Российской Федерации) плюс

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 95% — это нал.

Данные по узкой денежной базе ЦБ России публикует на своём сайте еженедельно

Скачал, построил график

За неделю нала стало больше на 0,03%

За квартал на 2,19%

За год 4,74%

Наличка стала расти с мая 2025г, рост 6,14%

До мая 2025г. была жёсткая ДКП сейчас — нейтральная.

Важно, чтобы М1

(наличка + средства на накопительных и расчётный счетах, т.е. деньги, которые можно быстро использовать)

росла быстрее инфляции, как в 2023г.

Но данные по М1 ЦБ России публикует ежемесячно, а данные по узкой денежной базе еженедельно

Динамика М1

За год (с 1 11 2024 по 1 11 2025) рост 8,28%, за 3 мес. 2,22%, за месяц 1,28%, т.е.

М1 начинает расти немного быстрее.

( Читать дальше )

РЫНОК ПОЛЗЕТ ВВЕРХ! Че купил на этой неделе 😎 Мой инвест-марафон

- 29 ноября 2025, 10:59

- |

Не взлетает, не ракетит, не растёт, а именно ползет — осторожно, крадучись, готовый в случае очередных разочаровывающих новостей опять накуканить лонгустов.

📈Но вчера к вечеру зашевелился быстрее и пополз уже прыжками — на новостях, что США готовы признать контроль РФ над Крымом и другими территориями, чтобы побыстрее обеспечить перемирие. Для этого в Россию в очередной раз вылетел спецпосланник Трампа Стив Уиткофф. Договорнячок уже близко?

Мем сразу на ДВЕ злобы дня из Интернета :)

И сразу после этого Зеленский сообщил, что его ближайший соратник и подельник по коррупционному скандалу Андрей Ермак написал заявление об отставке. Зеленский пообещал «полностью перезагрузить офис Президента». Чуть раньше этим же утром у Ермака прошли обыски со стороны НАБУ и САП. Похоже, вся украинская верхушка развалилась окончательно.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

( Читать дальше )

Акции ПАО ДОМ.РФ войдут в базу расчета четырех индексов Мосбиржи с 19 декабря 2025 года

- 27 ноября 2025, 14:22

- |

С 19 декабря 2025 года на основании рекомендации Индексного комитета Московской Биржи обыкновенные акции ПАО ДОМ.РФ (MOEX:DOMRF) войдут в базу расчета Индекса Мосбиржи, Индекса РТС, Индекса акций широкого рынка, Индекса финансов.

Включение акций компании в базу расчета четырех основных индексов сразу после IPO является признанием качества инвестиционного кейса ДОМ.РФ. Это откроет доступ к акциям для пенсионных фондов, страховых компаний и других институциональных инвесторов, которые ориентируются на индексы. Также будет способствовать росту числа акционеров, в состав которых уже входят 40 институциональных и более 50 000 розничных инвесторов, рыночной капитализации ДОМ.РФ и положительно скажется на ликвидности акций.

Установлен коэффициент free-float для акций ПАО ДОМ.РФ на уровне 10%.

Акции ДОМ.РФ, Озона и ЦИАНа с 19 декабря войдут в Индекс МосБиржи, Юнипро исключат, в базу Индекса голубых фишек войдут акции Озона и ВТБ — Мосбиржа меняет базы расчета Индексов

- 27 ноября 2025, 09:22

- |

Московская биржа по рекомендации Индексного комитета сформировала базы расчета индексов акций, которые будут действовать с 19 декабря 2025 года, а также установила значения коэффициентов free-float и дополнительных ограничительных весовых коэффициентов для ценных бумаг ряда эмитентов.

В базу расчета Индекса МосБиржи и Индекса РТС войдут обыкновенные акции МКПАО «Озон», обыкновенные акции ПАО «ДОМ.РФ» и обыкновенные акции МКПАО «ЦИАН», тогда как обыкновенные акции ПАО «Юнипро» будут исключены из индекса.

В базу расчетаИндекса голубых фишек будут включены обыкновенные акции МКПАО «Озон» и обыкновенные акции Банк ВТБ (ПАО), при этом обыкновенные акции ПАО «Северсталь» и обыкновенные акции ПАО «НЛМК» покинут индекс.

База расчета Индекса средней и малой капитализации изменится за счет включения обыкновенных акций ПАО «Фикс Прайс» и обыкновенных акций МКПАО «Эталон Груп» и исключения обыкновенных акций ПАО «М.видео».

В базу расчета Индекса акций широкого рынка войдут обыкновенные акции МКПАО «Озон», обыкновенные акции ПАО «ДОМ.РФ», обыкновенные акции ПАО «Фикс Прайс» и обыкновенные акции МКПАО «Эталон Груп», тогда как обыкновенные акции ПАО «Казаньоргсинтез», обыкновенные акции ПАО «Каршеринг Руссия», обыкновенные акции ПАО «М.Видео» и обыкновенные акции ПАО «Диасофт» будут исключены из индекса.

( Читать дальше )

Было у отца три сына (Часть 3)

- 27 ноября 2025, 01:37

- |

Итак, продолжаем следить за тремя позициями на Мосбиржи, которые в начале года по совпадению стоили примерно 140 рублей.

«Умный сын» — фонд денежного рынка AKMM, стоит 158 рублей, и это 13% прибыли(на самом деле в начале стоимость была несколько меньше 140, поэтому с другими фондами денежного рынка в этом посте не надо сравнивать)

«Средний сын» фонд ВТБ, индекс Мосбиржи сейчас стоит 136 рублей. Это где-то 3%, убытка, ну почти по 0, учитывая нашу погрешность.

«Дурак» — Газпром стоит 127 рублей, это где-то 10% убытка.

В отличие от предыдущей статьи теперь-то всё правильно, все «сыновья» показывают тот результат, как их назвали. Умный, прибыль, средний по нулям, дурак убыток.

Теперь пора раскрыть, сколько чего у меня в портфеле. Итак, на текущее число.

Умный – 330%

Средний – 100%

Дурак – 37%

На Газпроме я довольно много выиграл в этом году спекулятивно продавая по +10% на различных всплесках. К сожалению в целом-то он рос, поэтому постепенно позиция наращивалась. Но так сказать надо не терять веру, ведь всем известно, что пока не продал, убытка-то и нет :-)

( Читать дальше )

Таргет по индексу Мосбиржи на конец года - 2400 пунктов, не вижу фундаментальных драйверов для роста индекса на горизонте 6 месяцев — Герман Шелест из МКБ

- 24 ноября 2025, 11:15

- |

t.me/financefir

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал