инвестиции

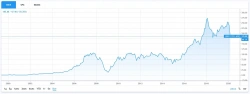

Ежемесячный обзор портфеля: Palo Alto +30%, tapering, акции игровых компаний

- 20 сентября 2021, 01:36

- |

Ежемесячный обзор по нашему инвестиционному портфелю, за период с 18.08.2021 по 18.09.2021, а также результаты за полный год с 18.09.2020.

Макроэкономика. За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. В прошедший четверг вышли данные по безработице. Количество первичных заявок за пособием составило 332 тыс. против ожидавшихся 330 тыс. Общее число, получающих пособие по безработице, составило 2,67 млн человек, по последним данным. В то время как неделей ранее было 2,85 млн. Аналитики ожидали, в среднем, что показатель составит 2,79 млн чел. Изменение числа занятых в несельскохозяйственном секторе от ADP за август +374 тыс., аналитики прогнозировали в среднем +613 тыс. Безработица в США в августе составила 5,2%, что совпало с ожиданиями рынка. В июле безработица была на уровне 5,4%.

Согласно пересмотренным данным, ВВП США во 2 кв. 2021 г. (2Q21) вырос на 6,6% в годовом выражении. Ранее сообщалось 6,5%. Экономисты прогнозировали пересмотр до 6,7%. Продажи на вторичном рынке жилья в июле составили 5,99 млн домов, экономисты прогнозировали в среднем 5,83 млн. Продажи на первичном рынке жилья в июле — 708 тыс. домов, ожидалось 700 тыс.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Инвестиционный портфель для ребенка. А вы рассказываете ребенку про акции? У моей дочери в 10 лет он уже есть.

- 19 сентября 2021, 18:50

- |

Как ваши дети относятся к деньгам? Что они знают о деньгах и инвестициях?

Самый распространенный ответ на подобные вопросы — «Он/Она еще маленькие, вырастут и разберутся во всем самостоятельно».Действительно? Т.е. читать, считать и писать вы их учите, а вот финансовую грамотность привить своим детям — это уже как бы необязательно.

Почему же так? Откуда эти стереотипы, что о деньгах не нужно говорить, что обсуждение финансовых вопросов — это некультурно. Да бред всё!

А еще у нас любят говорить — «Не в деньгах счастье...»

А ведь деньги являются неотъемлемой частью нашей жизни.

Неправильное отношение к деньгам чревато проблемами в будущем: отсутствие финансовой грамотности, умения финансового планирования, вечные кредиты, финансовые пирамиды и прочие лохотроны.

Мое личное убеждение, что чем раньше ребёнок поймет ценность денег и правильное отношение к ним, освоит правильное управление, распоряжение ими, научится планировать и распределять свой бюджет, тем лучше. Лучше именно для него. Вам он потом скажет только большое спасибо.

( Читать дальше )

Endowment effect (эффект владения) - опасная болезнь инвестора

- 19 сентября 2021, 17:17

- |

Наиболее ярко действие данного феномена проявилось во время эксперимента, проведенного в 1990 году Талером совместно с тремя коллегами:

Исследование проводилось при участии студентов факультета прикладной экономики Корнелльского университета. Студентов разделили пополам — одной половине подарили по одной кофейной кружке с логотипом университета стоимостью $6 и попросили продать эти кружки второй половине. Владельцы бесплатных кружек выставили их на продажу и начались торги.

( Читать дальше )

Ноябрь 2019го..Камаз по 56 или возвращаясь к напечатанному и что еще интересного в нашем машиностроении...

- 19 сентября 2021, 14:49

- |

smart-lab.ru/blog/575678.php) в котором рассматривал две самые интересные и перспективные с моей точки зрения машиностроительные компании-КАМАЗ и ИРКУТ.

Можно что угодно говорить что это всё не то и всё не так, но КАМАЗ улетел на 120 причём за очень краткий промежуток времени.

Немцы инвестирующие в КАМАЗ однозначно не отличаются системным слабоумием, и результат вполне достойный-кратный рост капитализации.

Продолжает ли КАМАЗ быть долгосрочно интересным на таком уровне? На мой взгляд-безусловно! Ибо к настоящему времени действительно прорывные (с точки зрения коммерческой привлекательности) отработки. В первую очередь это про электротранспорт и машины-роботы.

Другая инвестидея-компания ИРКУТ ещё не стартанула. Причины две-санкции и ковид. МС-21 очень интересный и прорывной для своего сегмента самолёт. Цена- коммерческая привлекательность использования на мой взгляд обеспечат весьма впечатляющий взлёт как бизнеса ИРКУТ, так и капитализации отечественного авиастроителя.

( Читать дальше )

Повторится ли сценарий разворота 2018 года? Акции, валюты, рынок сырья

- 19 сентября 2021, 14:43

- |

— Василий Олейник проводит исторические параллели — какова вероятность повтора сценария 2018 года, когда за последний квартал американские индексы упали на 20%?

— Наша новая ведущая продолжает формировать свой инвестиционный портфель — в этот раз выбираем недооцененные компании в секторе коммунальных услуг

— Обсуждаем, чего ждать от заседания ФРС и что происходит на рынках сырья и валют

А еще поздравляем Иру с днем рождения — присоединяйтесь :-)

Как поднять ярд зелени и зарабатывать 72% годовых с благими намерениями

- 19 сентября 2021, 12:33

- |

Varo — первый в США финтех, который сам получил банковскую лицензию (остальные используют лицензии банков-партнеров).

Миссия Varo: дать всем шанс встроиться в экономику и создать здоровые финансовые привычки. Эти милые тезисы пишет каждый второй западный финтех, поэтому можно их молча пролистать и смотреть под капот.

Приманивают хомяков как положено американскому венчурному стартапу: 0 скрытых комиссий, 0 абон-платы, никаких 23% годовых по кредитам, налетай.

( Читать дальше )

Пример моих хороших и плохих инвестиций. Кризис?

- 19 сентября 2021, 11:33

- |

Решил написать тему про свои хорошие и плохие инвестиции! И наверно выскажу свое мнение о рекламе по ТВ.

Итак, начну с хорошего)))

Когда я начал скупать акции на бирже (в 2011 году) — я понятия не имел что покупать, т.к я был совсем молод и только пришел на рынок.

Покупал голубые фишки (Сбер и Газпром).

Цена Сбера тогда было до 100 рублей. Газпром уже не помню.

Что самое интересное, я так же купил акции компании Мечел! И тут пошло самое интересное!

Цену покупки уже точно не помню (примерно 600-800 р), но держал я ее долго, вроде до 2017 года (смотрел как утекали мои надежды о будущем).

( Читать дальше )

Колбаса и курица сегодня в цене! Черкизово идет в рост.

- 19 сентября 2021, 11:14

- |

«Черкизово» отлично отчиталась о результатах своей деятельности за 1-е полугодие 2021 года, после чего акции стремительно пошли вверх.

Давно присматривался к этому активу для покупки в свой портфель, поэтому будет разбирать все подробно.

Группа «Черкизово» — российская продовольственная компания. Является крупным производителем и переработчиком мяса птицы, свинины и комбикормов. В структуру Группы входят птицеводческие комплексы, свинокомплексы, мясоперерабатывающие предприятия, комбикормовые заводы, элеваторы и более 300 тыс. га сельскохозяйственных земель.

Акции «Черкизово» торгуются на Московской бирже под тикером #GCHE с 2006 года.

👉🏼Итак, что же там с цифрами за 1-е полугодие 2021 года:

✅ Выручка увеличилась на 20,6% по сравнению с аналогичным периодом прошлого года до 73,1 млрд рублей.

✅ Валовая прибыль составила 23,8 млрд рублей, что на 27,4% выше показателя за первое полугодие прошлого года.

✅ Операционные расходы выросли на 9,2% в годовом сопоставлении и составили 8,6 млрд рублей по сравнению с 7,9 млрд рублей годом ранее за счет роста объемов производства. Доля операционных расходов в выручке уменьшилась до 11,8% против 13,0% годом ранее.

( Читать дальше )

Boeing повысила свой долгосрочный прогноз спроса на самолеты

- 18 сентября 2021, 23:14

- |

Согласно актуальной модели, которую Boeing заложила в свой прогноз, в 2022 году ожидается возвращение внутренних перевозок к уровню 2019 г., по региональным и международным перевозкам восстановление ожидается к 2023 г. и 2024 г. соответственно.

В ближайшие 10 лет Boeing ожидает мировой спрос на коммерческие самолеты в размере 19 330, годом ранее прогноз спроса составлял 18 350 самолетов. Повышение среднесрочного прогноза стало возможно благодаря более успешному выходу из пандемии. В течение этого периода спрос на коммерческие самолеты, включая грузовые самолеты, а также оборонный сектор составит $9 трлн, что на $300 млрд больше, чем годом ранее.

( Читать дальше )

Австралийская компания-производитель туалетной бумаги подняла $30M венчурных инвестиций

- 18 сентября 2021, 17:57

- |

Название компании — огонь: Who Gives a Crap. По-русски можно перевести «Да кого это нафиг парит?». Это прекрасное отражение ситуации на венчурном рынке

Помните, что в первую волну карантина люди по всему миру скупали туалетную бумагу? В чатиках инвесторов тогда шутили, что надо покупать акции производителей заветных рулонов.

Так и вышло: продажи Who Gives a Crap пампанули как раз в 2020 году, и это дало им новый виток развития.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал