драйверы роста

⛽️ Роснефть. Ничего хорошего

- 02 декабря 2025, 12:25

- |

Сегодня в нашем фокусе финансовый отчет за 9М2025, одной из крупнейших публичных добычных компаний мира — Роснефти. Традиционно, пройдемся по основным моментам:

— Выручка: 6288 млрд руб (-17,8% г/г)

— EBITDA: 1641 млрд руб (-29,3% г/г)

— Чистая прибыль: 277 млрд руб (-70,1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 На фоне снижения цен на нефть и укрепления рубля выручка за 9М2025 показала снижение на 17,8% г/г — до 6288 млрд руб. В результате показатель EBITDA сократился на 29,3% г/г — до 1641 млрд руб, а чистая прибыль обрушилась на 70,1% г/г — до 277 млрд руб. в т.ч. из-за негативного эффекта высокой ключевой ставки, а также разовых и неденежных факторов.

*Средний дисконт на российскую нефть Urals к стоимости Brent в период с 1 по 18 ноября составлял $18,4/барр (в октябре 2025г — $13/барр).

— средняя цена Urals (USD/баррель) за последние 12 месяцев составила $62,5.

— CAPEX вырос на 6,3% г/г — до 1118 млрд руб.

— скор. FCF сократился на 45% г/г — до 591 млрд руб.

( Читать дальше )

- комментировать

- 269

- Комментарии ( 0 )

INFORCE — собственная торговая марка ВИ.ру

- 25 ноября 2025, 13:37

- |

ПРОФЕССИОНАЛЬНО. НАДЕЖНО. ДИНАМИЧНО.

Так звучит ДНК нашей собственной торговой марки INFORCE — стратегического актива в портфеле Ви.ру, который мы развиваем с 2015 года. Недавно к этому звучанию прибавилось еще одно: врум-врум! 🏎 Но обо всем по порядку 🙂

INFORCE для нас больше, чем просто бренд:

▪️ Это 700+ товаров для профессионалов: от авторемонта до строительства, созданных для работы в условиях высоких нагрузок.

▪️ Каждый продукт рождается из запросов клиентов, проходит 5 этапов контроля качества и производится на ведущих заводах в России, Китае и на Тайване.

▪️ Мы получили 10 номинаций в отраслевых премиях с 2020 года и звание «Бренд года-2024» в категории «Строительное орудие и инструмент».

В 2025 году INFORCE стал официальным спонсором гоночной команды DADZ Racing, участников Всероссийского чемпионата Russian Drift Series. Инженеры и механики команды используют наш инструмент в обслуживании и подготовке автомобиля к гонкам, потому что INFORCE — инструмент для профессионалов!

( Читать дальше )

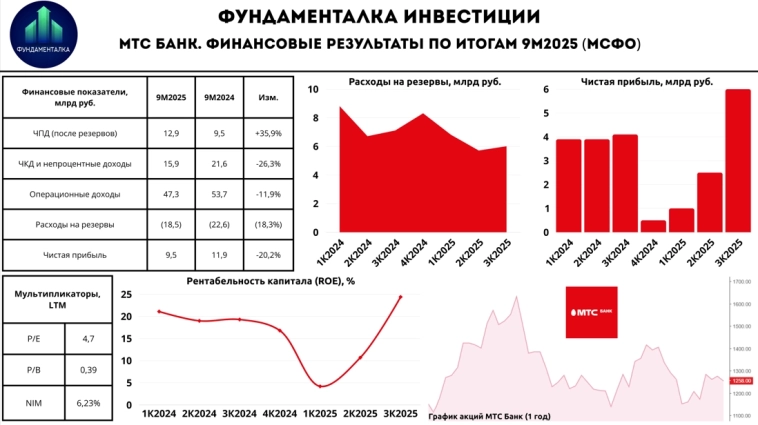

🏦 МТС Банк. Восстановление идет полным ходом

- 21 ноября 2025, 12:11

- |

Дорогие подписчики, завершаем торговую неделю обзором финансовых результатов МТС Банка по итогам 9М2025. Давайте посмотрим, как смягчение ДКП сказывается на результатах банка.

— Чистый процентный доход: 12,9 млрд руб (+35,9% г/г)

— Чистый комиссионный доход: 15,9 млрд руб (-26,3% г/г)

— Чистая прибыль: 9,5 млрд руб (-20,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 чистые процентные доходы после формирования резервов выросли на 35,9% г/г — до 12,9 млрд руб. благодаря снижению стоимости фондирования, роста доли высокомаржинальных продуктов в кредитном портфеле, а также целенаправленной работе с высокорентабельными заемщиками. Отдельно во 3К2025 показатель вырос на 22,2% г/г — до 6,1 млрд руб.

— чистая процентная маржа снизилась на 2,51 п.п. — до 6,3%. Отдельно во 2К2025 выросла с 6,4% в 1К2025 до 6,6% за счёт удешевления стоимости фондирования на фоне снижения ключевой ставки.

📉 При этом чистые комиссионные и прочие непроцентные доходы продемонстрировали снижение на 26,3% г/г — до 15,9 млрд руб.

( Читать дальше )

"Как ИИ влияет на бизнес компаний и какой доход он уже приносит?".

- 19 ноября 2025, 16:58

- |

Приветствуем наших дорогих друзей и новых подписчиков канала!

Итак, вчера наша команда раскрыла для вас основные секреты риска высокодоходных облигаций. Сегодня немного отойдем от финансовых инструментов в не менее интересную тему. Искусственный интеллект (ИИ) давно стал катализатором бизнеса, причем не только IT-компаний.

Мы возьмем во внимание именно российский рынок. В этом году. К итогу 2025 г. вложения инвесторов в развитие ИИ могут достичь 450-540 млн долларов. Сейчас основная проблема-это дефицит компонентов высоких технологий. Например в условиях санкций ограничения поставки графических ускорителей Nvidia. Поэтому импортозамещение будет еще долго в тренде в России.

Какие драйверы развивают ИИ в России?

Ключевыми драйверами являются крупные технологические компании, которые готовые больше вкладывать в инвестиции ИИ. Из них нам больше будут знакомы Яндекс📱, Сбер🏦 и МТС📱. Чтобы понять общий их интерес, рассмотрим каждого и у кого больше шансов на этом заработать.

🚩В 2021-2025 годы Яндекс инвестировал в нейросети 416 млн долларов и в оставшиеся месяцы текущего года планирует направить 269 млн долларов для своей платформы Yandex Cloud и ИИ.

( Читать дальше )

"Ожидаемый выстрел отскока. Какие факторы поддерживают рынок?".

- 06 октября 2025, 17:08

- |

Приветствуем новых подписчиков и инвесторов рынка.🔥

Пожалуй каждый российский инвестор ждал этот день. Еще вчера, в нашем воскресном посте мы прогнозировали высокую вероятность отскока от уровня 2600 Индекса Мосбиржи. Сегодня он перешел в положительную динамику до позиции 2636 (+1,17%). О стабильности рано говорить, но акции портфеля выросли на +1,8%📈.

Сработали сразу два драйвера поддержки рынка:

1️⃣В субботу было принято решение увеличить добычу нефти. В результате уже на утренней сессии цена мировой нефти выросла до 65,3$ (+1,69%). Это по-прежнему дешевая цена, но до этого с начала октября опускалась ниже 64$. Это позитивно повлияет на акции всего нефтегазового сектора, но больше на акции Роснефти🛢️ и Транснефти🏭.

2️⃣ Продолжает укрепляться китайский юань на курсе 11,5 руб, таким образом стал ослаблять наш деревянный рубль. При таком сценарии к концу года рубль может максимально подешеветь до курса 93-95 руб за доллар. Это уже хороший уровень стабилизации. Девальвации 100 руб не ждите, по крайней мере в 2025 г.

( Читать дальше )

✈️ Аэрофлот. Временный боковик

- 06 октября 2025, 11:03

- |

Друзья, открываем новую торговую неделю обзором финансовых результатов за 1 полугодие 2025 года крупнейшей российской авиационной компании Аэрофлот. Традиционно, пройдемся по ключевым моментам отчета:

— Выручка: 414,7 млрд руб (+10%)

— скорр. EBITDA: 82,7 млрд руб (-29,4% г/г)

— Чистая прибыль: 74,3 млрд руб (+75,7%)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В первом полугодии выручка прибавила 10% г/г — до 414,7 млрд руб., что обусловлено ростом выручки от грузовых/пассажирских перевозок, ростом пассажиропотока, а также ростом доходных ставок во всех сегментах. В то же время на фоне положительной курсовой переоценки и эффекта от страхового урегулирования с иностранными арендодателями чистая прибыль группы увеличилась на 75,7% г/г — до 74,3 млрд руб.

*скорректированная ЧП за 1П2025 составила 4,3 млрд руб. (-84% г/г).

— доходная ставка в международном сегменте составила 6,2%. во внутреннем — 5,01%.

— пассажиропоток в 1П2025 вырос на 2% г/г — до 25 922 млн. чел.

( Читать дальше )

Есть ли сейчас драйверы роста для акций RU Какие инструменты сейчас в портфеле и почему

- 14 сентября 2025, 10:53

- |

В этом году,

у акций RU 2 драйвера роста.

1.

Геополитика (СВО).

Позитива не видно, вероятность окончания конфликта в ближайший год снижается,

Вероятность прекращения огня в конфликте Россия-Украина до конца 2026г снижается?

по ставкам букмекера, вероятность 47%

2.

Снижение ставки ЦБ РФ.

Наби на пресс конференции сказала, что драйвером для снижения инфляции было укрепление рубля и

этот драйвер, со слов Наби, исчерпан,

основной оставшийся драйвер — замедление кредитования (для этого нужна высокая ставка),

при росте дефицита бюджета ЦБ может и поднимать ставку.

Пока считаю, что высокая вероятность длительного периода жёсткой ДКП.

Оба драйвера сейчас не работают.

Поэтому, по моему мнению, нет смысла формировать в среднесрок.

Отдельные спекулятивные идеи в акциях есть всегда.

Возможны спекулятивные истории.

Риск коррекции в США (если ФРС не начнёт снижать ставку с мягкой риторикой)

На дефолтах (из-за длительного периода высоких ставок),

возможны просадки рынка.

Думаю,

интересны фонды денежного рынка, облигации.

( Читать дальше )

Интервью с главой Мосбиржи Виктором Жидковым: как будет развиваться биржа в ближайшие годы — РБК

- 01 сентября 2025, 08:30

- |

Сегодня капитализация российского фондового рынка заметно отстает от реальной стоимости компаний. Какую задачу ставит перед собой биржа?

— Наша главная цель — создать условия для привлечения капитала и повышения справедливой оценки российского бизнеса. Сейчас дисконт по отношению к зарубежным аналогам достигает 70%. Чтобы преодолеть это, мы делаем акцент на корпоративное управление, рост числа эмитентов и защиту прав акционеров.

— Что вы имеете в виду под защитой прав инвесторов?

— Для долгосрочного развития критично, чтобы миноритарии чувствовали себя защищенными. Мы настаиваем на обязательной прозрачной отчетности, четкой дивидендной политике и неприкосновенности прав на ценные бумаги. Это создает доверие и формирует новый уровень культуры инвестиций.

— Коллективные инвестиции сейчас активно обсуждаются. Какую роль они сыграют?

— Ключевую. Массовый инвестор придет именно через фонды. Но здесь важно снизить комиссии, сделать продукты прозрачными и удобными. Дистрибуция должна стать шире, чтобы любой гражданин мог без сложностей вложиться в рынок.

( Читать дальше )

💻 Диасофт. Больше не компания роста?

- 20 августа 2025, 10:41

- |

Сегодня в нашем фокусе финансовые результаты лидирующего разработчика ПО для финансового сектора и других отраслей экономики — Диасофта, который отчитался за 1 квартал 2025 года. Традиционно, пройдемся по основному:

— Выручка: 2,4 млрд руб (+12% г/г)

— EBITDA: 421,3 млн руб (-28,7% г/г)

— Чистая прибыль: 252,9 млн руб (-50,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1 финансового квартала 2025 года выручка компании выросла всего на 12% г/г — до 2,4 млрд руб. Вероятно, плоды от перенесенных объемов прошлогодней выручки дадут о себе знать ближе к 3-4 кварталам, либо же Диасофт в очередной раз рискует не достичь поставленной цели в прогнозе по выручке на 2025 год в диапазоне 20-25% г/г.

— компания отмечает высокий спрос со стороны клиентов на продукты/услуги компании: законтрактованная выручка увеличилась на 23% г/г и достигла 23,9 млрд руб.

📉 На этом из позитивного всё. На фоне роста расходов на заработные платы на 15%, а также расходов на разработку ПО EBITDA и чистая прибыль сократились на 28,7 г/г — до 421,3 млн руб. и на 50,7% г/г — до 252,9 млн руб. Не помогло даже сокращение численности персонала.

( Читать дальше )

⚡ Интер РАО. Кубышке редеет, компания развивается

- 18 августа 2025, 09:40

- |

Начинаем новую торговую неделю обзором финансовых результатов российской энергетической компании ИнтерРАО по итогам 6 месяцев 2025 года. Пройдемся по ключевым моментам:

— Выручка: 818,1 млрд руб (+12,4% г/г)

— EBITDA: 93,3 млрд руб (+17% г/г)

— Чистая прибыль: 82,9 млрд руб (+4,3% г/г)

— Операционная прибыль: 68 млрд руб (+10,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 консолидированная выручка увеличилась на 12,4% г/г — до 818,1 млрд руб, что обусловлено ростом выручки ключевых сегментов бизнеса на фоне роста фактической средневзвешенной цены продажи электроэнергии на РСВ (+15,8% г/г):

— энергомашиностроение: +28,9% г/г.

— электрогенерация: +18,2% г/г.

— сбыт: +14,8% г/г.

— трейдинг: +10,2% г/г.

— теплогенерация: +9,7% г/г.

В результате EBITDA и чистая прибыль выросли на 17% г/г — до 93,3 млрд руб. и на 4,3% г/г — до 82,9 млрд руб. соответственно.

— рентабельность EBITDA составила 11,4%.

— чистые процентные доходы составили 46,4 млрд руб (+19,4%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал