дополнительная эмиссия

ЭЛ5 Энерго. Названа цена выкупа и размер дополнительного размещения акций

- 12 ноября 2025, 14:37

- |

Заканчивается история по объединению энергоактивов Лукойла и ЭЛ5 Энерго, напомню, что первая информация выходила почти полтора года назад 08.07.2024г., когда вышла новость на INTERFAX: “АО «ВДК-Энерго» заказало услуги по сравнительному анализу компании с ПАО ЭЛ5-Энерго и сегодня нам сообщили параметры объединения: “В рамках реорганизации планируется присоединение АО «ВДК-Энерго» и ООО «ЛУКОЙЛ-Экоэнерго» к ПАО «ЭЛ5-Энерго». Уставный капитал присоединяемых компаний будет оплачен дополнительной эмиссией обыкновенных акций ПАО «ЭЛ5-Энерго» в количестве 26 958 745 240 штук”.

Забавно, но я почти угадал размер допки:

Но я не учел, что энергоактивы ООО Лукойл-Экоэнерго будут тоже переданы ЭЛ5 Энерго, а там очень даже хорошие активы — 4 гидроэлектростанции на юге России общей мощностью около 300 МВт и две солнечных электростанций, мощностью 10 МВт и 20 МВт расположенных на территории Волгорадского НПЗ.

Финансовые показатели у ООО Лукойл-Экоэнерго следующие:

( Читать дальше )

- комментировать

- 4.1К | ★1

- Комментарии ( 23 )

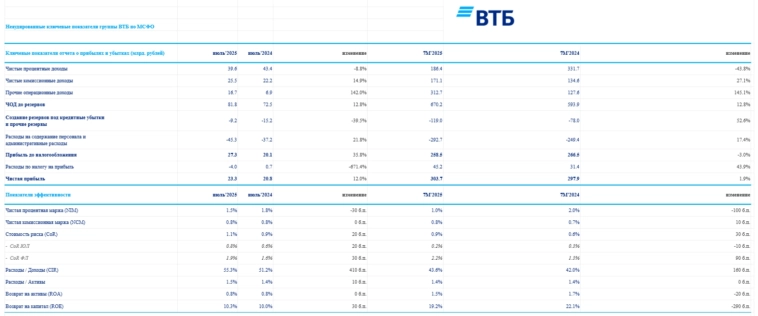

ВТБ отчитался за 9 месяцев 2025 г. — % маржа продолжает своё восстановление, налоговые манёвры/работа с заб. активами пока формируют прибыль

- 04 ноября 2025, 11:50

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за 9 месяцев 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и поэтому % маржа начала своё расширение (в октябре-ноябре будет виден ещё больший эффект), плюс банк провёл SPO для восстановления достаточности капитала (плюс 2 суборда):

✔️ ЧПД: 267,9₽ млрд (-36,5% г/г)

✔️ ЧКД: 226,2₽ млрд (+21,2% г/г)

✔️ ЧП: 380,8₽ млрд (+1,5% г/г)

💬 Показатель чистой % маржи за 9 месяцев составил 1,1% (год назад 2%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа (за сентябрь, кстати, ЧПД составили 46,2₽ млрд, это уже выше, чем в прошлом году — 44₽ млрд).

( Читать дальше )

Акционеры М.Видео одобрили допэмиссию в 1.5 млрд акций в формате открытой подписки

- 14 октября 2025, 16:12

- |

Максимальный объем размещения составит 1,5 млрд обыкновенных акций. Фактический размер выпуска будет определен рынком в зависимости от цены акции и спроса. Цена размещения, включая стоимость для лиц, обладающих преимущественным правом приобретения, будет утверждена решением Совета директоров Компании не позднее даты начала размещения и определена в соответствии с требованиями законодательства и лучшими рыночными практиками. Завершить ключевые этапы размещения планируется до конца 2025 года.

Общая стоимость размещения станет известна по итогам дополнительной эмиссии и будет определена на основе цены одной акции, числа участников (действующих акционеров и новых инвесторов) и итогового количества приобретённых акций.

Ряд крупных акционеров уже подтвердили свое участие в дополнительной эмиссии. Также в рамках дополнительной эмиссии все действующие акционеры, включая миноритариев, смогут реализовать преимущественное право на приобретение акций пропорционально принадлежащей им доле.

Генеральный директор Компании М.Видео Феликс Либ:

( Читать дальше )

Конвертируемые облигации Самолета это скрытая доп. эмиссия?

- 08 октября 2025, 07:57

- |

Во многих случаях конвертируемые облигации для сильно закредитованной компании можно рассматривать как скрытую или отложенную дополнительную эмиссию акций.

Менеджмент Самолета может считать текущую цену акций слишком низкой для проведения прямой допэмиссии, так как это привело бы к сильному размытию долей существующих акционеров. Конвертируемые облигации позволяют привлечь капитал сейчас, а само размытие отложить до момента когда (и если) цена акций вырастет и держатели облигаций решат их конвертировать.

Все это выглядит как отчаянна мера Самолета привлечь капитал на относительно выгодных условиях, но это несет значительные риски дальнейшего ухудшения финансового положения и размытия акционерного капитала.

"Что будет с бизнесом М.Видео? Прогнозы по акциям ритейлера (расследование)".

- 02 октября 2025, 17:00

- |

Приветствуем новых подписчиков и читателей канала.🌱

Достаточно много дискуссий и большое количество вопросов назрело с аномальной динамикой акций М.Видео🏧. Вся история началась с 30 сентября, но наша команда решила понаблюдать за котировками ритейлера резкого взлета и вчерашнего обвала. Сегодня можно сделать первые выводы.

Во вторник поступила новость, что китайский онлайн-ритейлер JD.com готов принять участие в допке сети М.Видео. Этой новости оказалось достаточно, что акции М.Видео взлетели на 44%📈. Самая идея проведения допки до сих пор остается вынужденной для спасения бизнеса компании, потому что конкуренция вытесняет ритейлера в потребительском секторе.

По итогам 1-го полугодия 2025 г. выручка снизилась на 15,2% (171,2 млрд руб.), а чистый долг уже 25,2 млрд руб. Поэтому и было решение акционеров провести допку, чтоб сократить долг в период 2025–2027 годы.

Чем интересна сделка для гиганта JD.com?

В середине августа была информация, что JD.com станет косвенным совладельцем «М.Видео-Эльдорадо». При заключении сделки иностранные товары будут поступать в магазины компании напрямую из Китая, а отечественная продукция сможет попасть на китайский рынок JD.com.

( Читать дальше )

Что происходит с #MVID — промежуточные итоги по сделке

- 01 октября 2025, 11:37

- |

Для начала посмотрим на склейку цен и открытых позиций по фьючерсам на акции МВидео с сентября 2023 года по сентябрь 2025 года.

На момент скрина (вчера, 30 сентября, примерно 21:10 мск) около 700 тыс. открытых позиций в фьючерсе.

Можно догадаться, что значительная часть покупателей — арбитражники и просто люди, кто покупают фьюч, видя, что акция далеко улетела, но кто продаёт такие сумасшедшие объёмы?

Обсуждаем командой сценарии запрета шортов от НЦК, экстремальное изменение ставки РЕПО и т. п., пока не ясно. Может, иногда работает самое просто объяснение, и просто кто-то шортит памп через фьюч?

( Читать дальше )

ВТБ объявит цену SPO 19 сентября. Ожидаемая цена размещения акций ВТБ в рамках допэмиссии не превысит 73,9 рубля за акцию — банк

- 16 сентября 2025, 08:58

- |

«Цена размещения акций будет установлена после формирования книги заявок, но ожидается, что она не превысит цену закрытия основной торговой сессии на ПАО „Московская биржа“ в день, предшествующий запуску предварительного сбора заявок, 15 сентября – 73,9 рубля за акцию. При этом ожидается, что она также не превысит цену на момент завершения сбора заявок. Цена размещения акций будет установлена наблюдательным советом эмитента не позднее 19 сентября 2025 года», — говорится в сообщении.

Также сообщается, что сбор заявок на участие в размещении по открытой подписке продлится с 16 по 18 сентября 2025 года включительно, но может быть завершен досрочно по решению эмитента.

В рамках SPO будет предложено до 1,264 миллиарда акций, что соответствует около 23,5% от общего количества размещенных обыкновенных акций ВТБ. Окончательное количество размещенных акций и общий объем привлеченных по итогам размещения средств будут определены в ходе SPO и объявлены в установленном порядке, также сообщает банк.

( Читать дальше )

ВТБ отчитался за июль 2025 г. — % маржа расширяется, но налоговые манёвры и прочие доходы пока формируют прибыль. Что там с достаточностью?

- 31 августа 2025, 12:13

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за июль 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и % маржа начала своё расширение, плюс банк привлёк новый суборд для восстановления достаточности капитала:

✔️ ЧПД: 39,6₽ млрд (-8,8% г/г)

✔️ ЧКД: 25,5₽ млрд (+14,9% г/г)

✔️ ЧП: 23,3₽ млрд (+12% г/г)

💬 Показатель чистой % маржи в июле составил 1,5% (в июне 1,4%, год назад 1,8%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа.

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но как вы можете наблюдать начиная с III квартала эффект немного угасает (уже нет роста свыше 20-30%), потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

🌀 ВКонтакте — прибыль в отчётности, убыток в реальности и сказка про «92,5 млн активных»: MAX, допэмиссия и новые приключения для миноритариев

- 18 августа 2025, 21:14

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после переговоров на Аляске", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤

🎲#73. Под ребрами...

Пока все удивляются «радужным» новостям после переговоров на Аляске, о рисках которых я писал 10 августа, продолжаем и дальше анализировать свежие отчёты компаний за 1-е полугодие 2025 года.

📡 В этот раз решил обсудить отчёт по МСФО от компании ВК. Выдался он достаточно неплохим, особенно с учётом того, что впервые за долгое время компания показала положительную EBITDA и снижение долга. Однако сохраняющиеся убыточность и снижение темпов роста ключевых сегментов заставляют подумать о множестве вопросов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал