дивидендная политика

Президент «Норникеля» Владимир Потанин о макроэкономике, международном сотрудничестве и стратегии «Норникеля» в интервью РБК

- 15 декабря 2024, 12:14

- |

Макроэкономика

Ключевая ставка вызывает наиболее острую дискуссию в бизнес-сообществе. Фактически всех беспокоят вопросы инфляции и ставки. Чуть в меньшей степени, но также на повестке — курс национальной валюты. Все это является элементами макроэкономической стабильности.

Мы также сталкиваемся с довольно жесткими внешними условиями — сказываются последствия санкционного давления и многие другие факторы. Если на примере «Норильского никеля», то возникают проблемы расчетов. Еще один очень важный ограничитель — у нас нет полноценного доступа к технологиям, к поставке оборудования и к прочим прелестям международного разделения труда, которым мы пользовались.

БРИКС

БРИКС — пока это организация, очертания которой не до конца определились, но с самого начала это больше такое добровольное сообщество, клуб по интересам, чем какая-то жесткая, централизованная организация. И в этом я вижу залог успеха.

В долгосрочной перспективе я верю, что страны БРИКС, особенно с учетом их расширения, выработают какие-то более приемлемые правила игры, в том числе в области расчетов и международной торговли, но до этого надо дожить.

( Читать дальше )

- комментировать

- 5.1К

- Комментарии ( 7 )

Сбер отчитался за ноябрь 2024 г. — кредитование снижается высокими темпами, но прибыли помогли прочие доходы

- 12 декабря 2024, 09:06

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за ноябрь 2024 г. Банк в этом году стабильно генерирует прибыль выше, чем в 2023 г., но для этого использовал разные хитрости (низкое резервирование, сокращение опер. расходов, переоценку налогов и перенос выплаты дивидендов), в этом месяце на помощь пришли прочие доходы (курсовые разницы и т.д.), иначе мы увидели прибыль ниже 100₽ млрд (отчисление в резервы уже выше, чем в 2023 г., в этом месяце было рекордное резервирование). Корпоративные кредиты единственная помощь для банка в это нелёгкое время, но темпы выдачи всё-таки начали снижаться, поэтому давайте подробно рассмотрим кредитные портфели. Частным клиентам в ноябре было выдано 327₽ млрд кредитов (-55,3% г/г, в октябре выдали 405₽ млрд):

💬 Портфель жилищных кредитов вырос на 0,6% за месяц (в октябре 0,9%), с начала года на 8,3% и составил 11₽ трлн. Как итог, в ноябре банк выдал 168₽ млрд ипотечных кредитов (-62,8% г/г, месяцем ранее 206₽ млрд). Снижение связано с отменой льготной ипотеки (видоизменение семейной), повышения ключевой ставки.

( Читать дальше )

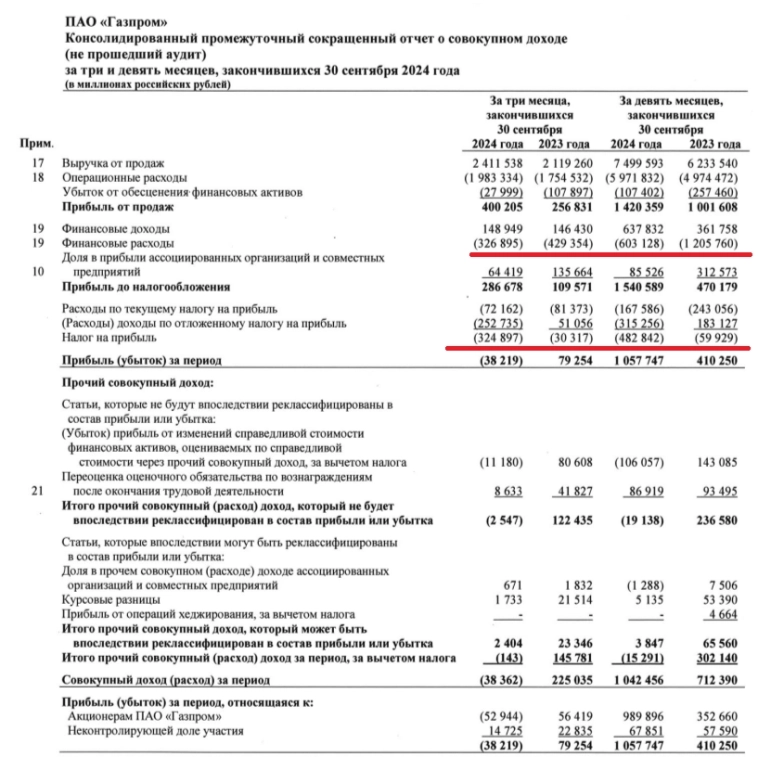

Газпром отчитался за III кв. 2024 г. — курсовые разницы и переоценка налоговых обязательств повлияли на чистую прибыль. FCF положительный

- 11 декабря 2024, 13:29

- |

Газпром представил нам фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Эмитент продолжил наращивать свои фин. показатели, выйдя наконец-то на положительный FCF, конечно, стоит упомянуть отрицательную чистую прибыль в III кв., но она была сформирована бумажными эффектами. Рассмотрим для начала основные данные:

▪️ Выручка: 9 м. 7,5₽ трлн (+21% г/г), III кв. 2,4₽ трлн (+14,3% г/г)

▪️ EBITDA: 9 м. 2,1₽ трлн (+23% г/г), III кв. 682₽ млрд

▪️ Чистая прибыль: 9 м. 990₽ млрд (+280,4% г/г) III кв. -53₽ млрд (+54,6₽ млрд годом ранее)

💬 Компания не предоставляет опер. данные. Но мы знаем, что РФ за 9 м. 2024 г. увеличила добычу природного газа до 420 млрд куб. м. (+10,3% г/г). Цена на газ на европейских рынках подскочила в III кв., а на внутреннем рынке тарифы повысили с 1 июля, но государство за счёт повышения НДПИ заберёт у Газпрома 90% выручки от повышения. Если взглянуть на НДПИ по газу, то видно % повышение за 9 м. по сравнению с 2023 г. — 1,069₽ трлн (+22,3% г/г). Делаем вывод, что добыча газа явно возросла, как и экспорт, помогла ещё девальвация ₽ (cредний курс $ за 9 м. 2023 г. — 82,6₽, а за 9 м. 2024 г. — 90,1₽). Цена на нефть тоже выросла (средняя цена Urals за 9 м. 2023 г. — 63,1$, а в 2024 г. Urals — 69,2$).

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 27 )

ЦИАН утвердил дивполитику: планируется направлять на выплаты акционерам от 60 до 100% скорректированной чистой прибыли за соответствующий период, рассматривается выплата спецдивидендов

- 06 декабря 2024, 14:18

- |

В рамках подготовки к получению публичного статуса МКАО «ЦИАН» были предприняты следующие шаги:

- сформирован Совет директоров МКАО «ЦИАН», состоящий из 9 директоров, 5 из которых являются/признаны независимыми;

- Совет директоров МКАО «ЦИАН» сформировал необходимые комитеты, требуемые в соответствии с правилами листинга ПАО Московская Биржа и утвердил внутренние политики, необходимые для включения в котировальный список (Первый уровень) Московской биржи, включая дивидендную политику;

- утвержденная дивидендная политика предусматривает в качестве ориентира распределение в виде дивидендов от 60 до 100% скорректированной чистой прибыли МКАО «ЦИАН» за соответствующий период;

- Компания планирует в ближайшее время подать в Банк России проспект акций МКАО «ЦИАН», регистрация которого ожидается в январе 2025 года.

Как было объявлено ранее, Группа планирует сделать публичное предложение об обмене, адресованное, с учетом применимых нормативных ограничений, акционерам CIAN PLC.

( Читать дальше )

⚡ ИнтерРАО. Кубышка генерирует огромные процентные доходы

- 05 декабря 2024, 11:08

- |

Друзья, сегодня в нашем обзоре один из лучших защитных активов отечественного фондового рынка, а именно российская энергетическая компания ИнтерРАО, которая также недавно опубликовала финансовые результаты за III квартал 2024 года по МСФО. Традиционно переходим к ключевым показателям за 3К2024:

— Выручка: 362,4 млрд руб (+16,2% г/г)

— EBITDA: 35 млрд руб (-10% г/г)

— Чистая прибыль: 31,3 млрд руб (+6,4% г/г)

— Операционная прибыль: 21,6 млрд руб (-28% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В отчетном периоде ИнтерРАО увеличила выручку на 16,2% г/г — до 362,4 млрд руб. Чистая прибыль холдинга в свою очередь показала скромный прирост на 6,4% г/г — до 31,1 млрд руб, что обусловлено эффектом от роста процентных доходов.

— Денежная кубышка ИнтерРАО насчитывает около 478 млрд руб. (без учета обязательств по аренде) и за 9 месяцев 2024 года сгенерировала для холдинга порядка 61,2 млрд руб. чистого процентного дохода, что больше чем за весь прошлый календарный год (около 43 млрд руб. в 2023).

( Читать дальше )

Россети ЦП отчитались за III кв. 2024 г. — увеличение стоимости тарифов помогли выручке, но проценты по кредитам всё портят. Дивиденды?

- 03 декабря 2024, 13:05

- |

🔋 Россети ЦП опубликовала фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Третий квартал эмитент мог провести значительно лучше II кв. (выручка и опер. прибыль выше, но чистая прибыль просела), всё-таки в III кв. были повышены тарифы, да и денежная позиция значительно увеличилась, но высокая ключевая ставка/инфляция повлияла на чистую прибыль в III кв. (увеличились % и опер. расходы). По году всё равно прекрасные результаты, которые формируют вполне себе адекватные дивиденды. Давайте приступим к изучению отчёта:

⚡️ Выручка: 9 м. 101,6₽ млрд (+8,3% г/г), III кв. 33,8₽ млрд (+15,4% г/г)

⚡️ EBITDA: 9 м. 33,2₽ млрд (+22,1% г/г), III кв. 10,5₽ млрд (+32,9% г/г)

⚡️ Чистая прибыль: 9 м. 15,3₽ млрд (+21,4% г/г), III кв. 4,4₽ млрд (+37,5% г/г)

💡 Рост выручки связан с передачей электроэнергии (95₽ млрд, +8,3%) вследствие роста объёма оказанных услуг и поступления в группу нового дочернего общества. Тарифы на передачу электрической энергии для всех категорий потребителей, кроме населения <a href=«www.

( Читать дальше )

ДИВИДЕНДЫ декабря: от кого ждать выплат

- 01 декабря 2024, 19:57

- |

🎄На российском рынке начинается зимний дивидендный сезон — компании объявляют и выплачивают промежуточные дивы по итогам первых нескольких месяцев 2024.

💰В декабре целый ряд российских компаний (крупных и не очень) закроют реестр и выплатят дивиденды своим акционерам. Собрал все ключевые декабрьские дивы в одном посте — давайте заглянем в свои портфели и проверим, от кого ждать приятного звона монет в самые ближайшие недели.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰Кто заплатит дивиденды в декабре

Расположил компании по дате отсечки. Выбросил из обзора пару компаний 5-го эшелона, про которые многие из вас даже не слышали. Дивдоходность приведена на момент закрытия торгов 29 ноября. Также указал даты, до которых (включительно) нужно купить акции, чтобы получить объявленные дивы.

👇Напомню про другие дивидендные подборки:

● ТОП-7 дивидендных акций РФ от Сбера

● ТОП-4 дивидендных акций от Альфы плюс одна от меня

( Читать дальше )

Глобальное производство стали в октябре 2024 г. — общемировой отскок, но в России происходит погружение на дно, проблемы усиливаются

- 26 ноября 2024, 12:12

- |

🏭 По данным WSA, в октябре 2024 г. было произведено 152,1 млн тонн стали (+1% г/г), месяцем ранее — 143,6 млн тонн стали (-4,7% г/г). По итогам 10 месяцев — 1547,3 млн тонн (-1,6% г/г). Флагман сталелитейщиков — Китай (53,8% от общего выпуска продукции) произвёл 81,9 млн тонн (+2,9% г/г), после 4 месяцев снижения подряд наконец-то показал положительную динамику и по сути поддержал общемировую динамику (вообще из топ-10 производителей стабильна только Индия).

( Читать дальше )

ФосАгро накапливает долги, Минфин "решает" занимать через ЦБ, а инфляция бьёт рекорды, става +23%!

- 25 ноября 2024, 11:25

- |

Тайм коды:

00:00 | Вступление

00:17 | ФосАгро отчиталась за IIIкв. 2024г — долговая нагрузка продолжает увеличиваться, а экспортные пошлины проедают FCF. Дивиденды платят в долг!

10:02 | Совкомфлот отчитался за IIIкв. 2024г. — фин. показатели ожидаемо ухудшились. Надежда на ослабление рубля, кубышку и взлёт ставок на фрахт

17:25 | RENI отчиталась за III кв. 2024г. — страховой бизнес генерирует основную прибыль, но коррекция на фондовом рынке снизила фин. показатели

23:20 | Инфляция в середине ноября — рекордные темпы 46 недели. Потреб. спрос восстанавливается, топливный рынок лихорадит, а доллар по +100 руб

28:20 | Аукционы Минфина — министерство отказалось от флоатеров, сделав ставку на классику, но рынок желает большей премии к выпускам

34:15 | Заключение

P.S. Если у вас проблемы с Ютубом, то выставляю видео на альтернативных площадках:

▶️ Rutube — https://rutube.ru/channel/15433949/

▶️ ВК.Видео — https://vk.com/svoiinvestor

( Читать дальше )

RENI отчиталась за III кв. 2024г. — страховой бизнес генерирует основную прибыль, но коррекция на фондовом рынке снизила фин. показатели

- 21 ноября 2024, 14:25

- |

🏦 Группа Ренессанс Страхование опубликовала фин. результаты за III кв. 9 месяцев 2024 г. Снижение чистой прибыли более чем в 2 раза читалось, ибо коррекция на фондовом рынке привела к переоценке активов (акции, облигации, валюта), но основной бизнес компании вышел в весомый плюс. Альтернатив RENI, как компании, которая торгуется на Московской бирже — нет (единственная страховая компания с первичным листингом), при этом потенциал страхового рынка полностью не раскрыт (российский страховой рынок сейчас составляет всего 1,3% от ВВП России против 7% в среднем в мире, страховой рынок в РФ продолжает расти темпами ~20% в год). Давайте перейдём к основным результатам:

📞 Страховые премии, брутто: 118,2₽ млрд (+39% г/г)

📞 Инвестиционный портфель: 204₽ млрд (+12% с начала года)

📞 Чистая прибыль: 4,5₽ млрд (-53% г/г)

🟣 Бизнес компании неплохо диверсифицирован, она имеет 2 основных вида страхования: страхование life — 63,2₽ млрд (+63% г/г) и страхование non-life — 55₽ млрд (+18,4% г/г).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал