SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

Дивидендная доходность по бумагам Алроса ожидается на уровне 17% - Альфа-Банк

- 07 июня 2021, 16:47

- |

Мы ожидаем, что запасы «АЛРОСА» опустятся ниже 10 млн карат к концу 2К21, что предполагает ограниченный потенциал их дальнейшего снижения в 2П21, при том, что стоимость текущих запасов должна быть примерно в два раза выше. Производственный прогноз на 2021 г. на уровне 31-32 млн карат предполагает производство 24 млн каратов в период с апреля по декабрь 2021 гг., что означает, что компания будет удовлетворять спрос клиентов за счет фактически произведенного алмазного сырья.

Учитывая, что производство «АЛРОСА» в 2022 г. не должно быть сильно выше в годовом сопоставлении и ожидается на уровне примерно 33 млн карат, а также в условиях отсутствия потенциала увеличения предложения алмазов со стороны других производителей, мы считаем, что дефицит предложения алмазов на рынке в ближайшее время сохранится. De Beers в рамках публикации операционных результатов за 1К21, которые свидетельствуют о снижении совокупного производства алмазов на 7% г/г на фоне операционных сложностей, не изменила своего производственного прогноза на 2021 г. (32-34 млн карат) после его понижения в начале этого года с 33-35 млн.

Запасы ограненного сырья в мидстриме весьма умеренны, что предполагает их дальнейшее пополнение. После сильного сокращения производства в связи с вспышкой пандемии запасы в мидстриме Индии находятся на весьма умеренном уровне, что подкрепляет Стратегию“price over volume”, которой продолжают придерживаться крупнейшие поставщики алмазного сырья. В 2020 г. динамика индекса средних цен на алмазы следовала за изменениями продуктового микса, тогда как цены на бриллианты росли. По данным Rapaport, индекс бриллиантов весом 1 карат вырос на 5,6% тогда как индекс камней весом 0,50 карат повысился на 12% в 2020 г. В 2021 г. индексы цен на бриллианты весом более 1 карат продолжали расти, тогда как на бриллианты меньшего размера в целом демонстрировали устойчивость. У нас есть все основания полагать, что текущая маржа мидстрима поддерживает дальнейшее пополнение запасов, благодаря которому цены на алмазное сырье будут расти на фоне конкуренции за объемы. «АЛРОСА» также отмечает постепенный рост цен на алмазное сырье.

Импорт бриллиантов в США восстановился до уровня, предшествующего пандемии, тогда как импорт бриллиантов в Гонконг резко вырос г/г на фоне улучшения конъюнктуры рынка. Благодаря мерам поддержки и вакцинации восстановление продаж предметов роскоши на двух ключевых рынках ювелирных украшений из бриллиантов – США и Китая – произошло ранее ожидаемых сроков. В 1К21 продажи ювелирных украшений, часов, а также других ювелирных украшений на рынке Гонконга выросли на 19% г/г исключительно за счет роста внутреннего потребления, так как ограничения на въездной туризм оставались в силе. Восстановление розничных продаж предметов роскоши в США также превзошло ожидания на фоне выдачи американцам чеков материальной помощи. Продажи ювелирных украшений в январе-апреле в США превзошли исторический максимум 2019 г. на 30%. Другим признаком восстановления экономики США стала свежая статистка по индексу PMI в сфере услуг от ISM, который вырос до 64,0 в мае с 62,7 в апреле, опередив прогноз. Заявки на пособие по безработице в США, вышедшие на прошлой неделе, впервые за пандемию опустились ниже 400 тыс. на фоне активизации процесса найма сотрудников и укрепления экономики, вступающей в летний в период. Мы ожидаем, что продолжающееся восстановление экономики поддержит финансовое положение домохозяйств и будет стимулировать рост продаж личных предметов роскоши.

Риски. Низкий уровень запасов в мидстриме (запасы в сегменте добычи в основном были распроданы в 1К21) указывает на риски предложения ограненного сырья. Алмазодобытчики могут продавать только те объемы, которые производят. В итоге запасы бриллиантов под угрозой истощения, что приводит к росту цен. Если индекс потребительской уверенности по-прежнему будет сильным на ключевых рынках ювелирных украшений из бриллиантов, можно ожидать дальнейший рост цен.

Толстых Юлия

«Альфа-Банк»

Учитывая, что производство «АЛРОСА» в 2022 г. не должно быть сильно выше в годовом сопоставлении и ожидается на уровне примерно 33 млн карат, а также в условиях отсутствия потенциала увеличения предложения алмазов со стороны других производителей, мы считаем, что дефицит предложения алмазов на рынке в ближайшее время сохранится. De Beers в рамках публикации операционных результатов за 1К21, которые свидетельствуют о снижении совокупного производства алмазов на 7% г/г на фоне операционных сложностей, не изменила своего производственного прогноза на 2021 г. (32-34 млн карат) после его понижения в начале этого года с 33-35 млн.

Запасы ограненного сырья в мидстриме весьма умеренны, что предполагает их дальнейшее пополнение. После сильного сокращения производства в связи с вспышкой пандемии запасы в мидстриме Индии находятся на весьма умеренном уровне, что подкрепляет Стратегию“price over volume”, которой продолжают придерживаться крупнейшие поставщики алмазного сырья. В 2020 г. динамика индекса средних цен на алмазы следовала за изменениями продуктового микса, тогда как цены на бриллианты росли. По данным Rapaport, индекс бриллиантов весом 1 карат вырос на 5,6% тогда как индекс камней весом 0,50 карат повысился на 12% в 2020 г. В 2021 г. индексы цен на бриллианты весом более 1 карат продолжали расти, тогда как на бриллианты меньшего размера в целом демонстрировали устойчивость. У нас есть все основания полагать, что текущая маржа мидстрима поддерживает дальнейшее пополнение запасов, благодаря которому цены на алмазное сырье будут расти на фоне конкуренции за объемы. «АЛРОСА» также отмечает постепенный рост цен на алмазное сырье.

Импорт бриллиантов в США восстановился до уровня, предшествующего пандемии, тогда как импорт бриллиантов в Гонконг резко вырос г/г на фоне улучшения конъюнктуры рынка. Благодаря мерам поддержки и вакцинации восстановление продаж предметов роскоши на двух ключевых рынках ювелирных украшений из бриллиантов – США и Китая – произошло ранее ожидаемых сроков. В 1К21 продажи ювелирных украшений, часов, а также других ювелирных украшений на рынке Гонконга выросли на 19% г/г исключительно за счет роста внутреннего потребления, так как ограничения на въездной туризм оставались в силе. Восстановление розничных продаж предметов роскоши в США также превзошло ожидания на фоне выдачи американцам чеков материальной помощи. Продажи ювелирных украшений в январе-апреле в США превзошли исторический максимум 2019 г. на 30%. Другим признаком восстановления экономики США стала свежая статистка по индексу PMI в сфере услуг от ISM, который вырос до 64,0 в мае с 62,7 в апреле, опередив прогноз. Заявки на пособие по безработице в США, вышедшие на прошлой неделе, впервые за пандемию опустились ниже 400 тыс. на фоне активизации процесса найма сотрудников и укрепления экономики, вступающей в летний в период. Мы ожидаем, что продолжающееся восстановление экономики поддержит финансовое положение домохозяйств и будет стимулировать рост продаж личных предметов роскоши.

Риски. Низкий уровень запасов в мидстриме (запасы в сегменте добычи в основном были распроданы в 1К21) указывает на риски предложения ограненного сырья. Алмазодобытчики могут продавать только те объемы, которые производят. В итоге запасы бриллиантов под угрозой истощения, что приводит к росту цен. Если индекс потребительской уверенности по-прежнему будет сильным на ключевых рынках ювелирных украшений из бриллиантов, можно ожидать дальнейший рост цен.

Оценка. Мы повысили РЦ по акциям «АЛРОСА» с 118,8 руб./акцию до 139,6 руб./акцию и подтверждаем рекомендацию ВЫШЕ РЫНКА. После масштабного пополнения запасов в 4К20/1К21 продажи алмазов «АЛРОСА» в 2021 г могут достигнуть 43 млн карат, что на 37% выше г/г. Мы ожидаем, что значительное высвобождение оборотного капитала поддержит СДП в 1П21, благодаря чему дивидендные выплаты за 12М могут составить 147 млрд руб., что соответствует привлекательной дивидендной доходности в 17%. Мы повысили свой прогноз цен на алмазы ювелирного качества с $140/карат до $150/карат в 2022 г. и с $145/карат до $154/карат в 2023. Наш прогноз цены рассчитан на основе метода ДДП и мультипликаторов 2022П EV/EBITDA 6,5x и P/E 10x (в соотношении 50%:25%:25%). По итогам пересмотра РЦ по акциям «АЛРОСА» повышена до 139,6 руб. на акцию, что подразумевает потенциал роста 17%.Кросноженов Борис

Толстых Юлия

«Альфа-Банк»

- комментировать

- Комментарии ( 0 )

Dominion: раненый гигант электроэнергетики США - Финам

- 04 июня 2021, 20:35

- |

Инвестиционная идея

Dominion Energy — один из крупнейших электроэнергетических холдингов США. Компания предоставляет услуги по генерации, распределению и сбыту электроэнергии, а также газоснабжению.

ГК «Финам»

Dominion в ближайшие годы планирует значительные инвестиции в возобновляемые источники энергии (ВИЭ): до 2035 г. компания обещает довести мощности СЭС до 13,4 ГВт, а также завершить строительство ряда ВЭС.

После провала проекта AtlanticCoast Pipeline, стоившего Dominion значительных убытков в 2020 г., компания объявила о стратегическом фокусе на регулируемых операциях и планирует довести долю таковых до 90%.

Dominion перезапустила дивидендную политику в 2020 г.: рост дивидендов c2021 г. планируется в среднем на 6% ежегодно, а ожидаемая дивидендная доходность NTM составит около 3,4%.

В планах компании продление лицензий действующих АЭС Surryи North Anna на 20 лет, что окажет поддержку программе по выходу на углеродную нейтральность к 2050 г.

Dominion Energy — один из крупнейших электроэнергетических холдингов США. Компания предоставляет услуги по генерации, распределению и сбыту электроэнергии, а также газоснабжению.

Мы рекомендуем «Покупать» акции Dominion с целевой ценой $ 87,4 на конец 2021 г., что дает потенциал 17,8% от текущей цены $ 76,4 с учетом дивидендов NTM.Ковалев Александр

ГК «Финам»

Dominion в ближайшие годы планирует значительные инвестиции в возобновляемые источники энергии (ВИЭ): до 2035 г. компания обещает довести мощности СЭС до 13,4 ГВт, а также завершить строительство ряда ВЭС.

После провала проекта AtlanticCoast Pipeline, стоившего Dominion значительных убытков в 2020 г., компания объявила о стратегическом фокусе на регулируемых операциях и планирует довести долю таковых до 90%.

Dominion перезапустила дивидендную политику в 2020 г.: рост дивидендов c2021 г. планируется в среднем на 6% ежегодно, а ожидаемая дивидендная доходность NTM составит около 3,4%.

В планах компании продление лицензий действующих АЭС Surryи North Anna на 20 лет, что окажет поддержку программе по выходу на углеродную нейтральность к 2050 г.

Дивидендная доходность акций Татнефти может быть не менее 6,8% по итогам 2021 года - Атон

- 04 июня 2021, 20:10

- |

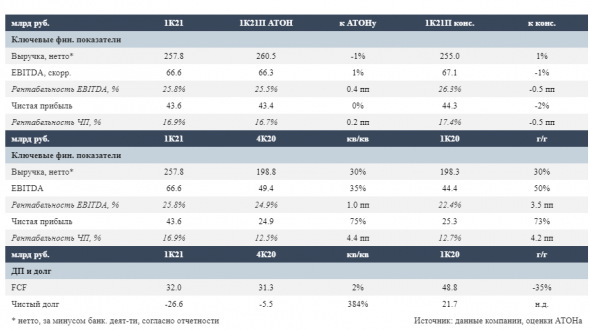

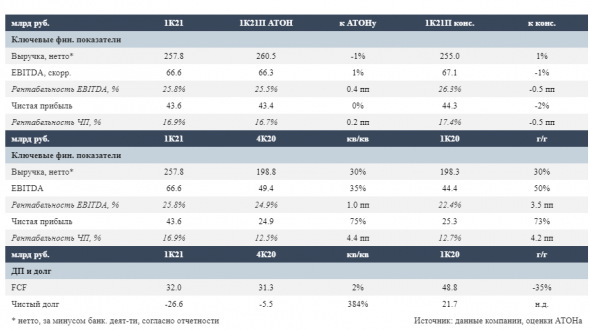

Результаты «Татнефти» были поддержаны улучшением макроэкономической конъюнктуры: EBITDA и чистая прибыль выросли на 35% кв/кв и 75% кв/кв соответственно, при этом оказались близки к консенсус-прогнозам.

Мы ожидаем, что компания продолжит улучшать результаты в этом году – повышение рентабельности нефтепереработки должно дополнительно поддержать динамику во 2П21.

Операционные показатели. Объем добычи нефти Татнефти составил 6.5 млн т, практически не изменившись кв/кв (суточный объем добычи вырос на 2.2% до 511.5 тыс. барр./сут.). Совокупный объем добычи газа снизился на 1.2% до 196.8 млн куб. м (суточный объем добычи увеличился на 1.6% до 12.9 тыс. б.н.э.). Комплекс ТАНЕКО увеличил объем нефтепереработки на 1.3% кв/кв, самый сильный рост отмечен в сегменте дизельного топлива (+44% кв/кв).

Финансовые показатели. Чистая выручка Татнефти за 1К21 составила 257.8 млрд руб. (+30% кв/кв, +1.1% против консенсус-прогноз, -1% по сравнению с оценкой АТОНа). Динамика выручки группы отразила рост цен реализации нефти (цены на экспорт в дальнее зарубежье +36.6% кв/кв, на экспорт в СНГ +37.7%, на внутреннем рынке +34.2% кв/кв) и нефтепродуктов (цены на экспорт в дальнее зарубежье +38.9% кв/кв, в СНГ +18.3%, на внутреннем рынке +9.5% кв/кв). В то же время объемы продаж в 1К21 показали более слабую динамику: -1.9% кв/кв по нефти, +1.3% кв/кв по нефтепродуктам. Скорректированный показатель EBITDA вырос на 35% кв/кв до 66.6 млрд руб. (-1% ниже консенсус-прогноза, +1% против оценки АТОНа). Динамика показателя отражает хороший уровень контроля над расходами: операционные расходы выросли всего на 6.3% кв/кв (себестоимость добычи снизилась на 1.3% кв/кв до 272.6 руб./барр.). Рентабельность EBITDA составила 25.8% против 24.9% в 4К20. Чистая прибыль подскочила на 75% кв/кв до 43.6 млрд руб. В то же время FCF в целом остался на том же уровне (+2% кв/кв до 32 млрд руб.) – объем чистых денежных средств от операционной деятельности снизился из-за чистого денежного убытка в 8.2 млрд руб. от банковских операций, а капзатраты сократились на 40% кв/кв до 17.4 млрд руб. Чистая денежная позиция Татнефти выросла до 26.6 млрд руб.

Итоги телеконференции Совет директоров рекомендовал дивиденды за 2020, исходя из минимального целевого коэффициента выплат с учетом неопределенности, связанной с продолжающимися обсуждениями с правительством изменений в налогообложении месторождений высоковязкой нефти и сильно истощенных месторождений. Совет директоров, вероятнее всего, сохранит осторожность до того, как будет принято окончательное решение по вопросу возможного расширения механизма НДД. При этом финальное решение по данному вопросу ожидается в ближайшие месяцы.

В 1К21 капзатраты были существенно ниже г/г, составив 17.4 млрд руб., 68% из которых пришлось на сегмент переработки и сбыта. В то же время годовой прогноз по капзатратам был подтвержден на уровне 110.9 млрд руб. (49% на переработку и маркетинг; 18%, как ожидается, будет направлено на разведку и добычу). В связи с этим мы ожидаем роста инвестиций в ближайшие кварталы.

Обзор финансовых результатов

Мы ожидаем, что компания продолжит улучшать результаты в этом году – повышение рентабельности нефтепереработки должно дополнительно поддержать динамику во 2П21.

Хотя инвесторы были разочарованы финальными дивидендами за 2020 год, которые обеспечивают доходность всего 2.4%, мы ожидаем, что более сильные показатели 2021 позволят Татнефти предложить доходность не менее 6.8% по итогам 2021 (по оценкам АТОНа, исходя из минимального коэффициента выплат 50% чистой прибыли). Татнефть торгуется с мультипликатором EV/EBITDA 2021 4.3x, который соответствует дисконту 21% к среднему 5-летнему значению и 1% к аналогам. Учитывая текущий потенциал роста 21% до нашей целевой цены, мы повышаем рейтинг Татнефти до ВЫШЕ РЫНКА.Атон

Операционные показатели. Объем добычи нефти Татнефти составил 6.5 млн т, практически не изменившись кв/кв (суточный объем добычи вырос на 2.2% до 511.5 тыс. барр./сут.). Совокупный объем добычи газа снизился на 1.2% до 196.8 млн куб. м (суточный объем добычи увеличился на 1.6% до 12.9 тыс. б.н.э.). Комплекс ТАНЕКО увеличил объем нефтепереработки на 1.3% кв/кв, самый сильный рост отмечен в сегменте дизельного топлива (+44% кв/кв).

Финансовые показатели. Чистая выручка Татнефти за 1К21 составила 257.8 млрд руб. (+30% кв/кв, +1.1% против консенсус-прогноз, -1% по сравнению с оценкой АТОНа). Динамика выручки группы отразила рост цен реализации нефти (цены на экспорт в дальнее зарубежье +36.6% кв/кв, на экспорт в СНГ +37.7%, на внутреннем рынке +34.2% кв/кв) и нефтепродуктов (цены на экспорт в дальнее зарубежье +38.9% кв/кв, в СНГ +18.3%, на внутреннем рынке +9.5% кв/кв). В то же время объемы продаж в 1К21 показали более слабую динамику: -1.9% кв/кв по нефти, +1.3% кв/кв по нефтепродуктам. Скорректированный показатель EBITDA вырос на 35% кв/кв до 66.6 млрд руб. (-1% ниже консенсус-прогноза, +1% против оценки АТОНа). Динамика показателя отражает хороший уровень контроля над расходами: операционные расходы выросли всего на 6.3% кв/кв (себестоимость добычи снизилась на 1.3% кв/кв до 272.6 руб./барр.). Рентабельность EBITDA составила 25.8% против 24.9% в 4К20. Чистая прибыль подскочила на 75% кв/кв до 43.6 млрд руб. В то же время FCF в целом остался на том же уровне (+2% кв/кв до 32 млрд руб.) – объем чистых денежных средств от операционной деятельности снизился из-за чистого денежного убытка в 8.2 млрд руб. от банковских операций, а капзатраты сократились на 40% кв/кв до 17.4 млрд руб. Чистая денежная позиция Татнефти выросла до 26.6 млрд руб.

Итоги телеконференции Совет директоров рекомендовал дивиденды за 2020, исходя из минимального целевого коэффициента выплат с учетом неопределенности, связанной с продолжающимися обсуждениями с правительством изменений в налогообложении месторождений высоковязкой нефти и сильно истощенных месторождений. Совет директоров, вероятнее всего, сохранит осторожность до того, как будет принято окончательное решение по вопросу возможного расширения механизма НДД. При этом финальное решение по данному вопросу ожидается в ближайшие месяцы.

В 1К21 капзатраты были существенно ниже г/г, составив 17.4 млрд руб., 68% из которых пришлось на сегмент переработки и сбыта. В то же время годовой прогноз по капзатратам был подтвержден на уровне 110.9 млрд руб. (49% на переработку и маркетинг; 18%, как ожидается, будет направлено на разведку и добычу). В связи с этим мы ожидаем роста инвестиций в ближайшие кварталы.

Обзор финансовых результатов

Дивидендный гэп акций банка Санкт-Петербург может быть закрыт достаточно быстро - Финам

- 04 июня 2021, 18:17

- |

Сегодняшнее падение стоимости акций Банка «Санкт-Петербург», вероятно, связано с закрытием реестра акционеров на получение дивидендов за 2020 год, то есть фактически является дивидендным «гэпом». По итогам работы в прошлом году банк планирует выплатить дивиденд в расчете 4,56 руб. на акцию (дивдоходность по цене вчерашнего закрытия 6,03%) – примерно на эту величину цена акций и снижается сегодня.

ГК «Финам»

В данный момент у нас нет официальной рекомендации по акциям Банка «Санкт-Петербург». При этом мы полагаем, что с учетом в целом благоприятной ситуации на рынке и неплохих перспектив роста финпоказателей банка в нынешнем году, дивидендный «гэп» может быть достаточно быстро закрыт.Додонов Игорь

ГК «Финам»

История Лензолото близится к завершению - Финам

- 04 июня 2021, 17:39

- |

Сегодня обыкновенные и привилегированные акции «Лензолото» при большом росте объемов торгов подскочили на предельно допустимую величину 40% и встали «по планке». Завтра рост может продолжиться, но он не будет долгим.

Причина ажиотажа – в том, что сегодня советом директоров компании рекомендовано распределить дивиденды за 2020 год в размере по 15 219,50 руб. на одну обыкновенную акцию и по 3 699,27 руб. на одну привилегированную акцию. Дивидендная доходность к вчерашним ценам акций превышает 62%. Закрытие реестра назначено на 13 июля 2021 года.

В основном эти рекордные дивиденды представляют собой долю акционеров в прибыли «Лензолото» от продажи «Полюсу» своего единственного актива – 94,4% акций АО «ЗДК „Лензолото“ в рамках процесса консолидации активов „Полюса“, которое проводилось в прошлом году. ПАО „Лензолото“ представляло собой оболочку для ЗДК „Лензолото“, которое ведет добычу рассыпного золота в Бодайбо.

ГК «Финам»

В крайнем случае, оно останется «пустышкой». Есть риск, что после закрытия реестра акции компании могут упасть ниже, чем они стоили до объявления последних дивидендов.

Причина ажиотажа – в том, что сегодня советом директоров компании рекомендовано распределить дивиденды за 2020 год в размере по 15 219,50 руб. на одну обыкновенную акцию и по 3 699,27 руб. на одну привилегированную акцию. Дивидендная доходность к вчерашним ценам акций превышает 62%. Закрытие реестра назначено на 13 июля 2021 года.

В основном эти рекордные дивиденды представляют собой долю акционеров в прибыли «Лензолото» от продажи «Полюсу» своего единственного актива – 94,4% акций АО «ЗДК „Лензолото“ в рамках процесса консолидации активов „Полюса“, которое проводилось в прошлом году. ПАО „Лензолото“ представляло собой оболочку для ЗДК „Лензолото“, которое ведет добычу рассыпного золота в Бодайбо.

В погоне за доходностью стоит иметь в виду, что мы присутствуем в конце истории „Лензолото“. Теперь ПАО „Лензолото“ остается практически без активов и вскоре после выплаты дивидендов может быть ликвидировано, о чем „Полюс“ сообщал в объявлении о начале консолидации активов АО „ЗДК “Лензолото». Пока неизвестно, будут ли при этом выкупаться акции ПАО «Лензолото» у оставшихся акционеров и по какой цене.Калачев Алексей

ГК «Финам»

В крайнем случае, оно останется «пустышкой». Есть риск, что после закрытия реестра акции компании могут упасть ниже, чем они стоили до объявления последних дивидендов.

Выход МТС Банка на IPO - позитивный триггер для акций МТС - Газпромбанк

- 04 июня 2021, 11:57

- |

Новость о желании группы МТС вывести МТС Банк на IPO в 2022 году является позитивным триггером для акций МТС наряду с обозначенными ранее повышенными ориентирами объемов дивидендных выплат (ближайшая выплата 26,5 руб. на акцию (с текущей дивидендной доходностью 7,8%) предполагает финальные дивиденды за 2020 г. с датой закрытия реестра 8 июля 2021 г.).

«Газпромбанк»

Мы сохраняем позитивный взгляд на компанию c рекомендацией «лучше рынка».Куприянова Анна

«Газпромбанк»

Акции электроэнергетических компаний могут продемонстрировать динамику лучше рынка во 2 полугодии 2021 года - Промсвязьбанк

- 03 июня 2021, 22:24

- |

Спрос на электроэнергию в России растет благодаря восстановлению экономики. Загрузка генерирующих мощностей увеличивается, как и цены на электроэнергию, что создает благоприятные условия для электроэнергетического сектора и способствует повышению интереса инвесторов к акциям публичных представителей отрасли.

Мы считаем, что электроэнергетический сектор выглядит привлекательным на фоне восстановления экономической активности и стабильного рубля. Хотя динамика котировок акций электроэнергетических компаний с начала года пока слабее, чем у компаний из других секторов, мы видим потенциал роста в этом секторе, отмечая крепкий фундаментальный профиль «фишек» сегмента и рассчитывая на активизацию спроса на них во втором полугодии 2021 года.

«Промсвязьбанк»

( Читать дальше )

Мы считаем, что электроэнергетический сектор выглядит привлекательным на фоне восстановления экономической активности и стабильного рубля. Хотя динамика котировок акций электроэнергетических компаний с начала года пока слабее, чем у компаний из других секторов, мы видим потенциал роста в этом секторе, отмечая крепкий фундаментальный профиль «фишек» сегмента и рассчитывая на активизацию спроса на них во втором полугодии 2021 года.

Среди электроэнергетических компаний, на наш взгляд, наиболее привлекательными на горизонте до конца года являются Интер РАО, стратегия которой предполагает рост бизнеса, а также Юнипро и Энел Россия, по которым ожидается высокая дивидендная доходность.Лящук Владимир

«Промсвязьбанк»

( Читать дальше )

Акции Газпрома интересны долгосрочным инвесторам - Финам

- 03 июня 2021, 21:27

- |

Акции «Газпрома» после опубликованной на прошлой неделе финансовой отчетности по МСФО за 1 квартал 2021 года показали хороший рост, пробив сегодня отметку в 274 рубля — впервые с августа 2008 года. Сейчас бумага корректируется вниз вместе со всем рынком. Достигли ли бумаги потолка или у них еще есть потенциал роста? Насколько интересна акция инвесторам? Свое мнение на компанию и ее акции высказали эксперты в ходе онлайн-конференции Finam.ru «Нефть по $70 — иранская сделка и железные нервы ОПЕК+».

Игорь Евсин, аналитик ИК «ВЕЛЕС Капитал» среди долгосрочных факторов роста капитализации компании называет следующие:

1. Рост цен на газ. Холодный и длительный зимний сезон в Европе привел к снижению объемов газа в ПХГ до минимальных (29,9%) за 5 лет уровней и значительному росту цен на газ. Кроме того, сокращение предложение в ходе пандемии COVID-19 привело к дополнительному подъему цен практически на все сырьевые товары, газ не стал исключением. В Азии цены на газ также показывают восходящую динамику – фьючерс на азиатский индекс JKM на июнь вырос до 321 долл. / тыс. м3.

2. Сокращение собственной добычи газа в Европе. Добыча газа в Европе в 2019 г. сократилась на 6,2% относительно 2018 г. Наибольшие темпы падения добычи показывает газовое месторождение Гронинген в Нидерландах (из-за постоянных землетрясений в 2022 году планируется полная остановка добычи). В 4 квартале 2020 года сокращение добычи природного газа в ЕС ускорилось до 23%: 54 млрд кубометров по сравнению с уровнем добычи в 70 млрд кубометров в 2019 году. Часть выпадающей добычи будет компенсироваться за счет роста поставок СПГ. Однако в сравнении с СПГ поставки трубопроводного газа имеют большие гарантии, поскольку они физически привязаны к региону поставок. Данный факт высоко ценится потребителями Европы и Китая.

( Читать дальше )

Игорь Евсин, аналитик ИК «ВЕЛЕС Капитал» среди долгосрочных факторов роста капитализации компании называет следующие:

1. Рост цен на газ. Холодный и длительный зимний сезон в Европе привел к снижению объемов газа в ПХГ до минимальных (29,9%) за 5 лет уровней и значительному росту цен на газ. Кроме того, сокращение предложение в ходе пандемии COVID-19 привело к дополнительному подъему цен практически на все сырьевые товары, газ не стал исключением. В Азии цены на газ также показывают восходящую динамику – фьючерс на азиатский индекс JKM на июнь вырос до 321 долл. / тыс. м3.

2. Сокращение собственной добычи газа в Европе. Добыча газа в Европе в 2019 г. сократилась на 6,2% относительно 2018 г. Наибольшие темпы падения добычи показывает газовое месторождение Гронинген в Нидерландах (из-за постоянных землетрясений в 2022 году планируется полная остановка добычи). В 4 квартале 2020 года сокращение добычи природного газа в ЕС ускорилось до 23%: 54 млрд кубометров по сравнению с уровнем добычи в 70 млрд кубометров в 2019 году. Часть выпадающей добычи будет компенсироваться за счет роста поставок СПГ. Однако в сравнении с СПГ поставки трубопроводного газа имеют большие гарантии, поскольку они физически привязаны к региону поставок. Данный факт высоко ценится потребителями Европы и Китая.

( Читать дальше )

Дивидендная доходность акций Роснефти примерно 1,27% - Промсвязьбанк

- 03 июня 2021, 12:52

- |

Акционеры Роснефти утвердили дивиденды в размере 6,94 руб. на акцию

Акционеры Роснефти по итогам годового собрания в заочной форме утвердили дивиденды за 2020 год в размере 6 руб. 94 коп. на одну обыкновенную акцию, сообщила компания. Всего на выплату дивидендов будет направлено 73,55 млрд руб.

Акционеры Роснефти по итогам годового собрания в заочной форме утвердили дивиденды за 2020 год в размере 6 руб. 94 коп. на одну обыкновенную акцию, сообщила компания. Всего на выплату дивидендов будет направлено 73,55 млрд руб.

Последний день торгов с дивидендами – 11 июня, доходность – примерно 1,27%. С учетом долгосрочного инвестиционного потенциала Роснефти считаем, что отсечку можно достаточно комфортно переждать в ее бумагах. Рекомендуем «покупать» с целью 645 руб./акцию.Промсвязьбанк

Поставки газа Газпромом в страны дальнего зарубежья в 2021 году приблизятся к рекордному уровню 2018 года - Sberbank CIB

- 02 июня 2021, 16:41

- |

В мае продажи газа Газпромом продолжили расти быстрыми темпами — они были даже немного выше, чем предполагали промежуточные данные, опубликованные в середине мая. Совокупный экспорт в страны дальнего зарубежья (Европу и Китай) вырос на 25% по сравнению с тем же периодом прошлого года, а экспорт в Европу в мае был на 20% больше, чем годом ранее, что близко к темпам роста с февраля по апрель текущего года.

Несмотря на сильный рост экспортных поставок Газпрома, запасы газа в европейских и украинских хранилищах находятся вблизи сезонных минимумов. Ранее мы отмечали, что даже если объемы экспортных поставок в 2П21 останутся на уровне 2П20, т. е. около сезонных средних значений (что можно считать консервативным сценарием с учетом низкой заполненности хранилищ), годовые экспортные поставки газа в страны дальнего зарубежья в 2021 году должны восстановиться и приблизиться к рекордному уровню 2018 года — 200 млрд куб. м (прогноз самой компании предполагает экспорт 175-183 млрд куб. м, а в 2020 году Газпром экспортировал 179 млрд куб. м).

Котельникова Анна

Sberbank CIB

Несмотря на сильный рост экспортных поставок Газпрома, запасы газа в европейских и украинских хранилищах находятся вблизи сезонных минимумов. Ранее мы отмечали, что даже если объемы экспортных поставок в 2П21 останутся на уровне 2П20, т. е. около сезонных средних значений (что можно считать консервативным сценарием с учетом низкой заполненности хранилищ), годовые экспортные поставки газа в страны дальнего зарубежья в 2021 году должны восстановиться и приблизиться к рекордному уровню 2018 года — 200 млрд куб. м (прогноз самой компании предполагает экспорт 175-183 млрд куб. м, а в 2020 году Газпром экспортировал 179 млрд куб. м).

Увеличение объемов поставок газа и повышение цен подтверждают наш прогноз, согласно которому дивиденды компании в 2022 году увеличатся втрое — до 35 руб. на акцию (ожидаемая дивидендная доходность 13%).Громадин Андрей

Котельникова Анна

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал