SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

Результаты Лукойла оцениваются высоко - Промсвязьбанк

- 26 мая 2021, 18:31

- |

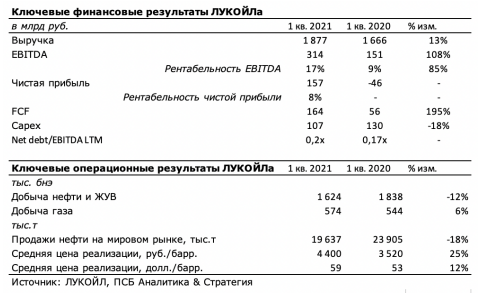

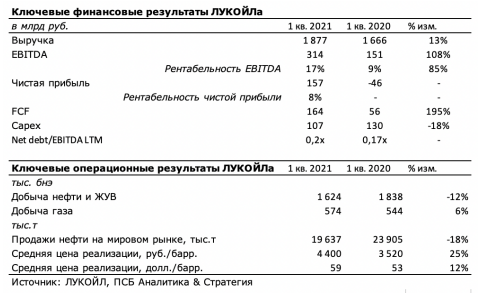

Сегодня финансовую отчетность по МСФО представил ЛУКОЙЛ. Результаты 1 кв. оказались лучше консенсуса. Компания нарастила ключевые финпоказатели, заметно улучшила рентабельность, несмотря на снижение добычи нефти и ЖУВ и уменьшения объемов продаж на мировом рынке. Основной поддержкой стал рост цен на нефть и нефтепродукты, а также девальвация рубля. ЛУКОЙЛ остается одним из наших фаворитов в секторе как компания с понятной стратегией развития, очень низкой долговой нагрузкой и недорогая по сравнительным мультипликаторам. Наша рекомендация – 6963 руб./акцию.

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

«Промсвязьбанк»

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

Мы высоко оцениваем результаты ЛУКОЙЛа, отмечая заметный рост рентабельности, свободного денежного потока и получение прибыли. Рост свободного денежного потока важен с точки зрения дивидендов, так как ЛУКОЙЛ платит акционерам исходя из него (с корректировками на капзатраты, уплаченные проценты, расходы на обратный выкуп акций и погашение обязательств по аренде). Так, по итогам 1 кв. скорректированный на эти статьи свободный денежный поток составил 146,4 млрд руб. Соответственно, акционеры могут рассчитывать на 211 руб./акцию, что дает доходность в 3,5%.Крылова Екатерина

Рост цен на энергоносители и смягчение условий в рамках соглашения ОПЕК+ позволяют нам ожидать также сильных результатов ЛУКОЙЛа во 2 кв. 2021 г. Мы рекомендуем «покупать» бумаги компании с таргетом в 6963 руб./акцию.

«Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

Высокие дивиденды Энел России в будущем - КИТ Финанс Брокер

- 26 мая 2021, 17:58

- |

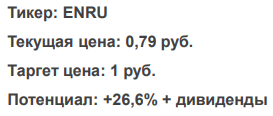

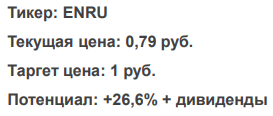

Описание компании: частная российская энергетическая компания, созданная в результате реформы РАО «ЕЭС России».

Финансовые показатели: Энел Россия опубликовала относительно неплохие финансовые результаты за I кв. 2021 г. по МСФО. Выручка компании увеличилась незначительно на 2% по сравнению с аналогичным периодом прошлого года – до 12,3 млрд руб. на фоне роста продаж электрической и тепловой энергии при восстановленном рыночном спросе из-за более холодной погоды и возвратом деловой активности.

Чистая прибыль Энел России выросла на 7,8% – до 1,6 млрд руб. Это объясняется сокращением затрат в I кв. 2021 г. в сравнении тем же периодом 2020 г. На чистую прибыль также повлияло снижение средней ставки по долговым обязательствам.

Напомним, Энел Россия к 2022 г. планирует перейти на «экологическую энергию», но для этого она должна пожертвовать финансовыми результатами. По данным презентации, менеджмент прогнозирует снижение показателя EBITDA после продажи Рефтинской ГРЭС в 2019 г. – до 15,1 млрд руб., в 2020 г. – до 11,2 млрд руб., 2021 г. – 9,5 млрд руб. и в 2022 г. показатель отрастёт – до 13,8 млрд руб.

Финансовые показатели: Энел Россия опубликовала относительно неплохие финансовые результаты за I кв. 2021 г. по МСФО. Выручка компании увеличилась незначительно на 2% по сравнению с аналогичным периодом прошлого года – до 12,3 млрд руб. на фоне роста продаж электрической и тепловой энергии при восстановленном рыночном спросе из-за более холодной погоды и возвратом деловой активности.

Чистая прибыль Энел России выросла на 7,8% – до 1,6 млрд руб. Это объясняется сокращением затрат в I кв. 2021 г. в сравнении тем же периодом 2020 г. На чистую прибыль также повлияло снижение средней ставки по долговым обязательствам.

Напомним, Энел Россия к 2022 г. планирует перейти на «экологическую энергию», но для этого она должна пожертвовать финансовыми результатами. По данным презентации, менеджмент прогнозирует снижение показателя EBITDA после продажи Рефтинской ГРЭС в 2019 г. – до 15,1 млрд руб., в 2020 г. – до 11,2 млрд руб., 2021 г. – 9,5 млрд руб. и в 2022 г. показатель отрастёт – до 13,8 млрд руб.

Дивиденды: В феврале менеджмент Энел Россия сообщил, что не будет платить дивиденды в 2021 г., а перенесёт выплаты на 2023 г. По словам менеджмента, компания направит акционерам на дивиденды 3 млрд руб. в 2022 г. и 5,2 млрд руб. в 2023 г. Таким образом, дивиденд на акцию в 2023 г. составит 0,15 руб., текущая дивидендная доходность оценивается в 19%.КИТ Финанс Брокер

Мы сохраняем акции Энел Россия в портфеле «Top Picks», с целевым ориентиром до 1 руб. за акцию, в ожидании восстановления показателей и возврата к дивидендным выплатам. Однако перенос дивидендных выплат может негативно сказаться на динамике котировок в течение всего года.

Ожидается умеренное повышение прибыли ФСК ЕЭС в 1 квартале - Финам

- 26 мая 2021, 17:12

- |

ФСК ЕЭС — оператор Единой национальной (общероссийской) электрической сети, самая прибыльная «дочка» Россетей, выпустит завтра отчет по прибыли по МСФО за 1К 2021 года.

У нас умеренно позитивные ожидания по основному бизнесу: выручка от передачи электроэнергии, по нашим оценкам, повысится на 6,2% г/г до 59,6 млрд руб., а скорректированная чистая прибыль увеличится на 4,1% г/г до 20,5 млрд руб. на фоне восстановления энергорынка. Уже вышедший ранее отчет по РСБУ отразил повышение операционной и чистой прибыли на 14% и 1% соответственно.

ГК «Финам»

«Коммерсантъ» со ссылкой на источники пишет, что ФСК ЕЭС готова выплатить около 20 млрд руб. Это предполагает выплату 0,0157 руб. на акцию (-15% г/г) с доходностью 7,2% к текущим ценам и несколько превосходит наш апрельский прогноз 0,0146 руб.

Кроме того, трудно переоценить влияние темы финансирования энергоинфраструктуры для расширения БАМа и Транссиба. Одной из опций выступало финансирование за счет средств ФНБ.

Несмотря на среднесрочные риски, связанные с инвестиционной программой, мы придерживаемся рекомендации «Покупать» с целевой ценой 0,272 руб. на конец 2022 года (апсайд 22%). Основными драйверами должны стать рост энергорынка после спада 2020 года и 4х кратное увеличение доходов от техприсоединения в 2022 году.

У нас умеренно позитивные ожидания по основному бизнесу: выручка от передачи электроэнергии, по нашим оценкам, повысится на 6,2% г/г до 59,6 млрд руб., а скорректированная чистая прибыль увеличится на 4,1% г/г до 20,5 млрд руб. на фоне восстановления энергорынка. Уже вышедший ранее отчет по РСБУ отразил повышение операционной и чистой прибыли на 14% и 1% соответственно.

На наш взгляд, отчет вряд ли окажет заметное влияние на капитализацию. В фокусе инвесторов сейчас находится решение менеджмента по дивидендам. В понедельник, 24 мая, прошел Совет директоров с повесткой по дивидендам, но результаты пока не анонсированы.Малых Наталия

ГК «Финам»

«Коммерсантъ» со ссылкой на источники пишет, что ФСК ЕЭС готова выплатить около 20 млрд руб. Это предполагает выплату 0,0157 руб. на акцию (-15% г/г) с доходностью 7,2% к текущим ценам и несколько превосходит наш апрельский прогноз 0,0146 руб.

Кроме того, трудно переоценить влияние темы финансирования энергоинфраструктуры для расширения БАМа и Транссиба. Одной из опций выступало финансирование за счет средств ФНБ.

Несмотря на среднесрочные риски, связанные с инвестиционной программой, мы придерживаемся рекомендации «Покупать» с целевой ценой 0,272 руб. на конец 2022 года (апсайд 22%). Основными драйверами должны стать рост энергорынка после спада 2020 года и 4х кратное увеличение доходов от техприсоединения в 2022 году.

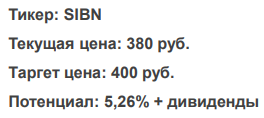

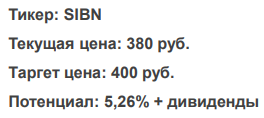

Газпром нефть показала себя лучше аналогичных компаний в отрасли - КИТ Финанс Брокер

- 26 мая 2021, 16:22

- |

Описание компании: Газпром нефть — российская вертикально-интегрированная нефтяная компания.

Финансовые показатели: Выручка компании за отчётный период выросла на 18,7% по сравнению с аналогичным периодом прошлого года – до 611 млрд руб. Чистая прибыль составила 84,2 млрд руб. против убытка 13,8 млрд руб. годом ранее.

Результаты вышли в рамках наших ожиданий, рост показателей обусловлен эффектом низкой базы в прошлом году на фоне более высоких цен на нефть в I кв. 2021 г. Также рост прибыли связан с укреплением рубля, что в свою очередь привело к снижению убытка от курсовых разниц в 9 раз.

Дивиденды: Совет директоров нефтяника рекомендовал финальные дивиденды за 2020 г. в размере 10 руб. на акцию. Текущая дивидендная доходность Газпром нефти составляет 2,6%. Дата закрытия реестра для получения дивидендов назначена 25 июня 2021 г.

Финансовые показатели: Выручка компании за отчётный период выросла на 18,7% по сравнению с аналогичным периодом прошлого года – до 611 млрд руб. Чистая прибыль составила 84,2 млрд руб. против убытка 13,8 млрд руб. годом ранее.

Результаты вышли в рамках наших ожиданий, рост показателей обусловлен эффектом низкой базы в прошлом году на фоне более высоких цен на нефть в I кв. 2021 г. Также рост прибыли связан с укреплением рубля, что в свою очередь привело к снижению убытка от курсовых разниц в 9 раз.

Дивиденды: Совет директоров нефтяника рекомендовал финальные дивиденды за 2020 г. в размере 10 руб. на акцию. Текущая дивидендная доходность Газпром нефти составляет 2,6%. Дата закрытия реестра для получения дивидендов назначена 25 июня 2021 г.

Таким образом, Газпром нефть вновь показала себя лучше аналогичных компаний в отрасли. Подтверждаем рекомендацию покупать акции Газпром нефти с целевым ориентиром 400 руб. за акцию. Кроме этого, цены на нефть в рублях вновь превысили 5000 руб. за бочку – это выше уровня 2019 – 2020 гг.КИТ Финанс Брокер

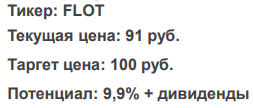

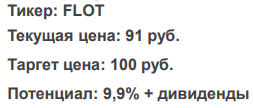

Совкомфлот защитная бумага с высокой дивидендной доходностью - КИТ Финанс Брокер

- 26 мая 2021, 14:02

- |

Описание компании: одна из крупнейших в мире танкерных компаний, которая принадлежит на 100% нашему государству. Фактически это монополист в России на рынке морской перевозки углеводородов.

Компания защищена от девальвации, выручка на 100% в валюте, 50% выручки приходится на долгосрочные контракты с фиксированными тарифами за перевозку груза. К 2025 доля долгосрочных контрактов должна вырасти с 54% до 70%.

Бизнес высокомаржинален, ожидаем сильные финансовые результаты по итогам 2020 г. Драйвером роста показателей станут мировые ставки фрахта на транспортировку нефти и других продуктов из-за нехватки хранилищ. Цены на перевозку контейнеров по всему миру сильно выросли. Основная причина – это карантинные меры, связанные с распространением коронавируса, а также падение цен на нефть. Соответственно здесь есть риск снижения ставок, что в свою очередь может оказать давление на выручку в будущем.

Сейчас больше всего выручки приносят шельфовые проекты и перевозка нефти, в будущем с развитием СПГ проектов рост выручки от транспортировки сжиженного природного газа станет доминировать. Кроме этого, Совкомфлот уже сообщил, что рассчитывает в 2023-2025 годах получить 18 судов-газовозов для проекта НОВАТЭКа «Арктик СПГ-2».

Финансовые результаты: Совкомфлот опубликовал финансовые результаты за I кв. 2021 г. по МСОФ. Выручка компании сократилась на 26,5% по сравнению с I кв. 2020 г. – до $362,8 млн. Чистый убыток составил $1,7 млн против прибыли $116,7 млн годом ранее.

Слабые результаты связаны с падением прибыли от эксплуатации судов на фоне неблагоприятной конъектуры фрахтовых ставок на перевозку нефти и нефтепродуктов, что стало причиной снижения объема выручки. Отрицательная динамика чистой прибыли объясняется созданием резервов под обесценивание в размере $15,9 млн.

Компания защищена от девальвации, выручка на 100% в валюте, 50% выручки приходится на долгосрочные контракты с фиксированными тарифами за перевозку груза. К 2025 доля долгосрочных контрактов должна вырасти с 54% до 70%.

Бизнес высокомаржинален, ожидаем сильные финансовые результаты по итогам 2020 г. Драйвером роста показателей станут мировые ставки фрахта на транспортировку нефти и других продуктов из-за нехватки хранилищ. Цены на перевозку контейнеров по всему миру сильно выросли. Основная причина – это карантинные меры, связанные с распространением коронавируса, а также падение цен на нефть. Соответственно здесь есть риск снижения ставок, что в свою очередь может оказать давление на выручку в будущем.

Сейчас больше всего выручки приносят шельфовые проекты и перевозка нефти, в будущем с развитием СПГ проектов рост выручки от транспортировки сжиженного природного газа станет доминировать. Кроме этого, Совкомфлот уже сообщил, что рассчитывает в 2023-2025 годах получить 18 судов-газовозов для проекта НОВАТЭКа «Арктик СПГ-2».

Финансовые результаты: Совкомфлот опубликовал финансовые результаты за I кв. 2021 г. по МСОФ. Выручка компании сократилась на 26,5% по сравнению с I кв. 2020 г. – до $362,8 млн. Чистый убыток составил $1,7 млн против прибыли $116,7 млн годом ранее.

Слабые результаты связаны с падением прибыли от эксплуатации судов на фоне неблагоприятной конъектуры фрахтовых ставок на перевозку нефти и нефтепродуктов, что стало причиной снижения объема выручки. Отрицательная динамика чистой прибыли объясняется созданием резервов под обесценивание в размере $15,9 млн.

Несмотря на слабые результаты в I кв. 2021 г., сохраняется положительная динамика выручки от транспортировки газа, выручка которого достигла 46% от общей. Сохраняем акции Совкомфлота в портфеле «Top Picks» с целевым ориентиром 100 руб. Текущая дивидендная доходность составляет 7,32%.Кит Финанс Брокер

КИТ Финанс Брокер - сохраняем акции Полюса в портфеле с целью 18500 рублей

- 26 мая 2021, 12:42

- |

Описание компании: Полюс — одна из крупнейших золотодобывающих и самых эффективных компаний в мире. Но главное преимущество — у Полюса самая низкая себестоимость мире. Полюс обладает 2-ыми крупнейшими запасами золота в мире и занимает 8 место по добыче.

Финансовые результаты: Компания опубликовала операционные результаты за I кв. 2021 г. Суммарный объём производства золота снизился всего на 1% по сравнению с аналогичным периодом прошлого года – до 591,7 тыс. унций из-за падения производства флотоконцентрата.

Несмотря на незначительное снижение добычи золота, общий объём продаж увеличился на 5% – до 569 тыс. унций. А выручка на фоне роста цен на золото выросла на 18% – до $1017 млн. Таким образом, Полюс опубликовал относительно сильные операционные результаты.

Дивиденды: Совет директоров Полюса рекомендовал выплатить финальные дивиденды за 2020 г. в размере 387,15 руб. на акцию. Текущая дивидендная доходность составляет 2,45%. Дата закрытия реестра для получения дивидендов назначена на 7 июня 2021 г.

Финансовые результаты: Компания опубликовала операционные результаты за I кв. 2021 г. Суммарный объём производства золота снизился всего на 1% по сравнению с аналогичным периодом прошлого года – до 591,7 тыс. унций из-за падения производства флотоконцентрата.

Несмотря на незначительное снижение добычи золота, общий объём продаж увеличился на 5% – до 569 тыс. унций. А выручка на фоне роста цен на золото выросла на 18% – до $1017 млн. Таким образом, Полюс опубликовал относительно сильные операционные результаты.

Дивиденды: Совет директоров Полюса рекомендовал выплатить финальные дивиденды за 2020 г. в размере 387,15 руб. на акцию. Текущая дивидендная доходность составляет 2,45%. Дата закрытия реестра для получения дивидендов назначена на 7 июня 2021 г.

Цветные металлы демонстрируют четвертую неделю роста кряду на фоне снижения доллара и доходности казначейских облигаций, после того, как опасения о сворачивании стимулирующей программы поддержки экономики ФРС ослабли. Сохраняем акции Полюса в портфеле с целью 18500 руб.КИТ Финанс Брокер

Дивидендная доходность по бумагам Мечела оценивается в 1% - Промсвязьбанк

- 26 мая 2021, 12:14

- |

Совет директоров Мечела рекомендовал выплатить 1,17 руб. на «преф» за 2020 г.

Совет директоров «Мечела» рекомендовал выплатить 1,17 рубля на привилегированную акцию за 2020 год, дивиденды на обыкновенные акции не выплачивать. Датой закрытия реестра на получение дивидендов предложено установить 13 июля, сообщила компания.

Совет директоров «Мечела» рекомендовал выплатить 1,17 рубля на привилегированную акцию за 2020 год, дивиденды на обыкновенные акции не выплачивать. Датой закрытия реестра на получение дивидендов предложено установить 13 июля, сообщила компания.

Рекомендация СД соответствует ожиданиям, а выплаты – дивполитике (20% от чистой прибыли по МСФО). По обыкновенным акциям дивиденды не начисляются с 2013 г. из-за высокой долговой нагрузки компании. Последний день торгов с дивидендами – 9 июля, доходность – примерно 1%.Промсвязьбанк

Юнипро остается лучшей дивидендной историей в отрасли - Финам

- 25 мая 2021, 15:20

- |

Инвестиционная идея

«Юнипро» — компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер — Uniper Russia Holding (83,73%).

ГК «Финам»

«Юнипро» выпустила из многолетнего ремонта 3-й энергоблок Березовской ГРЭС и с мая начала получать платежи за мощность в рамках ДПМ, которые компенсируют окончание четырех ДПМ.

За счет запуска генерирующего объекта менеджмент повысит дивиденды на 33%, до 18 млрд руб., хотя ранее ожидалось 20 млрд руб. Дивидендная доходность NTM 10% — лучшая в отрасли, при стабильной работе энергоблока она устойчива.

Восстановление энергорынка даст компании операционный леверидж. Энергопотребление в ЕЭС России повысилось с начала года примерно на 5% г/г, основная нагрузка пришлась на ТЭС.

Ключевые риски кейса — предъявление материнской компании Uniper договора о подчинении со стороны Fortum в конце 2021 г.

«Юнипро» — компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер — Uniper Russia Holding (83,73%).

Мы рекомендуем «Держать» акции «Юнипро» с целевой ценой 2,87 руб. на 12 мес. Биржевая стоимость адекватна оценена, акции интересны как дивидендная история при лучшей доходности в отрасли.Малых Наталия

ГК «Финам»

«Юнипро» выпустила из многолетнего ремонта 3-й энергоблок Березовской ГРЭС и с мая начала получать платежи за мощность в рамках ДПМ, которые компенсируют окончание четырех ДПМ.

За счет запуска генерирующего объекта менеджмент повысит дивиденды на 33%, до 18 млрд руб., хотя ранее ожидалось 20 млрд руб. Дивидендная доходность NTM 10% — лучшая в отрасли, при стабильной работе энергоблока она устойчива.

Восстановление энергорынка даст компании операционный леверидж. Энергопотребление в ЕЭС России повысилось с начала года примерно на 5% г/г, основная нагрузка пришлась на ТЭС.

Ключевые риски кейса — предъявление материнской компании Uniper договора о подчинении со стороны Fortum в конце 2021 г.

Ожидается рост дивидендов Транснефти до 11087 рублей по итогам 2021 года - Финам

- 25 мая 2021, 15:08

- |

Рекомендованный размер дивидендов «Транснефти» в 9224,28 рубля на акцию оказался близок к 9250 рублям на акцию, о которых говорил менеджмент на конференц-звонке по результатам отчётности за год, в связи с чем мы не ожидаем, что данная новость повлияет на акции. Доходность выплаты может составить 6,5%.

Объём дивидендов может составить около 50% от нескорректированной чистой прибыли, которая на 11,7% ниже скорректированной.

Отличие между ними в первую очередь состоит в резерве под обесценения основных средств. Изначально инвесторы ожидали, что именно скорректированная чистая прибыль станет базой для выплаты дивидендов, как было по итогам 2019 года. Однако негатив от этого решения уже был отыгран в конце марта, когда менеджмент сообщил о данном решении.

ИГ «Финам»

Объём дивидендов может составить около 50% от нескорректированной чистой прибыли, которая на 11,7% ниже скорректированной.

Отличие между ними в первую очередь состоит в резерве под обесценения основных средств. Изначально инвесторы ожидали, что именно скорректированная чистая прибыль станет базой для выплаты дивидендов, как было по итогам 2019 года. Однако негатив от этого решения уже был отыгран в конце марта, когда менеджмент сообщил о данном решении.

По итогам 2021 года мы ожидаем роста дивидендов до 11087 рублей на акцию, что соответствует 7,8% дивидендной доходности. Причиной роста дивидендов станут индексация тарифов, смягчение ограничений ОПЕК+, а также отсутствие резервов под обесценение основных средств. На данный момент наша целевая по привилегированным акциям «Транснефти» составляет 175 535 рублей, что соответствует рейтингу «Покупать» и апсайду 23,2%.Кауфман Сергей

ИГ «Финам»

Дивиденды Системы по итогам 2020 года будут увеличены более чем в 2 раза - Промсвязьбанк

- 25 мая 2021, 13:51

- |

Совет директоров Системы рекомендовал дивиденды за 2020 г. в 0,31 руб. на акцию

Совет директоров АФК «Система» рекомендовал акционерам принять решение о выплате дивидендов по итогам 2020 года в размере 0,31 рубля на акцию, говорится в материалах корпорации. Выплаты планируется произвести по новой дивидендной политике, которую совет директоров одобрил на заседании 24 мая. Исходя из нее планируется производить выплаты раз в год. В частности, в 2021 году АФК планирует выплатить дивиденды в размере 0,31 руб. на акцию — по итогам деятельности за 2020 год. Таким образом, объем дивидендов в 2021 году составит почти 3 млрд рублей. Предполагается, что в 2022 году выплаты составят не менее 0,41 рубля на акцию, в 2023 году — 0,52 рубля на акцию.

Совет директоров АФК «Система» рекомендовал акционерам принять решение о выплате дивидендов по итогам 2020 года в размере 0,31 рубля на акцию, говорится в материалах корпорации. Выплаты планируется произвести по новой дивидендной политике, которую совет директоров одобрил на заседании 24 мая. Исходя из нее планируется производить выплаты раз в год. В частности, в 2021 году АФК планирует выплатить дивиденды в размере 0,31 руб. на акцию — по итогам деятельности за 2020 год. Таким образом, объем дивидендов в 2021 году составит почти 3 млрд рублей. Предполагается, что в 2022 году выплаты составят не менее 0,41 рубля на акцию, в 2023 году — 0,52 рубля на акцию.

Система — не дивидендная фишка, доходность невысокая — всего 0,9%. Тем не менее, факт постепенного наращивания выплат акционерам сам по себе положителен. По итогам 2020 г. дивиденды будут увеличены более, чем в 2 раза (в 2019 г. выплачивали 0,13 руб./акцию). Мы оцениваем данную новость положительно для акций компании.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал