денежно-кредитная политика

Прогноз по ставке ЦБ от 30 октября 24% устоял при средненедельной инфляции в РФ на 16 декабря в годовом выражении незначительном снижении до 28,48% c 29.82% на 9 декабрь

- 18 декабря 2024, 20:15

- |

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП в первую очередь за счет замедления кредитования

4. Изменение настроений участников фондового рынка на предпочтение более рискованных инструментов

Индекс потребительских цен

Средний индекс потребительских цен(ИПЦ) без сезонной корректировки на 16 декабря в годовом выражении восьмую неделю подряд продолжил значительно ускоряться до 28,48%, а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 18.22% против 16.6% неделей ранее и 15.29% в 2023 году, что значительно выше таргета в 4% по инфляции и выше уровней 2023 года.

( Читать дальше )

- комментировать

- 6.9К | ★3

- Комментарии ( 5 )

Оставить нельзя повысить

- 16 декабря 2024, 16:44

- |

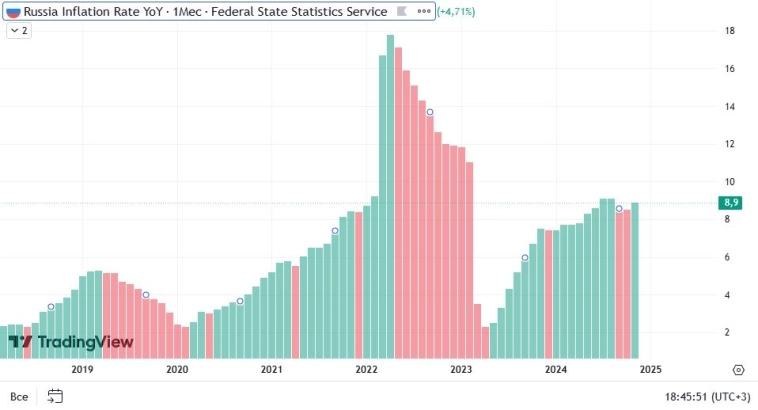

‼️Инфляция – резкое ускорение, уже в начале декабря выполнен и перевыполнен прогноз на конец года и будет скорее всего в районе ~9.5% — на 1 п.п. выше диапазона прогноза ЦБ (8-8.5%). Средняя за три месяца инфляция 10.7% (SAAR), формально ниже, чем была к октябрьскому заседанию 11.3%, но в декабре еще ускорится. Основное здесь в том, что инфляция в 4 квартале сложится существенно выше, чем ожидал Банк России и обычно в такой ситуации регулятор себя не сдерживал (23-24%), хотя на текущую инфляцию влияние не высоко.

‼️Инфляционные ожидания высокие. Хотя в ноябре скорее был небольшой позитив по ИО насеоегия, но общие инфляционные ожидания остались 13.4%, данные за декабрь выйдут на неделе, учитывая, что «маркеры» (в т.ч. курс) сильно улетали, скорее будет негативный отчет.

( Читать дальше )

Ключевая ставка наконец-то начала работать?

- 16 декабря 2024, 13:19

- |

За ноябрь розничный кредитный портфель снизился на 1,7% после роста в октябре на 0,4%. Гражданам выданы кредиты в количестве 2,68 млн на сумму 626,3 млрд руб. (на 28% меньше, чем в предыдущем месяце, и в два раза меньше, чем в ноябре 2023г, и минимальный объем выдач с мая 2022 года, когда были оформлены ссуды на 397,5 млрд руб). Объем предоставленных гражданам кредитов наличными упал относительно октября на 29%, до 225,9 млрд руб.

Ипотеку к ноябре оформили 57,4 тыс. заемщиков (падение на 27%). При этом фиксируется продолжение роста корпоративного кредитования при жесткой ДКП. Годовой прирост портфеля замедлился до 20,3% с 21,8% месяцем ранее.

( Читать дальше )

Определение трендов используя простые методы - какие тренды видит ЦБ и какими сигналами на них реагирует?

- 16 декабря 2024, 12:23

- |

С точки зрения аналитических материалов ЦБ текущую инфляционную картину можно разделить на несколько трендов:

1) Единоразовые факторы на стороне предложения (утильсбор, тарифы естественных монополий, валютный курс)

2) Вторичные эффекты со стороны незаякоренных инфляционных ожиданий

3) Создание денег в экономике через кредитный и бюджетный канал

Политика центрального банка влияет только на совокупный спрос в экономике и на инфляционные ожидания, реакция на шоки приводящие к изменению относительных цен находится в плоскости реализации вторичных эффектов от них.

Наше диванное мнение

Баланс сигналов выглядит неоднозначно. ЦБ видит переход факторов роста инфляции от спроса к предложению, замедление экономической активности, а так же динамики кредитования. Однако рост устойчивой инфляции совместно с повышенными инфляционными ожиданиями и появлении новых проинфляционных рисков со стороны курса не позволяет сделать однозначный вывод о том в каком направлении движется инфляционный тренд. С одной стороны долгосрочный тренд говорит о четком дезинфляционном характере, с другой краткосрочный выглядит крайне проинфляционным.

( Читать дальше )

Размышления о ставке.

- 16 декабря 2024, 11:56

- |

Суммарную инфляцию можно разделить на 2 части: 1) нельзя изменить, 2) «поддаётся дрессировке».

Первая — это бюджетный импульс. Тут ЦБ бессилен.

Вторая часть — кредиты. Также делится на 2 части. Потреб кредитование физ лицами. И корпоративное кредитование — бизнес.

Потреб кредитование уже удушили.

Чего не скажешь о корпоратах. При том что объем там значительно больше чем в потребе. Появился проблеск в ноябре — началось снижение, однако одного месяца мало для статистики.

Взглянем на недельные данные по инфляции. По ним получается ставка не работает. Это значит либо корпораты опять устремились ввысь, либо, что более вероятно, бюджетный импульс так силён(пока что), что перебивает ту другую инфляцию, которая снижается от ставки.

Что будет делать ЦБ? Не обращать внимание на суммарную инфляцию, ведь на бюджетный импульс не повлиять? Либо наоборот, вдавит в педаль на максимум, ведь суммарная инфляция увеличивается, а значит нельзя допустить инфляционной спирали, и постарается как можно быстрее придушить корпоратов?

( Читать дальше )

Ставка не сработала

- 16 декабря 2024, 02:08

- |

Ближе к концу года инфляция ускорилась, и, кажется, у всех появилось ощущение, что эффект от ставки ЦБ очень ограниченный. Она бьет по рыночной части экономики. Но малоэффективна в борьбе с нерыночной частью (ВПК и льготные отрасли) и дефицитом на рынке труда. Более детально это описал ЦМАКП, о свежем исследовании которого и пойдет речь.

ЦМАКП анализировал инфляцию в ноябре и выявил, что рост цен сосредоточен в продовольственном секторе, особенно на огурцах и помидорах. Это связано с олигополией в сельском хозяйстве. Считают, что высокие ставки приводят к переносу части расходов на потребителей и росту цен.

Согласно анализу ЦМАКП, причины роста цен – ослабление рубля, высокие кредиты, плохие погодные условия и повышение тарифов на электроэнергию и топливо. Простое повышение ставки ЦБ не решает проблему, так как бьет совершенно не по тем отраслям, которые являются источником инфляции.

Факторы, которые не позволяют простому повышению ключевой ставки решить проблему высокой инфляции:

( Читать дальше )

Правильная ли стратегия ЦБ по ставке?

- 15 декабря 2024, 19:05

- |

Немного мыслей вслух по поводу увеличения ставки и то, как она влияет.

Мне кажется, что пристальное наблюдение за инфляцией это как попытка отвлечь внимание от того, что действительно важно. А важно мне (не знаю как вам) не перекрывать кислород малому и среднему бизнесу. Почему не включаю сюда крупный? Да потому что им (большинству) особо без разницы под какую ставку кредитоваться, они выживут, ту биг ту фолл.

Текущая ставка очень сильно давит на возможности для роста бизнеса, путем использования кредитных средств. Мы и так все в курсе, что скорей всего будет еще поднятие КС, и весь 2025 год по плану ЦБ она будет держаться в районе 17-20%.

Основная проблема — это увеличение денежной массы, ввиду необходимости средств, сами знаете для чего. Отсюда больше денег в экономике — растут траты — растет и инфляция. Из очевидных фаворитов видятся компании госсектора, у которых и собралась большая часть этих денег, и на повышение ставки им без разницы. Как только отпадет первостепенная причина усиленной работы печатного станка, станет проще.

( Читать дальше )

Высокие ставки превратят частный бизнес в пепел

- 14 декабря 2024, 11:41

- |

Если ЦБ хочет остановить инфляцию и рост ден массы, то в конце концов надо чтобы люди + компании начали гасить свои долги (делевиридж).

Люди гасят долги = падение спроса, удар по автоотрасли, недвижке, части ритейла.

Чтобы компании начали гасить долги, они должны остановить выплаты дивидендов (как МТС например😁).

Дефолт (невозврат кредита) также уничтожает кредит, и необходимость его рефинансировать. Как вариант, долг должен замещаться equity (Сегежа-style).

Остановка кредитования + дефолты — какая-то токсичная атмосфера для банков, не находите ли?

В периоды мощного делевириджа банки пачками падают...

С другой стороны у нас мощный рост заимствований госсектора, который вряд ли остановится, без остановки СВО.

Что получается. В одном месте тушим пожар, в другом подливаем бензишку.

А в результате частный бизнес превращается в пепел.

Что делать в этих условиях и как поступать правильно я не знаю.

Правильных решений тут нет, вероятно, тут куда не свернешь, везде шею сломаешь, вопрос только в том, что больнее😢

P.s. в то же время пока компании думают пересидеть высокие ставки без делевириджа, дожить до возможности рефинансироваться по более низким ставкам — это как раз неправильная логика, которая не приводит к снижению долгов, аппетитов делать инвестиции, поглощения в долг и так далее.Может поэтому Тремасов и говорит, не ждите снижения ставок?

P.s. в то же время пока компании думают пересидеть высокие ставки без делевириджа, дожить до возможности рефинансироваться по более низким ставкам — это как раз неправильная логика, которая не приводит к снижению долгов, аппетитов делать инвестиции, поглощения в долг и так далее.Может поэтому Тремасов и говорит, не ждите снижения ставок?Высокая ключевая ставка в России наконец-то начала действовать!

- 13 декабря 2024, 17:06

- |

Выдачи кредитов в России окончательно рухнули:

✔️выдачи ипотеки упали на 27% м/м (месяц к месяцу) до 259,7 млрд рублей

✔️выдачи кредитов наличными упали на 29,1% м/м до 225,9 млрд рублей

✔️выдачи автокредитов рухнули на 31,1% м/м до 115,5 млрд рублей

И если выдача ипотеки и автокредитов начали сокращаться ещё в октябре, но кредиты наличными держались. Теперь сдали позиции и они.

Разгон в сфере кредитования юрлиц тоже, похоже, завершился. Статистики за ноябрь нет, но есть за октябрь: объём выдачи кредитов юрлицам и ИП вырос на 10,7% м/м до 8,8 трлн рублей. Сбер отмечает, что в ноябре объём корпоративного кредитования вырос всего на 1% м/м.

Я думаю, что в других банках мы увидим минус по этой позиции (по крайней мере, в БСП точно объём кредитования юрлиц вышел на отрицательную траекторию).

И это, наконец, то, чего добивался Центробанк: и физические лица, и бизнес перешли от потребительской схемы к сберегательной.

Кстати, о сбережениях. По расчётам ВТБ, к концу 2024 года рынок депозитов в России вырастет на рекордные 26% до 56,4 трлн рублей, а вкладчики получат просто сумасшедшую доходность по депозитам – 7 трлн рублей.

( Читать дальше )

- комментировать

- 71.2К |

- Комментарии ( 33 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал