денежно-кредитная политика

Минфин размещает новые ОФЗ 26245, 26246, 26247, 26248. Старые ОФЗ летят на дно

- 15 мая 2024, 08:59

- |

Несколько недель назад я говорил о том, что отскок от дна длинных ОФЗ — это по моему мнению всего лишь небольшая передышка, и что я временно прекращаю набирать позиции по дальним бумагам. Собственно так и произошло, и в мае мы сначала вернулись к мартовским минимумам, а теперь продолжаем спускаться глубже. И конца этому, честно говоря, пока не видно.

Чтобы не пропустить самое интересное и важное из мира инвестиций, подписывайтесь на мой телеграм-канал.

📉Индекс гособлигаций RGBI вчера укатали ещё почти на 1%. До пресловутых 110 пунктов — которые я давно определил для себя как «донное дно» и «критический уровень» — осталось совсем чуть-чуть. Вполне вероятно, что на этой неделе мы проколем эту психологическую отметку вниз. А там уже и до казавшихся недавно абсолютно нереальными 100 п. в теории дорога открыта...

По индексу RGBI мы достигли дна марта 2022 — но тогда была паника, и агрессивно откупать дальний конец было хорошей идеей. Сейчас паники нет — просто рынок с каждым месяцем всё яснее осознаёт, что ставки будут высокими гораздо дольше, чем изначально закладывалось в ожиданиях.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 17 )

Процентные расходы, госдолг и инфляция

- 13 мая 2024, 08:34

- |

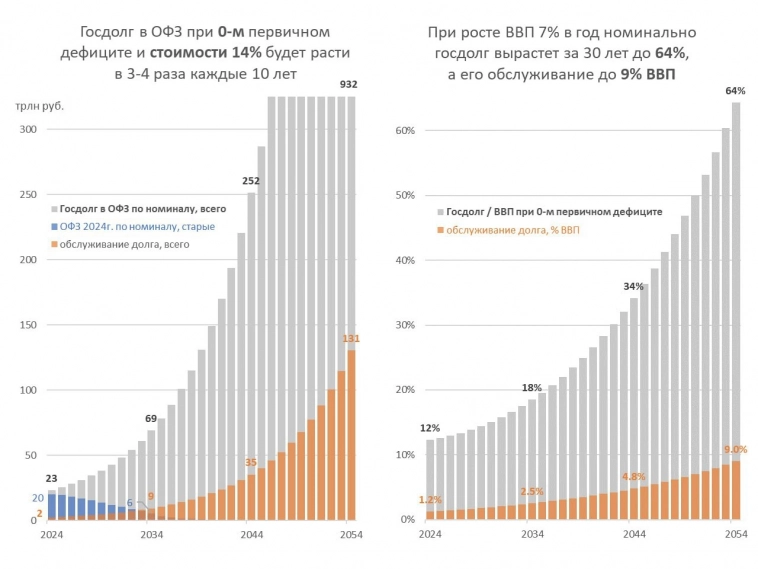

💬 Как рост процентных расходов влияет на расходы бюджета, дефицит и инфляцию в рамках действующего бюджетного правила?

ХР верно оценивает, что «высокие ставки = высокий дефицит бюджета», а также "= повышенные процентные доходы и непроцентные расходы бюджета". Правда, повышенные расходы идут на компенсации банкам по льготным кредитам, зависимым от ключевой ставки.

Внешне все выглядит сбалансированно, кроме трех нюансов:

1️⃣ как это влияет на ДКП и ключевую ставку?

Банк России считает и дефицит бюджета, и рост расходов проинфляционным, а льготные кредиты – тем, что делает ставки выше для всех остальных. Парадокс в том, что чем выше КС, тем больше спрос на льготные кредиты, выше расходы, дефицит – и снова КС 👉🏻 Замкнутый круг.

2️⃣ как это влияет на кривую госдолга?

( Читать дальше )

До ЦБ с третьего раза доходит?

- 10 мая 2024, 18:45

- |

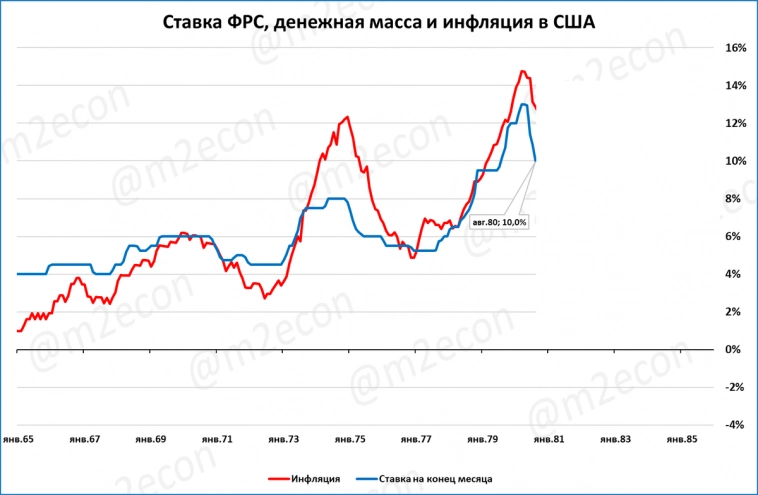

Впрочем, так доходило и до ФРС прошлого века.

Слишком ранние фанфары

В 1960-х и 1970-х годах ФРС раз за разом совершала одну и ту же ошибку: слишком рано начинала снижение ставки. Как это было, видно на графике ниже.

Когда инфляция (красная линия) начинала расти, ФРС повышала ставку (синяя линия).

Но затем ФРС повторяла одну и ту же ошибку: как только инфляция подавала первые признаки снижения, ФРС торопилась ставку снижать.

В результате инфляция не успевала стабилизироваться на низких уровнях и начинала через некоторое время расти.

Поначалу эту ошибку начал повторять и Пол Волкер, возглавивший ФРС в 1979 году. К августу 1980 года ставка была снижена с 13 до 10%.

Исправление ошибки

Но затем что-то в политике ФРС изменилось. Экономическим историкам ещё предстоит выяснить, почему это произошло, но после ошибочного снижения ставки в 1980 году, Пол Волкер ставку вновь начал повышать.

( Читать дальше )

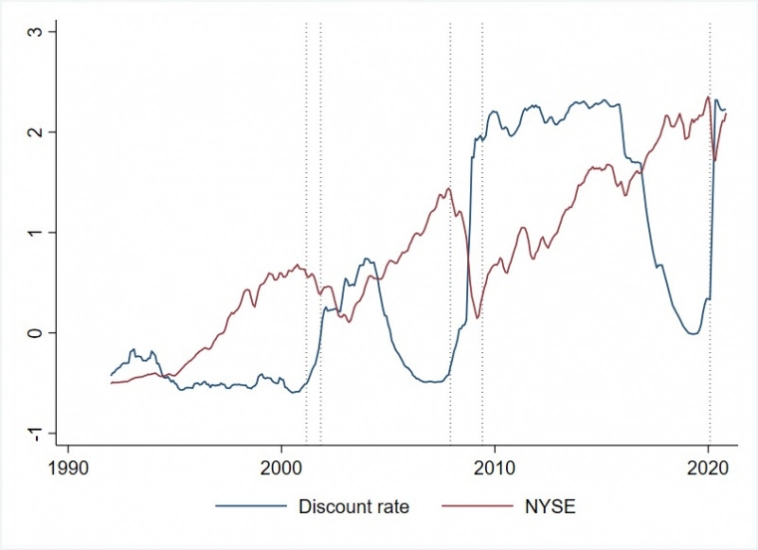

Примечательный факт относительно американской денежно-кредитной политики

- 10 мая 2024, 17:22

- |

В прошлые десятилетия норма дисконта (обратная величина к процентной ставке) коррелировала положительно с фондовым индексом. Сейчас же все наоборот, как видно на графике, на котором я выделил курсивом периоды, признанные позднее кризисными.

О чем это говорит? О том, что лекарство от кризисов, которое раньше применяли в малых дозах и ограниченное время, нынче применяют в дозах лошадиных и при первых симптомах кризиса.

Т.е. происходит привыкание. Что дальше? Надо будет подбирать более сильно действующее лекарство. А в один прекрасный кризис действующего лекарства попросту не найдется.

Путин потерял осторожность

- 09 мая 2024, 12:03

- |

Или его подставили помощники.

Фото: kremlin.ru

Фото: kremlin.ruПрезидент Владимир Путин вновь ставит конкретные и высокие планки для роста ВВП. И рискует попасть в ловушку, в которую попадал дважды.

Прошлые невыполненные планы

- Его знаменитый план “удвоения ВВП за 10 лет” требовал ежегодного роста ВВП на 7% и не был выполнен. Точнее был выполнен за 19 лет, а не за 10. (см. «Незамеченный триумф»).

- Его менее известный план 2018 года по «росту ВВП в 1,5 раза к середине 2020-х годов» требовал ежегодного роста ВВП на 6% и тоже не был выполнен.

Когда невыполнимость последней цели стала очевидна, её просто убрали из всех документов. Тут ещё и пандемия стала удобным поводом. И Путин такие конкретные цели перестал декларировать. Стал осторожным.

Обозначенная цель

И вдруг опять: новые конкретные цели по росту ВВП. Что это, Путин потерял осторожность?

В подписанных президентом в день инаугурации документах есть цель:

"… обеспечение темпа роста валового внутреннего продукта страны выше среднемирового и выход не позднее 2030 года на четвертое место в мире по объему валового внутреннего продукта, рассчитанного по паритету покупательной способности".

( Читать дальше )

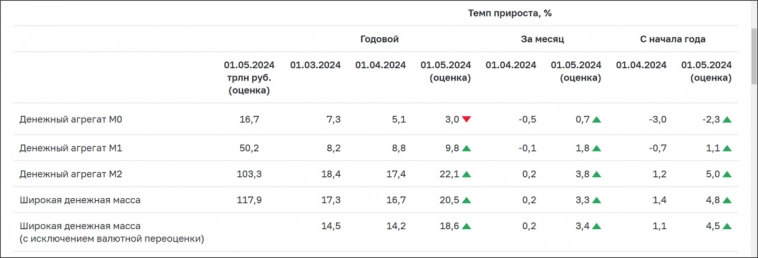

Денежный светофор на 1 мая

- 09 мая 2024, 11:54

- |

ЦБ опубликовал оценку денежной массы на 1 мая.

https://cbr.ru/statistics/macro_itm/dkfs/sr_ma_estim/

- Денежная масса М2 впервые в истории превысила 100 трлн рублей и составила 103,3 трлн рублей.

- Темпы роста ускорились с 17,4% годовых в марте до 22,1% в апреле.

Центробанк делает важную оговорку:

«Важно отметить, что на прирост денежных агрегатов в апреле (и значительное ускорение годовых темпов прироста) сильно повлиял сдвиг исполнения апрельских налоговых платежей, срок уплаты которых пришелся на воскресенье, 28.04.2024, на первый за этой датой рабочий день, четверг, 02.05.2024. Объем этих платежей, которые уменьшают денежную массу, был значительным. Дополнительный комментарий по масштабу влияния данного сдвига на статистику денежных агрегатов в апреле и мае будет представлен в материале «Денежные агрегаты» при публикации окончательных данных по денежной массе на 01.05.2024.»

( Читать дальше )

Главная опасность жесткой ДКП. Финансовая катастрофа и "Турецкий сценарий"

- 07 мая 2024, 19:10

- |

Осенью прошлого года зампред ЦБ Алексей Заботкин заявил, что с помощью жесткой ДКП Банк России пытается не допустить в России т.н. «турецкого сценария» — самораскручивающейся спирали инфляции и девальвации национальной валюты.

🏛️И вроде бы на данный момент, как мы видим, ЦБ это сделать удалось — инфляция держится в допустимых пределах, рубль стабилен и даже укрепляется в последнее время. Но есть неочевидный для многих фактор, который способен привести к краху именно по причине высокой ключевой ставки. И чем дольше ставки держатся высокими — тем опаснее становится ситуация в нашей экономике.

Чтобы узнавать о важных финансовых новостях было ещё быстрее и удобнее, подписывайтесь на мой телеграм.

Эта публикация — ответ самому себе на недавнюю статью "Моя тактика по длинным ОФЗ. Сколько планирую заработать". Альтернативный взгляд на ситуацию, потому что я привык быть готовым ко всему и смотреть на происходящее под различными углами. К сожалению, есть и сценарий, при котором мы на всех парах движемся к финансовой катастрофе.

( Читать дальше )

С марта растёт нал. Сколько нужно наличных

- 28 апреля 2024, 17:09

- |

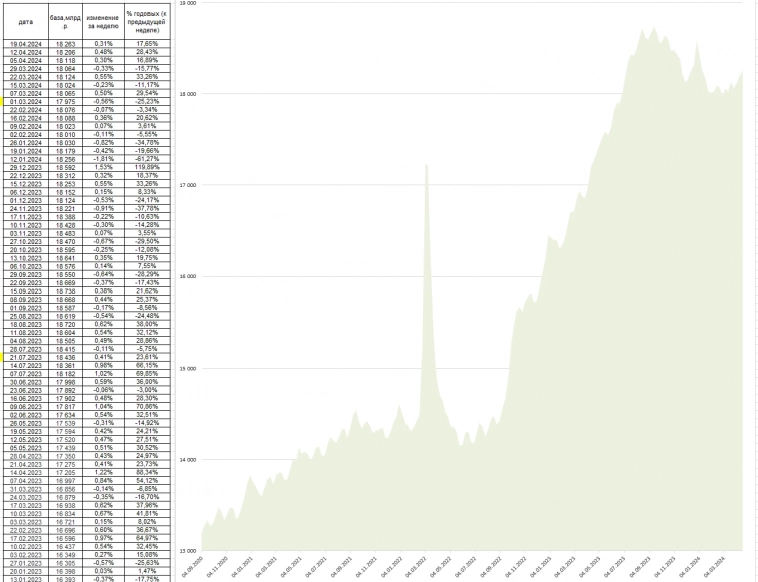

Денежная база в узком определении

включает наличные деньги в обращении (вне Банка России) и

средства кредитных организаций на счетах по учету обязательных резервов.

Более 90% — это нал.

Обработал цифры с сайта ЦБ России.

С 21 июля 2023г в связи с ростом ставки количество нала уменьшалось

(люди клали деньги в банки под высокий %).

С 1 марта наметилась тенденция роста нала.

Ставка 16% уже не помогает

(как всегда, нала всё больше).

Как говорится,

«всё вернулось на круги своя».

Конечно,

рост нала — это поддержка фондовому рынку.

С уважением,

Олег

Сколько планирую заработать на дальних ОФЗ. Моя тактика

- 28 апреля 2024, 10:23

- |

Позавчера наш ЦБ в очередной раз сохранил ключевую ставку на локальном пике — 16%. И на вопросы населения — «А собственно, доколе?» — отвечает уклончиво: «Посмотрим, мол, граждане, не волнуйтесь. К осени будет видно».

🎯В период высоких ставок новыми красками начинают играть облигации, и особенно — дальний хвост кривой государственных бумаг («длинные ОФЗ»). Расскажу сегодня подробнее, на какой результат по дальним ОФЗ я рассчитываю, какой срок закладываю и какие подводные камни могут подстерегать по пути.

Ещё больше свежей аналитики по самым актуальным инвестиционным инструментам — в телеграм-канале. Подписывайтесь!

⏳Про идею с дальними ОФЗ я вещаю на канале с осени 2023 года. Ещё в октябре выходил пост "ТОП-5 лучших ОФЗ, чтобы купить на повышении ставки", где я призывал готовиться к окну возможностей в ОФЗ с большой дюрацией и давал список из 5 средних и долгосрочных бумаг.

🤔Почему сейчас может быть выгодно покупать длинные ОФЗ

📉Сейчас мы почти наверняка на пике ставок (но это не точно), и через несколько месяцев начнется снижение. Когда ставки снижаются, облигации с фиксированным купоном растут в цене.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал