Блог им. enotcapital

Портфель с комментариями и мыслями по рынку, перспективные компании (на мой взгляд)

- 19 мая 2024, 06:34

- |

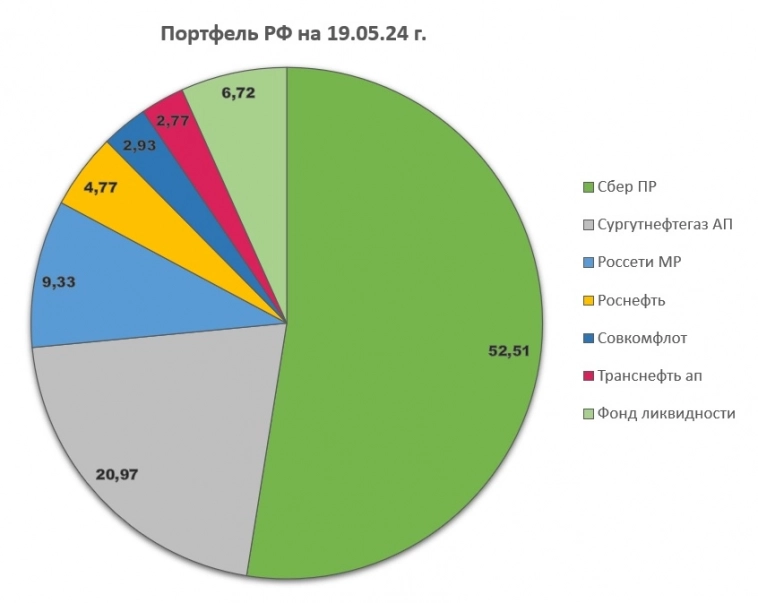

На текущий момент мой портфель выглядит следующим образом:

Это портфель в моменте, на выхах писать про портфель проще, т.к. позы и доли в понедельник уже могут поменяться, как моими руками, так и рынком))

Далее дам краткие комментарии по компаниям:

Сбер — префы на пол портфеля, набирал большими объемами еще ниже 200 руб. за акцию, ниже балансовой стоимости на тот момент, средняя 190 руб. за лист, бумажная прибыль по позе в моменте +70,2%. Отечественная кэш-машина, консервативная и понятная история, стабилизирующая портфель, последний разбор отчета Сбера писал буквально вчера тут: smart-lab.ru/blog/1019123.php

Оттуда баланс. стоимость на 1 мая — 292,16 руб. на акцию. К тому же Сбер один из немногих из банковского сектора — кто показал рост ЧП по результатам 1 кв. 2024 г.

Планирую пока удерживать и идти в див. отсечку, а речь тут идет о шестизначных суммах дивов)) Дивы посмотрю куда пристроить — в акции, ОФЗ или фонд ликвидности.

Сургут ап — В.Л. Богданов крепкий хозяйственник, кубышка пухнет, сейчас, после бурного роста составляют практически 21% от портфеля. Собирал позу после рекомендации и разочарования низкими дивами прошлым летом, докупал на всем пути роста, средняя в итоге порядка 49,5 руб. за пр. акцию, доха в моменте +45,7%. По Сберу и Сургуту ап по дивам все уже известно, рекомендовано все в рамках ожиданий — 33,3 и 12,29 руб. на акцию соответственно. Однако, поза по префам Сурика не столь однозначна — высокий див этим летом, размер следующего под вопросом — многое будет зависеть от курса рубля к баксу на конец года, пока, судя по довольно сбалансированному торговому балансу, бюджету и высокой ключевой ставке, к сильной девальвации на горизонте месяца-двух сейчас предпосылок нет, скорее все за стабильный курс в ближайшее время. Без неё Сургут конечно способен заработать на префы 5-6 руб., что дает к моей средней потенциальный форвардный див с дохой 10-12% следующим летом, но я пока в раздумьях, буду следить за конъюнктурой и за появлением более интересных идей на горизонте, а также стоимости самих пр. акций к моменту див. отсечки, может пора уже и сократить позу.

Россети Московский регион — спекулятивная поза. 19 марта тоже тут и в телеге писал пост, где выделил для себя и взял тогда ТОП-3 дочек Россетей спекулятивно под рекомендацию дивов за 2023 год. В мой топ тогда вошли Россети МР, Урал и ЦП. Они были наиболее дешевы по мультипликаторам, с потенциально хорошими дивами за 2023 год (двузначная доха). В итоге 2 позы уже проданы, наибольшую доху принесли Россети Урал +40% буквально за месяц, при том, что я сдал их на объявлении дня рекомендации СД по дивам, тогда еще не ожидал, что они рекомендуют выплатить дивы к 2023 г. еще и за 1 кв. 2024 г., то есть потенциально заработать можно было и больше (но о упущенной прибыли я жалеть не привык), Россети ЦП тоже уже сдал, рекомендация там также прошла, на весь полученный профит и освободившийся кэш с этих 2-х поз докупил еще больше акций оставшегося Россети МР — по ним рекомендация по дивам назначена на 23 мая, четверг на след. неделе, там планирую и крыть позицию. В принципе, по мультипликаторам, Россети МР и сейчас находятся на низких значениях, по ним, это одна из самых, если не самая дешевая дочка Россетей, с потенциальной двузначной дивдоходностью.

Остальные позы были взяты совсем не так давно и на небольшую долю от капитала. По данным трем компаниям ожидаю дивдоху на горизонте года и пары месяцев на уровне 15-22% (несколько дивов), суммарную же прибыль порядка 30-35%, но это будет зависеть от множества факторов, которые могут скорректировать прогноз в ту или иную сторону, включая цены на нефть, курс национальной валюты и уровня ключевой ставки:

Роснефть — всего почти 4,8% от портфеля, на ее покупку пошла часть средств от продажи Лукойла и реализации идей в золотодобытчиках, крепкая компания, летом жду дивы порядка 30 руб. на лист. Рублебочка на комфортных уровнях, российская нефть идет на юг, дисконт сократился, Индия и Китай продолжают закупки, к тому же у компании есть перспективный проект Восток Ойл, по сути единственный нефтяник с потенциалом роста бизнеса (не считая Новатэка, в котором сейчас и проблем больше (и оценен он дороже), о них (проблемах Новатэка) писал уже не раз, например тут: smart-lab.ru/blog/1001539.php и тут: smart-lab.ru/blog/1004675.php).

Совкомфлот - компания по мультипликаторам в данный момент оценена не дорого, снизала чистый долг, ставки на фрахт находятся на комфортном уровне, заключены долгосрочные контракты, валютная выручка, под санкции попала только часть танкеров, да и на них для более щепетильной Индии идет перевалка «судно-судно» (STS) в водах у побережья Омана, Китай же (второй по объему покупатель нашей нефти, идущей морским путем) не так трепетно относится к санкциям, ценовому потолку и другим ограничениям.

Ожидаю рекомендацию по летним дивидендам, остаток за 2023 год — порядка 11 руб. на лист (в конце 2023 года уже был выплачен див 6,32 руб. за 2023 год)

Транснефть ап — на днях (писал в телеге) опять начал набирать в портфель, в 2022 г. покупал по 80 т.р., после чего продал чуть выше 100 тыс. рублей. Довольно стабильная история, ожидаю рекомендацию СД по дивам за 2023 г. порядка 200 руб. на акцию, при выплате 50% от ЧП (сумма будет зависеть от того, как компания будет корректировать прибыль для целей распределения дивидендов, т.к. по дивполитике она выплачивает 50% скорректированной прибыли по МСФО). Недавно также глава Транснефти Николай Токарев подсластил акционерам новостной фон, обозначив, что компания рассматривает выплаты дивидендов 2 раза в год и выплаты за 2023 год должны быть выше чем за 2022-й (а по итогам 2022 г. компания выплатила 16 665,2 руб. на акцию, с учётом сплита эквивалентно сегодняшним 166,65 руб. на папиру).

Замыкает портфель фонд ликвидности с долей в 6,7% — по сути припаркованный кэш под реализацию возникающих идей на рынке.

После продажи в ближайшее время акций Россети МР кэш-позиция составит уже 16% от портфеля, будет возможность наращивания текущих позиций или открытия новых.

Что еще интересного и на радарах?

Исключительно по моему субъективному мнению конечно.

Писал в начале поста про компанию роста — HeadHunter, периодически отслеживаю данную компанию, покупал в марте по 3600 руб.

Этим же числом (7 марта) разбирал почему она крутая: smart-lab.ru/blog/995350.php

Адр-ки HH я уже продал, пока просто не нравится иностранная прописка, такие компании после событий 2022 года я обхожу стороной, хотя сейчас уже понятно, что переезжают компании из иностранного контура в российскую юрисдикцию в общем нормально, но после начала СВО доп. риски на себя старался не брать.

HH имеет высокие темпы роста выручки и прибыли, а также хорошую рентабельность. Так и по последним финансовые результатам за 1 кв. 2024 г., вышедших на днях (16 мая), компания подтверждает это, выручка за 1 кв. составила 8.62 млрд руб., показав рост на +55.4%, чистая прибыль 4.91 млрд руб. +122.6%, рентабельность ЧП составила порядка 40%. Но это все еще расписки (адр), а откупать снова уже не просто и не комфортно, т.к. бумага тянется постоянно выше и выше.

Как сообщил гендиректор HeadHunter Group PLC Дмитрий Сергиенков - начало торгов акциями новой холдинговой компании группы HeadHunter — МКАО «Хэдхантер» — ожидается в третьем квартале 2024 года, что позволит также создать условия для возобновления дивидендных выплат акционерам. Еще HeadHunter планирует летом 2024 года запустить соцсеть «Сетку» для деловых контактов.

Сразу закрывая вопрос с расписками перспективы вижу еще у компаний Русагро и X5, данные компании тоже держу на карандаше, но подожду процесса редомициляции, по Русагро давненько у меня сложилось впечатление, что г-н В.Н. Мошкович не оч желает переезда своей компании. Повторюсь, что с расписками я предельно осторожен))

Также думаю понаблюдать еще за ТКС (Тиньком) — один из немногих банков, показавших рост показателей за 1 кв. 2024 г.: ЧП +37%, процентный доход +56%, комиссионный +12%, клиенты +28%, но в данном кейсе нужно будет смотреть теперь еще на дальнейшие совместное успехи с Росбанком (и его оценке), после их объединения (ожидаю снижения рентабельности) + допэмиссия акций для финансирования сделки по покупке Росбанка.

Сомнительно, но окей (просто по текущим считаю пока не супер выгодно, но компании интересные и растущие): Инарктика, Ренессанс страхование, Новабев (Белуга), Черкизово и Европлан.

По ТЗА можно посмотреть на новую дивполитику — ГОСА с ее утверждением должно состояться 19 июня. За 2023 г. дивы компанией же рекомендовано не выплачивать.

Еще бенефициаром текущих высоких ставок и потока IPO является сама Мосбиржа.

Пару слов про длинные ОФЗ

Во многих постах затрагивал эту тему и указывал на то, что по моей логике пока рано было в них входить, как видно у меня их до сих пор нет в портфеле и не было, хотя присматриваюсь к ним уже не первый месяц, но пока явных предпосылок набирать их не видел. Доха тем временем по длинным ОФЗ стала еще сексуальней — на уровне 14% к погашению, но на 13 мая вышли свежие данные по инфляции, которая ускорилась до 8,05%, низкую инфляцию лично я не жду, таргет ЦБ считаю пока фантастическим, а высокие ставки с нами надолго. Считаю нужно посмотреть еще на новые длинные выпуски, с 12-ти % купоном (следующий аукцион Минфина 22 мая — на нем они могут быть представлены), как уже писал ранее интересная точка входа может быть также в конце летнего дивсезона, при стечении определенных обстоятельств. Рынок тогда может уйти в боковик, следующие крупные дивы будут еще не скоро, а на полученные летние можно присмотреться к облигам, ну или, например, к фондам ликвидности.

______________________________________________

В итоге, в моем портфеле пока представлены компании, с фундаментально не дорогой оценкой и с двузначной дивдохой, спекулятивную позу в Россетях МР планирую в ближайшее время сдать, в блудняк сильного желания лезть нет, после бурного роста считаю нужно проявлять осторожность, высокая ключевая ставка будет продолжать давить на компании с долговой нагрузкой и создавать альтернативу рынку акций (вклады, облиги, фонды ликвидности), привел еще интересные компании, которые при определенных обстоятельствах бы добавил в портфель.

Не является ИИР

Мой телеграм канал: https://t.me/ipeinvest

Канал на дзене (больше статей): dzen.ru/enotcapital

Хорошего настроения и зеленых портфелей, и да прибудет с Вами сила сложного процента.

теги блога Енот с Мосбиржи!

- Headhunter

- IMOEX

- RGBI

- акции

- Алроса

- Арктик СПГ-2

- банки

- банковский сектор

- биржа

- БПЛА

- валюта

- вклад

- ВТБ

- выкуп

- Газпром

- Газпромнефть

- ГМК Норникель

- гособлигации

- дивидендная политика

- дивиденды

- длинные ОФЗ

- доллар

- доходность

- займер

- золото

- идеи

- инвестиции

- Индекс МБ

- Индекс МосБиржи

- Интер РАО

- интервью

- инфляция

- Итоги месяца

- капитал

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- компании

- коррекция

- кубышка

- ликвидность

- Лукойл

- металлурги

- Минфин

- мсфо

- Нефть

- нефтянка

- Новатэк

- Новости

- Норникель

- НПЗ

- Облигации

- объем

- отчеты МСФО

- отчёт

- офз

- оценка

- падение

- перспективы

- портфель

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- размещения

- редомициляция

- результаты

- Роснеть

- роснефть

- Россети

- РСБУ

- рубль

- рынок

- рынок - взгляд

- санкции

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- ставка

- сургут

- сургутнефтегаз

- танкеры

- топливо

- Транснефть

- флоатеры

- фондовый рынок

- фонды денежного рынка

- форекс

- фрахт

- фьючерс mix

- Хэдхантер

- ЦБ РФ

- Цели

- чистая прибыль

- экспорт

- Южная Корея

- юмор

- Юнипро

Халявщик, да, не по канонам, но диверсификация убивает доху, приходится брать больше риска, когда брал Сбер — потенциал иксануть был, в текущих реалиях (акция уже выросла, высокий ключ имеем) и стоимости — это больше квазиоблигация пока)) Давно не докупаю, пойду на дивы без лишней суеты

По транспорту

А вот в Транснефти (не понимаю, что делать 3%, как у тебя), какой драйвер роста.

Совкомфлота тоже 3%, мож в него переложить, тут валютная составляющая…

HYG1978, Сурик довольно закрытый, но дивы все уже давно посчитали и было понятно что этим летом они будут большие.

Транснефть думаю способна подрасти еще на рекомендации дивидендов за прошлый год, там можно подумать, сдать или оставить как квазиоблигацию, дивдоха на горизонте года и пары месяцев по ней сейчас 20+%.

Касательно валюты — пока на горизонте месяца-двух серьезной девальвации не ожидаю, дальше буду смотреть по обстоятельствам =)

Как писал, закончу историю в дочках Россетей, высвободится еще порядка 9% кэша, можно будет посмотреть — усилить имеющиеся позы или открыть новые