банк Санкт-Петербург

📰"Банк "Санкт-Петербург" Решения совета директоров

- 07 сентября 2023, 16:34

- |

2.1. Кворум заседания Наблюдательного совета эмитента и результаты голосования по вопросам о принятии решений: Кворум для принятия решений имелся.

2.2. Содержание решений, принятых Наблюдательным советом эмитента:

2....

( Читать дальше )

- комментировать

- 73

- Комментарии ( 0 )

Бумаги Газпрома, Алросы, Русала, банка Санкт-Петербург, МТС, Сегежи, ПИК, расписки Тинькофф банка, Head Hunter переоценены и имеют даунсайд — аналитики, опрошенные Forbes

- 07 сентября 2023, 13:26

- |

"Газпром" генерирует отрицательный свободный денежный поток и наращивает долговую нагрузку, что уменьшает вероятность выплаты дивидендов по итогам года», — отмечают аналитики. По их мнению, целевая цена акций «Газпрома» на 12% ниже нынешних котировок и составляет 157,9 рубля.

Аналитик компании «Алор Брокер» Андрей Эшкинин указывает на то, что дивидендная доходность по бумагам «Алросы» значительно ниже, чем по ОФЗ. Бумаги сейчас поддерживает только слабый рубль, продолжает он, а справедливая цена акции составляет около 70 рублей, то есть примерно на 18% ниже текущих значений.

Если российский рубль будет укрепляться, то цены на алюминий в российской валюте станут падать ускоренными темпами, отмечает Андрей Эшкинин из компании «Алор Брокер». В случае с «Русалом» такой сценарий негативно скажется на операционной прибыли. По мнению Эшкинина,целевая цена на акции «Русала» составляет 41 рубль, или на 7% меньше нынешнего значения.

( Читать дальше )

📰"Банк "Санкт-Петербург" Проведение заседания совета директоров и его повестка дня

- 06 сентября 2023, 16:16

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 06 сентября 2023 года....

( Читать дальше )

🏦 БСПБ: прибыль начинает сдуваться?

- 31 августа 2023, 17:09

- |

Банк Санкт-Петербург (БСПБ) опубликовал отчет за 2 квартал 2023. После ударного прошлого года и первого квартала этого года, в результатах наметились признаки замедления.

👉 Чистый процентный доход снизился на 2,7% кв/кв.

👉 Чистый комиссионный доход снизился на 19,4% кв/кв.

👉 Чистый доход от торговых операций снизился в 3,3 раза!

👉 Кредитный портфель сократился на 3,9% кв/кв.

👉 Роспуск резервов сильно замедлился. Если в 1 квартале было распущено 3,7 млрд рублей, то во 2 квартале всего 0,7 млрд руб.

❗️Чистая прибыль сократилась всего на 6,2%, несмотря на значительное снижения торговых доходов. Вытянули прочие доходы, стабильность и прогнозируемость которых под большим вопросом.

👍 Рентабельность капитала сократилась с 39% в 1 квартале до 34,2%. Но это все еще очень солидные цифры!

💰 Недавно БСПБ рекомендовал дивиденды по итогам полугодия: 19,08 рублей на обыкновенную акцию. По текущей цене выплата дает 6,6% доходности. Но умножать ее на два я бы не торопился. Как видим, результаты уже замедляются и доходы второго полугодия могут оказаться куда скромнее.

( Читать дальше )

📰"Банк "Санкт-Петербург" Решения совета директоров

- 29 августа 2023, 16:14

- |

2.1. Кворум заседания Наблюдательного совета эмитента и результаты голосования по вопросам о принятии решений: Кворум для принятия решений имелся.

2.2. Содержание решений, принятых Наблюдательным советом эмитента:

2....

( Читать дальше )

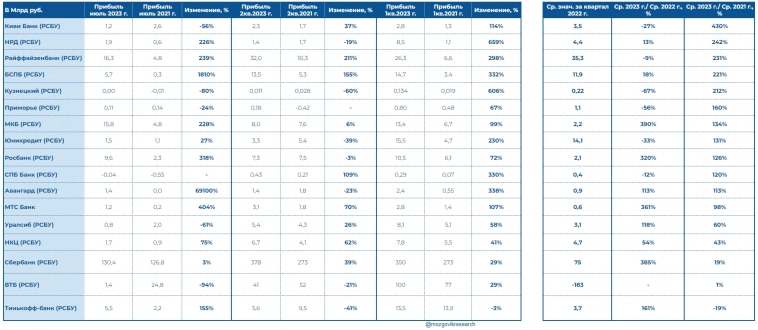

Прибыль банков за 7 месяцев

- 29 августа 2023, 12:48

- |

Следим за динамикой прибыли банковского сектора, недавно вышли данные по прибыли за 7 месяцев.

Отмечу, что в рамках одного месяца результат может быть волатильный, лучше смотреть хотя бы в квартальном варианте.

В правой части сравнение среднеквартальной прибыли по РСБУ за 7 месяцев со среднеквартальной прибылью за 2022 год и 2021 год.

Что отмечаем?

( Читать дальше )

📰"Банк "Санкт-Петербург" Проведение заседания совета директоров и его повестка дня

- 28 августа 2023, 16:16

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 28 августа 2023 года....

( Читать дальше )

Банк Санкт-Петербург (BSPB). Отчет за 2Q 2023г. Есть ли еще потенциал?

- 26 августа 2023, 09:51

- |

18.08.23 вышел отчёт за второй квартал 2023 г. Банка Санкт-Петербург (BSPB). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Банк «Санкт-Петербург» (БСПБ) основан в 1990 году. Компания осуществляет свою деятельность не только на территории Санкт-Петербурга и Ленинградской области, но также есть офисы в Москве, Калининграде, Ростове-на-Дону, Новосибирске и Краснодаре.

На начало 2023 года банк обслуживал более 2 млн частных лиц и 60 тыс компаний. Компания занимает 17 место по объему активов среди российских банков. Это один из крупнейших региональных банков.

( Читать дальше )

Прокомментировал изданию Коммерсантъ отчётность Банка Санкт-Петербург.

- 23 августа 2023, 00:44

- |

Банк успешно отчитался по МСФО за полугодие. БСП имеет сильную бизнес-модель и довольно консервативный подход к бизнесу, является лидирующим банком в своём регионе.

По итогам года чистая прибыль может составить порядка 50 млрд.руб. Банк соблюдает дивидендную политику в выплате 20% прибыли от МСФО. При этом за 6 месяцев текущего года решено выплатить порядка 30% прибыли.

Вероятно, и за второе полугодие мы увидим такую же пропорцию в распределении прибыли на дивиденды. Тогда дивиденды могут составить ещё порядка 14,5 руб. за второе полугодие. Итого годовая выплата будет 33,58 руб., что даст 11,9% дивидендной доходности.

При этом справедливую цену банка можно оценить на уровне собственного капитала на акцию – 327,6 руб. Потенциал роста составляет 16,5%.

Подробнее и мнение других экспертов можно посмотреть по ссылке

Раньше всего публикую записи в своём телеграм-канале ссылка

Дивиденды. Компании РФ.

- 22 августа 2023, 15:45

- |

🍏Банк Санкт-Петербург.

Банк намерен заплатить 19 рублей на обыкновенную акцию и 0,22 р на привилегированную. Компания не так часто повышала дивиденды, всего 6 раза с 2009 года, но в последнее время делают это намного чаще. Почти каждый год, начиная с 2018 г.

Отчет за 1 полугодие 23 г:

Чистая прибыль – 28 млрд рублей, чистый процентный доход – 22 млрд. Рост в 2 раза по сравнению с прошлым годом.

Прогноз по дивидендам на 23 год — 30 рублей или 10 процентов.

Стоимость компании к её прибыли p/e – 4,6. P/B — 0,8. То есть в целом банк СПБ даже дешевле Сбера, но дороже ВТБ.

В портфеле держу, буду докупать… Скорее всего после получения дивидендов.

🐟Инарктика.

Крупнейший производитель рыбы в РФ. Правда див доходность у них обычно не очень высокая – 1,5 – 2,5 процента ( за полгода), вот и в этот раз решили не сильно удивлять. Всего 2 процента, но при этом дивиденды все равно рекордные – 16 рублей ( раньше было 10-15 р).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал