анализ сектора

Прибыльность российского нефтегаза по итогам 2023 г. снизится. Сохранить высокую прибыль удастся только Роснефти - SberCIB

- 29 мая 2023, 09:17

- |

Хотя цены на Brent опустились ниже $80/барр., аналитики ожидают восстановления до $90/барр. во втором полугодии. Сокращение дисконта Urals к Brent позволит пополнить бюджет и может снизить необходимость повышения налогов для нефтегазового сектора в среднесрочной перспективе.

Источник: https://www.vedomosti.ru/business/articles/2023/05/29/977349-sber-prognoziruet-snizhenie-pribilnosti-neftegazovogo-sektora

- комментировать

- 263

- Комментарии ( 0 )

Рынок высокодоходных облигаций восстанавливается быстрее ожидаемого: объем размещений почти достиг средних показателей 2021 года - Иволга капитал

- 11 апреля 2023, 09:26

- |

Рынок высокодоходных облигаций в России восстанавливается быстрее, чем ожидали аналитики. Объем размещенных выпусков за первый квартал 2023 года составил 8,8 млрд рублей, приблизившись к показателям 2021 года.

Снизилась продолжительность размещений и доходность, но сегмент все еще характеризуется повышенными рисками, включая низкое качество отчетности и зависимость от возможностей рефинансирования. Высокодоходные облигации обычно относят к облигациям с низким кредитным рейтингом и премией по доходности к ключевой ставке или доходностям госбумаг в несколько процентных пунктов.

При этом аналитики отмечают снижение продолжительности размещений до 2-4 недель и снижение доходности до 16% годовых.

Источник: www.kommersant.ru/doc/5926521

Израиль возглавил список мировых лидеров по импорту российской водки, увеличив закупки более четырех раз в 2022 году до $24,7 млн

- 10 апреля 2023, 07:16

- |

Израиль стал мировым лидером по импорту водки из России в прошлом году.

Согласно данным платформы ООН Comtrade, страна увеличила закупки российской водки в денежном выражении более четырех раз — до 24,7 миллиона долларов в 2021 году с 5,7 миллиона долларов годом ранее.

Германия оказалась на втором месте с импортом российской водки в размере 7,5 миллиона долларов, что сократило ее закупки в этом напитке с 43,4 миллиона долларов в 2021 году. Армения замкнула тройку лидеров за 2022 год, несмотря на сокращение импорта напитка из России почти вдвое — до 6,9 миллиона долларов с 13,2 миллиона долларов годом ранее.

Источник: ria.ru/20230409/vodka-1864088713.html

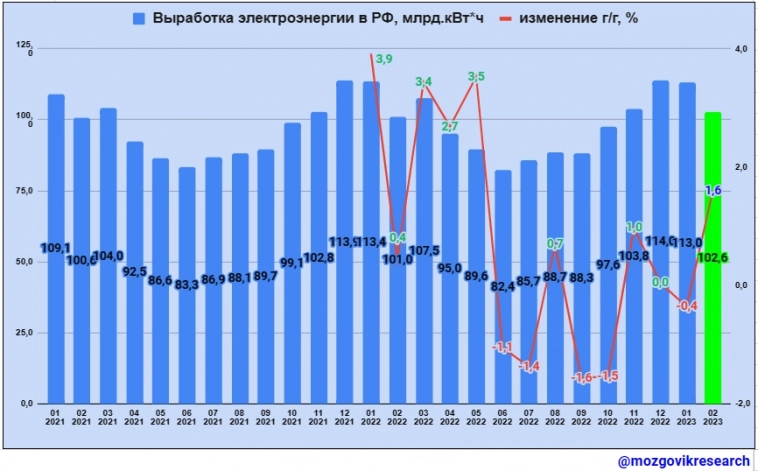

Обзор данных Росстата по выработке электроэнергии в РФ в феврале 2023г. Что изменилось и какие сейчас цены?

- 06 апреля 2023, 17:43

- |

Росстат представил данные «Производство основных видов продукции в натуральном выражении в феврале», где также показана выработка электроэнергии по всей стране (обзор данных за январь писал здесь):

👉 выработка электроэнергии в РФ - 102, 64 млрд.кВт*ч. (+1,6% г/г)

— в т.ч. выработка ТЭС станциями - 71,11 млрд.кВт*ч. (+4,9% г/г)

— в т.ч. выработка ГЭС - 14,42 млрд.кВт*ч. (-2,3% г/г)

— в т.ч. выработка АЭС - 16,63 млрд.кВт*ч. (-7,9% г/г)

В целом неплохо, после снижения в январе выработки на 0,4 млрд.кВт*ч., в феврале увеличили выработку на 1,62 млрд.кВт*ч. — когда растет выработка, должно расти и потребление (или экспорт, но сейчас он намного ниже, чем год назад), а значит цена (потребление и цены смотрел здесь):

( Читать дальше )

Физлица вложили в российские акции в 2,6 раза больше средств г/г и составили чуть больше 1 трлн рублей

- 30 марта 2023, 07:14

- |

Одновременно физические лица увеличили свои вложения в облигации резидентов на 178 млрд рублей, но продали акции и облигации нерезидентов. В течение года доля частных лиц в торгах на фондовом рынке и рынке ОФЗ выросла. Общее число клиентов брокерских организаций увеличилось на 40%, до 2,9 млн, но объем их активов снизился на 7,3%.

В результате индекс Мосбиржи за год упал на 43%, а наибольшее падение было зафиксировано в феврале. Несмотря на это, к концу марта 2023 года Мосбиржа сообщила о постепенном увеличении активности розничных инвесторов, но глава Минфина отметил снижение интереса к финансовым вложениям среди россиян.

Источник: www.kommersant.ru/doc/5902118

Люди стали меньше тратить на медицинские исследования и диагностику - аналитика СберЗдоровья и Платформы ОФД

- 17 марта 2023, 09:57

- |

Однако, средний чек на частные медицинские услуги в России вырос на 9%, а в Москве этот показатель увеличился на 19%, до 7865 рублей.

Эксперты считают, что снижение спроса на COVID-тесты и другие относительно недорогие процедуры привело к падению продаж, а стремление россиян сэкономить деньги также сыграло свою роль.

Источник: www.kommersant.ru/doc/5876268

Европейские металлургические компании возобновляют производство на домнах благодаря росту цен на сталь и спросу из Китая и Турции - Ъ

- 14 марта 2023, 07:23

- |

Источник: www.kommersant.ru/doc/5874175

Федеральный Резервный Банк США заявил о готовности решать любые возможные проблемы с ликвидностью банков, чтобы защитить депозиты вкладчиков

- 13 марта 2023, 07:01

- |

Федеральный Резервный Банк США объявил о предоставлении дополнительных финансовых средств, чтобы обеспечить банкам возможность удовлетворения потребностей всех их вкладчиков. Это действие укрепит способность банковской системы защищать депозиты и обеспечивать непрерывное предоставление денег и кредитов экономике.

Финансирование будет доступно через создание новой программы финансирования банков (Bank Term Funding Program, BTFP), предлагающей кредиты длительностью до одного года банкам, кредитным союзам и другим подходящим депозитарным институтам, которые используют в качестве залога казначейские облигации США, долговые обязательства агентств и обеспеченные ипотекой ценные бумаги и другие квалифицированные активы.

Источник: https://www.federalreserve.gov/newsevents/pressreleases/monetary20230312a.htm

В ЦБ зафиксировали снижение выдачи ипотек в январе 2023 года на 66,4% м/м ввиду ужесточения требований к малообеспеченным кредитам и повышения ставки льготой ипотеки

- 08 марта 2023, 07:31

- |

Источник: https://tass.ru/nedvizhimost/17215715

По итогам февраля дисконт для российского угля сократился до 30–35% - отчёт ЦРЭ

- 07 марта 2023, 07:16

- |

Согласно отчету Центра развития энергетики (ЦРЭ), в феврале 2023 года дисконт для российского угля сократился до 30-35%, что связано с теплой зимой и падением цен на газ в Европе, что снизило спрос на уголь. В 2022 году дисконт доходил до 60%, а в конце ноября составлял около 50%.

Центр утверждает, что цены на российский уголь упали не так сильно, как стоимость австралийского угля или котировки топлива в Европе. Погрузка угля через погранпереходы России с Китаем в феврале выросла почти вдвое по сравнению с ноябрем 2022 года и составила 1,1 млн тонн.

ЦРЭ также отмечает, что скорость открытия экономики Китая будет важным драйвером для добычи угля в предстоящие месяцы.

Источник: www.kommersant.ru/doc/5862626

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал