анализ отчета

Фосагро: на волне роста цен на удобрения

- 12 декабря 2025, 01:56

- |

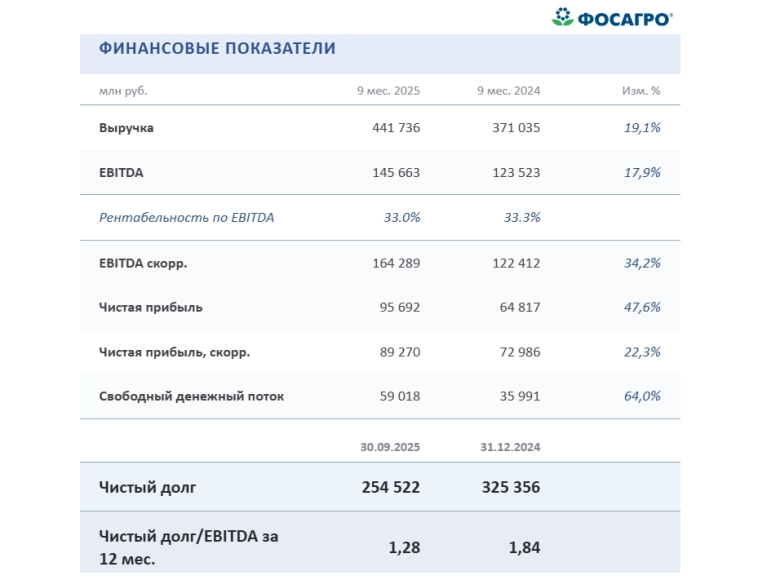

📈 Выручка компании с января по сентябрь выросла на +19,1% (г/г) до 441,7 млрд руб., обновив исторический максимум в ltm-выражении. Такой результат обусловлен ростом цен, в сочетании с увеличением производства удобрений.

Не перестаю из года в год говорить, что компания продолжает оставаться растущей, и в отчётном периоде производство агрохимической продукции увеличилось на +4,3% (г/г) до 9,1 млн тонн:

( Читать дальше )

- комментировать

- 223

- Комментарии ( 1 )

Разбираем скрытые сигналы отчётности НМТП

- 10 декабря 2025, 18:03

- |

📈 Выручка компании с января по сентябрь увеличилась на +3,5% (г/г) до 56,3 млрд руб. Компания не раскрыла данные по грузообороту, но, судя по статистике Ассоциации морских торговых портов, можно предположить, что перевалка грузов в отчётном периоде незначительно сократилась:

( Читать дальше )

Ozon после редомициляции: дивиденды, buyback и новые горизонты роста

- 10 ноября 2025, 12:33

- |

🧮 Ozon завершил редомициляцию, опубликовал сегодня финансовую отчётность за 3 кв. 2025 года и анонсировал первые в истории дивиденды и buy-back. Вот такое громкое возвращение получилось! Поэтому давайте вместе с вами попробуем разобраться, что стоит за всеми этими событиями, и какие выводы приходят на ум.

📈 Выручка с июля по сентябрь увеличилась на +69% (г/г) до 258,9 млрд руб. При этом Ozon второй квартал подряд показывает чистую прибыль — во втором квартале 2025 года было 359 млн рублей, сейчас уже 2,9 млрд руб!

📈 Скорректированный показатель EBITDA по итогам 3 кв. 2025 года достиг 41,5 млрд руб. Вдумайтесь только, это на 1,4 млрд руб. больше, чем за весь 2024 год! Маркетплейс теперь тоже работает в плюс и внёс больше денег в EBITDA (23 млрд рублей, рост х5 в годовом выражении).

📦 При этом у маркетплейса уже 63 млн активных клиентов, а частота покупок выросла с 25 до 34 заказов в год.

В эпоху цифровизации маркетплейсы действительно стали неотъемлемой частью нашей жизни. Они изменили представление о шопинге и сделали покупки более удобными и доступными, поэтому совершенно неудивительно, что Ozon продолжает показывать сильный рост даже на высокой базе.

( Читать дальше )

Проблемные кредиты растут: выдержит ли Банк Санкт-Петербург?

- 20 августа 2025, 14:37

- |

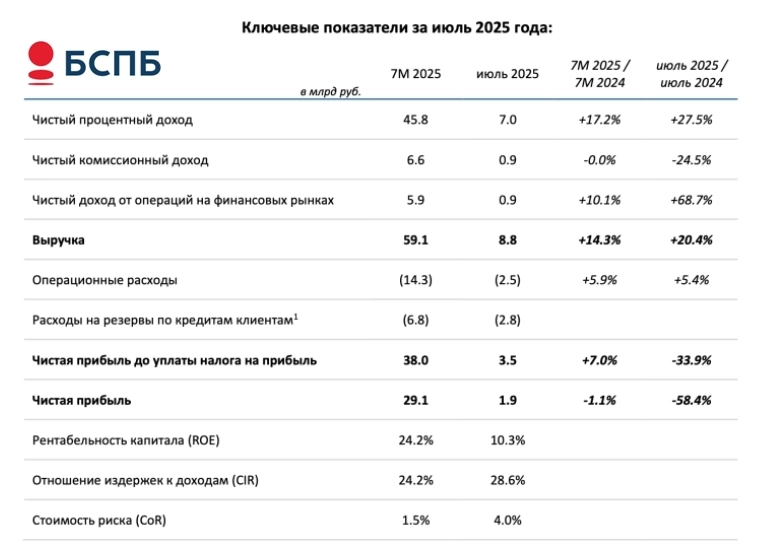

📈 Чистый процентный доход (ЧПД) увеличился на +27,5% (г/г) до 7 млрд руб. Темпы прироста по сравнению с июнем ускорились более чем в полтора раза.

Ранее на рынке существовали опасения, что с началом смягчения ДКП процентная маржа начнет сжиматься, однако пока мы видим обратную тенденцию. Правда, и ключевая ставка пока не снизилась настолько сильно, чтобы оказать давление на динамику процентных доходов. Вероятно, этот процесс начнёт проявляться лишь ближе к концу года.

💼 Кредитный портфель БСПб сократился на -2,1% до 824,9 млрд руб. Основной причиной стало падение корпоративного кредитования, в то время как сегмент розничного кредитования продолжает демонстрировать уверенный рост.

Правда, качество кредитного портфеля продолжает оставлять желать лучшего. Несмотря на то, что стоимость риска в июле снизилась на 1 п.п. до 4%, показатель всё ещё остаётся довольно высоким. Особенно если вспомнить, что с января по май он радовал околонулевыми значениями:

( Читать дальше )

МТС Банк - спящий тигр банковского сектора

- 19 августа 2025, 18:35

- |

📈 Чистые процентные доходы (ЧПД) после создания резервов выросли с апреля по июнь на +10,4% (г/г) до 5 млрд руб. Несмотря на жёсткую ДКП, МТС Банку удаётся балансировать между дорогим фондированием и доходными активами.

📈 Примечательно, что чистая процентная маржа во 2 кв. 2025 года увеличилась на 0,1 п.п. до 5,9%. Учитывая начавшийся цикл смягчения денежно-кредитной политики, рискну предположить, что минимальное значение показателя было достигнуто в первом квартале, и теперь в дальнейшем ожидается его рост и восстановление до среднеисторических уровней.

( Читать дальше )

Как сделать глубокий анализ эмитента ВДО и сразу продать, на примере Татнефтехим 001-Р-02

- 11 августа 2025, 22:50

- |

Предистория:

Имеются имелся у меня в портфеле облигаций Татнефтехим 001-Р-02 с купонной выплатой 26,5% 6 раз в год и датой погашения в марте 2029 года.

Все вроде красиво, но внутренний голос начал говорить мне «перепроверь их, актуализируй данные», что я собственно и сделал. Поскольку делал для себя — сделал достаточно подробно и решил поделиться с Вами.

Итак, погнали:

1.1. Анализ ликвидности

Ликвидность определяет способность компании своевременно погашать свои краткосрочные обязательства.

Коэффициент текущей ликвидности = 1.99

Тревожная динамика. Коэффициент резко снизился в 2024 году, приблизившись к нижней границе нормы. Это произошло из-за опережающего роста краткосрочных обязательств (+119%) над ростом оборотных активов (+53%). Небольшое улучшение в 1 кв. 2025 носит технический характер и не меняет общей картины.

Коэффициент быстрой ликвидности = 1.34

Резкое ухудшение. Показатель, исключающий наименее ликвидные активы (запасы), также значительно упал. Это говорит о росте зависимости компании от успешной и быстрой реализации запасов для покрытия своих долгов.

( Читать дальше )

Фосагро: сильный отчет за 1 квартал 2025 год. Что дальше?

- 19 мая 2025, 07:53

- |

Крупнейший российский производитель фосфорсодержащих минеральных удобрений Фосагро отчитался за 1 кв. 2025 года и озвучил квартальный размер дивидендов. Давайте пробежимся по основным моментам вместе с вами:

📓 По сложившейся традиции начнём с операционных показателей:

📈 В 1Q2025 компания произвела рекордный объём продукции — 3,11 млн тонн (+3,6% г/г). И здесь нужно отметить, что это не случайный результат, а вполне закономерный, ведь компания с 2019 года продолжает масштабировать свой бизнес.

📈 Продажи в натуральном выражении выросли ещё более заметно — на +7,2% (г/г), благодаря увеличению производственных мощностей, эффективности сбытовой сети и сезонного спроса со стороны потребителей.

Здесь в очередной раз хочется отметить, что менеджмент Фосагро знает и умеет, как эффективно управлять бизнесом при любой рыночной конъюнктуре.

🧮 Финансовые показатели Фосагро в 1 кв. 2025 года также впечатляют:

▪️Выручка выросла на +33,6% (г/г) до 159,39 млрд руб., благодаря восстановлению цен на удобрения и росту продаж.

( Читать дальше )

КИТ Финанс: Русал. Мнение

- 07 ноября 2023, 11:01

- |

✔️Купил долю в китайском заводе по производству глинозема.

✔️Активизировал планы по строительству портового терминала на Дальнем Востоке, через который сможет принимать глинозем и отправлять алюминий. Мощность терминала может составить 1,5 млн тонн в год. Строительство оценивается в ₽12 млрд и займет до трех лет.

✔️Экспорт алюминия из России в Китай вырос в 3 раза. Русал продолжит переориентировать поставки в Азию, несмотря на отсутствие санкций.

✔️«Суал Партнерс» акционер «Русала» с долей 25,52% обратился с просьбой созвать ВОСА для распределения дивидендов по итогам января — сентября 2023 года. Собрание запланировано на 10/11.

📖Судя по последней отчетности, выручка упала на 98,8% по сравнению с аналогичным периодом прошлого года – до ₽836,16 млн. Более того, компания показала операционный убыток, который составил ₽1,37 млрд. При этом, ЧП снизилась на 96,6% до ₽2,47 млрд. Положительный результат обусловлен прочими доходами компании.

🗣Мнение: по-прежнему негативно относимся (https://t.me/KIT_finance_broker/275) к акциям Русала из-за падения цен на алюминий и роста процентных ставок, а также роста капитальных затрат.

( Читать дальше )

КИТ Финанс: X5 Group #FIVE

- 24 октября 2023, 11:03

- |

Опубликовала сильные операционные результаты за 3 кв. 2023 г.

▪️Выручка +22,7% кв/кв до 794,5 млрд руб. на фоне роста LFL-продаж на 10,2% г/г.

▪️Средний чек по группе вырос на4,1% г/г.

▪️Количество покупателей на 18%.

▪️Рост торговых площадей +8,3%.

▪️Количество магазинов +10,1%.

🗣Мнение: компания продолжает фокусироваться на укреплении своих позиций в ключевых регионах и расширении присутствия как органически, так и за счет сделок M&A.

Почти все показатели улучшились, как относительно года, так и предыдущего квартала. В связи с этим, ждём сильные финансовые результаты за III кв. 2023 г. по МСФО.

✔️В октябре менеджмент поделился планами по запуску пилотного проекта с магазинами малого формата — «Около».

Распределение выручки в разрезе магазинов:

🖌Пятерочка 79%

🖌Перекресток 11%

🖌Чижик 4%

👍Компания имеет кредитные рейтинги:

— ruAAA стабильный от Эксперт РА

— AAA(RU) стабильный от acra-ratings.ru

❗️Остаётся открытым вопрос переезда в российскую или дружественную России юрисдикцию. Это один из главных потенциальных драйверов. Напомним, летом президент РФ поручил правительству до декабря 2023 г. ускорить возвращение активов в ключевых отраслях из иностранных юрисдикций в российскую.

( Читать дальше )

Обзор и анализ отчета Netflix

- 20 января 2021, 11:28

- |

Здравствуйте! Вчера вышел отчет за 4 квартал, считаю его очень интересным и решил разобрать! Что сами думаете по поводу отчета? Есть ли потенциал расти? Напишите в комментариях.

• Выручка — 6,664 млрд. Более чем на 20% выше чем в 4 кв. 2019г.

• EPS — 1,19. Ниже чем в 4 кв. 2019г.

• Чистая прибыль 542 млн, ниже примерно на 25% чем в 4 кв. 2019г. Снижение чистой прибыли связано с увеличением расходов компании, в том числе на развитие.

• Прирост новых подписчиков составил 8,51 млн. Что на 40% выше прогноза.

Из комментариев руководства:

Руководство оптимистично настроено на развитие и планирует выпускать еще больше фильмов, вплоть до новых фильмов каждую неделю и еще больше тратить деньги на маркетинг, чтобы бороться с конкурентами типа Amazon, Disney +

Во вторых планируется совершенствовать и дорабатывать свою платформу, чтобы быть удобнее и лучше для пользователей.

В целом, несмотря на снижение чистой прибыли отчет не плохой, есть надежда что Netflix будеть дальше развиваться и увеличивать количество зрителей.

В момент закрытия рынка бумага выросла на 12%. Думаю что рост будет продолжаться и в долгосрок эта бумага имеет потенциал т.к. нацелена на развитие.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал