акции

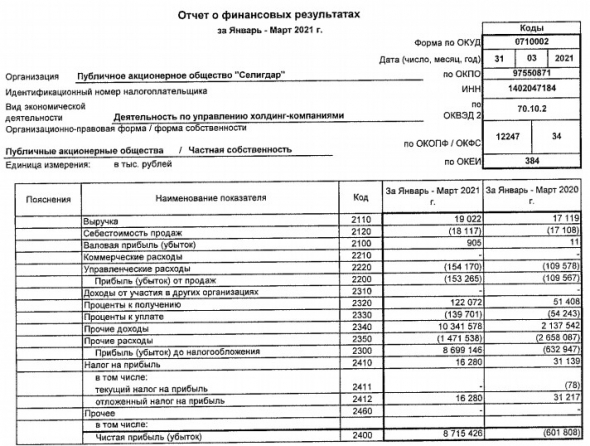

Прибыль Селигдар 1 кв РСБУ против убытка годом ранее

- 29 апреля 2021, 19:17

- |

- комментировать

- Комментарии ( 0 )

Банк Акрополь - Убыток 1 кв 2021г: 29,41 млн руб (рост убытка в 2 раза г/г). Яндекс договорился о покупке банка Акрополь.

- 29 апреля 2021, 19:14

- |

АО «КБ «Акрополь» / Банк Акрополь

Общий долг на 31.12.2018г: 295,83 млн руб

Общий долг на 31.12.2019г: 390,73 млн руб

Общий долг на 31.12.2020г: 549,66 млн руб

Убыток 2017г: 31,69 млн руб

Прибыль 1 кв 2018г: 250 тыс руб

Убыток 2018г: 45,39 млн руб

Убыток 1 кв 2019г: 6,70 млн руб

Убыток 2019г: 36,53 млн руб

Убыток 1 кв 2020г: 14,07 млн руб

Убыток 2020г: 81,81 млн руб

Убыток 1 мес 2021г: 6,5 млн руб

Убыток 2 мес 2021г: 18,53 млн руб

Убыток 1 кв 2021г: 29,41 млн руб

https://www.banki.ru/banks/ratings/?BANK_ID=187472&IS_SHOW_GROUP=0&IS_SHOW_LIABILITIES=0&date1=2021-04-01&date2=2020-04-01

http://www.acropol.ru/

https://cbr.ru/banking_sector/credit/coinfo/f806/1904/?regnum=3027&dt=202001

«Яндекс» договорился о покупке банка «Акрополь».

29.04.2021

«Яндекс» заключил соглашение о покупке банка «Акрополь» у его владельца, гендиректора группы «Связной» Евгения Давыдовича. В результате сделки к «Яндексу» перейдут лицензии «Акрополя», включая банковскую универсальную, говорится в сообщении компании.

( Читать дальше )

Положительный взгляд на перспективы Магнита сохраняется - Промсвязьбанк

- 29 апреля 2021, 19:08

- |

Крупнейший по числу магазинов и второй по выручке ритейлер в России Магнит опубликовал операционные и неаудированные финансовые результаты по МСФО за 1 кв. 2021 г. Результаты ритейлера в целом совпали с консенсус-прогнозом, оказавшись чуть выше по чистой прибыли (9,8 млрд рублей), EBITDA (27,7 млрд рублей) и рентабельности (6,9%), но чуть ниже по выручке (400,8 млрд рублей).

Выручка увеличилась на 5,8%, до 397,9 млрд рублей. Рост, несмотря на высокую сравнительную базу 1 кв. 2020 г., обусловлен снижением потерь и положительным влиянием структуры форматов (доля высокомаржинального формата дрогери увеличилась, а доля низкомаржинального оптового сегмента сократилась). Выручка супермаркетов и суперсторов снизилась на 1,7%, до 50,115 млрд рублей, а дрогери увеличилась на 11,5%, до 35,011 млрд рублей.

( Читать дальше )

Яндекс завершил сделку с банком Акрополь. Роковая ошибка ?

- 29 апреля 2021, 18:48

- |

СБЕР пытается трансформироваться в IT компанию. Я в это конечно не верю. Как в анекдоте про Автоваз, когда из деталей мерседеса выходит с конвейера все равно жигули, так и у Хасиса на выходе может получиться только торговая сеть. Кофейня, Аптеки, пункты выдачи. Там безусловно нигде не появится нового Яндекса. Новая пятерочка или азбука? Вполне.

Яндекс пытался скушать Тинькова. В этом был смысл. Два зрелых игрока могли сыграть в резкий рост настоящей экосистемы так как идеально (насколько возможно) подходили друг к другу. Но не срослось.

Яндекс завершил сделку с банком Акрополь. По сути куплена простая лицензия с боле мене чистым балансом. Есть ли несколько лет для того, что бы заместить кровавую рану нанесенную Тиньковым? :)

Вопрос хороший.

Можно нарастить капитал. Перевести на обслуживание партнеров. Но можно ли построить супер современный банк в достаточно ограниченное время ?

Все варианты модных банков для хипстеров не имеют шансов в России.

Что бы стать привлекательным Яндексу придется демпинговать и доплачивать. Но поймут ли инвесторы убыточные балансы ?

Достаточно успешная модель могла бы быть на кредитовании водителей, о которых Яндекс знает все (от стиля вождения до аварийности) и это реально хорошее «нечестное» конкурентное преимущество. Мерседес-банк живет с портфелем 25 млрд. Тойота банк живет с активами 72 млрд. Легко могу представить Яндекс-банк с заточкой на автомобили в активах 200-250 млрд.

На банковском рынке есть всего несколько персонажей, которые могли бы пройти между Сциллой (Яндексом) и Харибдой (ЦБ), но сможет ли их перетащить Яндекс ?

Я бы поставил на то, что «звездной» истории не получится. Но учитывая что среднестатистический массовый инвестор лох, а пиарщики в Яндексе не плохи, прикуплю немного Яндекса в приложении Тинькова :)

Дивиденды МРСК Центра составят ₽0,0335 на акцию

- 29 апреля 2021, 18:44

- |

Выплатить дивиденды по обыкновенным акциям Общества по итогам 2020 года в размере 0,0335009 руб. на одну обыкновенную акцию Общества в денежной форме.

Определить дату составления списка лиц, имеющих право на получение дивидендов 11 июня 2021 года.

источник

🔥Итоги дня: IMOEX -0.2% Нефть продолжает расти, мы продолжаем падать

- 29 апреля 2021, 18:43

- |

Карта рынка: smart-lab.ru/q/map/

📉Татнефть ап -8% Продолжается распродажа на маленьких дивидендах. Рынок воспринимает уменьшение дивидендов, как сигнал, что потеря льгот остаётся проблемой😔

📉Казаньоргсинтез ап -6.2% продолжается фиксация прибыли после разгона, префы тянут за собой обычку и НКНХ😐

📉HeadHunter -7.2% С 26.04.2021 идёт рост без видимых новостей, похоже сегодня решили зафиксировать прибыль.

📉Полиметалл -3.3% 📉Полюс Золото -2.3% падает золото и серебро, доллар тоже расти не собирается🤷♂️

📈Яндекс +3% «Яндекс» официально подтвердил покупку банка «Акрополь», теперь понятно на чём росли с 26.04.2021😉 «Яндекс» станет новым серьезным игроком на рынке финтеха💪

📉Тинькофф Банк -2.7% Может попасть под удар нового конкурента👆🏿

📈Газпромнефть +2.3% Единственная кто адекватно реагирует на рост нефти🤔

📈Банк Санкт-Петербург ап +10% Странный рост продолжается. Цена совершенно не соответствует див.дох.(2.2%)🤔

📈ЗИЛ +3.7% Не обошлось без нашей любимой рубрики «разгон телеграм каналов», правда его быстро слили🤔

А вот объяснения причин падения/роста акций в рамках конкурса от победителя :

📈Газпромнефть +2.3% Лидер роста.

Деньги разочарованных инвесторов из одного дивидендного представителя нефтегаза(Татнефти) переходят в другого, более надёжного(Газпромнефть). Акции до сих пор не вернулись до кризисные значения, имеют неплохой потенциал. С дивами не косячили.

📉ОВК -10% НПФ Сафмар льет. Осталось ещё 9.4%. Есть предположение что на побратимые структуры переливает по низкой цене. Манипуляторы чертовы…

«НПФ „Сафмар“ сократил свой пакет в ОВК до 9,4% с 9,9%

ОВК в марте текущего года сообщала, что НПФ „Сафмар“, который владеет долей с „УК Управление Инвестициями“ и „Ай Кью Джи Управление Активами“, сократил свой пакет в ОВК до 9,9255% с 10,0419%. В НПФ тогда сообщали РИА Новости, что после того, как фонд смог продавать акции ОВК в связи с завершением судебных процессов, он целенаправленно реализует пакет ОВК на открытом рынке, поэтому доля уменьшилась.»

Поздравляю победителей:

Лидер роста :Greeeeezly

Лидер падения :РоманП.

Динамика акций Evraz существенно превзошла рост котировок ММК, Северстали и НЛМК - Велес Капитал

- 29 апреля 2021, 18:31

- |

Динамика акций компании существенно превзошла рост котировок ММК, Северстали и НЛМК благодаря планам по выделению угольных активов на базе Распадской. По нашему мнению, spin-off угольного бизнеса выгоден акционерам Евраза, однако событие уже отыграно рынком. Мы сохраняем нейтральный взгляд на акции компании с рекомендацией «Держать».Сучков Василий

ИК «Велес Капитал»

Производство. В отличие от «коллег по цеху» Евраз в 1-м квартале 2021 г. сократил выплавку стали на 4% г/г, до 3 409 тыс. т в результате ремонтных работ на предприятиях российского дивизиона. Производство железорудного сырья снизилось на 6% г/г, до 3 394 тыс. т вследствие незапланированного простоя оборудования, низкого содержания железа в руде и неблагоприятных погодных условий. Сильный рост показал угольный дивизион: добыча рядового угля увеличилась на 14% г/г, до 6 492 тыс. т., производство угольного концентрата — на 13% г/г, до 4 236 тыс. т. Во 2-м квартале 2021 г. Евраз ожидает небольшой рост выплавки стали после завершения простоев оборудования.

Продажи. В 1-м квартале 2021 г. продажи Евраза снизились во всех трех ключевых сегментах. Реализация угольной продукции упала на 6% г/г, до 3 205 тыс. т вследствие сокращения выплавки и ограниченной покупательной способности конечных потребителей. Продажи угольной продукции снизились на 14% г/г, до 2 823 тыс. т, ЖРС — на 12% г/г, до 311 тыс. т. Операционный спад отчасти компенсируется ростом цен реализации стальной продукции на 28% к/к, до 583 долл. за т, угольного концентрата — на 21% к/к, до 68 долл. за т.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал