акции роста

Apple vs Epic Games: суды, разборки и последствия

- 13 сентября 2021, 19:23

- |

Громкий суд между Epic Games и Apple наконец-то завершился. Формально победа досталась Apple. Суд принял яблочную сторону по всем вопросам, кроме одного. Теперь Apple больше не смогут запрещать сторонним разработчикам рассказывать об альтернативных методах оплаты в обход App Store. Чем это грозит Apple и была ли это настоящая победа для Apple, разберёмся в этом посте.

В чем суть конфликта?

Вся суть происходящего заключалась в том, что Epic Games была недовольна тем, что Apple заставляет всех производителей приложений в App Store проводить все платежи внутри своих приложений через App Store. Apple заявляет, что такие меры в первую очередь необходимы для безопасности, но не забывает и забирать себе аж 30% с любых платежей, что «радовало» всех причастных разработчиков.

С 2015 Epic Games многократно обращалась к Apple с требованиями снизить комиссию, что естественно ни к чему не привело. Тогда Epic были слишком маленькими и слабыми, а у Apple не было ни единой причины отказываться от своей золотой жилы вплоть до 2020.

( Читать дальше )

- комментировать

- 249

- Комментарии ( 0 )

Акции роста с потенциалом пятикратного роста в ближайшие годы Snowflake CrowdStrike

- 13 сентября 2021, 18:12

- |

В этом видео Вы узнаете:

💲 Акции роста кибербезопасность💵 Какие акции купить сейчас

📊 Snowflake CrowdStrike

🚹Пишите комментарии и ставьте лайки:)

Apple против Epic Games: выводы для инвесторов

- 12 сентября 2021, 23:49

- |

Федеральный окружной суд в Окленде (Калифорния) вынес в пятницу решение по спору между Apple (AAPL) и Epic Games. Судья Yvonne Gonzalez Rogers предписала Apple разрешить разработчикам приложений добавлять ссылки на оплату, которые ведут на сторонние сайты или сервисы. По мнению суда Apple задействовала неконкурентные практики, которые не позволяют пользователям получить более низкие цены за сервисы. Таким образом, теперь пользователи приложений получат возможность выбирать способ оплаты. В результате под риск попадает выручка Apple в размере не менее $64 млрд, согласно расчётам CNBC. Именно столько компания заработала за взимание комиссии 15%-30% при оплате в App Store за 2020 г. Согласно расчётам, на которые ссылается Bloomberg, от App Store Apple зарабатывает $20 млрд в год. Сама компания эти данные не раскрывает.

По остальным 9 из 10 пунктов обвинения суд встал на сторону Apple. Судья посчитала, что Apple не является монополистом. Третьим лицам не будет предоставлено право запускать собственные store на устройствах Apple. Т.е. Epic Games не получит право запустить собственный магазин в iOs, чтобы пользователи могли покупать виртуальные товары напрямую у Epic. Также Epic Games предписано выплатить Apple не менее $4 млн за нарушения договора (правил App Store).

( Читать дальше )

Администрация Байдена собирается снизить цены на лекарства

- 10 сентября 2021, 20:29

- |

Акции фармацевтических компаний упали после новостей о планах администрации Байдена снизить цены на лекарства. В четверг министр здравоохранения и социальных служб США Xavier Becerra опубликовал комплексный план по сокращению цен на лекарства (Drug Pricing Plan). Мишенью министерства стали препараты, отпускаемые по рецепту.

План в том числе включает следующее:

— возможность федерального правительства вести переговоры по ценам на лекарства в рамках программы медицинского страхования лиц старше 65 лет (Medicare);

— протестировать модель добавленной стоимости в рамках Medicare, при которой цена на лекарства зависит от их полезности для больных;

— ускорить появление аналогов и дженериков, сократив период эксклюзивности;

— снизить рост цен на существующие препараты;

— бороться с неоправданным ростом цен и анти-конкурентными рыночными практиками;

— развивать импорт лекарств для снижения цен без ухудшения качества.

( Читать дальше )

PayPal покупает японскую Paidy за $2,7 млрд

- 09 сентября 2021, 08:40

- |

PayPal Holdings (PYPL) 07/09 объявила, что покупает японский стартап Paidy за ¥300 млрд ($2,7 млрд). Paidy оказывает услуги BNPL (покупай сейчас, плати потом) в Японии и является оператором платформы, которая сводит продавцов и покупателей. По словам PayPal, поглощение позволит компании укрепить свои позиции на третьем по величине в мире рынке электронной коммерции. Сделка в основном будет оплачена денежными средствами и будет закрыта в 4 кв. 2021 г. Консультантами по сделке являются Bank of America и Goldman Sachs.

Paidy позволяет покупателям получить беспроцентную рассрочку на свои покупки и платить равными платежами ежемесячно. Оплата возможна в ближайшем продуктовом магазине или банковским переводом. Paidy имеет собственную запатентованную скоринговую технологию, оценивающую кредитоспособность потребителя. Компания выступает для продавцов гарантом платежей. На платформе Paidy зарегистрированы 6 млн покупателей, в том числе 4,3 млн активных. К партнёрам компании относятся Amazon и Rakuten. Среди акционеров Paidy есть в том числе Visa, Itochu Corp., Soros Capital Management.

Обзор отчёта PayPal за 2 кв. 2021 г. см. здесь.

( Читать дальше )

Volkswagen бросает вызов Tesla и Alphabet

- 07 сентября 2021, 11:02

- |

1. Основное поле битвы в автомобилестроении не электрификация всего и вся, а беспилотные системы. C этой целью автомобильный концерн объединил все свои подразделения в области создания программного обеспечения в одно подразделение под названием Cariad. Бюджет подразделения на ближайший год установлен в размере €2,5 млрд ($3 млрд). Сейчас штатная численность Cariad составляет 4 500 чел. с возможностью увеличения до 5 000 чел. к концу этого года.

CEO Volkswagen признал, что компании придется выбрать стратегию поглощений, чтобы наращивать компетенции, так как рынок специалистов является крайне высококонкурентным и очень сложно и дорого формировать отдельные сильные команды. По словами CEO, Volkswagen будет конкурировать с Waymo (Alphabet, GOOGL) и Tesla (TSLA). Так, большинство специалистов признают Waymo во главе с Дмитрием Долговым технологическим лидером в области беспилотных систем.

( Читать дальше )

Инвестиционная идея Visa: update

- 07 сентября 2021, 09:50

- |

Visa Inc. (V) – глобальный лидер в сфере цифровых платежей. С использованием карт Visa осуществлено более 207 млрд транзакций в течение финансового (или налогового) 2020 г., который завершился 20 октября 2020 г. Visa обработала свыше 140 млрд транзакций. Общий объём транзакций составил $11,3 трлн, а общий объём платежей $8,8 трлн. Согласно последним данным, на 30 марта в мире действовало 3,6 млрд карт Visa. Компания основана в 1958 г. Штаб-квартира находится в Сан-Франциско, Калифорния. Количество сотрудников — более 20 тыс.

Бизнес. Visa предоставляет услуги проведения платежей. Компания называет это «4-х сторонней моделью», в которой кроме Visa участвуют финансовые институты (банки), продавцы (бизнес) и покупатели. Visa осуществляет процессинг транзакций (авторизация платежа, клиринг и расчёты) через так называемую систему VisaNet. В последние годы в процесс включены новые финтех компании, системы кошельков, цифровые банки, государственные и негосударственные структуры. Через систему проходит примерно 560 млн транзакций в день (2020 г.). Компания взимает комиссию с банков и продавцов за свои услуги.

( Читать дальше )

Alibaba направит $15,5 млрд на поддержку коммунизма

- 03 сентября 2021, 22:54

- |

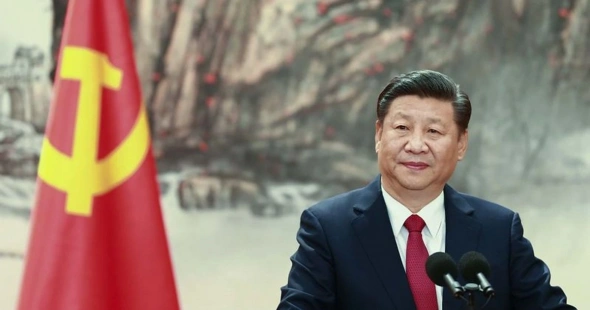

Alibaba (BABA) пообещала в течение следующих 5 лет выделить 100 млрд юаней ($15,5 млрд по текущему курсу) на реализацию проекта компартии Китая по построению общества всеобщего процветания «Сommon prosperity». Проект Сommon prosperity был запущен лично Си Цзиньпином и преследует своей целью разделить богатство среди общества, тем самым сократив неравенство. Средства Alibaba пойдут на различные инициативы, направленные на развитие технологий, улучшение условия работы сотрудников и поддержку малых компаний.

Аналогичные пожертвования уже объявили — Pinduoduo (конкурент Alibaba) в размере $1,5 млрд, Tencent увеличивает пожертвования в 2 раза до $15 млрд, Geely Automobile и др. Кроме того, на эти же цели не жалеют средств видные китайские миллиардеры, включая основных акционеров из ByteDance (TikTok) и Xiaomi. Тем не менее это никак не предотвращает усиление регулирования со стороны государства.

Комментарий. Китай предпринимает решительные шаги, чтобы отпугнуть частных инвесторов. Усилия по построению коммунизма могут дорого обойтись, как для частных инвесторов, так и для самого Китая. Компартия во главе с авторитарным лидером вместо налогового регулирования занимается прямым отъемом средств технологических гигантов. Те же Tencent, ByteDance, Alibaba, Xiaomi и др. могли бы вложить средства в развитие и вернуть еще больше через налоги. Сейчас же ужесточение регулирования, «добровольный» отъем средств на строительство светлого будущего могут привести к тому, что китайские техгиганты начнут проигрывать не только американским компаниям, но и конкурентам из Юго-Восточной Азии. Инвесторам стоит быть крайне осторожными при инвестициях в китайские компании, соблюдать диверсификацию активов и установить лимит на такие инвестиции в размере не более 5-10% от портфеля.

( Читать дальше )

Amazon увеличит штат на 55 тыс. сотрудников

- 03 сентября 2021, 08:34

- |

Amazon планирует в ближайшие месяцы увеличить штат сотрудников на 55 тыс. человек в корпоративном и технологическом сегменте. Об этом в среду в интервью Reuters сообщил CEO Andy Jassy. На сайте Amazon в пресс-релизе сообщается о планах увеличить штат в США на 40 тыс. позиций. Компания объявила, что рекрутинг начнётся в День Карьеры (Career Day), который пройдёт 15 сентября. Также будут наняты «десятки тысяч» временных работников с почасовой ставкой. Сейчас у Amazon около 275 тыс. корпоративных и технологических работников. Т.е. штат будет увеличен на 20%. Итого, согласно последнему квартальному отчёту, на Amazon работают 1,33 млн человек, из них 950 тыс. в США. С момента начала пандемии Amazon наняла 450 тыс. сотрудников в США. В основном это работники логистической сети компании, front-line.

Обзор отчёта Amazon за 2Q21 — см. по ссылке.

Career Day призван помочь всем, кто ищет новую работу или планирует сменить направление карьеры, в Amazon или в другой компании. 1200 рекрутеров Amazon предложат более 20 тыс. персональных коучинг-сессий. А также тысячи сессий для сотрудников Amazon по развитию карьеры. В мероприятии поучаствуют известные эксперты, такие как Давид Эпштейн и Карла Харрис. Также на мероприятии выступит CEO компании.

По словам господина Jassy, Amazon нуждается в новых работниках, чтобы удовлетворить растущий спрос в торговле, облачных сервисах, рекламе. Также он отметил, что потребуется нанимать людей на новый проект Kuiper по запуску более чем 3 тыс. спутников на орбиту, чтобы расширить широкополосный доступ в Интернет для домохозяйств. Amazon пытается конкурировать за сокращающееся предложение на рынке труда США. Безработица в стране находится на низких уровнях, часть людей не хочет возвращаться к работе из-за вспышки дельта-штамма. В связи с чем конкуренция за рабочую силу обостряется. Amazon обещает работникам высокую минимальную оплату труда, от $15 в час, медицинскую страховку, пенсионный план 401k, оплачиваемые 20 недель декретного отпуска и прочие дополнительные преференции.( Читать дальше )

Tesla вновь откладывает поставки Roadster. Вышли данные по постаквам в августе NIO, Xpeng и Li Auto

- 02 сентября 2021, 08:24

- |

Илон Маск в своём твиттер-аккаунте сообщил в среду, что первые поставки спорткара Tesla Roadster вновь откладываются. Теперь называется 2023 г., ранее планировали начать отгрузки в 2022 г. Маск сослался на «безумный» дефицит в сети поставок [комплектующих]. Предполагая, что в 2022 г. таких проблем не будет, CEO Tesla ожидает старт поставок Roadster в 2023 г. В последние месяцы проблемы с поставками чипов вынудили ведущих автопроизводителей мира сократить планы по производству на текущий год, приостановить или сократить производство.

В отличие от Model 3 и Model Y, Roadster не является для Tesla ключевой моделью, большого влияния на выручку задержки в старте производства спорткара не окажут. Обзор отчёта Tesla за 2Q21 — см. по ссылке.

В среду также вышли данные по поставкам ключевых конкурентов Tesla на китайском рынке – NIO, Xpeng и Li Auto. Поставки NIO составили 5880 электромобилей (EV), что на 48,3% больше, чем в августе 2020 г. Из них 1738 модель ES8 и 2342 модель ES6. В июле было поставлено 7931 EV (+124,5% г/г). Прогноз поставок на 3 кв. 2021 г. снижен до 22,5 – 23,5 тыс. EV. Ранее компания прогнозировала 23 – 25 тыс. EV. NIO также ссылается на дефицит чипов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал