автоследование

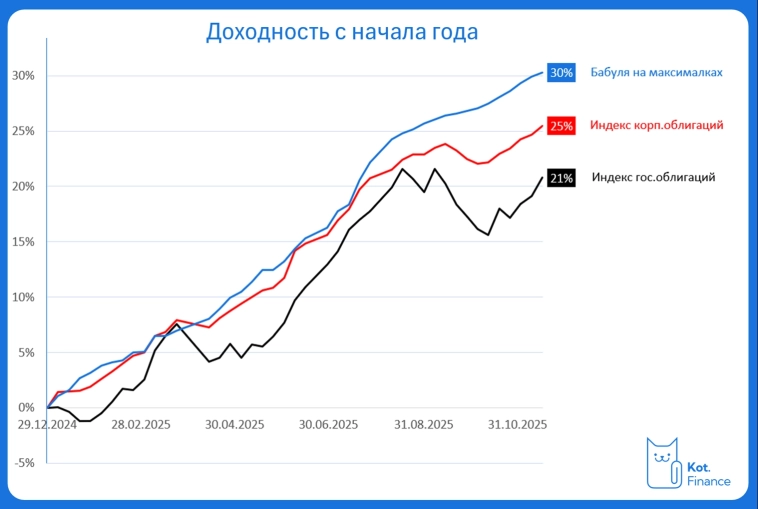

⭐️Автоследование 🤟👵Бабуля на максималках: структура, доходность. Раскрываем секреты 🐾

- 20 ноября 2025, 21:09

- |

Сегодня Бабуля – наше флагманское автоследование, в котором преобладают выпуски с фиксированным доходом (73%), но также есть флоатеры (20%) и валютная составляющая (7%). Это потенциально самый доходный, но и волатильный наш проект. Сегодня вы видите доходность 30% за 10 месяцев, но нельзя забывать, что этот автослед попал под удар в конце 2024 года. Флоатеры падали против логики ❗️ожидая повышения ключевой ставки. А ведь флоатеры от этого только выигрывают. «Но рынки могут быть иррациональны дольше, чем вы платежеспособны». Поэтому мы диверсифицируемся

💵Валютная диверсификация

Мы ставим на постепенное ослабление рубля, поэтому увеличиваем долю валюты через фонд $TLCB – самый ликвидный и понятный инструмент из доступных. Сейчас его доля 7%, целевая 20%

📊Отраслевая диверсификация

Максимальная доля отрасли в портфеле – не более 30%. Сегодня это лизинг. Но и в нем мы выбираем только надежные бумаги, которые сами разбираем по полочкам и делимся результатами публично. Наш выбор – Балтийский лизинг, Интерлизинг. Эти компании мы знаем лично

( Читать дальше )

- комментировать

- 4К | ★3

- Комментарии ( 12 )

Вопрос-ответ: какой тайм-фрейм лучше, почему прогнозы мешают, кому подойдет скальпинг, и т.д.

- 17 ноября 2025, 15:57

- |

***

“Александр, здравствуйте. Никак не возьму в толк тему про таймфреймы. Много раз слышал что-то вроде: «таймфрейм 1 час то же самое, что 60 минутных». Формально — да. Но ведь нельзя сказать, что для МТС это одно и тоже. Очевидно, что на 1 минуте шума больше (визга больше, чем шерсти), любые индикаторы или экстремумы обновятся быстрее, чем на более старшем таймфрейме. Напрашивается мысль, что таймфрейм как инструмент — разный для разных задач. В контексте трендовой стратеги, по Вашему опыту, на каком ТФ стоит искать трендовость, а на каком сигналы на вход/выход?”

У меня обычно системы работают либо на 1-минутных, либо на 5-минутных. При этом периоды большие, торговля не интрадей. Но знаю людей, у которых таймфрейм час и более. Зависит от инструмента, от неэффективностей, которые используете. Нельзя сказать, что какой-то таймфрейм прямо золотой и правильный, а другие там себе. Я все же при прочих равных, однако, предпочту меньший. То есть 600 периодов на минутках мне информативнее, чем 10 на часовиках. Позволяет большую свободу действий. Например, войти на 47 минут раньше, чем это возможно на часовом таймфрейме :))

( Читать дальше )

⭐️Котайджест🐾 Рынки вибрируют: ставки душат бизнес, акции буксуют, биткоин трещит, а рубль снова всех удивил. Пассивным доходом и не пахнет

- 16 ноября 2025, 09:11

- |

💵Облигации

Доходности плавно снижаются вслед за ожиданиями смягчения риторики ЦБ. Корпоративный сегмент оживлён: новые размещения расходятся неплохо, спрос на короткие бумаги остаётся стабильным. ОФЗ растут быстрее корпоратов после сильного снижения 2 недели назад. Неделя запомнилась странным падением Кокса: облигации не упали на снижении рейтинга, но что-то их испугало сейчас. А мы исследуем перспективы ОФЗ👈

Дважды обновили карту рынка в связи с изменением рейтинга: Полипласт иТрансФин-М. И на десерт – подборка флоатеров для неквалов. Самый сок!

👻Оферты

На будущей неделе можно поучаствовать в офертах Системы и Биннофарм. Следите за 🗓Календарем оферт и не пропускайте важные

📈Акции

Рынок провёл неделю в лёгком минусе: без паники, но и без свежего драйва. Часто в лидерах снижения (как сейчас) – Позитив. Мы не следим за бумагой, помним только про регулярную печать новых акций. Вы в курсе? Из больших компаний досталось Лукойлу. Технически может сходить на 4000-4500

( Читать дальше )

Вопрос-ответ: самая древняя трендовость, предел ликвидности, проклятие мартингейла и т.д.

- 12 ноября 2025, 14:17

- |

***

«Александр, вы пишете в вашей книге, что тренд — есть самая простая неэффективность, на которой можно заработать. Также вы пишете, что трендовость снижается вместе со становлением рынка более эффективным. Но даете надежду, что на наш век еще хватит. Скажите, пожалуйста, в связи с этим. И моментум и трендовушка это трендовые стратегии. Но я догадываюсь, что там есть какое-то фундаментальное отличие, делающее век жизни этих стратегий разным. Можете примерно сказать, на сколько лет этих неэффективностей может хватить на нашем рынке? От чего это зависит? И равна ли волатильность трендовости? И если нет, как они связаны? Нам хорошо от волатильности или плохо? И не портятся ли стратегии от того, что в них много денег вложено и емкость увеличивается брокером? Большое спасибо!»

Если кратко, то… 1. Моментум на акциях более устойчив, скорее всего. Там фреймы другие и основания более фундаментальные, как мне кажется. Моментум был еще на акциях Российской империи, и, возможно, переживет нас всех, чего не скажешь о типовой торговой системе.

( Читать дальше )

💎 Перспективы М.Видео? 📺 Мы распродали последние бумаги в Автоследовании. И почему мы боимся реструктуризации в бондах?

- 11 ноября 2025, 08:33

- |

М.Видео когда-то была одна из наших самых любимых бумаг: мы верили в возможность менеджмента изменить негативные тенденции, справится с провалом трафика, и уйти в цифру. Одна из самых больших проблем – перестать быть шоу-румом для других магазинов и удерживать клиента здесь и сейчас. Предлагать ему лучшую цену, быструю доставка и супер сервис. У М.Видео, кстати, была одна из самых классных страховок:

🔹честный обмен в течение 30 дней

🔹возврат разницы в цене если нашли такой же товар дешевле у прямого конкурента

🔹возврат полной стоимости, если в течение 3х лет товар вышел из строя и его не смогли починить за час

Но сейчас всё изменилось: технику покупают online, и мир электронной коммерции в руках маркетплейсов

М.Видео остается в кризисной зоне: продажи растут лишь номинально (+5% в 2024 году — ниже инфляции), при этом сеть увеличивает число магазинов, но теряет по трафику и марже. Публикуемая отчетность всё менее прозрачна: не раскрываются LfL-продажи между отчетными датами, доля кредитных покупок и структура выручки.

( Читать дальше )

Вопрос-ответ: почему шорт фонды - это от беса, чем плох фьюч в портфеле, и т.д.

- 10 ноября 2025, 11:40

- |

***

«Александр, может сделаете новую торговую систему по аналогии long/short equity хэдж фондов, одну на российские акции, а другую на российские облигации?»

Мне это не близко. А именно в том месте, где есть слово «шорт». Никакой устойчивой прибыли от долгого удержания шортов на фонде я не вижу. Ключевые слова — про «долгого» и «устойчивой». В спекулятивных системах какие-то шорты на фондовые фьючерсы у меня были. Но в медленной портфельной стратегии это все искушения от беса, вдолгую это значит сидеть на бомбе...

***

«А если человек покупает только акции, облигации, паи фондов (типичный «Хомяк») возможно ли уйти в долг брокеру?»

Если только такие вещи, без плечей и шортов — в минус не уйти. В худшем случае ноль, как с финексом или отдельными акциями.

***

«Возможно ли увеличение доходности пассивного портфеля за счет распределения, например, 80% стоимости в облигации и покупки на 20% фьючерса на индекс или отдельные акции, по-вашему мнению?»

( Читать дальше )

Вопрос-ответ: риск-менеджмент здорового человека, адский год для альфы на акциях, черные лебеди и т.д.

- 07 ноября 2025, 14:30

- |

***

«Вопрос про риски, вы много писали про асимметрию выигрыша и проигрыша, и что завышать чревато. Но может есть какой-то счёт «экспериментальный» с выкрученными рисками, чтобы можно было скриншотами кидаться?) Ну или как эксперимент завести на отдельном счёте для подтверждения теории.

Видел «Двойной размер», но для личного счета и эксперимента можно ведь и пятерной? Или какой получится с прогнозируемой просадкой до ликвидации. Так может всё-таки возможно получить 100+% на горизонте 10+ лет?»

Ну вот смотрите, стратежка «Двойной размер» на Комоне ( https://www.comon.ru/strategies/116508/ ) — это уже эксперимент. Мы видим, что риск там действительно двойной по сравнению с похожей, но более умеренной «Юань в тренде» ( www.comon.ru/strategies/112741/ ) . Но вот двойной доходности мы там почему-то уже не видим :)) Вообще, можно и пятерной размер, на счет условно 100 тысяч, где я готов обнулиться. Подписчикам такое предлагать уже грех, но самому себе наверное можно. Но там проблема. Как только он разгонится, такие риски мне уже будут неприемлемы, тут-то геометрическая доходность и обломится. Т.е. миллиардером так не стать. Или стать, но ценой невроза, психоза и инсульта.

( Читать дальше )

Итоги работы стратегий 10.2025

- 05 ноября 2025, 14:52

- |

Две стратегии закрыли октябрь 2025 в положительной зоне.

Автоматизированная стратегия для портфеля коротких облигаций +8.17% от начала.

( Читать дальше )

Читая смартлаб (про инвестиции)

- 03 ноября 2025, 16:29

- |

Я не против чтобы добавляли в ЧС. Я не профурсетка с ютубканала, впадающая в истерику, если поклонников становится меньше. Я просто подумал, а как он узнает, сколько другие зарабатывают на рынке, как он поймет что ему дышат в спину или бегут впереди него? Вот именно никак. Успех чисто символичен, лучше бы был депозит -деньги капают и ничего не надо делать.

Этот пост он все равно не прочитает.

Ну хотя бы понятно сколько зарабатывают другие за год.

Ну хотя бы посмотрел…

Зарабатывай, Влад из Москвы!

Вопрос-ответ: тарифы на автоследе, субъективность в крипте и золоте, линкеры и флоатеры

- 03 ноября 2025, 14:17

- |

***

«Добрый день, Александр. А не планируете ли вы в виде промо-акций переподключить свои стратегии на Финаме на другой тарифный план сервиса Финам Автоследование, например на тарифный план «Автоследование В» — там где 2 % от СЧА удерживается с подключившегося, либо «Автоследование С» — там где 3 %? У Вас, если я не ошибаюсь, везде план «Автоследование F — 6% годовых от стоимости активов?»

На фьючерсных стратегиях у меня 6%, на фондовых 3%. Своего рода скидка с учетом меньшей ожидаемой доходности, если вы ее хотели — она уже есть. Я так понимаю, что 6% это некие средние цифры, кто-то берет больше, кто-то меньше, но чаще вот так. Именно эти цифры Финам всем предлагает по умолчанию. Для стратегий, которые по эквити явно лучше средних, ставить среднее вознаграждение было вполне нормально. Занижать его это уже ложная скромность, и так себе маркетинг.

Иногда еще предлагают перейти на модель, где вместо фикса с клиента бы снималась часть прибыли. Но легко посчитать, что пресловутая для индустрии модель 2/20 (2% фикс и 20% с прибыли) для подписчиков была бы хуже, чем фиксированные 6% годовых. И раз уж зашла речь про Комон, вот мое хозяйство там, если кому интересно: https://www.comon.ru/users/voldemort/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал