Фундаментальный Анализ

Усиленные Инвестиции: таблица рекомендаций и итоги недели 9-15 июня 2018

- 16 июня 2018, 00:29

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- КузТК подорожала на 2.2%1 на фоне укрепления доллара и снижения индекса Мосбрижи на 0.9%. Позитивны также рост цен на уголь в Австралии и ЕС. Негативен роста ставки аренды полувагонов. Целевая цена увеличилась на 5%, потенциал роста вырос на 3%. В Кузбассе ужесточат процедуру выделения земель сельхозназначения угольщикам. До заявления об ужесточении перевода сельхозземель угольщикам, 9 июня, на сайте обладминистрации были опубликованы постановления коллегии администрации, согласно которым к 14 угольным предприятиям, среди которых указана КузТК, на основании ходатайств перейдут более ста участков сельхозземель2.

- ММК с поправкой на начисленные дивиденды подешевел на 0.9%. Позитивны рост внутренних цен на оцинкованный прокат и прокат с полимерным покрытием, экспортных цен на холоднокатаный прокат, цен на плоский прокат в Китае, снижение цен на лом в России и на коксующийся уголь в Китае. Негативен рост цен на железную руду в Китае. Целевая цена с учетом корректировки на начисленные дивиденды выросла на 1%, а потенциал роста увеличился на 2%. В мае ж/д отгрузки стального проката сократились на 11.6% по сравнению с прошлым годом. За январь-май объемы отгрузок достигли 4.44 млн тонн, что на 3% выше уровня 2017 года. отгрузки российским потребителям составили 2.85 млн тонн, что на 13% выше уровня прошлого года. Поставки на экспорт составили 1.59 млн тонн (-11.2%)3.

( Читать дальше )

- комментировать

- 454

- Комментарии ( 0 )

Обзор Газпрома. Не бомбите сильно :))

- 15 июня 2018, 13:32

- |

Сегодня решил разобрать очередную бумагу своего портфеля. Знаю, что от нее бомбит всех… но я верю… верю в нее..

Встречайте…

Неэффективная компания — Газпром! :)

Давайте немного посмотрим список последних новостей:

1) Минстрой России дал согласие на строительство сухопутного участка газопровода «Северный поток-2» на территории России. Маршрут трубопровода пройдет через Кургальский заказник, который является особо охраняемой природной территорией в Ленобласти.

2) Газопровод «Сила Сибири» построен на 84,4% (более 1820 км). Завершена проходка второго тоннеля подводного перехода трансграничного участка «Силы Сибири» через р. Амур. Реализация проекта осуществляется в полном соответствии с установленным графиком. Об этом говорится в сообщении «Газпрома» на официальном сайте.

3) Компания «Газпром» возобновила переговоры с Южной Кореей о строительстве газопровода через КНДР, в связи с изменением политических условий на полуострове, — об этом заявил заместитель председателя правления «Газпром» Виталий Маркелов.

Как мы видим, компания не останавливается и инвестирует инвестирует инвестирует… возможно эти инвестиции дадут нам плоды через 5-10 лет… кто знает :)

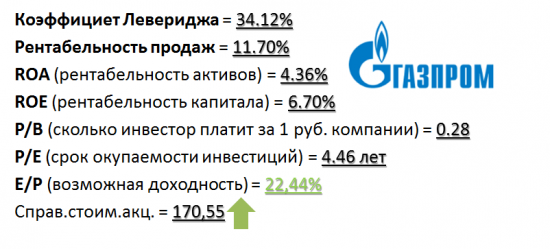

Итак, пробежимся по основным мультипликаторам:

( Читать дальше )

Что делать с Северсталью?

- 14 июня 2018, 21:48

- |

Уже совсем скоро, а именно 19.06.2018 произойдет дивидендная отсечка по акциям Северстали. В связи с этим возникает вопрос а что с ними собственно делать?

В предисловии которое размещено в группе ФинДир, немного разобрал ситуацию в отрасли черно металлургии, кому интересно можете прочитать. Сейчас же приступим к анализу компании Северсталь.

В 2014 г. компания утратила контроль над «Северсталь Северная Америка». После продажи активы сократились и в 2015 г. достигли своих минимумов. После начала роста потребления стали активы компании так же начали расти.

( Читать дальше )

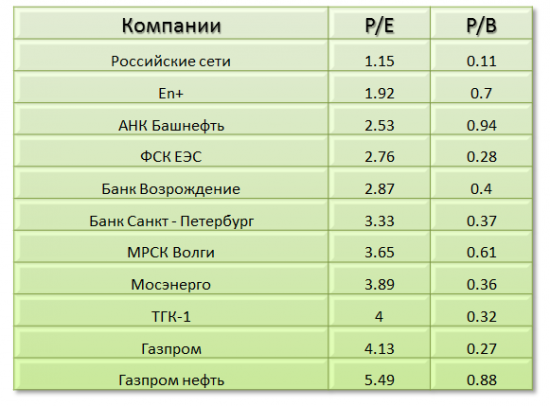

Компании с низкими P/E и P/B

- 14 июня 2018, 11:10

- |

Подготовил список наиболее интересных для меня компаний с низкими показателями P/E и P/B по итогам 1 квартала 2018 года.

Напомню, P/E показывает, за сколько лет окупятся наши инвестиции в компанию. P/B показывает сколько инвестор платит за 1 рубль компании.

Гайд по краткому анализу. Обзор Распадской.

- 13 июня 2018, 15:28

- |

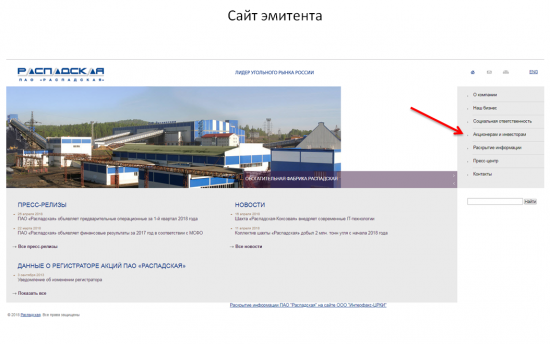

Подготовил для вас материал по краткому обзору/фундаментальному анализу компании.

Сегодня решил рассмотреть бумагу, которая также находится в моем портфеле.

Распадская — крупная угольная компания. Добывает и обрабатывает уголь.

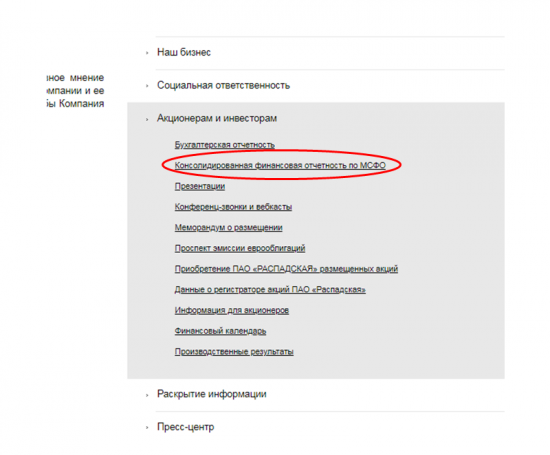

Вначале будет описание, как оценивать компанию по основным показателям с использованием МСФО (Международный стандарт финансовой отчетности), после чего экспресс обзор результатов и динамика основных показателей.

Итак, заходим на сайт эмитента, ищем вкладку..

Далее..

( Читать дальше )

Дивиденды нефтегазовых компаний 2018

- 13 июня 2018, 14:28

- |

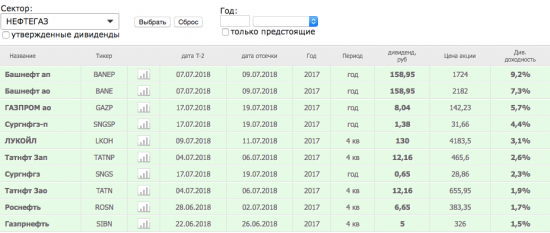

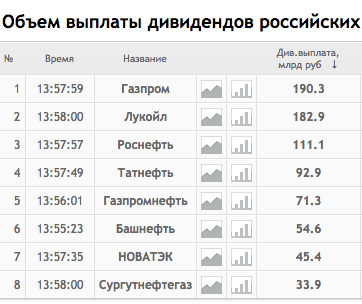

Чтобы посмотреть объем выплат, идем в фундаментальный анализ, там выбираем показатель «Див.выплата» и выбираем сектор «Нефтегаз»

Получается суммарно 782 млрд рублей или $12.4 млрд

По итогам 2016 было выплачено дивидендов на 593 млрд руб или $10 млрд.

Дивиденды в рублях выросли на 32%, при том что дивиденды главного плательщика — Газпрома, за год не изменились (190 млрд).

Чего мы не сделали на смартлабе?

- нельзя вывести сумму автоматически под табличкой

- нельзя посмотреть сводную табличку дивиденды за 2016 и предыдущие годы

- автоматом не считается изменение объема выплат

Причины снижения стоимости биткоина. Фундаментальный анализ.

- 11 июня 2018, 10:01

- |

Усиленные Инвестиции: таблица рекомендаций и итоги недели 1-9 июня 2018

- 10 июня 2018, 18:59

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- ММК подрос на 1.5%1 на фоне снижения индекса Мосбиржи на 1.2% и ослабления рубля. Позитивен рост внутренних цен на оцинкованный прокат и на плоский прокат в Китае. Негативно снижение внутренних цен на горячекатаный прокат, экспортных цен на плоский прокат и рост цен на железную руду и коксующийся уголь в Китае. Мы проанализировали отчетность за 1кв18 и находим её сильной. Целевая цена выросла на 2.4%, а потенциал роста увеличился на 0.9%. Мы нарастили позиции на просадке по ценам, близким к минимумам недели. Eurofer предлагает ввести квоты и тарифы на импорт стали в ЕС. Для России размер квоты составил бы на таких условиях около 3.15 млн. т, что более чем на 30% превышает объем экспорта в ЕС в 2017 г.2, новость нейтральна для ММК.

- Сургутнефтегаз привилегированный подрос на 0.9% на фоне ослабления рубля. Для компании позитивен рост розничных цен на нефтепродукты в России. Негативно снижение цен на нефть и нефтепродукты в ЕС и оптовых цен на нефтепродукты в России. Мы проанализировали отчетность Сургутнефтегаза по РСБУ за 1кв18 год и находим её сильной. По недавним расчетам Минфина, нефтяники потеряют от налогового маневра 597 млрд. руб., а Сургутнефтегаз 5.3 млрд. руб. за 6 лет3, что существенно ниже наших первоначальных оценок (основная тяжесть маневра придется на газовые компании, в частности, по-видимому, на Газпром). Мы внесли в модель соответствующие изменения. Целевая цена выросла на 12%, а потенциал роста увеличился на 11%. Компания покинула тройку наиболее привлекательных из-за роста рекомендуемой доли в Лукойле. Мы сократили позиции в компании на выбросе вверх по ценам, близким к максимумам недели, откупив часть проданного по ценам, близким к недельному минимуму. Нефтяники будут продавать ежемесячно на 3% больше, чем в 2017 г., бензина и дизтоплива «по ценам, обеспечивающим достаточный для операционной деятельности уровень доходности независимых сетей АЗС»

( Читать дальше )

Недооцененные компании по P/B

- 09 июня 2018, 11:45

- |

Подготовил интересный материал «Недооцененные компании по P/B».

Показатель P/B = Рыночная капитализация/Балансовую стоимость компании.

Данный мультипликатор показывает, сколько инвестор платит за 1 рубль компании/за балансовую стоимость активов компании. Низкий показатель говорит о том, что акции компании торгуются ниже балансовой стоимости и следовательно недооценены рынком. Целесообразно сравнивать P/B компаний, которые находятся в рамках одной отрасли.

Нужно учитывать тот факт, что значение мультипликатора ниже 1 может говорить о неэффективности бизнеса. Необходимо ориентироваться также на основные показатели бизнеса и перспективы роста компании.

ЛУКОЙЛ НК, ПАО |

0.99 |

ОР (ОбувьРус), ПАО |

0.99 |

АКБ Приморье, ПАО |

( Читать дальше )

Дурные сны

- 08 июня 2018, 22:23

- |

Заключите меня в скорлупу ореха, и я буду чувствовать себя повелителем бесконечности. Если бы только не мои дурные сны!

Добрый вечер, уважаемые читатели.

Впереди красный день календаря, а биржа уже вся красная. Как говорится, кто празднику рад, тот накануне пьян...

Мы постепенно выходим на дивидендный период, он набирает обороты и скоро уже предстоит принять решение, на что использовать поступившие дивиденды. Благо рынок нам предоставляет достаточно много возможностей.

Несмотря на общее падение рынка многие бумаги в портфеле чувствуют себя отлично, но все чаще просматривая структуру портфеля, я останавливаюсь на Алросе, процентное соотношение которой у меня сейчас 8,8%, что выше среднего. Не то, чтобы я активно докупал Алросу, были определенные докупки ниже 78 рублей, а теперь бумага подросла и ее доля в портфеле увеличилась.

В 2017 году на Алросу сильно повлияли бумажные факторы, что значительно снизило дивиденды, и, конечно, пока рано судить, но пока есть все основания расчитывать на улучшение будущих выплат. Еще в прошлом году Алроса предлагала выплатить вместо 50% чистой прибыли по МСФО 75% от FCF, но тогда этого не произошло. В текущем году планируется рассмотрение закрепления этой нормы в дивполитике.

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 60 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал